※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「植田日銀総裁の朝日新聞インタビューは追加利上げに向けたキックオフ!」

日本銀行の植田和男総裁は、4月5日付の朝日新聞によるインタビューで、春闘の結果が「夏から秋にかけて物価にも反映され」、物価安定の目標2%が持続的・安定的に実現する「可能性がどんどん高まる」と述べました。これは追加利上げに向けた植田総裁によるキックオフと受け取れます。

植田総裁は今回も「普通の金融政策」との言い回しを使って、経済・物価情勢に応じて動くことを示唆しました。つまり、足元停滞気味の景気が、今年後半にかけて回復傾向を強めるかどうかが重要なポイントであり、急激な円安でもない限り、夏までに追加利上げに動くことはないでしょう。

今週はその植田総裁のインタビューの内容を詳しく解説し、先週紹介した追加利上げの見通しとの整合性をチェックします。

事前にヒントを与えるのが植田日銀のコミュニケーション~昨年9月のインタビュー~

植田総裁のインタビュー記事といえば、昨年9月9日の読売新聞によるものが思い出されます。そこで総裁は、

経済・物価情勢が上振れした場合、いろいろな手段について選択肢はある。マイナス金利の解除後も物価目標の達成が可能と判断すれば、(利上げを)やる。

(マイナス金利解除の時期について)来春の賃上げ動向を含め、年末までに十分な情報やデータがそろう可能性はゼロではない。

(出所)読売新聞、楽天証券経済研究所作成

と述べ、当時、市場を大きく反応させました。改めて上の発言を振り返ると、二つの重要なポイントに気付きます。

一つ目は、追加利上げのヒントです。「マイナス金利の解除後も物価目標の達成が可能と判断すれば」というくだり、実は今回の朝日新聞のインタビューでも同様の趣旨のことを、より詳しく説明しています(後述)。ちなみに、文中の(利上げを)は筆者による付記です。読売新聞の付記は(解除を)ですが、筆者の判断で意味が通るよう修正しています。

二つ目は、「年末までに十分な情報やデータがそろう可能性はゼロではない」という発言。明らかに1月の金融政策決定会合(MPM)での解除を意識させたものであり、事前にヒントを与えるのが植田日銀流のコミュニケーションであることを明確に示しています。

実際には、元日に発生した能登半島地震によって解除は見送られましたが、後に公表された1月MPMの議事要旨を見ると、マイナス金利解除が予定されていたと思わせるような記述になっています。ともかく、今回の朝日新聞のインタビュー記事も、植田総裁による事前のヒントであることに間違いはありません。

追加利上げの理由は「2%」実現の確度(確率)が高まること

それでは、上述した「マイナス金利の解除後も物価目標の達成が可能と判断すれば」というくだりが、今回のインタビューでどのように説明されたのかから見ていきましょう。植田総裁は記者から「賃金と物価の好循環が実現していけば、年内の追加利上げもあり得ますか」と聞かれ、以下のように回答しています。

データ次第です。今後は、短期金利を操作する普通の金融政策に戻ります。目標が2%の持続的・安定的な達成ということですので、そこからの距離に応じ金利を調整していきます。

今回、インフレ率から輸入価格上昇などの一時的な要素を取り除いた『基調的な上昇率』が2%に近づいていく見通しを持てたので、大規模緩和を解除したわけです。

さらにこれから、自信の度合い、確度が上がっていけば、金利を動かす理由の一つとなります。例えば70%の確度を解除の基準だとして、75%になったので解除したとします。これが80、85%になれば金利を動かす理由になります。

(出所)朝日新聞、楽天証券経済研究所作成

この回答の重要なポイントは、年に4回(1月、4月、7月、10月)公表される「経済・物価情勢の展望」の物価見通しが変わらなくても、「物価安定の目標」2%が実現する確度(確率)が高まったと日銀が判断すれば、追加利上げがあり得るという点です。

すなわち、追加利上げと「経済・物価情勢の展望」公表のタイミングは必ずしも一致しません。ならばいつなのか。それに対する重要なヒントが、冒頭の「データ次第です」という言葉に込められています。

「2%」実現の確度(確率)を高めるのは夏から秋にかけての経済・物価動向

この「データ次第です」のデータとは、言うまでもなく経済・物価指標のことですが、今回のインタビューでは、記者から「個人消費に弱さがあり、1-3月期のGDP(国内総生産)もマイナス成長に陥るとの見方がある」と指摘され、以下のように述べています。

その可能性はありますが、一時的な落ち込みで、緩やかな回復基調にあるとの判断は変える必要はないです。賃金が強くなり、インフレ(物価上昇)率は低下していく中で、政府がこの夏に実施する(所得税や住民税の)減税の影響もあって、実質所得が強めに推移すると期待されます。ある程度、消費は上向いていくとみています。

春闘の結果が夏にかけて賃金に反映されていき、夏から秋にかけて物価にも反映され、その力が少しずつインフレ率を押し上げていきます。物価上昇率2%目標の持続的・安定的な達成が見通せており、その可能性がどんどん高まるとみています。

(出所)朝日新聞、楽天証券経済研究所作成

上の発言を素直に受け取れば、日銀は5月16日に発表される1-3月期のGDP統計(筆者の見通しは実質GDP前期比年率0.4%、市場コンセンサスであるESPフォーキャスト同マイナス0.36%)が弱いとみており、追加利上げの判断は4-6月期以降の回復にかかっている、ということになります。

その回復度合いや、もちろん上で指摘された実質賃金や消費の動向もにらみながら、動ける環境になってきたと日銀が判断すれば、講演や記者会見の機を捉え、次なるヒントが植田総裁や他の政策委員によって出されるのではないかとみています。つまり、急激な円安でもない限り、夏までに追加利上げが行われる可能性は極めて低いと考えられます。

消費関連指標は夏から秋にかけて強含む可能性がある

実際、賃金と個人消費は今年後半にかけて、強含んでいく可能性があります。図表1は、左側が景気ウオッチャー調査の「家計動向関連」の現状判断DIと名目賃金、右側が消費動向調査の「消費者態度指数」と実質賃金を、それぞれ比較したものです。

左図で、景気ウオッチャー調査の現状判断DIが名目賃金とリンクしているのは、それが小売店の経営者やスーパーの店長など企業側から聴取した景況感であり、名目賃金の変化が売上に直結し、景況感を左右するからです。

一方、右図で消費者態度指数が実質賃金とリンクしているのは、それが家計から聴取した景況感であり、家計はインフレによっても景況感が左右されるため、名目賃金をインフレ率で割り引いた実質賃金の方が大きく影響するからです。

<図表1 マインド指標と賃金動向>

図中にある点線は、筆者が推定した名目賃金と実質賃金の見通しです。実質賃金の見通しには筆者の消費者物価の予測値を利用しています。

8日に発表された3月の景気ウオッチャー調査では、家計動向関連の現状判断DIが49.4と前月に比べ1.5ポイント悪化するなど、一進一退の動きを続けていますが、左図に示したように名目賃金が今後上昇していけば、現状判断DIも次第に強含んでいくと予想されます。

右図の消費者態度指数も、今年の後半には実質賃金がプラスに浮上すると見込まれることから、比較的強かった新型コロナ禍前の2017~18年のレベルに向けて徐々に改善していくとみています。

生産も4-6月期以降回復し、GDP成長率を下支える

製造業に目を向けると、景気を占う上で日銀も重視している鉱工業生産指数は、4-6月期にかけてかなり明確な回復が見込まれています。

3月29日に発表された2月の鉱工業生産指数は前月比マイナス0.1%と、ダイハツ工業や豊田自動織機などの不正問題を受けた自動車の生産停止が響き、1月のマイナス6.7%に続いて2カ月連続の減少となりました(図表2)。

<図表2 鉱工業生産指数の動向>

しかし、予測指数を見ると、3月前月比4.5%、4月同3.3%と、「輸送機械」(大半が自動車)の持ち直し(3月10.9%、4月5.0%)を受けてV字回復が見込まれています。こうした流れを踏まえると、筆者の推定では4-6月期の生産は5%程度の高い伸びとなり、同期の実質GDP成長率を下支えすると考えられます。

注目されるのは今年後半にかけての日銀政策委員による情報発信

4-6月期のGDP統計(1次速報値)は8月15日に発表されます。筆者の見通しは実質GDP前期比年率1.8%、市場コンセンサスであるESPフォーキャストは同1.62%であり、4四半期ぶりにしっかりした伸びとなる予想です。日銀の追加利上げの判断は、それを確認することが前提になるでしょう。

となれば、追加利上げは早くても9月MPM(19~20日)ということになりますが、心配なのはFRB(米連邦準備制度理事会)の動きです。筆者の見通しでは、市場が期待している6月の利下げは見送られ、利下げ転換は9月になるとみています。8月にはこれまで市場を揺らしてきたジャクソンホール会議も控えています。

いずれにせよ、FRBの動きによって為替や株式相場が荒れるような展開になれば、日銀の追加利上げは見送られる可能性は十分にありますが、そうしたFRBや市場動向を脇に置くとすれば、先週紹介した追加利上げの見通し(9月、10月、12月のいずれかのMPM)と、今回の植田総裁のインタビューの内容は整合的と言えます。

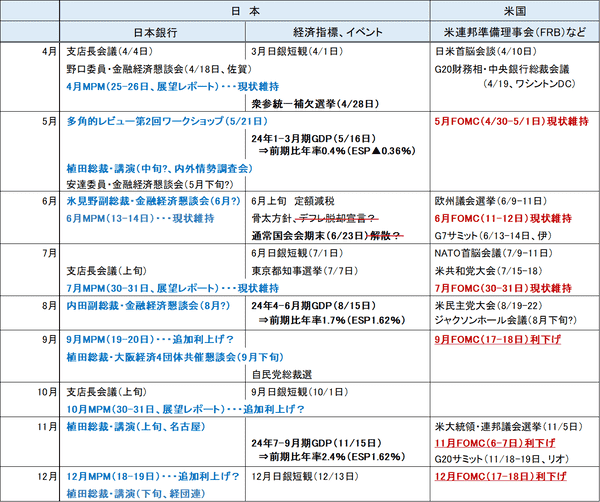

ここで、「9月、10月、12月のいずれかのMPM」とはなんと曖昧な、と思われることでしょう。しかし、ここから先は、植田総裁をはじめとする日銀政策委員の今後の情報発信から見定めていくしかありません。図表3に、今後の主な予定をまとめておきました。

<図表3 金融政策を巡る今後の主な予定>

筆者が特に重視するのは、6月の氷見野良三副総裁の金融経済懇談会、8月の内田真一副総裁の金融経済懇談会、9月の植田総裁・大阪経済4団体共催懇談会(いずれも時期は筆者の予想)です。何か重要なヒントが出れば随時レポートしたいと思っています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。