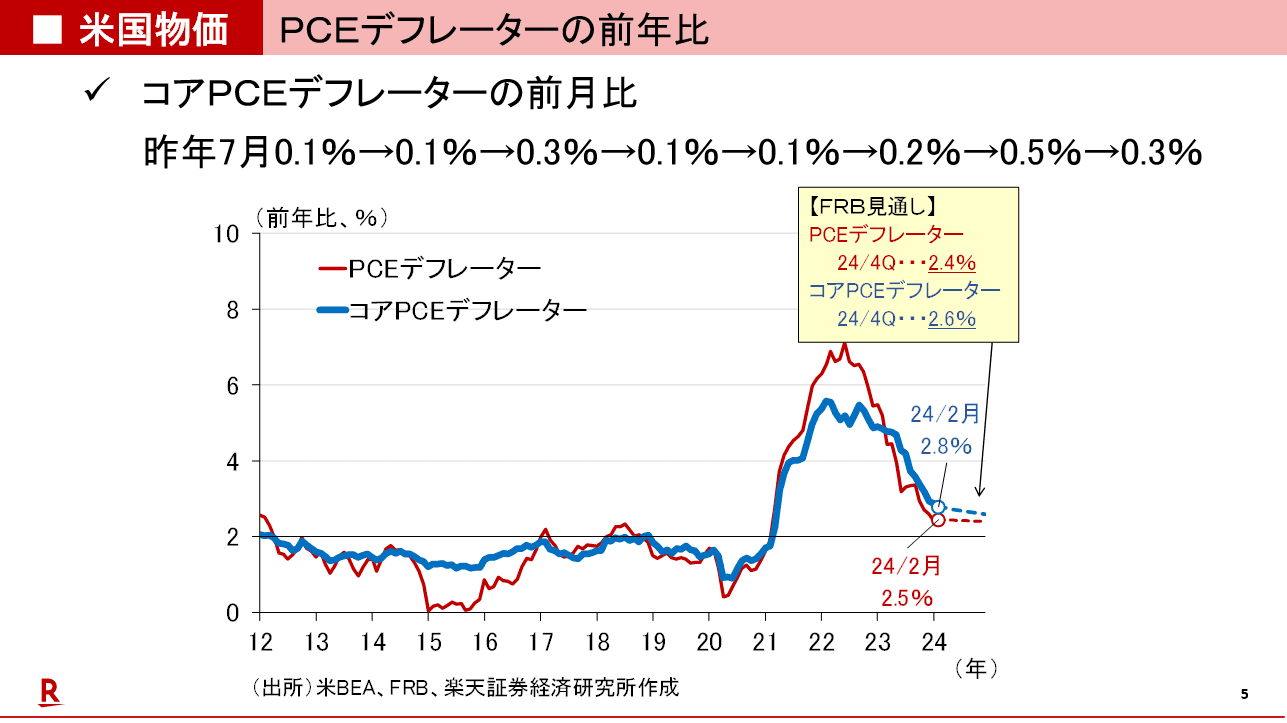

FRBの利下げがあれば、大統領選挙日程で6月か12月のいずれか?

米国株は高値を更新する相場が続いている。日本では賃金の上昇と円安バーゲンセールによる株高、インド、東南アジア、中南米、中東は好景気に沸いている。また、弱い国内経済データにもかかわらず、欧州株式市場は好調に推移している。

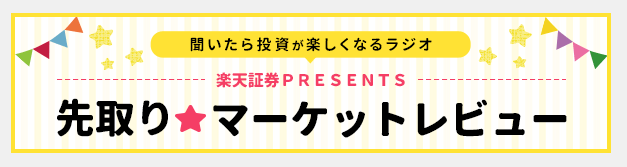

このような状況で、FRB(米連邦準備制度理事会)は利下げを行う必要があるのだろうか? S&P500種指数のチャートを見ていると、今後何らかの金融危機が起きない限り、FRBが利下げをする大義名分はないように思える。

ティー・ロウ・プライスの最高投資責任者兼グローバル投資責任者のエリック・ベイルは、「FRBがあまりに早く金利を引き下げれば、信頼性を失うリスクがある」と、述べている。

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

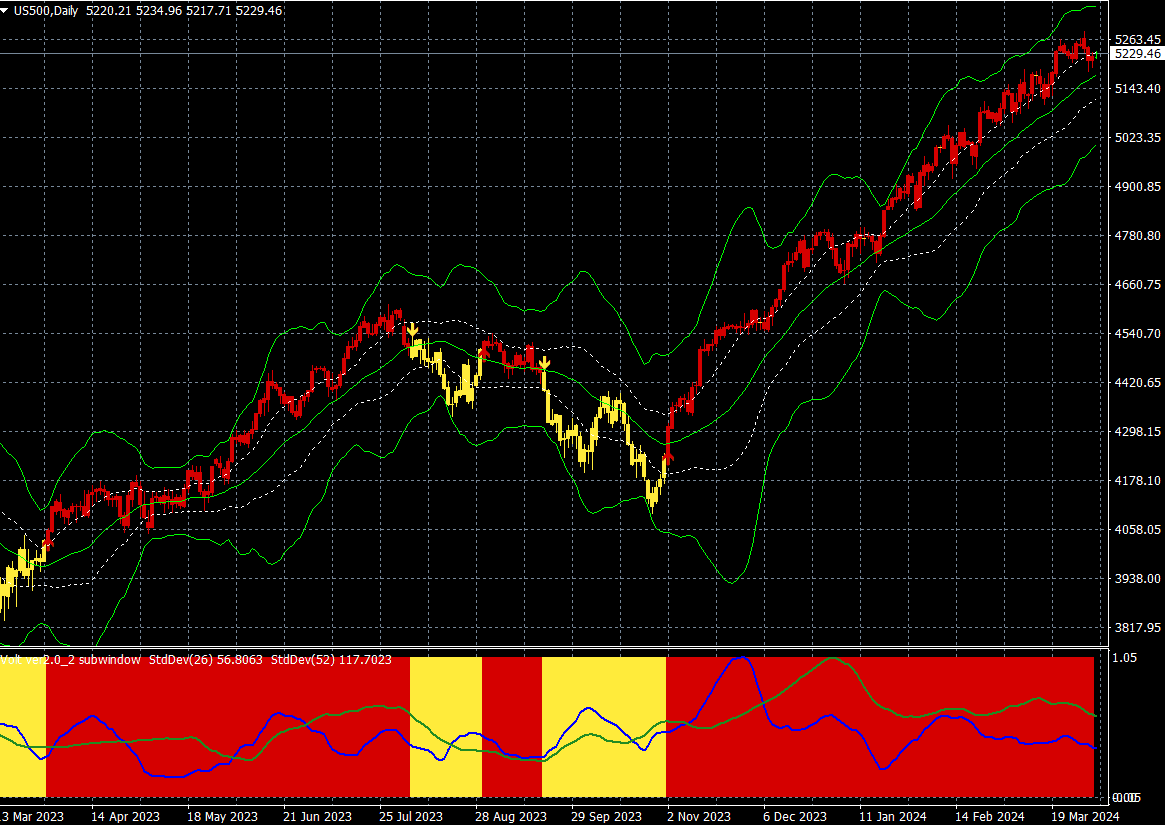

また、地政学リスクの高まりから原油相場が上昇しており、インフレとの高い相関性を考えるとFRBはむしろ利上げをしなければならないのではないだろうか? パウエルFRB議長は、利下げの前にインフレが緩和しているというさらなる証拠が必要だと強調しているが、原油価格が今後も上昇を継続すれば、FRBはインフレとの戦いに敗北するかもしれない。

コアCPIインフレとブレント(北海原油)価格の推移

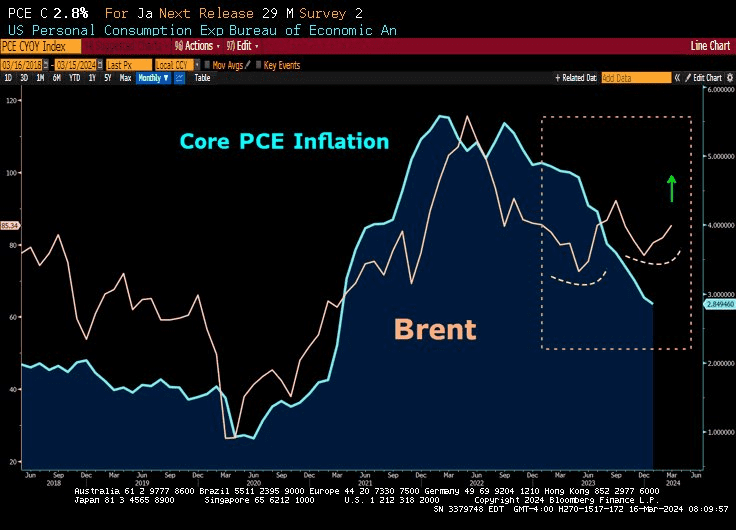

NY原油CFD(日足)

出所:楽天MT4・石原順インディケーター

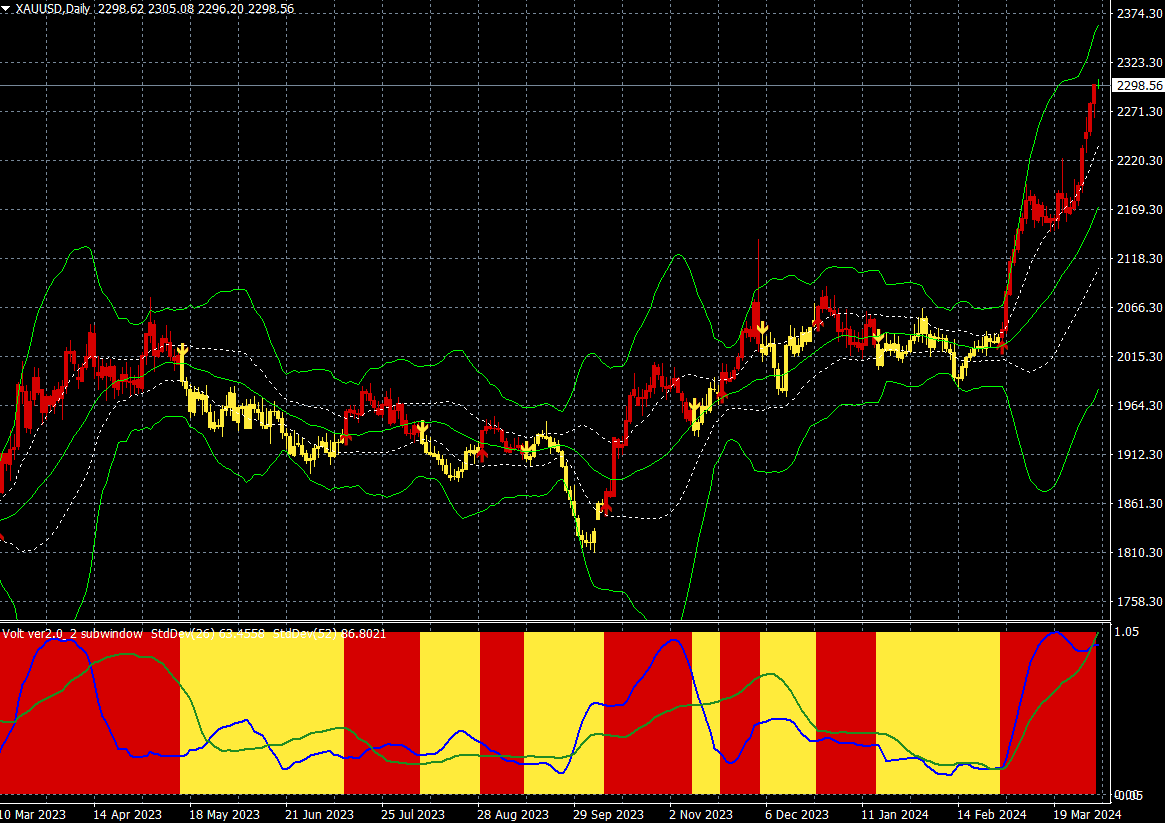

ドル高なのにゴールドが最高値更新相場を続けているのも不気味である。ゴールドは1オンスあたり2,290ドルを超えて史上最高値を更新している。ゴールドが発しているメッセージは、インフレ懸念の高まりである。

ゴールドCDD(日足)

出所:楽天MT4・石原順インディケーター

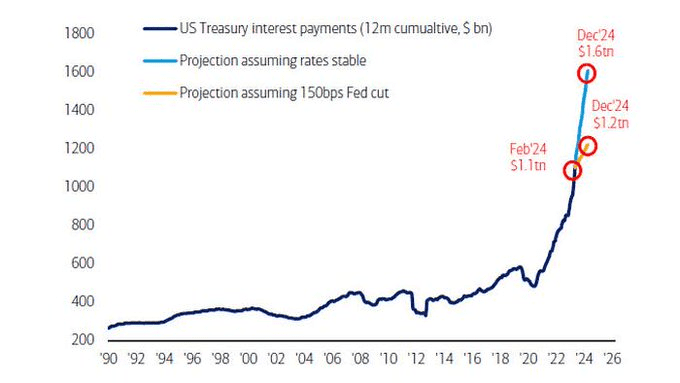

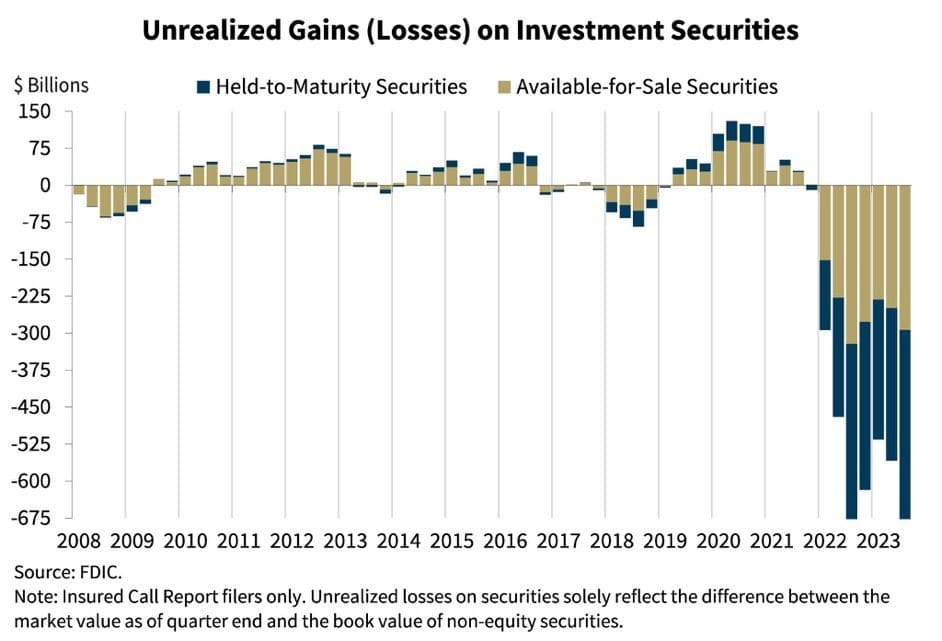

それでもFRBが利下げをしたい理由は、米国債の利払い金額が指数関数的に上昇していることと、米国の地方銀行の膨大な含み損は利下げをしないと解決しないからだ。

米国の利息は年末までに1.6兆ドルに達し、米国政府の最大の支出になる

米国の銀行は約6,850億ドルの含み損に直面している(2023年第3四半期時点)。

FRBが利下げを開始するまで、この問題はすぐには解決しないだろう。

米国の銀行は約6,850億ドルの含み損に直面している

ではFRBは次に何をするのか? FRBは先手を打って、昨年掲げた利下げ観測を打ち消そうとするのだろうか? それとも、マクロ環境はもはや政策緩和を支持するものではなくなっているにもかかわらず、FRBは利下げの約束を果たすのか?

ゼロヘッジの記事「What Will The Fed Do Next?(FRBは次に何をするのか?)」を簡約、一部を引用してご紹介したい。

複雑なのは日程だ。FRBは共和党と民主党の党大会のちょうど中間となる7月に新たな利下げサイクルを開始することを嫌うだろう。FRBはまた、米大統領選挙の数日前である10月下旬に新たな利下げサイクルを開始することも嫌うだろう。つまり、FRBが新たな利下げサイクルを開始するタイミングは、(なにかしらの危機が発生しない限り)6月か12月ということになるだろう。

最近の好調な市場環境にもかかわらず、FRBが利下げに踏み切る理由を考えてみよう。

- 制度的バイアス:FRBはこれまでの会合において、インフレとの戦いはデフレとの戦いよりもはるかに容易であるという信念を明らかにしてきた。この信念はFRBをリフレの側に押しやる傾向がある。

- 信頼性への懸念:パウエル議長は、2019年、2022年に手のひら返しを行った過去がある。

- 政治的な問題:もしパウエルが利下げに失敗し、大統領選挙直前に債券・株式市場の暴落を引き起こせば、彼は二度とワシントンD.C.での晩餐会に招かれることはないだろう。

- 財務省の事情:ここ数カ月、イエレン財務長官もバイデン大統領も、FRBは利下げが必要だと公言してきた。

- 中国懸念:中国に関する欧米メディアの絶え間ない報道は、中国経済が崩壊し、人民元が切り下げられ、デフレの波が世界中に押し寄せるというものだ。このような恐怖を背景に、FRBが「保険」的な利下げを何度か行いたくなるのも理解できるだろう。

いずれにせよ、もしFRBが政策を保留し、利下げも行わず、新たな流動性を追加することなくリバースレポの貯蓄を流出させれば、おそらく長期債が売られることになるだろう。債券利回りが上昇することで米ドルは上昇し、コモディティは苦戦することになろう。

一方、FRBが環境の変化にもかかわらず利下げに踏み切れば、貴金属は上昇を続けるだろう。直近では銀市場が活気を見せ始めており、金とともに新たな強気相場を形成しているようだ。新興市場の債券と株式は激しく上昇するだろう。米ドルは引き続き弱含むだろう。そしてコモディティは上昇を続けるだろう。

出所:「FRBは次に何をするのか?」 ゼロヘッジ

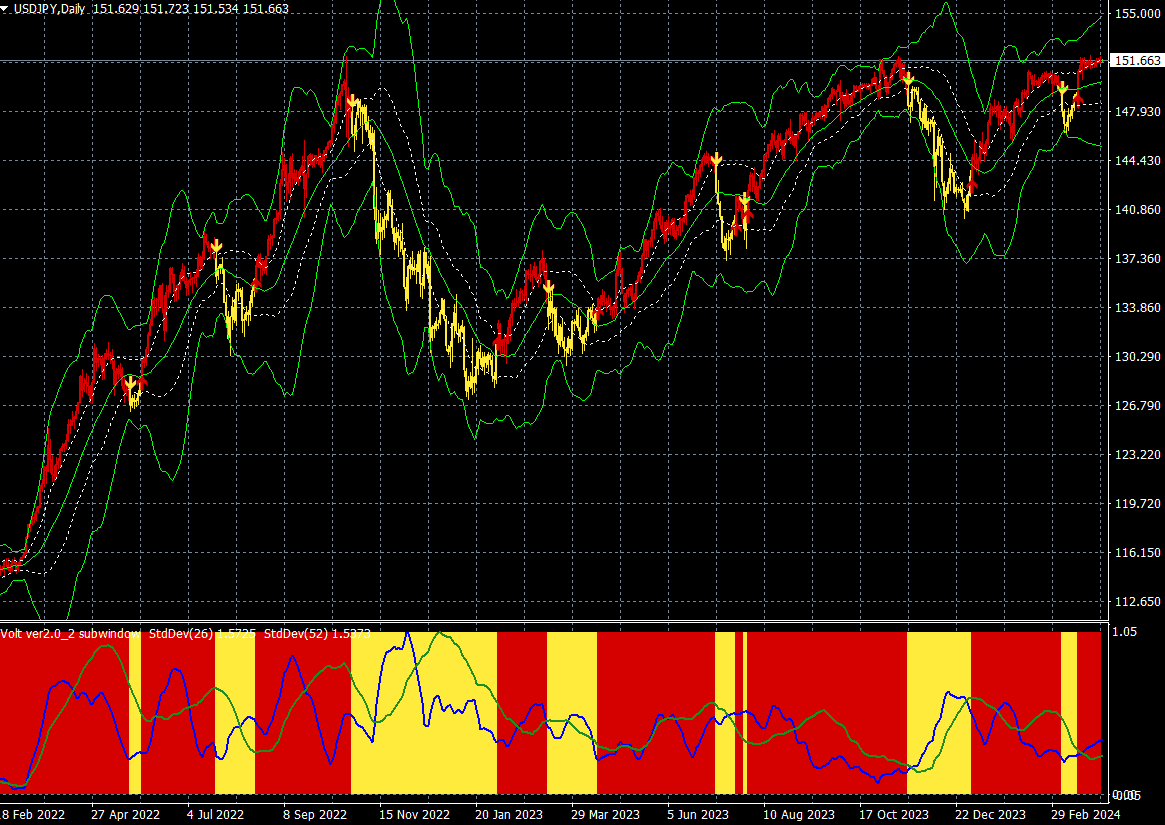

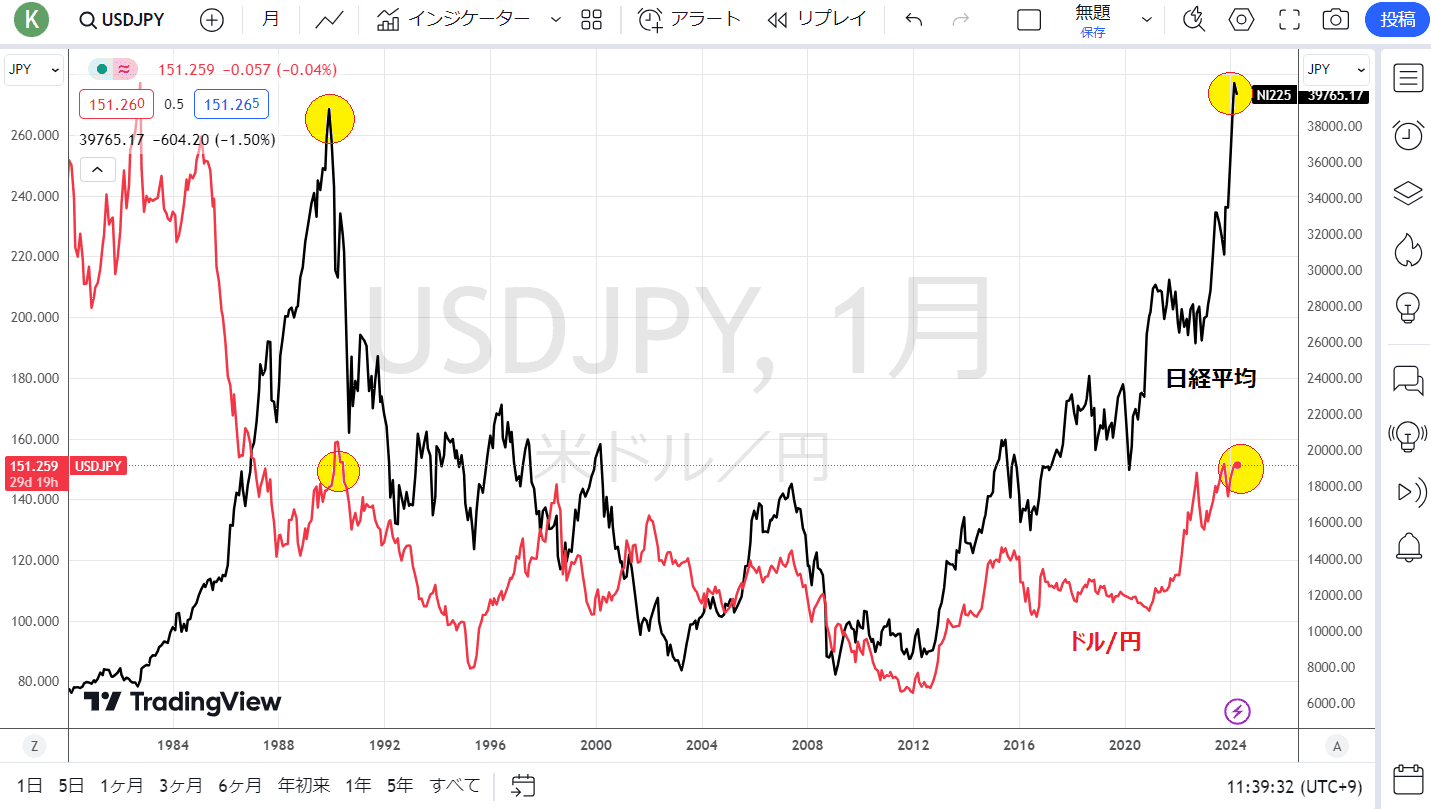

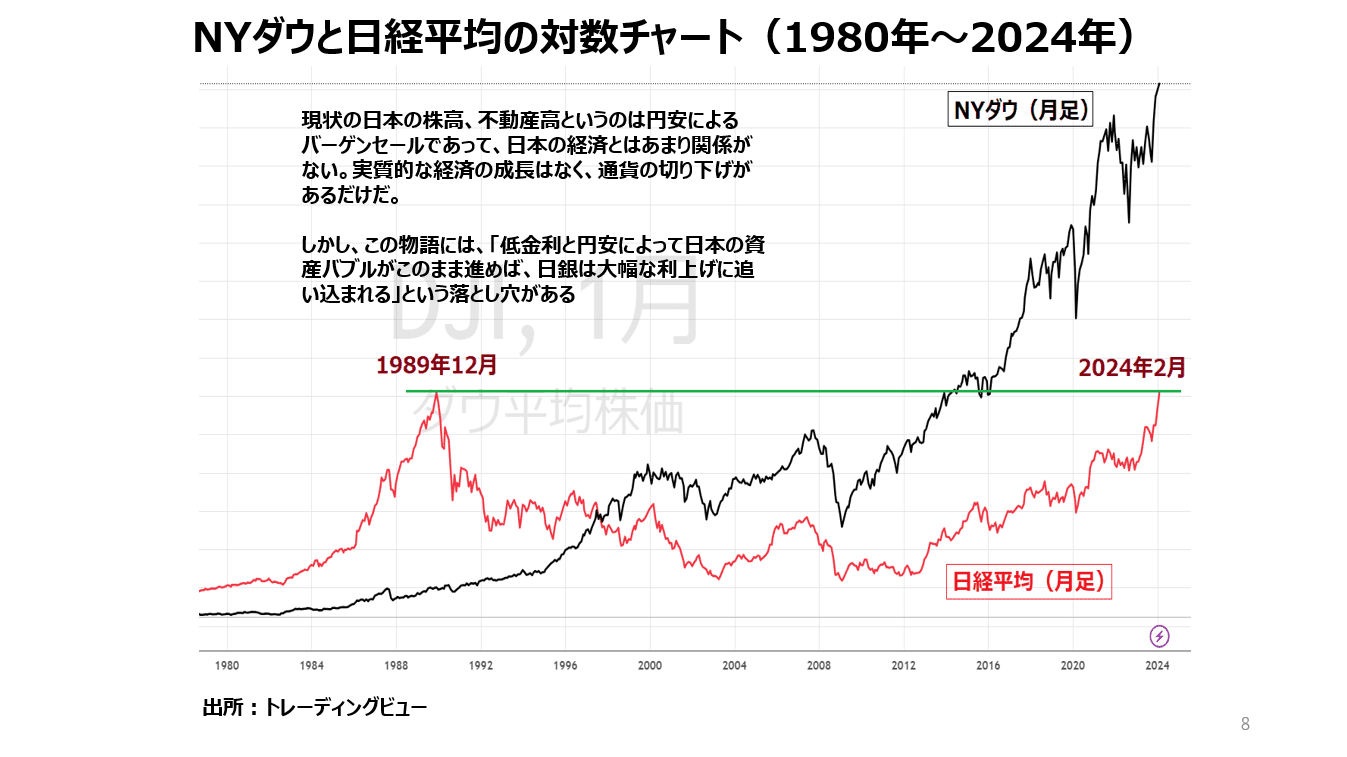

日本銀行のほうも米大統領選挙までは政治的に利上げをしにくい状況にある。日銀が人為的に金融緩和と円安を継続しているうちは、日本株の上昇は続くだろう。

しかし、株高や不動産価格上昇という資産インフレがさらに進んで日銀に利上げ圧力をかければ、相場は大きな反転を見せるかもしれない。円相場は名目レートでは1990年と同じ水準にあるが、日経平均株価も今と同じ価格だった。いずれにせよ、米大統領選挙後の相場は反転リスクに要注意である。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

ドル/円と日経平均の月足の推移

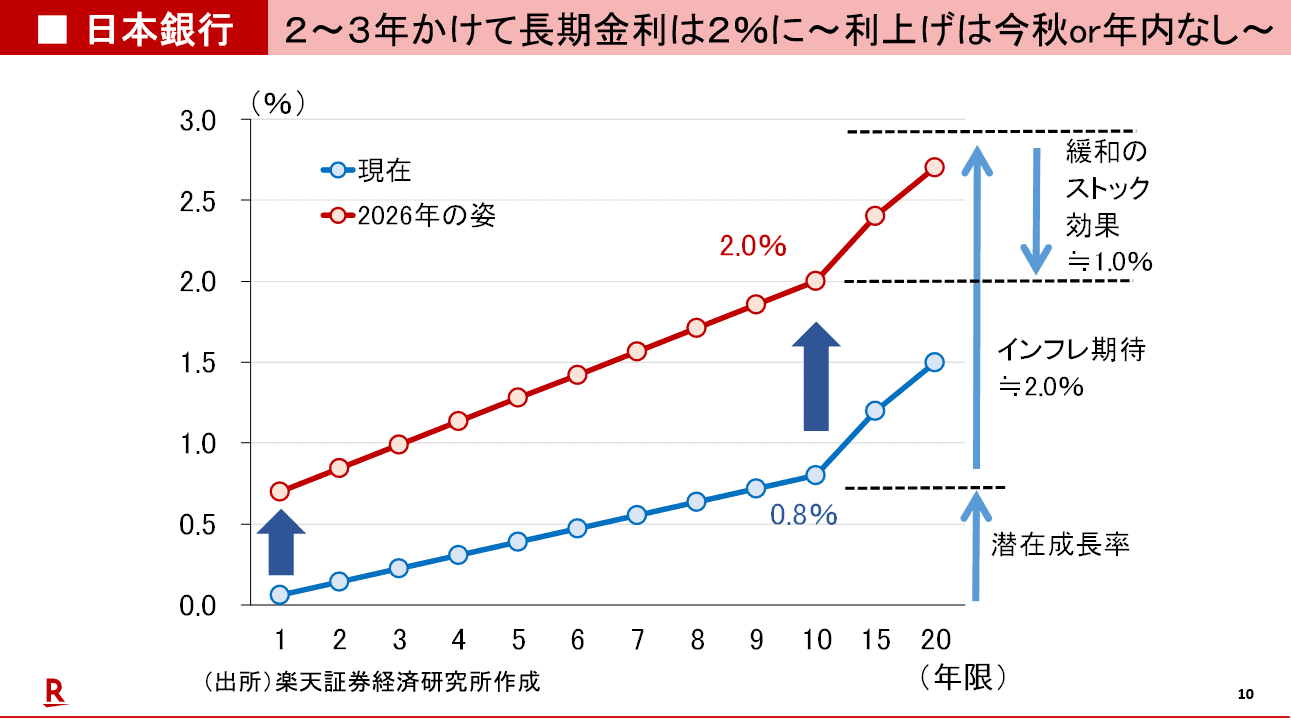

国の借金の限界は対GDP比で175%から200%!?

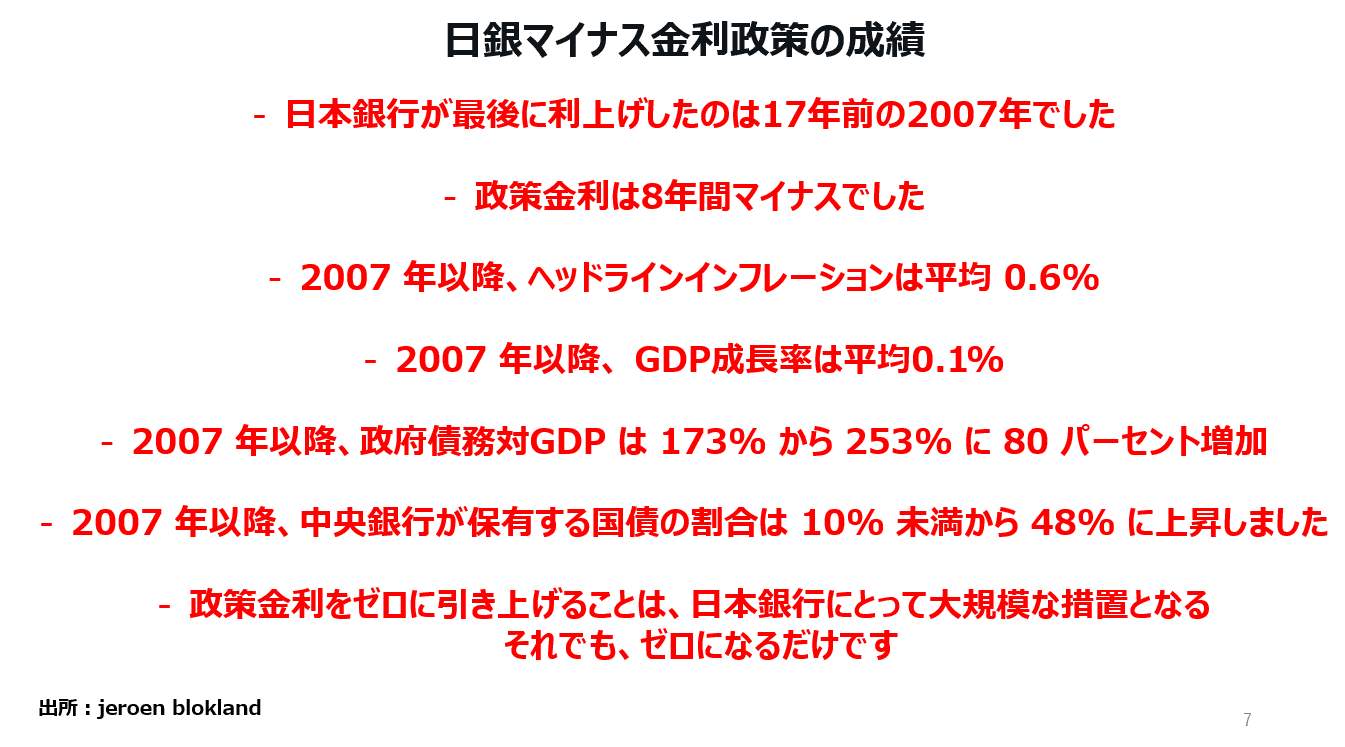

金利を上げると国債(借金)の利払いが増え、金利を下げれば(あるいは日銀のようにゼロ金利を続ければ)、インフレによって大衆の生活は苦しくなる。FRBも日銀も正念場を迎えているようだ。

債務のスパイラルはどの時点で経済崩壊を起こす可能性があるのだろうか?

債券王ジェフリー・ガンドラックが率いるダブルライン・キャピタルのライアン・キメルは、ペン大学ウォートン予算モデルによる最近の研究を紹介している。その研究によると、債務(借金)の限界は対GDP(国内総生産)比で175%から200%の負債にあると推定されている。

ブルームバーグ・エコノミクスは米国の債務見通しの脆弱(ぜいじゃく)性を評価するために、100万通りのシミュレーションを行った。その結果、88%のシナリオで債務残高の対GDP比が持続不可能な軌道にあることが分かったという。

日本人は銀行預金をすることで間接的に日本国債を買っていて、この預金が投資などで他の資産に回れば、金融システムが崩壊の危機に直面する可能性がある。GDP比で250%超の日本の債務の危うさは、その数字よりも少子高齢化が問題である。

BRICS+の台頭でドル離れが進む中、米国が大幅な国債金利の上昇を回避するには、日本に米国債を買ってもらうか、再びQE(量的緩和)をやって自分で買うしかない状況だ。金本位制でなくなってからは、国債発行(借金)に歯止めがなくなったが、MMT(現代貨幣理論)にも限度というものがあるだろう。

*MMT(現代貨幣理論)

独自通貨を持つ国は債務返済のための自国通貨発行額に制約を受けないため、借金をいくらしても財政破綻は起きないと説く経済理論。「Modern Monetary Theory」の略でMMTともいい、現代金融理論と呼ぶ場合もあります。この理論では、巨額債務があっても、インフレを抑制すれば、社会保障やインフラなど公共サービスの拡充は可能だと訴えています。ただ、いったん財政規律や中央銀行への信認が失われてしまうと、通貨の下落や輸入物価の上昇を通じ、深刻なインフレと経済の大混乱が発生する恐れがあり、実現困難な理論ともいわれています。

4月3日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

4月3日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、愛宕伸康さん(楽天証券経済研究所チーフエコノミスト)をゲストにお招きして、「日銀は何を考えているのか?」「日銀とFRBの政策見通し」というテーマで話をしてみた。愛宕さんの話を聞いて、日銀の方向性がよく分かった。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

4月3日:楽天証券PRESENTS 先取りマーケットレビュー

<セミナーのお知らせ FX・CFDアカデミーin福岡!>

FX・CFDアカデミーin福岡!日本各地におじゃまします!!

「福岡セミナー」+「オンラインセミナー」

2024年4月6日(土)の福岡セミナーに参加します。相場の大局、FX、株価指数、ゴールドの話をします。ぜひ、ご参加ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。