今回のサマリー

●相場は、速く上昇するほど、それ自らが反落の潜在的圧力を生み出す

●米マクロの適温中に、相場が高揚して急伸すると、折々に反落リスクも高まる

●2024年は、相場がなだれを起こす基本メカニズムと市場個々の特性を踏まえて臨む

相場は今

相場には、上昇が速まるほど、相場自らが反落リスクを高める性質があります。

2024年の幕開けは、米国で景気は堅調、インフレは下げ渋りつつも軟化中、債券金利も2023年10月のピークからは低下して先々も低下観測という「ゴルディロックス(適温)」のおかげで、株高が進み、投資でリスクを取ろうという機運が満ちています。

この好環境下で、米国株では生成AI(人工知能)をテーマとする相場が沸き立ちました。日本株も急伸し、日経平均株価指数が、1989年のピークを突破し、4万円台に至ったと、お祭りモードになりました。ドル/円相場は、小高い米金利や、新NISA(ニーサ:少額投資非課税制度)からの外国証券投資(円売り)で上昇し、日本株高を後押しする主要因になっています。

しかし、これら勢いづいた相場は、3月8日辺りを境に急反落に見舞われました。米株、日本株、ドル/円を買い上げてきた投資家が、売り逃げに走ったのです。「相場なだれ」とも呼ぶべき事態です。

今回、それぞれの市場で何が起こったのかをひもときながら、相場なだれとは何か、どう読むのか、どう対処できるのかを解説します。2024年は、生成AIという大相場テーマで、株式など相場トレンドが力強まると、折々の相場なだれが不可避とみています。トレンドを見極める目と同時に、この相場なだれの理解もまた必須の備えと考えます。

相場なだれとは

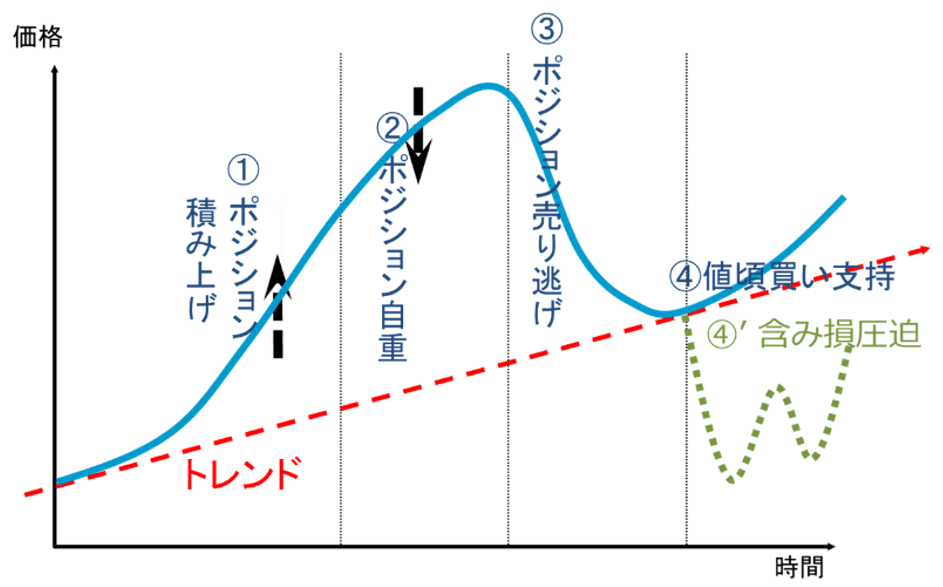

まず、図1で相場なだれの基本メカニズムを説明します。

市場で投資家の多くが、相場トレンドは上向きと認識するとき、実際の相場は、我先にと買い手が集まり、そのトレンド線より速く上昇しがちです。相場はより速いペースで上がり始めます。相場上昇は人々の関心を呼び、さらに買い手が集まり、相場を一段と押し上げます。早めに買った投資家は、相場上昇で含み益を膨らませ、リスク判断を緩ませ、さらに買い増し、相場を押し上げる面もあります。

加速的な上昇相場の中で、含み益を膨らませた投資家は、相場鈍化や悪いニュースなど何かあれば、いつでも売り逃げられるという潜在的な相場反落圧力の源泉になっていきます。他方、遅く相場に参加した投資家は、投資ポジションの損益分岐点が相場の実勢水準に近い分、いざ相場が下がると、利益確定から損切へと迅速な売り逃げへの予備軍となります。

筆者はよく、この相場上昇プロセスで積み上がる新規の買い持ちポジションを積雪に例えます。積もった雪は、単に自重でも、何らかのきっかけでも、なだれを起こすリスクとなるのです。

いざ相場が反落すると、利益確定売りから損切売りへ連鎖して、超加速的な下落にもなり得ます。買いの手が慎重になって急減することは、売り手にとって、相場の出口が急に狭くなったことを意味し、そこに逃避する群集が殺到します。とにかく売り逃げなければと焦り、ファンダメンタルズなど背景事情を冷静に評価する目も失われがちです。

やがて相場下落に敏感な投資家の売りが一巡すると、この相場本来の上昇トレンド見合いで、押し目の買い場到来という認識が出ます。こうして売り手が減り、買い手が増え、相場は再び上昇に向かうのが通常のトレンド展開です。冷静にこの力学を理解し、逆手に取ることができれば、投資の勝機を高められます。

なお、悩ましいのは、トレンド水準まで相場が下がっても、そこから勢い余ったり、悪材料が出たりして、もう一段下落するケースです。まだ売り逃げていない、含み損ポジションの残存量がトレンド以下の水準にまで大きくなると、彼らの戻り圧力が相場の回復を阻みます。相場トレンドは上向きのはずなのに、なぜこれ程までに上がれないのかという状態になるのです。

図1:相場変動の力学イメージ

エヌビディアなだれ

個々の事例から、相場なだれの基本と、市場ごとの特性を整理します。

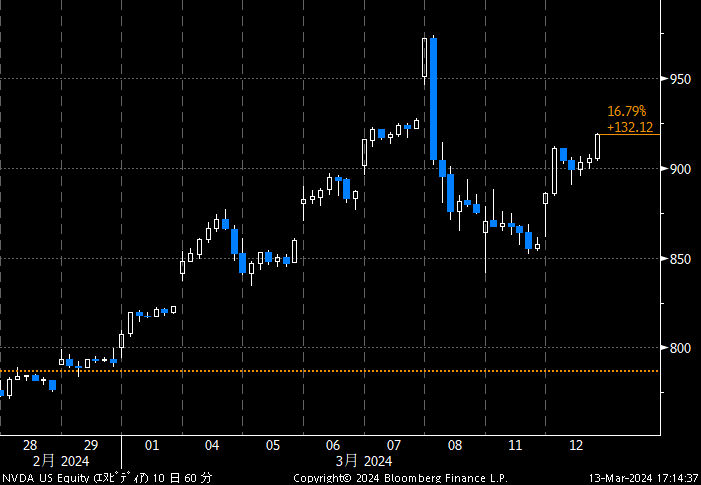

図2で、3月8日に米株式市場において、エヌビディア株(NVDA)のなだれが発生しました。2月21日の好決算後に続伸したNVDAは、上げ足を速めて、この日は前日引け比+5%超まで上伸した後、反落に転じて▲5%超と、場中で10%を超えるなだれとなりました。

図2:NVDA(時間足、10日間)

同日朝に公表された雇用統計を無難に通過し、安堵(あんど)した株式市場全体が明るく上伸していました。きっかけとなるニュースも見当たらない中、筆者がなだれのきっかけと認識したのは、この日の吹き値です。当初1時間のローソク足が長い陽線になっていますが、いわば、ここまでに積み上がった雪の上に立つ棒1本に、この日まとわりついた雪がこぼれ落ち、そのわずかな動きがなだれの連鎖を引き起こした、としか言いようがないのです。

急伸した相場トレンド上で、なだれ現象は、具体的な材料がなくても、積み上がったポジションの自重だけでも起こり得ます。このため、積雪の量を見て、なだれが起こるかもしれないという警戒まではできるにしても、いつどこでどのように発生するかの予断はできないのです。ただ、なだれが発生したら事後的に、以下のチェックポイントから、どの程度の大きさがいつまで続くのかの判断をします。

今回のNVDAなだれについて整理すると、

(1)きっかけ要因:8日の吹き値からの反落

(2)背景事情:年初来、あるいは2月決算以来の高速ラリーで積み上がったポジション

(3)過去ポジション:前日7日のポジションが投げ売りされるとして、6日、5日のポジションのコスト水準域は相場のサポートになるか

(4)ファンダメンタルズ:NVDAの業績見通しが揺らぐ段階ではない

実は、8日の場中に10%下落したといっても、ポジションの損益分岐にかかわったのは7日の購入分だけという1日だけの現象でした。9日、10日の土日に相場下落の不安に襲われた投資家の一部は、週明けの11日に戻りに出たため、相場は6日から5日のポジション水準まで売られました。しかし、逃避のためにひどく売り込む展開ではなく、戻り売りにとどまりました。

生成AI相場の先導役であるNVDAのなだれは、他のテック株、さらに株式相場全体にも相応のショックになりました。しかし、なだれ自体はNVDA単体の積雪の崩れというテクニカルな事情によるものと判断されました。同社の業績見通しというファンダメンタルズはしっかりしています。このため、敏感な売り手の連鎖によるなだれが一巡すれば、相場は逆に明暗の分水嶺をあっさり越え、押し目を取り損なうかもしれないという焦燥買いによる急反発もあり得ると、身構えた次第です。

一方で、相場が反発した後は、上値の過去ポジションが含み損を抱え、戻り売りで圧力をかけてきます。このため(3)の過去ポジションは上値では相場回復への抵抗に転じるため、そのコスト水準域の大きさ次第で、上抜けるまでは、相場なだれの第2弾にも警戒を残して臨みます。

ドル/円なだれ

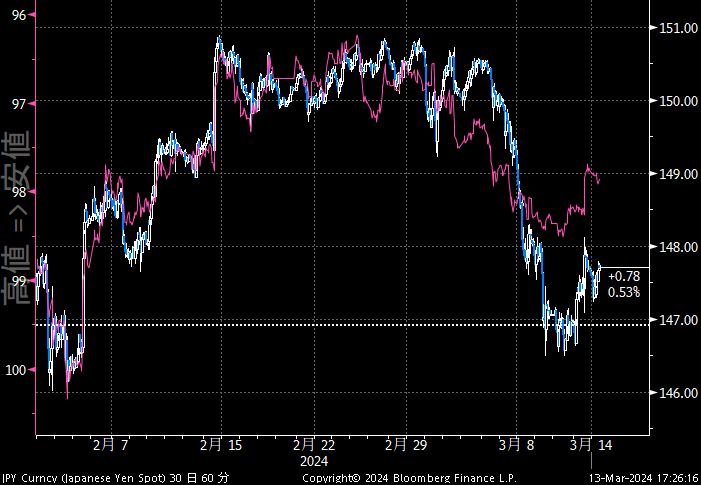

ドル/円もまた8日になだれ現象を起こしました(図3)。(1)のきっかけ要因としては、日本銀行審議委員のゼロ金利解除への前向きな発言とされています。しかし、ここに至るまで、この種の発言は何度も出ており、大半はドル/円に大した影響を及ぼしませんでした。

この場面の違いは、150円台まで買い上げていた投機筋の円キャリーポジションが、米金利低下で含み損へと押し込まれつつあったことです。ドル/円相場の短期的変動の主役は、米金利に沿って売買する投機筋です。いわば、彼らのポジションという積雪が150円直上で重さを増し、149円台にだれて崩れかかったところに、日銀当局者の発言がポンと押すきっかけになったという理解です。

つまり、(2)の背景事情は、米金利の軟化であり、それがポジションなだれの主因といえます。どんな事情であれ、なだれを起こしたため、米金利で説明できる水準を超えて、相場は急落しました。

(3)の過去ポジション域は、148円前後が厚く、146円付近まであります。ここは一応サポート水準と目されますが、ここでドル/円相場に特有の事情を踏まえておく必要があります。ドル/円市場の投機筋は株式市場の投資家より、損切売りのルールが徹底しています。このため、過去のポジション域は、サポートであると同時に、相場下落のアクセルに比較的容易に転じる面があるのです。

(4)のファンダメンタルズは、米日の金利が第1要因です。日銀は当面、ゼロ金利解除という歴史的に象徴的な判断をする見込みですが、金利を動かす余地はごくわずかです。ドル/円への実質的インパクトの大半は米金利からでしょう。ただし、神経質になった投機筋は、日銀のささいな利上げニュースにも敏感になりやすくなります。これによる相場変動は、(1)~(3)のチェックポイントにまつわる短期的、一時的なポジション現象といえます。

図3:ドル/円と米10年国債(価格、逆表記)

日本株なだれ

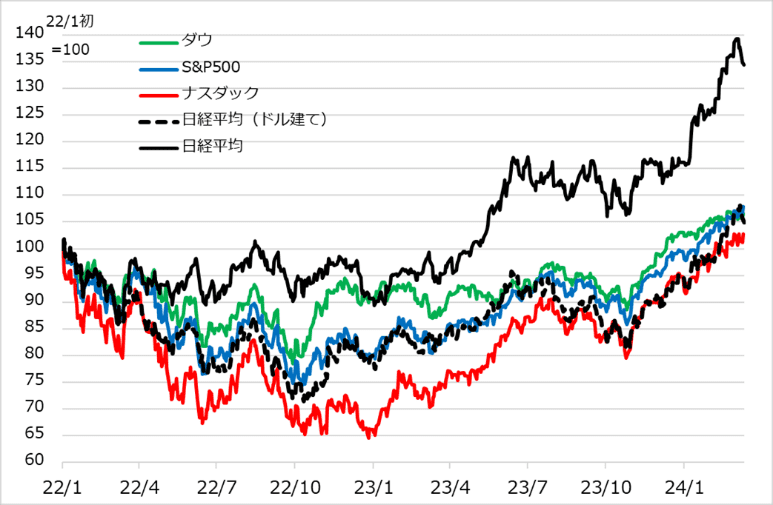

NVDAなだれによる米株安と、ドル/円なだれが重なると、この2要因でほとんど説明できる日本株も、両要因の相乗作用でなだれが増幅されました。日本株自体のファンダメンタルズの問題ではないのです。(1)のきっかけ要因は、米株安と円高です。(2)の背景事情も、米株安と円高それぞれの背景事情に尽きます。

(3)の過去ポジションについては、基本的には、米国株とドル/円の動きが優先するので、筆者はあまり重きを置いてはいません。しかし、日本の株式投資家の行動特性による特殊な事情を、留意してはいます。実は、日本株相場の方向づけに強くかかわっているのは、外国人投資家です。これに対し、日本投資家は、相場の値動きに対して逆行動をとりがちであることが知られています。つまり、相場が下がれば押し目買い、上がれば戻り売りに出てくるのです。また損切売りをしないで、相場の戻り場面で売り手として登場し、相場を重くする作用をもたらしがちです。

このため、3月8日にはドル/円なだれで下げた日本株は、その晩のNVDAなだれからの米国株安を受けて、週明け11日にさらに急落し、「米国株安×ドル/円下落」の相乗的ななだれ症状になりました。しかし、その後、ドル/円が小康から小戻しし、米国株が12日に急反発しても、その相乗効果ほど日本株は戻っていません。その背景には、日本投資家の強固な戻り売り行動があるとみられます。

以上、最近の米日株とドル/円の相場急落を事例に、相場なだれという現象の基本と、個別市場に特有の事情をみました。総括として留意してほしいのは、生成AIテーマなど相場が高まりやすい場合、そのトレンド観をしっかり持つと同時に、その相場上昇が折々に招きやすいなだれ現象に対する冷静な構えが必要ということです。

あとは、トレンドと自律反落の両方をとらえて機動的に対応するか、しっかりとトレンド観を固めたら自律反落など気にしない鈍感力を発揮するか、皆さんそれぞれの投資スタンスにのっとって心構えをしていただければと考えます。

図4:米国株3指数と日経平均(円建て、ドル建て)

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。