※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「日銀が3月にマイナス金利を解除する理由とその後の政策運営」

3月18~19日に日本銀行の金融政策決定会合(MPM)が開催されます。1月1日に能登半島地震が発生し、1月MPMが現状維持という結果になった後、一貫してマイナス金利政策の解除は3月と言ってきました。その見方は今も変わっていません。今週は改めてその背景にある考え方を整理し、その後の金融政策運営についてヒントになりそうな、ある学者グループによる提言を紹介します。

日銀は3月に正常化のスタートラインに立つ

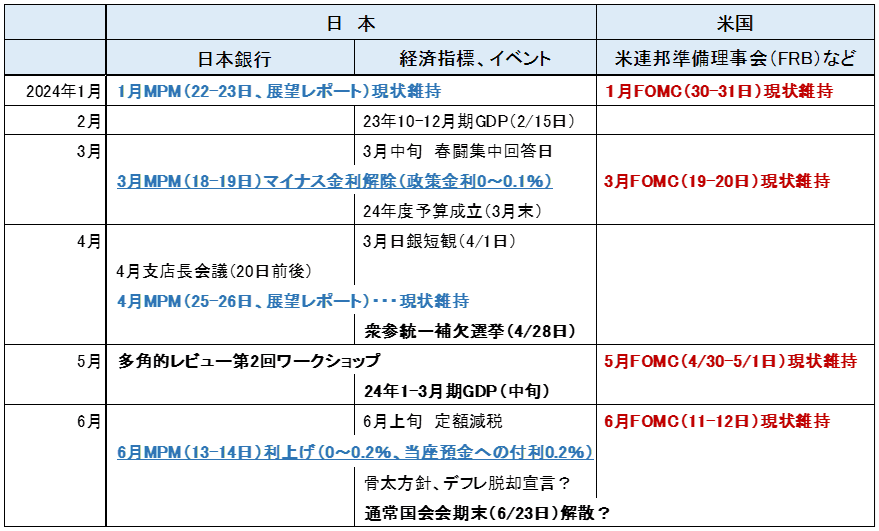

下の表は1月31日のレポートで紹介した「日米金利正常化カレンダー」(2024年前半)です。そこで示した金融政策に関する見通しは今も変わりません。日銀は3月MPMでマイナス金利政策を解除し、ようやく正常化のスタートラインに立つとみています。ただし、6月の利上げ予想については、1~3月の経済指標次第で修正を検討するつもりです。

<図表1 日米金利正常化カレンダー(2024年前半)>

日銀による春闘を強調した積極的な情報発信

3月にマイナス金利が解除されると予想する背景の一つ目は、日銀による積極的な情報発信です。昨年秋以降、日銀は春闘を強調しながら積極的な情報発信を展開してきましたが、今年に入ってそれが加速しています。

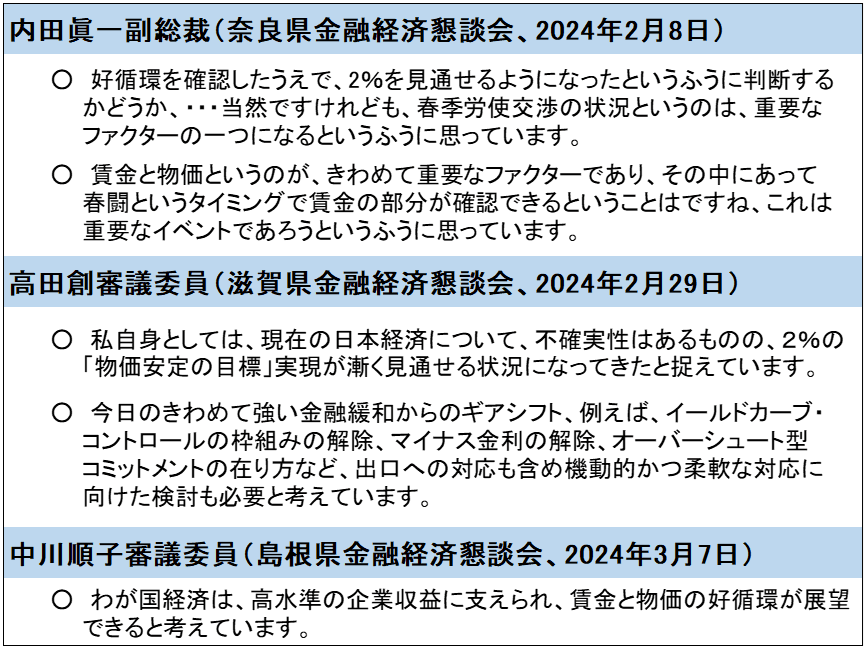

まず、今年1月の「展望レポート」(「経済・物価情勢の展望<2024年1月>」)に「物価安定の目標」が実現する確度が「少しずつ高まっていると考えられる」と明記しました。その後、内田真一副総裁、高田創審議委員、中川順子審議委員と、前向きな発言が続いています(図表2)。

<図表2 日銀政策委員の最近の発言>

春闘の結果は第1回目の集計でほぼ判明する

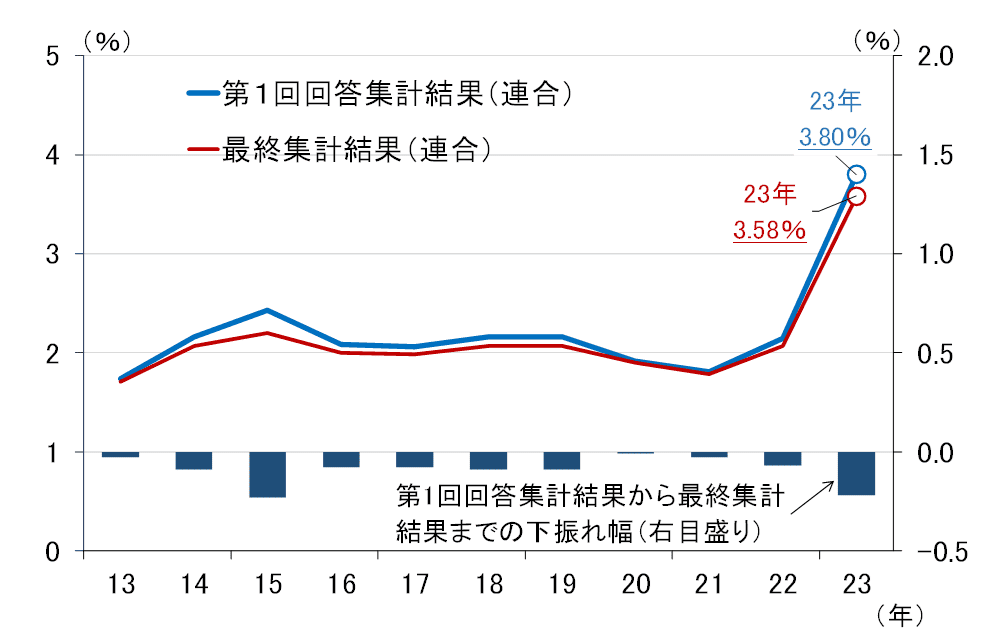

二点目は、内田副総裁が「重要なイベント」と強調する春闘の賃上げ率が、4%を超える強い結果になる可能性が高く、それが3月15日の第1回回答集計結果(連合)でほぼ判明するということです。

過去の連合による集計結果を振り返ると(図表3)、第1回から最終集計結果(7月上旬)まで最大でも0.2%程度しか下振れておらず、第1回の集計結果を見ればその年の春闘の姿をおおむねつかむことができます。春闘の観点からは4月MPMまで待つ意味はほとんどありません。

<図表3 春闘の第1回回答結果と最終結果の差>

春闘の姿が判明した3月に動かなければ円安に振れる可能性

三点目は為替です。春闘が強い結果になったにもかかわらず3月MPMで動かないとなると、「これでも日銀は弱いと見ているのか」と市場に受け取られ、再び円安が大きく進むリスクがあります。円安が過度に進めばインフレを助長し、所得を実質的に目減りさせ、消費をますます抑圧することになります。

「展望レポート」は政策判断に優先しない

また、「展望レポート」が出るからという理由でマイナス金利解除は4月という声をしばしば耳にします。しかし、展望レポートが政策決定に優先することはありません。

展望レポートは重要なコミュニケーション・ツールの一つであることに間違いありませんが、金融政策の判断は展望レポートが出る出ないにかかわらず、MPMごとにその時の指標や情勢に基づいて下されるのが原則です。

政策判断の材料として春闘を位置付けているわけですから、他の条件が大きく変わらなければ、春闘の結果が明らかになった時点でそれを政策判断に反映させるのが筋といえます。4月まで判断を持ち越すことがあるとすれば、春闘要因を打ち消す何か、例えば景気の急変とか自然災害といった突発的な事象が生じた場合と考えられます。

マイナス金利解除後の政策金利は0~0.1%

マイナス金利政策解除後の政策金利については、1月10日のレポートで詳しく述べた通り、異次元緩和が開始される直前まで設定していた、無担保コールレート(オーバーナイト物)「0~0.1%程度」に戻されるとみています。内田副総裁の2月8日の講演(下記)もそれをサポートする内容だったように思います。

マイナス金利の導入前には、日本銀行の当座預金取引先の超過準備に0.1%の金利を付利し、取引先でない金融機関との裁定取引が行われる結果、短期金融市場では、無担保コールレートが0~0.1%の範囲で推移していました。

仮にこの状態に戻すとすれば、現在の無担保コールレートは-0.1~0%ですので、0.1%の利上げということになります。

(出所)日本銀行、楽天証券経済研究所作成

ちなみに、政策金利と当座預金への付利は、市場裁定が働くため、別々の水準に設定することができません。従って、政策金利を0~0.1%にするのであれば、超過準備に対する付利も0.1%に一本化するのが最も自然です。なお、利上げの際は、政策金利と同じように付利も引き上げることになります。

追加利上げには慎重な姿勢

もっとも、すでに3月か4月のマイナス金利解除を織り込んでいる市場にとって重要なのは、マイナス金利解除後の政策金利のパスです。植田和男総裁は1月23日の記者会見で記者から「解除後の連続的な利上げといったことも視野に入れて判断するのか」と問われ、「それは当然そういうことになるかと思います」と答えた上で、以下のようにコメントしています。

深刻なあるいは大きな不連続性が発生するような政策運営は、現在みている経済の姿からすると、避けられるのではないかというふうにみております。

(出所)日本銀行、楽天証券経済研究所作成

つまり、植田総裁の頭に中に追加利上げがあることは明らかですが、追加利上げを行っていくとしても、そのペースは緩慢なものになるということが、上の発言から読み取れます。内田副総裁も2月8日の講演で、同様の発言をしています(下記)。

仮にマイナス金利を解除しても、その後にどんどん利上げをしていくようなパスは考えにくく、緩和的な金融環境を維持していくことになると思います。

(出所)日本銀行、楽天証券経済研究所作成

このように、日銀が追加利上げに対して慎重であることは間違いないわけですが、注意しなければならないのは、それを3月のマイナス金利解除時に強調し過ぎると、為替が円安に振れる可能性があるということです。

かといって、追加利上げの可能性を匂わせると長期金利が不安定化する恐れもありますので、日銀はかなりデリケートなコミュニケーションを迫られることになりそうです。

重みを増す「多角的レビュー」~柔軟で機動的な政策運営への転換~

ここで、ちゃぶ台返し。仮に、日銀が3月にマイナス金利政策を解除するとして、そもそも「物価安定の目標」の実現が「十分な確度をもって見通せる状況になった」と宣言してしまって大丈夫なのでしょうか。

実際に消費者物価が前年比2%に収束していくか不確実ですし、結局2%より低い水準に落ち着いてしまった場合、2%にならなかったじゃないかと批判されることにもなりかねません。植田総裁ならずとも、今の段階で2%実現が見通せると宣言することには、ためらいを感じるのではないでしょうか。

しかし、そもそもインフレーション・ターゲティング(物価目標)という金融政策手法は、インフレ率を特定の数値にピンポイントで誘導するような厳格なものではありません。金融政策運営の柔軟性や機動性を担保するため、目標値にある程度インプリシットな幅を持たせ、柔軟に捉えるのが普通のやり方です。

日銀でも、現在のようなガチガチな運営から、インフレーション・ターゲティング本来の柔軟な運営に移行する必要があります。そうした運営の下でなら、2%実現が見通せると宣言するハードルは高くないですし、金融政策の柔軟性・機動性も回復、市場の副作用も軽減することになります。

以前から指摘している通り、そうした柔軟な運営へ移行するための仕掛けが「多角的レビュー」ではないかとみています。多角的レビューとは、現在日銀が行っている、これまで長年にわたって行ってきた非伝統的金融政策に対する検証のことで、昨年12月に1回目のワークショップが開催され、今年5月に2回目のワークショップが開催される予定です。

そこで、消費者物価上昇率が2%に収束する蓋然(がいぜん)性や、物価安定の目標「2%」の政策運営における位置付けなどが議論され、その結果をもって、その後の金融政策運営を柔軟な本来のインフレーション・ターゲティングに移行することが、現時点で想定され得るベストシナリオだと考えています。

2003年3月19日の日本経済新聞『経済教室』によるヒント

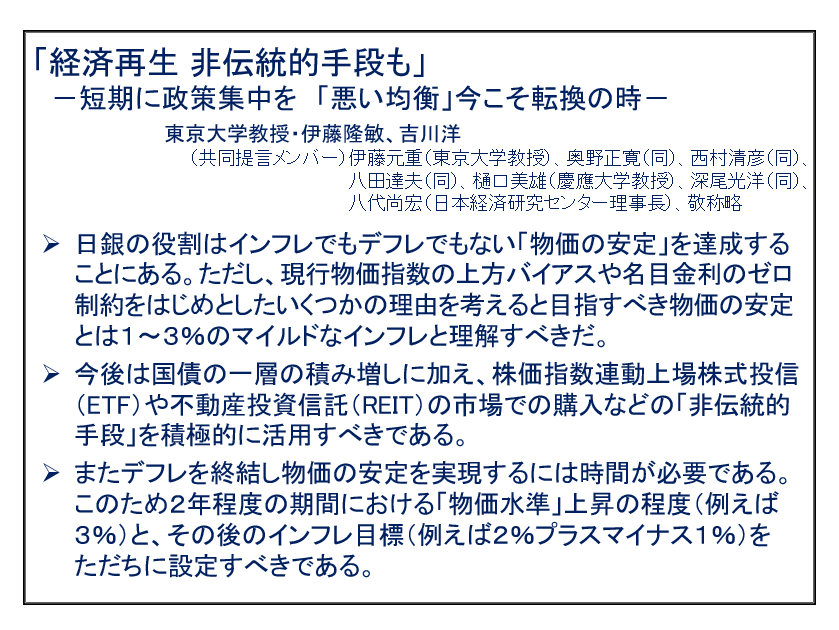

その柔軟な運営に関して重要なヒントとなり得る、20年前の記事を紹介しておきます。2003年3月19日の日本経済新聞『経済教室』に掲載された、学者グループによる金融政策の提言です(図表4)。

<図表4 2003年3月19日日本経済新聞『経済教室』より抜粋>

福井俊彦氏が日銀総裁に就任する前日に掲載されたこの記事、ITバブル崩壊後のデフレに非伝統的な金融緩和で立ち向かおうと、国内の著名経済学者9名が新総裁就任のタイミングに合わせ、国債やリスク資産の積極購入、物価目標の設定などを提言し、話題となりました。

注目してほしいのは、提言の中の「目指すべき物価の安定とは1~3%のマイルドなインフレと理解すべきだ」、「その後のインフレ目標(例えば2%プラスマイナス1%)をただちに設定すべき」とのくだりです。多角的レビューで一定の成果が得られた後、物価目標をこの提言にある「2%プラスマイナス1%」という柔軟なものに切り替えてはどうでしょうか。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。