その長期運用、揺れへの備えはあるか!?

気象庁のウェブサイトの「日本は世界有数の地震大国」の記載の通り、私たちの日常は地震と隣り合わせです。同庁のデータによると2023年、日本で地震は2,237回発生しました。1日に6回以上、地震(震度問わず)が発生した計算です。

大きな地震については、気象庁が名称を定める場合があります。松代群発地震(1965年)、十勝沖地震(1968年、2003年)、北海道南西沖地震(奥尻島の地震 1993年)、兵庫県南部地震(阪神・淡路大震災 1995年)、芸予地震(2001年)、新潟県中越地震(2004年)、能登半島地震(2007年、2024年)、東北地方太平洋沖地震(東日本大震災 2011年)、熊本地震(2016年)、北海道胆振東部地震(2018年)などです。

また、日本では今後、大地震が発生することが予想されています。首都直下でマグニチュード7クラスの地震が発生する確率は、今後30年以内に70%(2020年時点 地震調査研究推進本部地震調査委員会)、南海トラフ沿いで同8から9クラスの地震が発生する確率は、今後30年以内に70から80%(2024年時点 気象庁)とされています。

こうした中で近年、揺れへの備えは国だけでなく自治体、企業、学校、そして個人にも浸透してきています。量販店やホームセンターでは防災グッズの売れ行きが伸びているようです。

防災リュックに入れておくものとして推奨されているのが、水(1.5リットル以上)、食料(長持ちしてすぐに食べられるもの)、現金、携帯トイレ、救急グッズ、衛生用品、トイレットペーパー、衣類、雨具・防寒具、軍手、タオル(2、3枚)、懐中電灯、携帯ラジオ、モバイルバッテリー、ホイッスル、などです。

揺れは、地盤だけでなく相場でも頻繁に起きています。バブルの可能性が指摘されるほど急騰状態にある各種市場を見ていると、資産形成・運用をする上での「揺れへの備え」を、今改めて、考えてみる必要がありそうです。

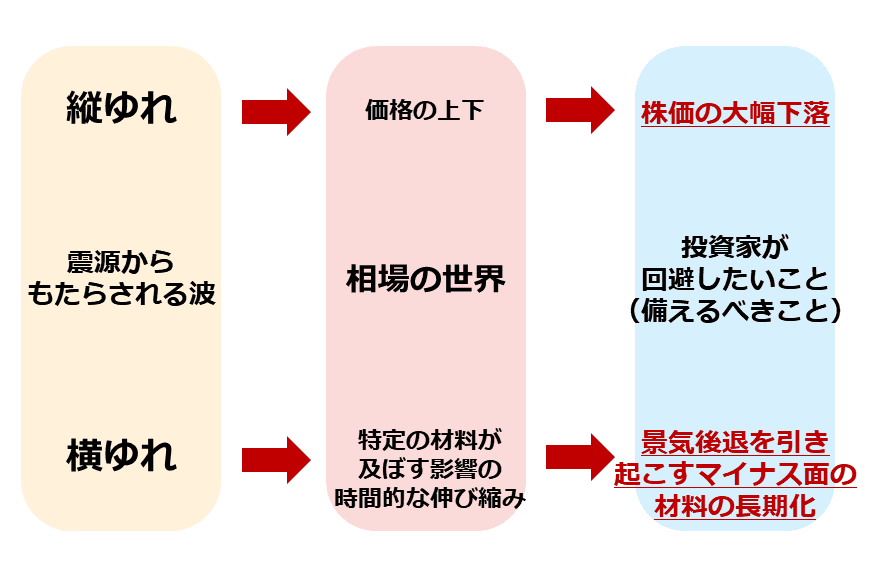

震源からもたらされる波によって、地中が突き上げられて起きる縦揺れと、地盤が撓む(たわむ)ことで起きる横揺れがあります。相場における縦揺れは「価格の上下」、横揺れは「特定の材料が及ぼす影響の時間的な伸び縮み」です。

株式や株式に連動する投資信託・ETF(上場投資信託)をメインに運用されている方にとって、縦揺れは株価の大幅下落、横揺れは景気後退を引き起こすマイナス面の材料の長期化となるでしょう。

図:地震の「揺れ」と投資家が備えるべきこと

今回のレポートでは、資産運用をされている方にとっての縦揺れである「株価の大幅下落」への備えについて書きます。横揺れである「景気後退を引き起こすマイナス面の材料の長期化」への備えについては、次回以降に書きます。

株価下落時の金(ゴールド)相場の傾向

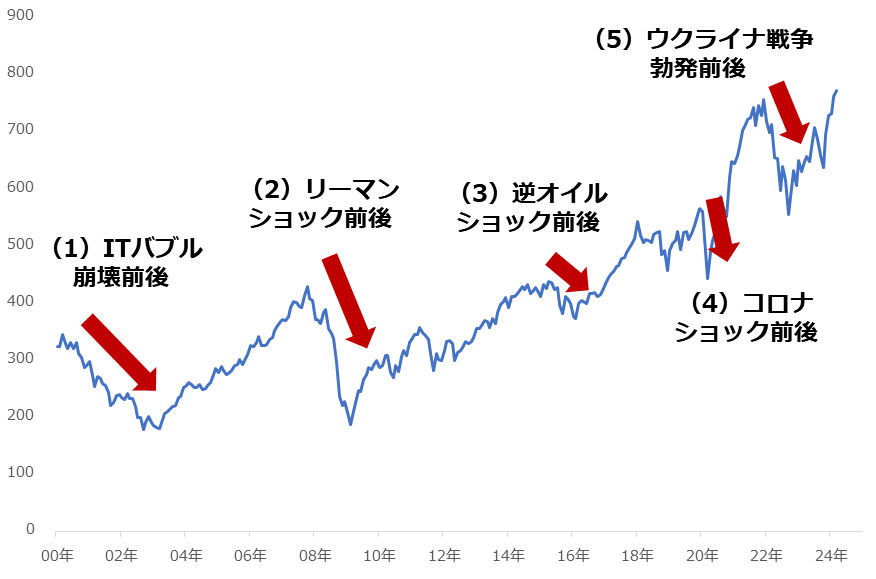

先述の通り、株式や株式に連動する投資信託・ETFをメインに運用されている方にとって縦揺れは「株価の大幅下落」となるでしょう。以下は2000年以降に発生した大幅下落時の様子です。

赤の矢印で記した(1)ITバブル崩壊前後、(2)リーマンショック前後、(3)逆オイルショック前後、(4)コロナショック前後、(5)ウクライナ戦争勃発前後に、株価は記録的な下落に見舞われました。

図:MSCIオール・カントリー・ワールド・インデックスの推移(月足 終値)

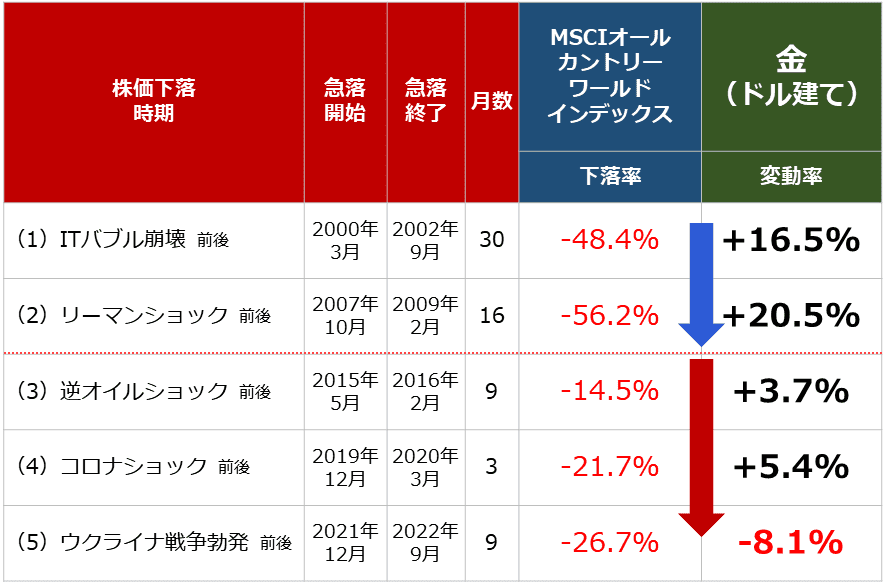

こうした株価の大幅下落のときに上昇しやすいといわれているのが、金(ゴールド)です。以下の図は、株価が大幅下落した期間における株価とドル建て金(ゴールド)の変動率を示しています。株価が56%を超える下落となったリーマンショック前後の期間、金(ゴールド)価格は20%超も上昇しました。

ITバブル崩壊前後の期間も、株価は48.4%下落しましたが金は16.5%、上昇しました。こうした値動きが「株が安いときに金(ゴールド)は高い」「株と金(ゴールド)は逆相関」「金(ゴールド)は株式投資の際のお守り」というイメージを醸成しました。

ITバブル崩壊前後の期間、株価が48.4%下落したときに、金(ゴールド)は16.5%上昇、絶対値の比率は2.9:1です。リーマンショック前後の期間、株価が56.2%下落したときに、金(ゴールド)は20.5%上昇、絶対値の比率はおよそ2.7:1です。このころ、株の大幅下落時の金(ゴールド)価格の上昇規模は、株の下落率の3分の1程度だったと言えます。

図:主要株価指数の下落時期と金(ゴールド)価格の変動率

同じ基準で見ていくと、逆オイルショック(OPEC(石油輸出国機構)が減産実施を見送ったことで原油価格の急落に拍車がかかり、世界が混乱した時期)前後の株価は14.5%下落、金(ゴールド)は3.7%上昇で比率は3.9:1、コロナショック前後の株価は21.7%下落、金(ゴールド)は5.4%上昇で比率は4.1:1です。

2010年代になると、株の大幅下落時の金(ゴールド)価格の上昇規模は、株の下落率の4分の1程度に低下したことが分かります。ウクライナ戦争勃発前後においては、金(ゴールド)は株と一緒に下落してしまいました。

近年の株と金(ゴールド)の関係

改めて、株価と金(ゴールド)価格の関係を確認します。以下は、主要な株価指数と金(ゴールド)、銅の相関係数です。相関係数は▲1と1の間で決定します。二つの価格推移が同じように動く傾向(正の相関)が強い場合、1に接近します(1の場合二つの値動きは完全に一致)。

正反対に動く傾向(負の相関)が強い場合、▲1に接近します。また、0は全く関わり合っていないことを示します。相関係数が0.7程度であれば、二つの価格推移は関わり合っている(相関が認められる)と言えます。

2000年1月から2024年2月までの毎月の終値を基にして算出した、MSCIオールカントリー・ワールド・インデックスと金(ゴールド)の相関係数は0.774でした。この数値は、二つの値動きが似通っていることを示唆しています。

産業用で多用され、景気動向と関りが深いとされる銅との相関係数(0.658)よりも高いことが分かります。長期視点でみると、株と金(ゴールド)は同じように動いていると言えます。

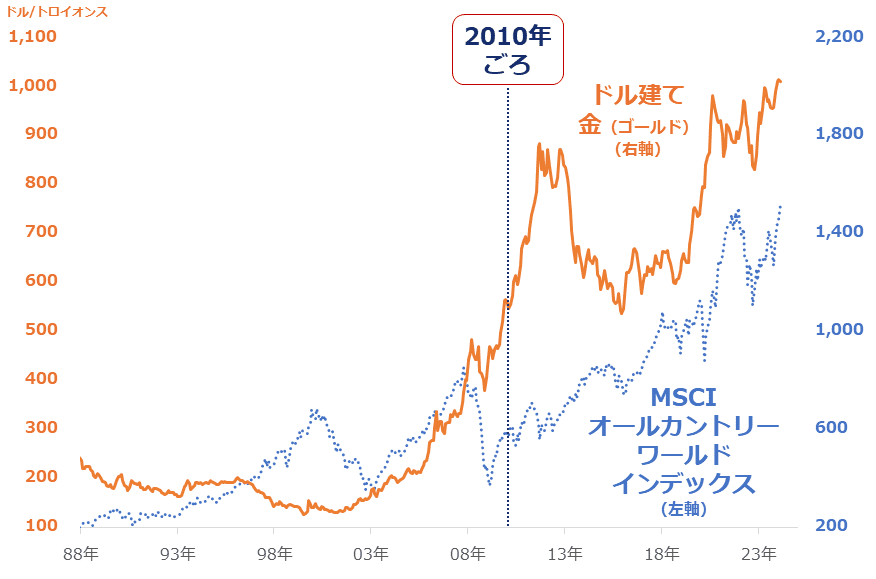

以下は、相関係数が0.7超えとなった期間の株と金(ゴールド)の価格推移です。株は長期上昇トレンドを維持しています。金(ゴールド)はリーマンショック後にさらに騰勢を強め、その後は乱高下をしつつも、株と同じような山と谷を描いて上昇してきています。

図:MSCIオールカントリーワールドインデックスと金(ゴールド)の価格推移

世界大分断で金(ゴールド)長期上昇へ

筆者は特に2010年ごろから、市場環境が急激に変化したと考えています。株も金(ゴールド)も市場と名の付くもの、ほとんどの環境についてです。

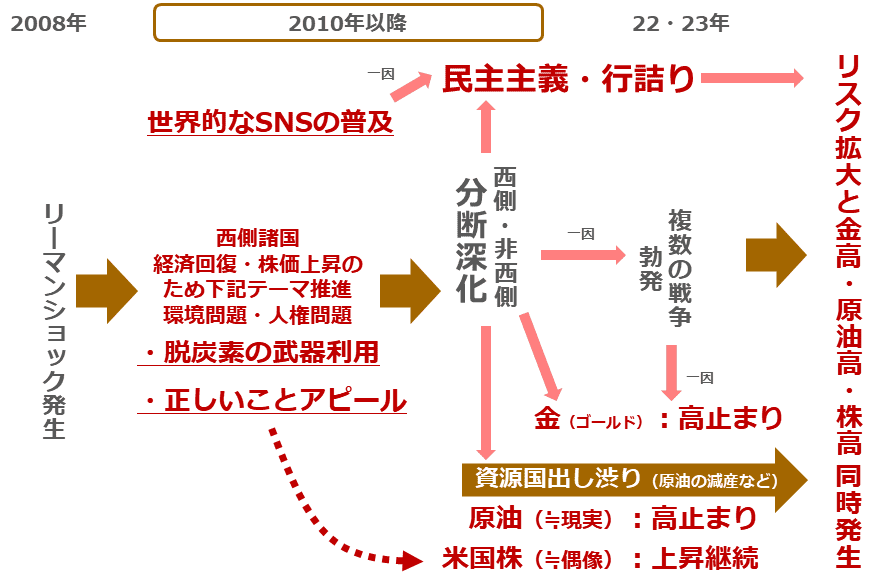

以下の通り、リーマンショック後に西側諸国が行った経済回復・株価上昇のための策が株高を支えた一方で、それらの策が非西側との分断を深めてしまったり(石油否定は非西側諸国に大きなダメージを与えた)、世界的なSNSの普及によって大衆の思惑が各地で噴出したりしたため、世界の民主主義が行き詰まってしまったと考えています。

この図は、株高の中で金(ゴールド)高が進んだことの一端を説明しています。西側と非西側の分断はそれ自体が「有事ムード」を強め、同時に分断が一因となって発生したウクライナ戦争やイスラエル・ハマスの戦争も同ムードをさらに強め、金(ゴールド)相場は上昇圧力を受けてきました。株高の中でこうした動きが同時進行してきたのです。

図:リーマンショックを起点とした世界的なリスク拡大と金・原油・株高の背景(筆者イメージ)

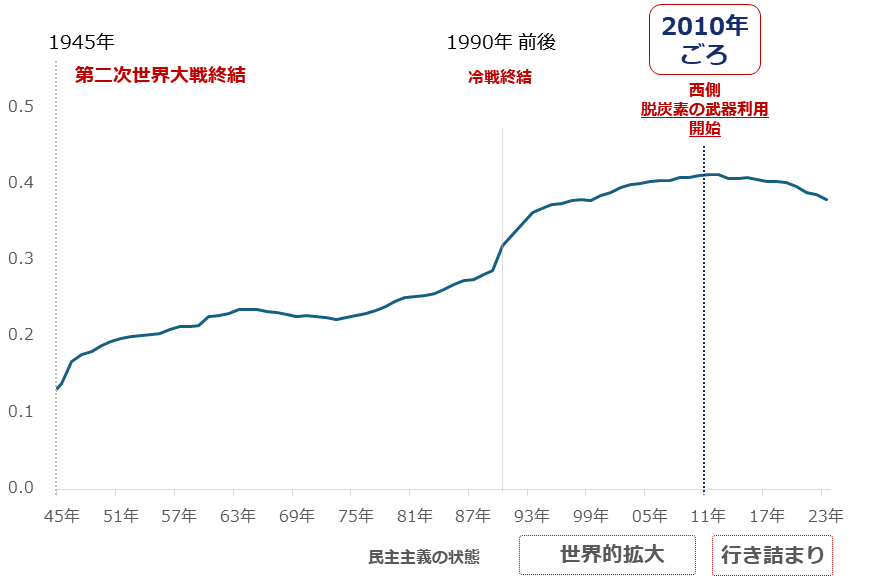

2010年ごろから世界の民主主義が変調をきたしたことは、V-Dem研究所(スウェーデン)が毎年公表するデータで確認することができます。

同所は、選挙制、自由主義、参加型、熟議型、平等主義の各分野の民主主義の度合いを数値化する活動を続けています。この中の自由主義に関わるデータが「自由民主主義指数」(Liberal democracy index)です。先週、同所は2023年のデータを公表しました。

同指数は0と1の間で決定し、0に近ければ近いほど民主的な度合いが低く、1に近ければ近いほど民主的な度合いが高いことを示します。

以下は同指数の世界平均の推移です(2023年は179カ国)。1945年の第二次世界大戦終結を機に上昇し始め、1990年前後の冷戦終結を機に上昇に拍車がかかりました。このことは、この指数が世界全体の民主主義の傾向を指し示す指標になり得ることを示唆しています。

筆者が指摘した2010年ごろから、低下が始まりました。リーマンショック後の西側の対応、そして世界的なSNSの普及などがきっかけで始まったとみられる民主主義の行き詰まりを、このグラフで確認することができます。

図:自由民主主義指数(世界平均)

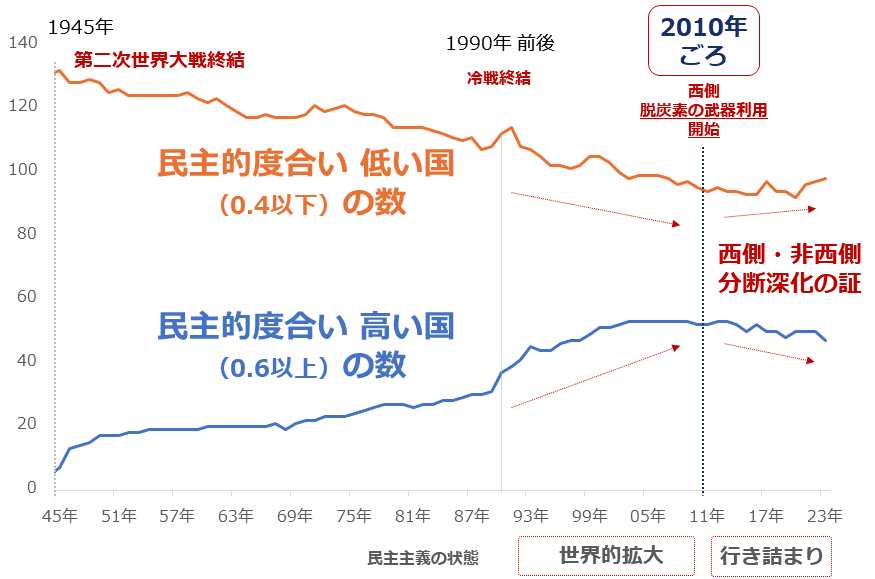

同指数が0.4以下の比較的民主的な度合いが低い国の数と0.6以上の比較的民主的な度合いが高い国の数の推移を見ると、以下の図の通り、2010年ごろからそれまで減少してきた前者が増加に転じ、増加してきた後者が減少に転じたことが分かります。

世界では、民主主義を正義と疑わない西側諸国と同じ考えを持つ国の数が減り、反対の考えを持つ国の数が増えていることがうかがえます。2010年ごろ、西側と非西側の間に分断が出現し、その後その分断が深まったことを、自由民主主義指数の推移は示しています。

図:自由民主主義指数0.4以下および0.6以上の国の数(1945年~2023年)

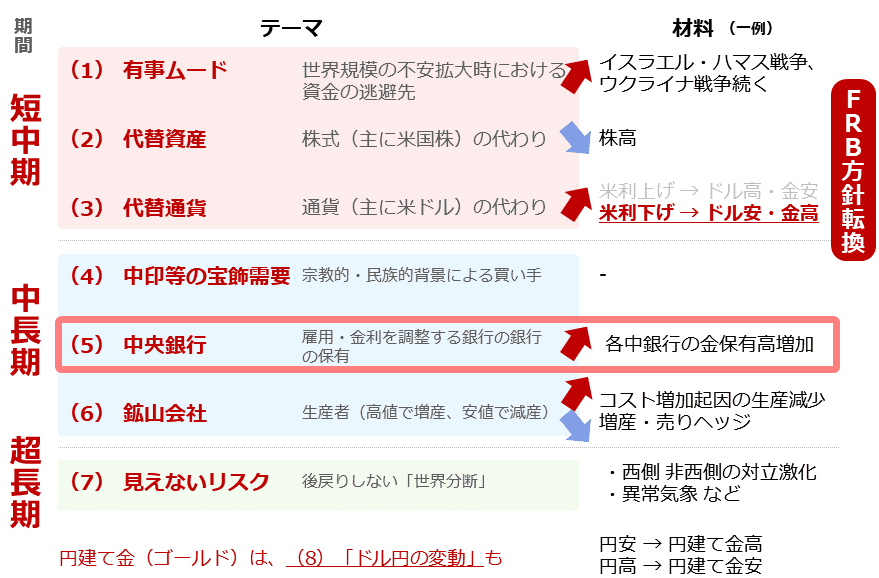

金(ゴールド)は攻めの投資商品に

本レポートで述べた通り、近年の金(ゴールド)相場と株価の関係は、以前ほど密接ではないと言えます。近年の金(ゴールド)と株の相関係数が0.7を超えていることを考えれば、金(ゴールド)と株は同時に上下、つまり利益の増減が同時進行する傾向があるためです。

このため、株価の大幅下落という「縦揺れ」を回避することを目的に金(ゴールド)を保有するという手段は、なじまなくなってきていると考えられます。

ですが筆者は、金(ゴールド)は、今後の資産形成・運用に重要な役割を果たす可能性があると考えています。「金(ゴールド)は攻めの投資商品」であると、発想を転換します。先述の通り、世界は分断状態にあります。

この点は前回のレポートで述べた通り、2010年から続く、中央銀行の長期視点の大規模な買いを継続させる可能性があります。今後、長期視点では株の動向が今後どのように推移しても、金(ゴールド)は金(ゴールド)で動くと筆者はみています。

こうした発想の転換が、結果的に株価の大幅下落という「縦揺れ」対策につながると、考えます。

図:金(ゴールド)に関わる七つのテーマ(2024年 筆者イメージ)

[参考]貴金属関連の投資商品例

長期:

純金積立(当社ではクレジットカード決済で購入可能)

純金積立・スポット購入

投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能。以下はNISA(ニーサ:少額投資非課税制度)対応)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

ゴールド・ファンド(為替ヘッジなし)

中期:

関連ETF(NISA対応)

SPDRゴールド・シェア(1326)

NF金価格連動型上場投資信託(1328)

純金上場信託(金の果実)(1540)

NN金先物ダブルブルETN(2036)

NN金先物ベアETN(2037)

SPDR ゴールド・ミニシェアーズ・トラスト(GLDM)

iシェアーズ ゴールド・トラスト(IAU)

ヴァンエック・金鉱株ETF(GDX)

短期:

商品先物

国内商品先物

海外商品先物

CFD

金(ゴールド)、プラチナ、銀、パラジウム

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。