2月のビットコインイベント

| NEW! 2月15日 | 円建てで史上最高値更新 |

| NEW! 2月19日 | 週次の暗号資産ファンドへの流入が過去最高の24.5億ドルに |

| NEW! 2月29日 | ブラックロックのIBITが史上最速7週間で100億ドルファンドに |

*2024年1月以降の主なビットコインイベントは記事最終ページにまとめています。

楽天ウォレットで毎日の仮想通貨マーケット情報をチェック!>>

材料面から見た3月見通し

2月の振り返り

2月のビットコイン価格(円)とイベント

2月のBTC(ビットコイン)は大きく上昇。ETF(上場投資信託)ローンチ後の半値戻し、4万2,000ドルを上抜けると、全値戻しとなる4万9,000ドルもあっさりクリア。

いったん2021年12月の戻り高値5万3,000ドル近辺で上げ渋ったが、史上最高値6万9,000ドル手前の最後のレジスタンスを抜けると6万4,000ドル台まで急伸。円建てでの史上最高値785万円もあっさりクリアし、3月に入ると、ドル建て史上最高値も更新した。

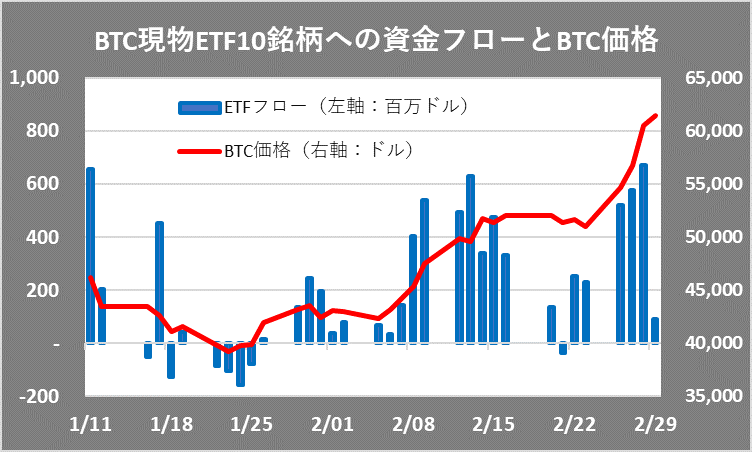

BTC現物ETF10銘柄への資金フローとBTC価格

この2月の上昇はほぼETFからの資金流入で説明できる。1月11日のローンチ直後に4万9,000ドルでピークを付けるとSell the Fact(うわさで買って事実で売れ)気味に失速。GBTC(ビットコインの価格と連動した投資信託)の売り圧力からETFフローがマイナスとなる中、3万9,000ドル割れまで値を下げた。

その後、ETFフローがプラスに転じたこともあり、BTCはじりじりと値を戻したが、1月の下落の半値戻しとなる4万4,000ドル手前で上値を押さえられた。

しかし2月7日にアーク・インベストメント社(米国のイノベーション投資に特化した運用会社)がETH(イーサリアム)ETFの申請修正、BTC ETF承認と同じ道筋をたどっていると好感され、この4万4,000ドルを上抜けると、全値戻しの4万9,000ドルをあっさりクリアし、5万3,000ドルまで急伸した。

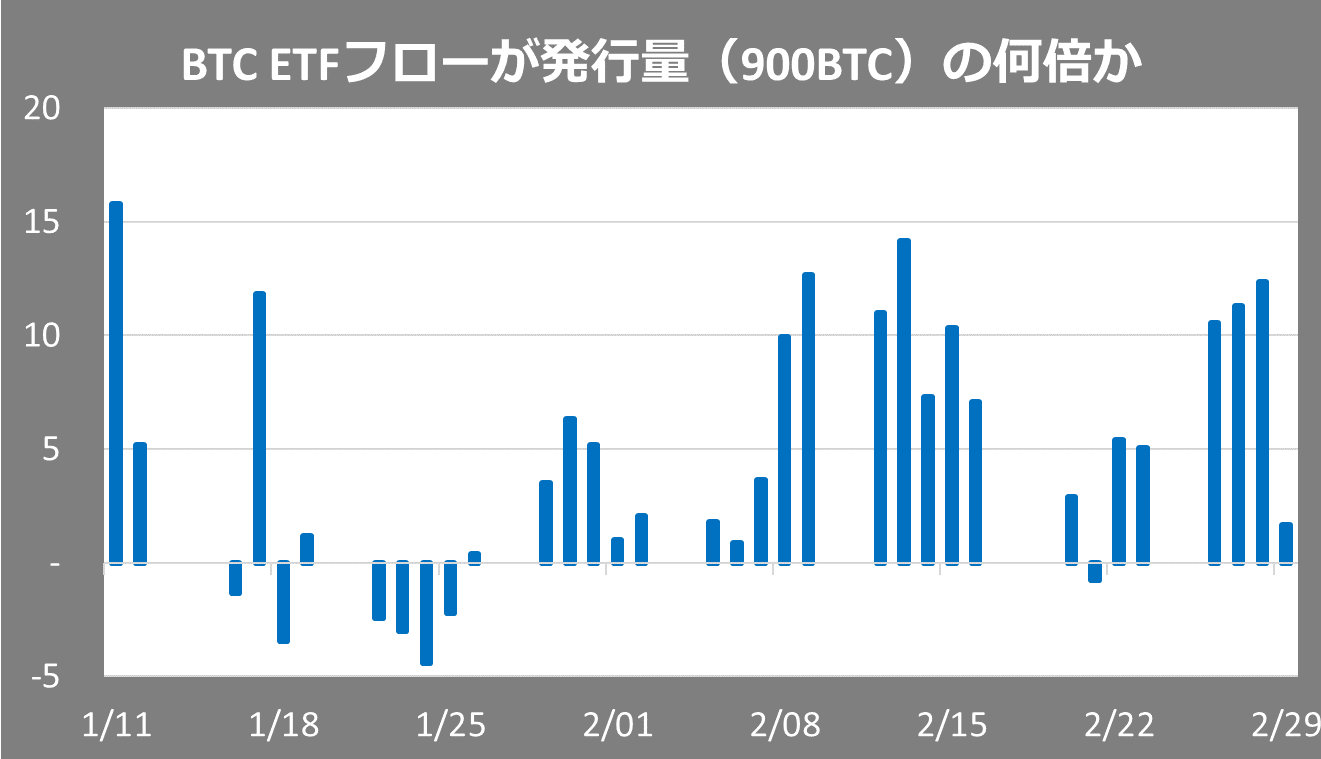

BTC現物ETFへの資金フローがBTCの供給(900BTC)の何倍に相当するか?

この上昇を後押ししたのがETFのフローだ。2月8日から16日にかけて1日5億ドル前後の資金流入が続いた。このインパクトはBTC価格で見ると分かりやすい。BTC価格を5万ドルとすると5億ドルは1万BTCに相当する。

BTCの発行量1日900BTCに対し10倍以上の買いが入る計算で、売り玉が不足するので残り約9,000BTCは価格を引き上げて既存の保有者から買い取っている構図だ。要は何らかの材料で市場心理が揺れ動いたというよりも、実弾で需給バランスが崩れ急騰した形だ。

この上昇はちょうどBTCが上昇しやすい春節の連休(2月9~17日)とも重なり、また米3連休中(2月17~19日)はETFが休場で、週明けのフローも低調となったことでBTCはしばらくもみ合った。しかし、翌週の26日からはETFフローが復活、6万4,000ドル台まで値を伸ばしている。

ETFフローはなぜ増えた

このように、ETFフローの急増がBTC市場を押し上げたのだが、なぜ2月8日あたりから増えたのだろうか?

まずSell the Factが一巡、押し目を待ちで様子見していた買いが殺到したことが挙げられる。現物ETFといった大きな好材料の前に期待先行で上昇、ローンチ後に失速するのは、先物ETFやCME(シカゴ・マーカンタイル取引所)先物開始時にも見られたいわばBTC市場のクセで、半値戻しをクリアし底打ちを確認し買いが出動した格好だ。

次に、機関投資家の参入だ。伝統的な機関投資家にとって、その市場が十分な流動性を持っていて、ポジションをスムーズに閉じられるかが、相場に入るタイミングと同じくらい重要だ。要は入るタイミングは自分でコントロールできるが、出るタイミングはお客や相場次第という部分がある。そのため新規の市場に飛びついたりすることはあまりない。

そうした彼らがBTC現物ETF市場のローンチ後1カ月間の実績を吟味して、及第点を与えた可能性がある。

ローンチ後1カ月のETFの運用総額でブラックロックのIBIT(iShares Bitcoin Trust:ビットコイン現物ETFの一つ)とフィデリティのFBTC(Fidelity Wise Origin Bitcoin Trust:ビットコイン現物ETFの一つ)が歴代1位と2位を占め、IBITが記録した7週間でAUM(運用資産残高)100億ドル到達も過去最速だった。

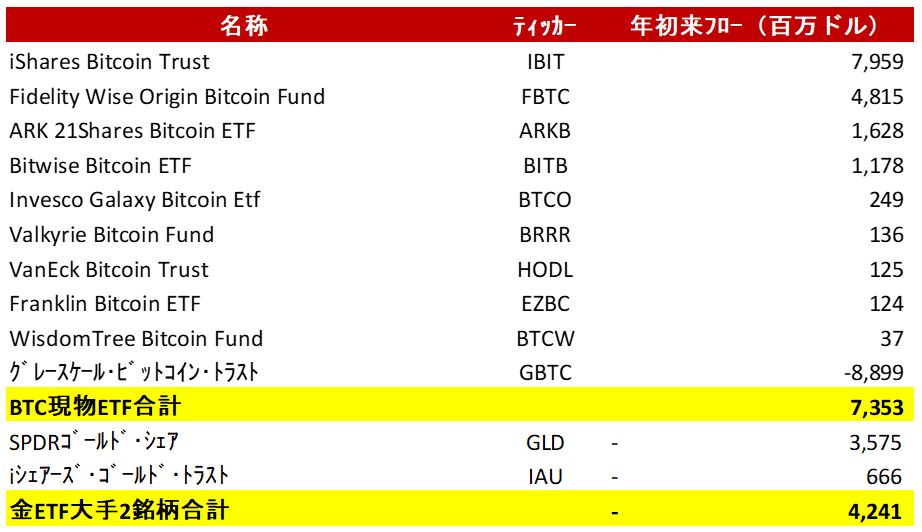

また金ETFからのシフトも指摘される。年初から3月1日までBTC ETFに73億ドルの資金が流入したのに対し、金ETF大手2銘柄からは42億ドルの資金が流出している。法定通貨へのヘッジ資産として金ETFを保有していた投資家が、BTC ETFローンチを機に値動きの遅いゴールドに見切りをつけている可能性がある。

BTC現物ETF・金ETF大手2銘柄の年初来フロー

もう一つ、一部のアナリストから指摘されているのがベビーブーマー世代(米国の場合1964年以前生まれを指す)の参入だ。派手さはないがブラックロックの運用責任者が淡々とBTCのメリットを説明するコマーシャルが、そうした世代を動かしたのではと言われている。

それまで暗号資産やその業界を何となくうさんくさいと敬遠していたこうした世代が、ブラックロックやフィデリティが言うならば…と参入を始めているというわけだ。

ETFによる影響はこれからが本番

こうしたニューマネーが入った結果、この大相場が発生した。従来の暗号資産市場の中心とされるミレニアル世代よりベビーブーマー世代の方が、資金は潤沢であろうし、例えば金ETFの運用総額は900億ドルを超えており、まだこのシフトが続く可能性がある。

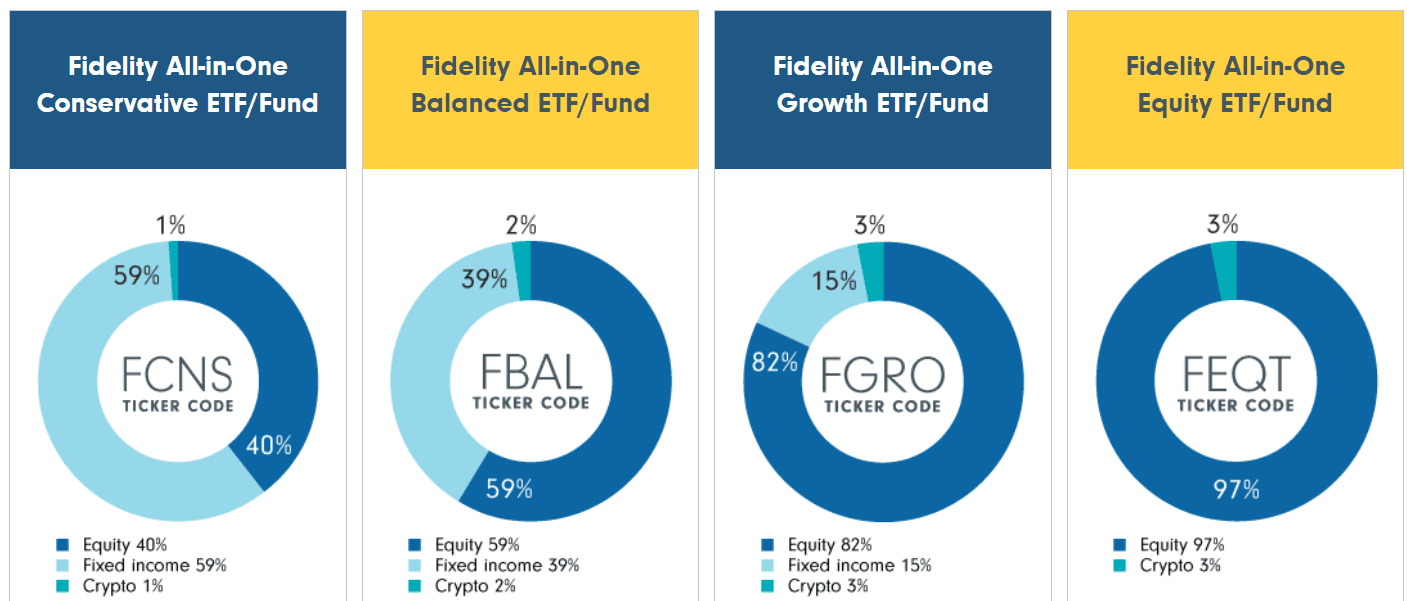

Fidelity All-In-One ETFシリーズ 資産配分

さらに大きな材料になりそうな面白い動きがある。フィデリティがカナダで運用するAll-In-Oneというシリーズのファンド・オブ・ファンズに、BTC ETFを1~3%組み入れ始めた。

すると、ブラックロックが米国で運用するBSIIX(ブラックロック・ストラテジー・インカム・オポチュニティーズ・ポートフォリオ)というファンドに、BTC ETFを加えるように申請を出した。後者の運用資産は360億ドルを超す。

またロケットスタートを切ったBTC ETFだが、本格的な買いはこれからという見方もある。ETF運用会社のひとつビットワイズのCIO(最高情報責任者)は、「ETFの買い手は個人やヘッジファンドなどが中心で当初期待されたような伝統的な機関投資家の参入はまだ」とコメントした。

また、当初BTC ETFを取り扱わなかったモルガン・スタンレーやウェルズ・ファーゴ、バンカメメリル(バンク・オブ・アメリカ・メリルリンチ)といった大手証券会社が参入ないし準備していると報じられた。

BTC ETFを買った理由

では、ベビーブーマー世代など米投資家はなぜBTC ETFを購入しているのだろうか?

この点、BTCを保有したことがない多くの投資家は「BTC投資家はBTCが上がりそうだから買っている」と誤解している部分がある。もちろん、値上がり期待で買っているのだが、なぜそう思っているのかという部分が重要で、これを理解していないとBTCが単に投機的に乱高下しているとしか見えなくなってしまう。

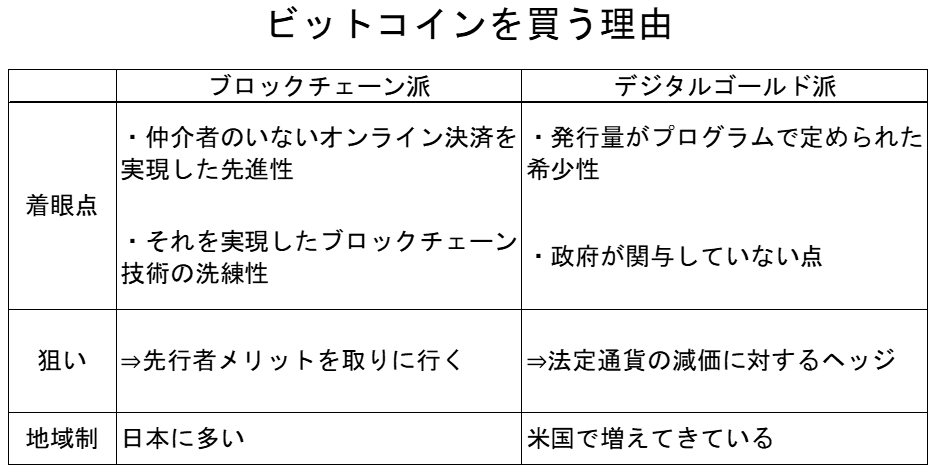

BTC投資家には、「仲介者のないオンライン決済」を実現した先進性に感銘を受け、先行者メリットを取りに行こうとする、いわば「ブロックチェーン派」と、プログラムが自動発行し、国家の影響を受けない点に着目し、乱発を続ける法定通貨の減価に対するヘッジとして購入する「デジタルゴールド派」がいる(もちろん、それ以外、ないし両方という人もいるが)。

米国でベビーブーマーが購入しているのは、後者が中心と思われ、実際、ブラックロックのラリー・フィンクCEO(最高経営責任者)は、「国家のややこしい問題に対するヘッジとなる」と、オブラートに包みながらヘッジの必要性を説いている。

日本では、政治に対する不信は根強いが、政府に対する信認が強いせいか、そうした考えは主流ではないが、米国の場合、元はといえば国家を捨てて新天地を求めた人がほとんどで、一夜にして財産を失って中南米や旧東欧から逃げてきた人も目にするので、フィンク氏の言葉が響きやすいのかもしれない。

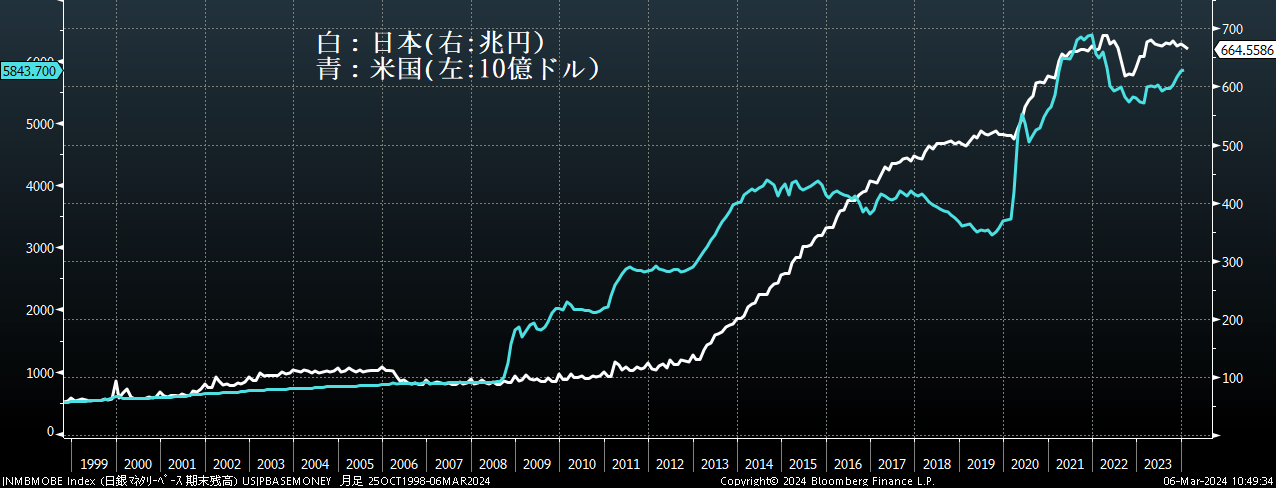

日米ベースマネー比較

マクロ環境を見ると、米国のベースマネー、すなわち米ドルの発行残高は緊急対策としてコロナ前2020年1月の3.4兆ドルから2021年12月の6.4兆ドルに約2倍に増えた。その後、QT(量的引き締め)と称して元へ戻そうとしたが、たった2割減らした2023年3月に金融危機が発生、そこから増加に転じている。

これは結局、一度膨張した政府債務や、そのために発行した政府紙幣を、増税や引き締めで元に戻すのは事実上、不可能に近いことを示唆している。ばらまいたお金は均等に存在するわけではないので、それを回収しようとすると立ちいかない人が出てくるわけで、そうした人を見捨てて正論を通すことは余程の外圧でもない限り難しい。

折しも、FRB(米連邦準備制度理事会)はQT自体の緩和を検討し始めており、法定通貨のヘッジの動きは続きそうだ。

テクニカル面で見たBTC相場見通し

BTC/USD

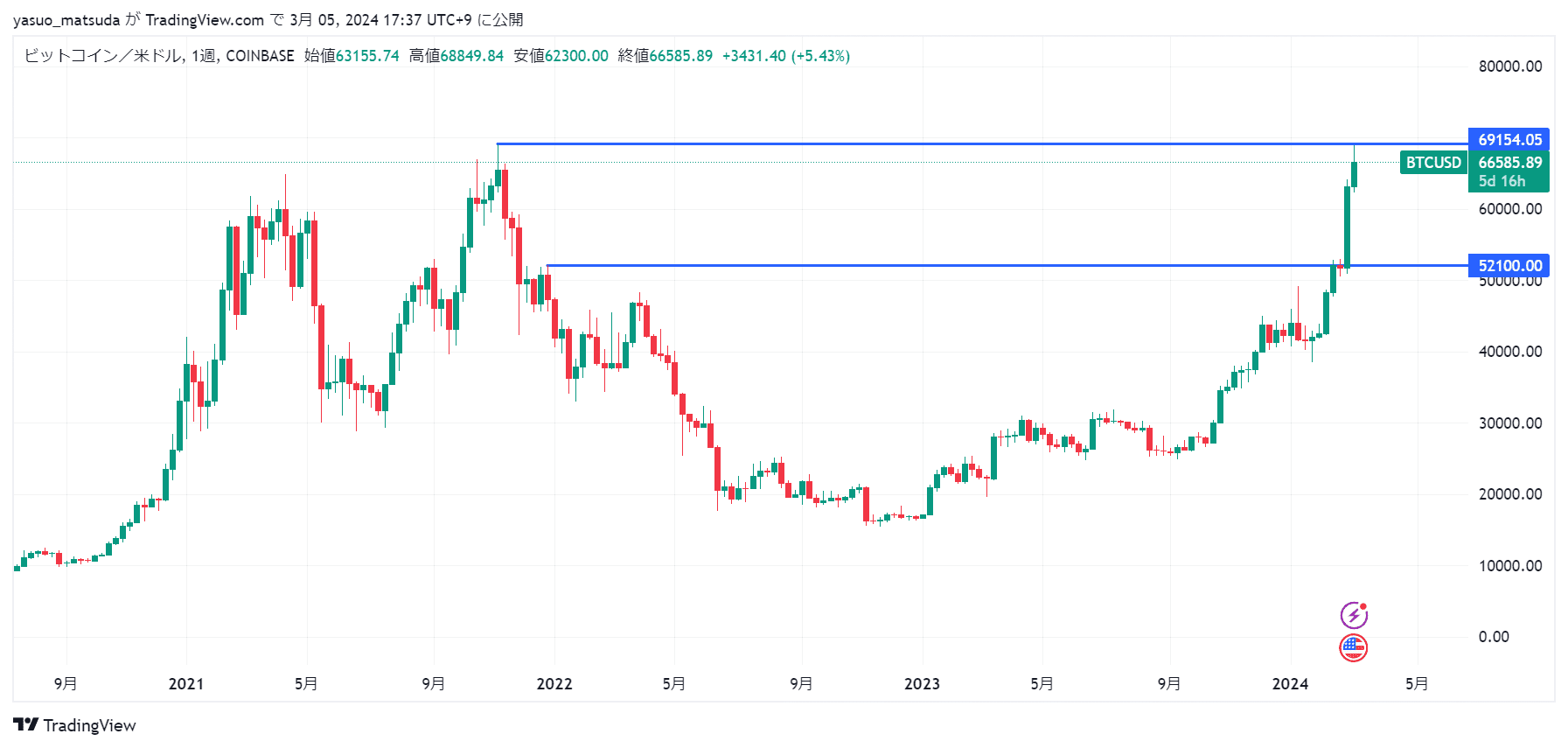

このように、ETFからの資金流入がBTC相場を新しい段階に押し上げた印象だ。こうしたフローはまだまだこれからが本番と思われるが、短期的にこのままのペースで上がるとは限らない。

テクニカル的には史上最高値の6万9,000ドルに差し掛かっている。ここまですごい勢いで上がってきたが、それは2021年12月にもみ合ったレンジの上限で最後のレジスタンスである5万3,000ドルを抜けた結果、ポジション的に真空地帯を相場が走った格好だ。

それ故、供給量を大幅に上回る買い圧力に対応できなかった。この史上最高値は最後のレジスタンスで相応に利食い売りが出るポイントでもあり、いったん跳ね返されている。

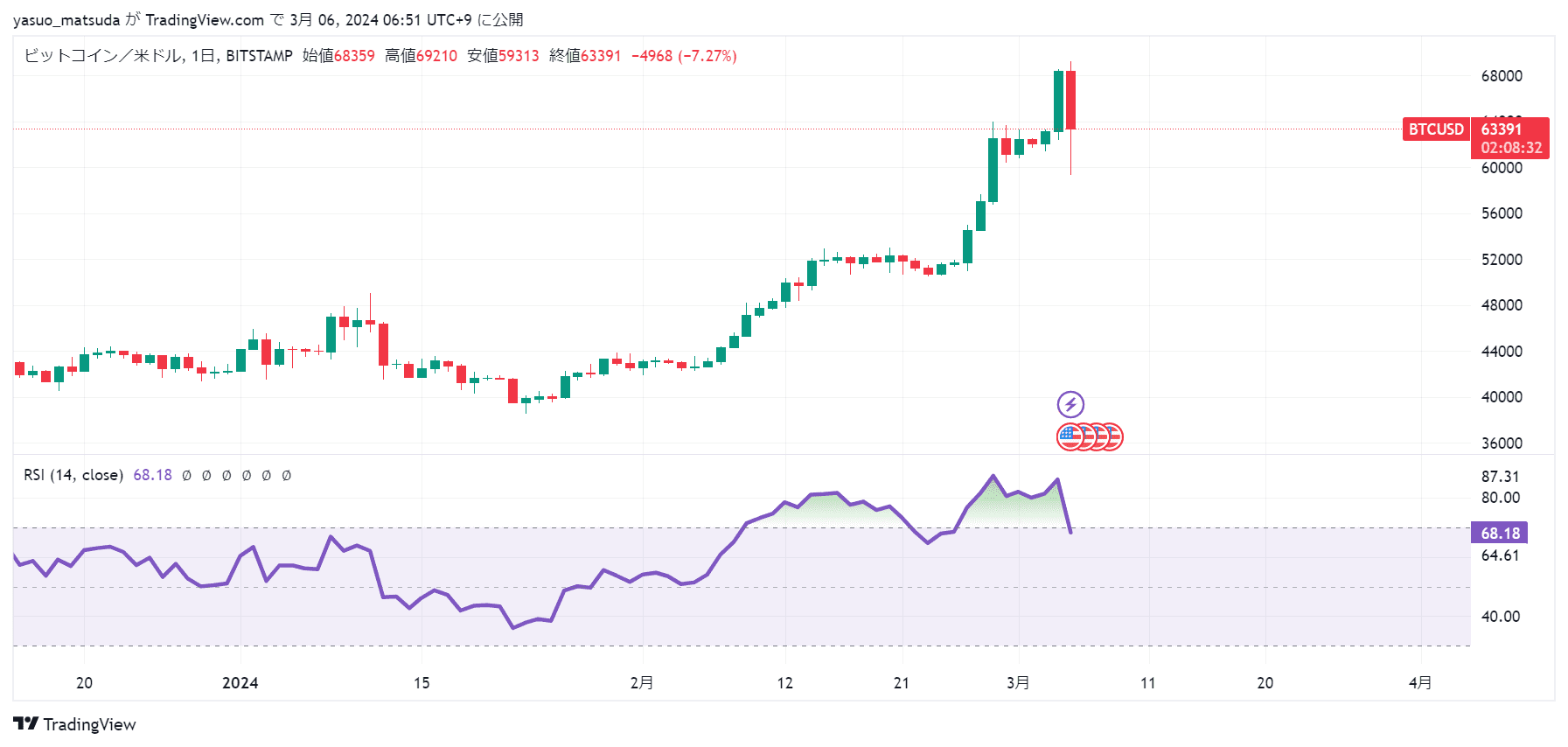

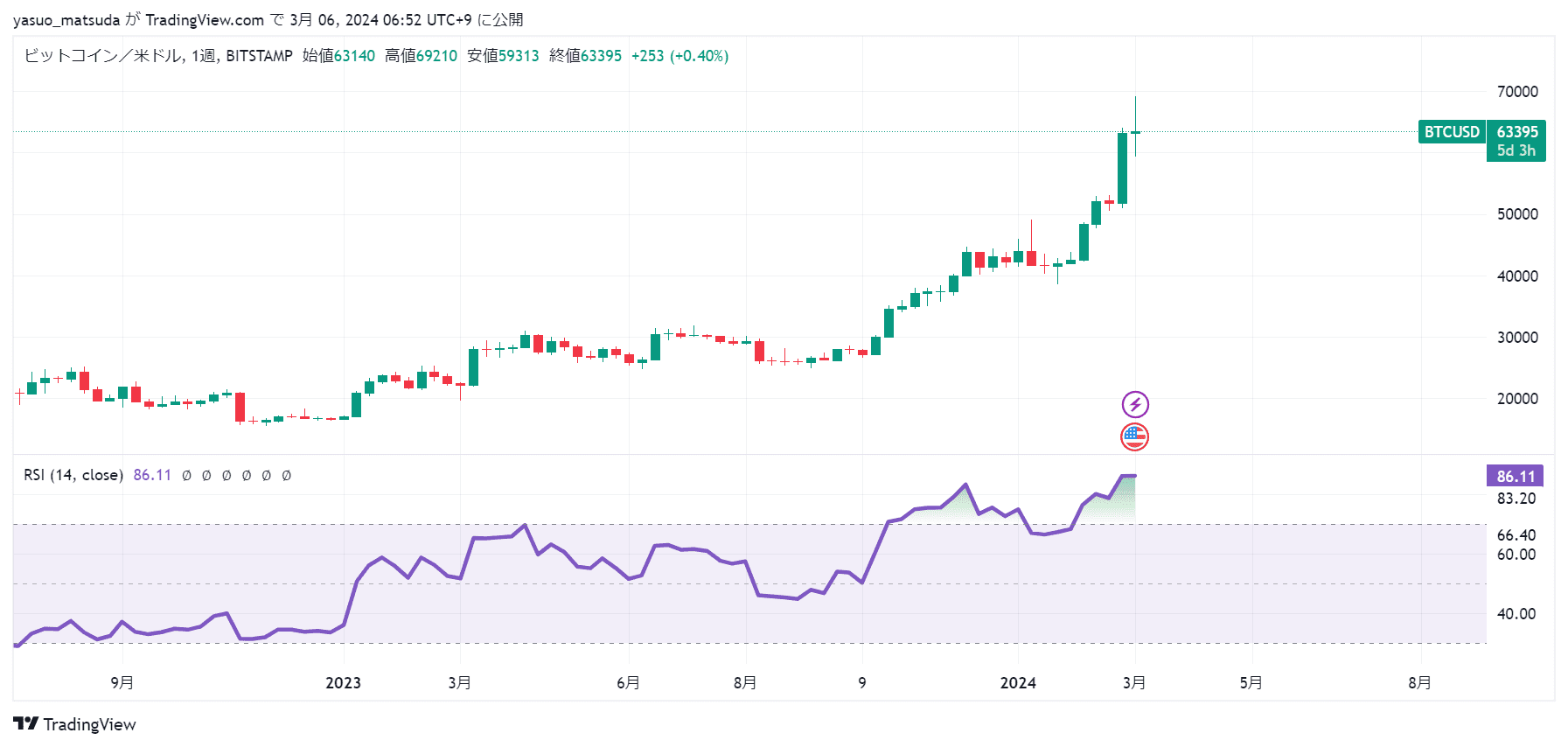

BTC/USD RSI(日足)

BTC/USD RSI(週足)

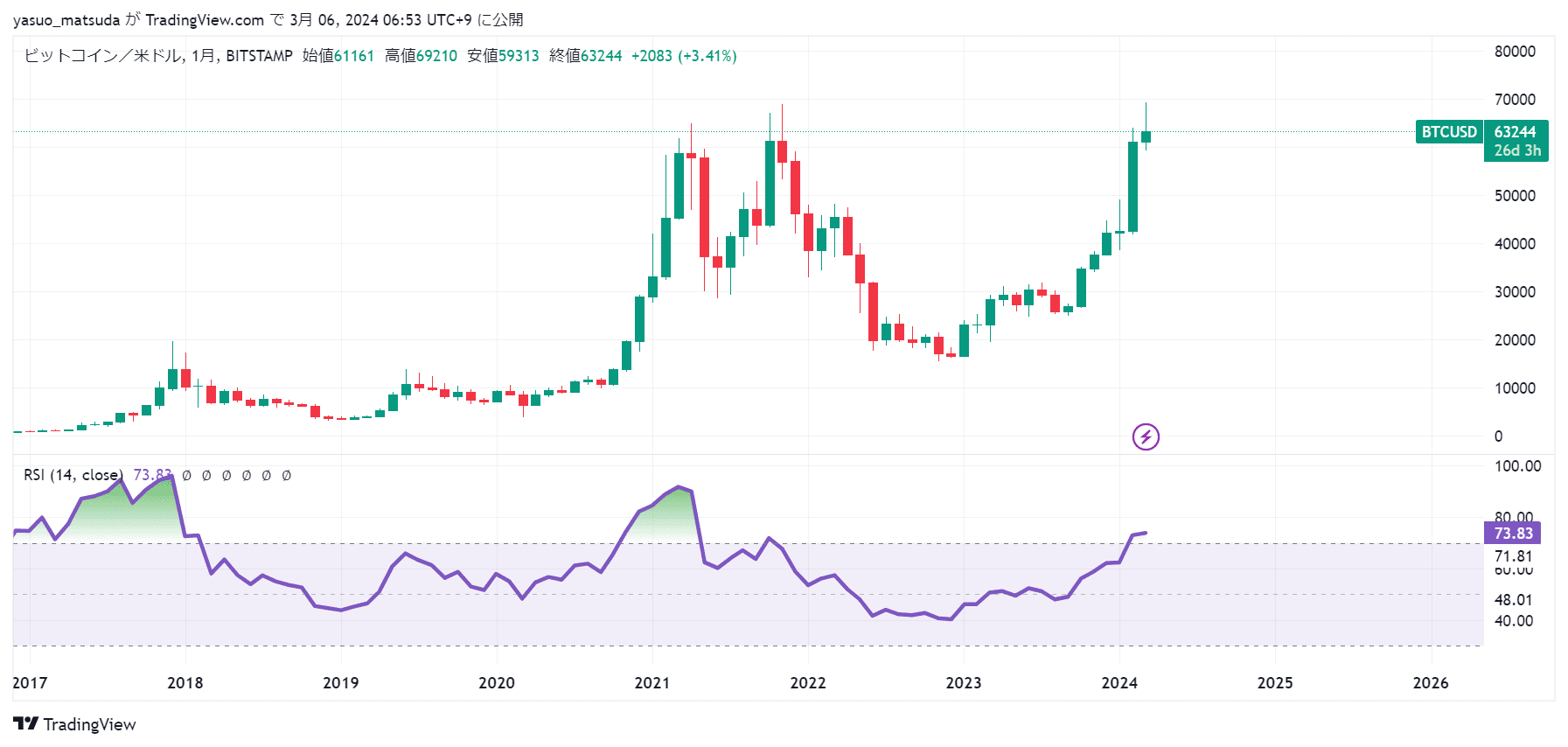

BTC/USD RSI(月足)

実はRSI(相対力指数)は、日足で見ても、週足で見ても、月足で見ても、買われ過ぎの水準にある…と記載して脱稿しようとしたら、3月5日にやや大きめの調整が到来した。

この結果、日足の買われ過ぎは解消した。また月足は買われ過ぎといってもしばらく70台に乗せたばかり。一方、週足のRSIは、80台後半と買われ過ぎがまだ解消していない。この示すところは、数カ月単位で続くわけではないが、数週間程度の調整が来ても不思議でないということか。

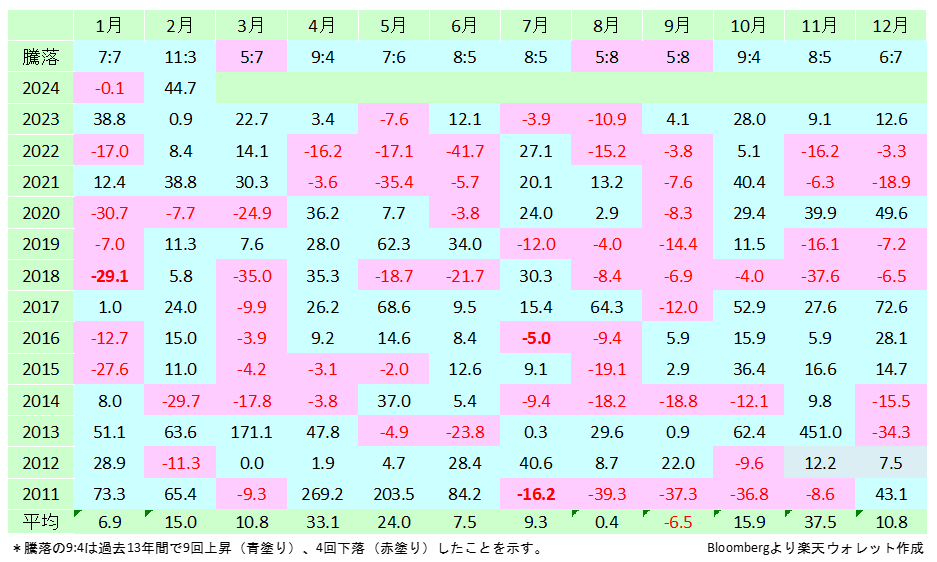

BTC月別騰落一覧

「2月は年間で一番強い」というアノマリー通り、大陽線となった。また、先月申し上げたように「中国の春節期間中は上がる」というアノマリーは今年も有効だった。一方で、3月は最近でこそ8月・9月に並ばれたが、従来より1年で最も弱い月で、アノマリー的にはあまり強気にはなれない。

見通し

先月は「アノマリー的にも2月は陽線となりそう」だが「逆に3月は1年で一番弱い月」で「半減期への期待先行で上昇、4万9,000ドル全値戻しをトライするも抜けきれず、3月の利下げ見送りで失速する」と申し上げた。

全値戻しの4万9,000ドルと史上最高値の6万9,000ドルを入れ替えればぴったりとなるのだが、上振れの理由は想定外のETFフロー。先月も「ETFはGBTCの売りがもう少し残っていそうだが、徐々に買いが上回る展開」を予想していたが思った以上に買いが強い展開だ。

引き続きETFのフロー次第で、このフローはまだこれからが本番と考える。ただしブラックロックのIBITが史上最速で100億ドルファンドとなったように、見方を変えれば少し行き過ぎの印象をぬぐえない。この6万9,000ドルがピークなのか、もう少し上がるのかはフロー次第で何とも言えないが、最終的には調整が入り、上に行って来いの展開を予想する。

2024年 時事イベントと暗号資産イベント(最新順)

| 1月11日 | BTC現物ETF10件ローンチ |

| 1月10日 | SEC、ETF承認(日本時間11日) |

*マイニングとは:暗号資産(仮想通貨)は一般的にブロックチェーンと呼ばれるネットワーク参加者が誰でも見られる元帳上に取引を記録していきます。そのブロックチェーン上に取引データを記録する際に、膨大な計算を行うことで新たなブロックを生成する暗号を見つけ出し、その報酬としてコインを手に入れる行為のことです。マイニングの主な役割は「暗号資産の新規発行」と「取引の承認」です。

**BlockFiとは:暗号資産融資プラットフォームBlockFi(ブロックファイ)が提供する暗号資産を預かって利息を払うサービス(レンディング)が証券法に違反したと提訴された事件に関する和解として、SEC(米国証券取引委員会)に1億ドル(約115億円)を支払うと発表。

楽天ウォレットで毎日の仮想通貨マーケット情報をチェック!>>

一目で分かる!暗号資産擬人化図鑑はこちらから!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。