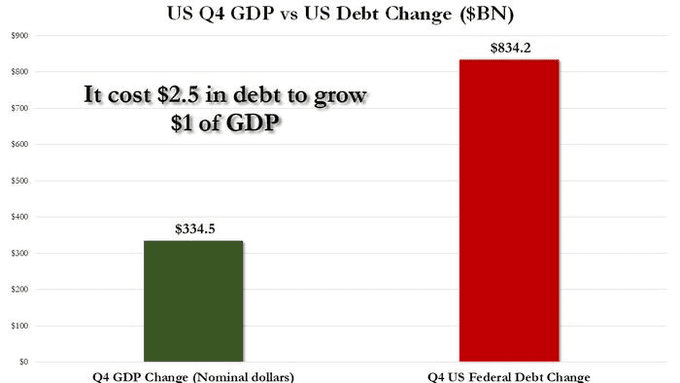

バイデノミクス:米経済を1ドル成長させるのに2.5ドルの負債を作っている

米国のGDP(国内総生産)は第4四半期に3,340億ドル「増加」したが、その成長によって8,340億ドルの「負債」が発生した。言い換えれば、第3四半期に米国経済を3,345億ドル成長させるには8,342億ドルの負債が必要であった。バイデノミクスはGDPの「成長」の1ドルごとに正確に2.5ドルの「負債」を作っている。

GDPを1ドル成長させるのに2.5ドルの負債

この数字を受けてピーター・シフは、「政府によると、米国のGDPは第4四半期に3,340億ドル「成長」した。しかし、同じ四半期に国債は8,340億ドル以上、つまり2.5倍も増加した。これは、消費者が直接背負った負債の増加分さえカウントしていない。これは経済成長ではない。信用バブルなのだ」とXに投稿した。

西側の経済は負債と資産を両方膨らませるという「両建て経済」となっているが、両建てどころか負債の方が多い。つまり、経済の成長が負債に追いついていないのである。これは持続不可能である。

つまり、米国経済は全く成長していないということだ。債券王のジェフリー・ガンドラックが指摘しているように、「米国人がみているのは成長の幻想だ。借用証書を発行して、それを使った数字を成長とうたっているにすぎない」のである。よく考えるべきだろう。そもそも歳出は決して成長ではないのだ。

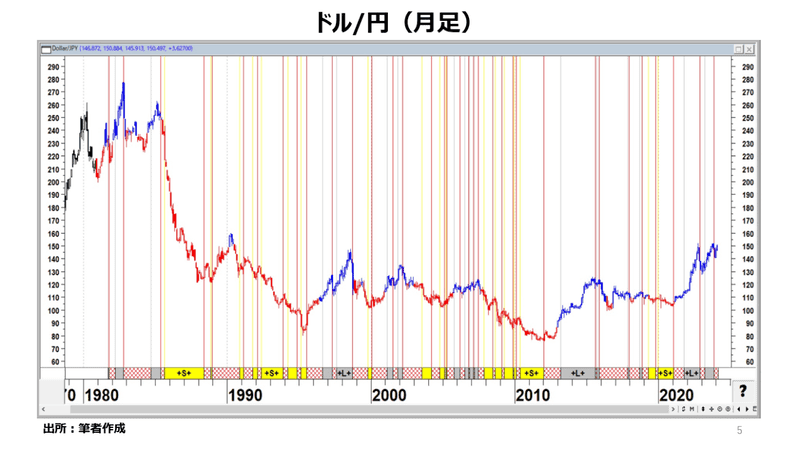

今はまだその時期ではないが、米国の負債の始末は、いずれドル安誘導によって対処されるだろう。ドル安誘導(ドルの切り下げ)をすれば、米国の借金は他国のバランスシートに移すことができる。ドルの価値を半分にすれば、米国債で調達している他国からの借金も半分になる。

バフェット:「目を見張るような」業績の時代は終わった

ウォーレン・バフェットは2月24日に公表した年次株主書簡の中で、「目を見張るような」業績の時代は終わったと警告した。バフェットが昨年から指摘しているように、米国経済の「信じられないような時期」が終わりつつある。

バフェットの「株主の手紙」の中から気になる発言を抜粋しておく。

「バークシャーは、これまで経験したことのないような大規模な金融災害にも対応できると信じている。この能力を手放すつもりはありません」

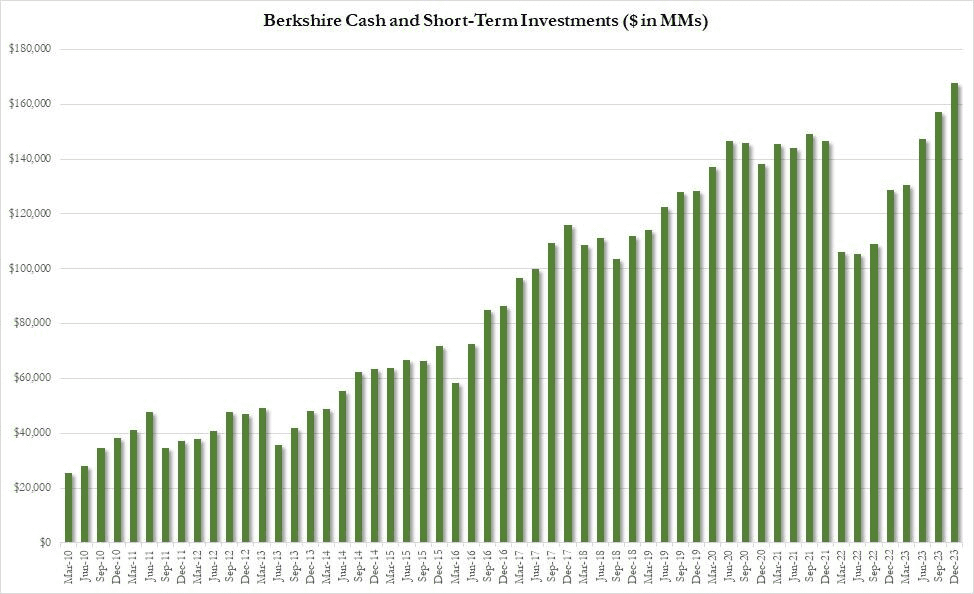

バークシャー・ハサウェイ(バフェット)の現金の積み上げ

出所:ゼロヘッジ

「バークシャーの目標は、2008年から2009年にかけてのように、経済的な混乱が起こったときに、国の資産として機能することであり、不注意であろうとなかろうと、金融の火種に火をつけてしまった多くの企業のひとつになるのではなく、金融の火消しに貢献することである」

「金融生活で決して忘れてはならない事実がある。ウォール街の住人に本当に活力を与えるのは、熱狂的な活動である。そのような時、どんな愚かなことでも、売り込めるものは精力的に売り込まれるー誰にでもというわけではないが、常に誰かによって...。時折、その光景は醜くなる。政治家たちは激怒し、悪事の最も悪質な加害者たちは金持ちのまま罰も受けずに逃げ去り、隣の友人は当惑し、貧しくなり、時には復讐に燃えるようになる。隣の友人は困惑し、貧しくなり、時には復讐心に駆られる」

バフェットのポートフォリオは中立的だ。アップル株と石油株の両建てで、これから金利が上がろうが下がろうが、地政学リスクでインフレになろうが、何とかなるような運用になっているのである。

一方で、相場の大暴落が起きるようなことも想定し、それに対する備えとして1,632億ドルの現金も抱えている。大量の現金を保有しているため、市場が総悲観になっているときに買い向かうことができる唯一の投資家がバフェットである。

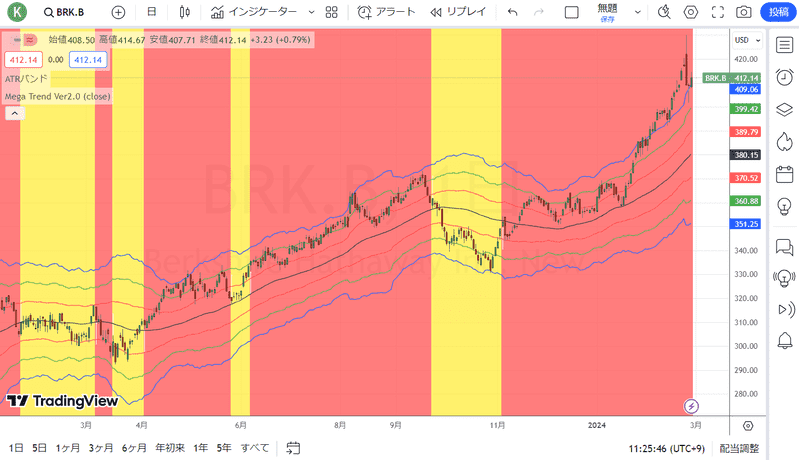

バークシャー・ハサウェイB株(日足)

出所:トレーディングビュー・石原順インディケーター

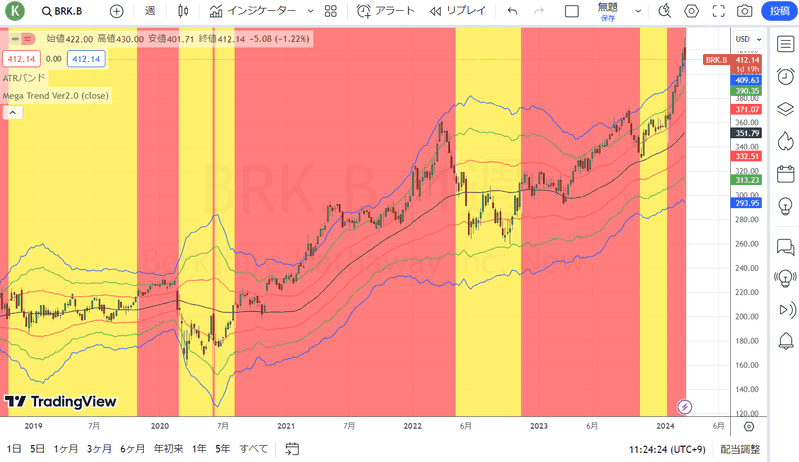

バークシャー・ハサウェイB株(週足)

出所:トレーディングビュー・石原順インディケーター

力強い経済と低金利は、金融における不均衡を覆い隠す。一方で不均衡が明るみに出るのは、経済成長が鈍化し金利が上昇する局面だ。しかし、金利上昇が実際に経済にダメージを与えるのには一定の時間(タイムラグ)を要する。このため、金利が上がっているのになぜか経済が強い、経済はソフトランディングへ向かうだろうという楽観論がはびこる。

筆者は長期投資の大きな買い場は「QE5」(現在のようなステルスでない新たなQE)だと思っている。株価が割高であろうがなかろうが、それまではトレーディング・ベースの売買で相場についていくだけだ。

「上げ潮はすべての船を浮かばせる。潮が引いて初めて、誰が裸で泳いでいたかわかるのだ」

ウォーレン・バフェット氏の有名な投資格言の一つである。

繰り返される投機のサイクル

史上最高の投機家と呼ばれたジェシー・リバモアは、

【株取引には、楽に金が儲かるといった印象があり、人を魅了するが、愚かで安易な考えから相場に手を出せば、簡単にすべてを失ってしまう。無知の対極にある知識は、大きな力となる。 無知を警戒せよ。学習、研究をしっかりおこなうこと。遊び半分ではなく、本腰を入れて取り組まなければならない】

【相場の動きを漫然と「期待して待つ」のは博打であり、忍耐強く待ち、シグナルを見いだした瞬間「反応する」のが投資・投機である。現金をもたない相場師は、在庫をもたない小売商と同じで、相場師としての命脈は保てない】

と語っている。

拝金主義と緩和中毒と信用バブルの中で、われわれはジェシー・リバモアの言葉を思い起こすべきであろう。ジェシー・リバモアは、「ウォール街にあるいは株式投資・投機に新しいものは何もない。ここで過去に起こったことは、これからもいく度となく繰り返されるだろう。この繰り返しも、人間の本性が変わらないからだ」と述べた。

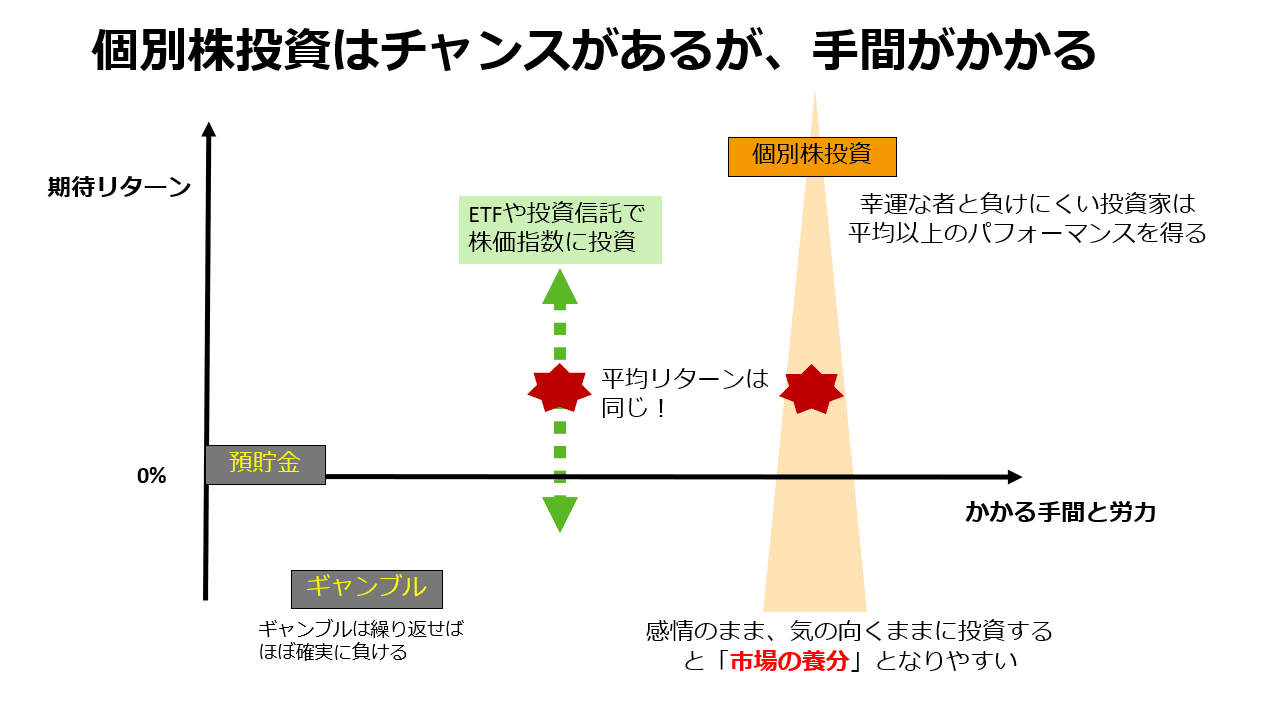

過去に起こったことが何度でも繰り返されるというのは、どういうことなのか?<投機のサイクル>というのは、おおむね以下のようなサイクルで構成されているということだ。

<投機のサイクル>

(1)バリューレベルで投資家がマーケットに参入

(2)株価が上昇

(3)変化が始まる

(4)投機家がIPO(新規公開株)に目を止める

(5)初心者投資家がマーケットに参入

(6)株価が上昇

(7)ポジティブ・フィードバック・ループ、株価は上昇するのみ

(8)株価の上昇が心理的に強化される

(9)陶酔感が広がる

(10)レバレッジをかけた投資家が増える

(11)陶酔感が熱狂になり、クレジットが拡大

(12)熱狂によりリスクの許容度が高まる

(13)リスク許容度の高まりによって詐欺や相場操縦が横行する

(14)マーケットがクラッシュし、投機が一掃される

(15)新たな規制とともに政府が介入

(16)投資家は全てのリスクを避ける

出所:リアルインベストメントアドバイス

2月28日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

2月28日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、土居雅紹さん(楽天証券 株式・デリバティブ事業部長)をゲストにお招きして、「株式市場の歩き方」「順張り投資が投資の王道!」「相場で生き残るためのポイントは?」「土居さんの新規注目銘柄」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

2月28日: 楽天証券PRESENTS 先取りマーケットレビュー

<セミナーのお知らせ>

いよいよ今週土曜日開催!

投資戦略フェア EXPO2024

開催日時:2024年3月2日(土)

10:00 - 18:30(受付開始 9:30)

会場:東京ドームシティ プリズムホール

○お申し込み

A会場 14:30~15:30 石原順

(協賛:楽天証券)

「投資戦略フェア EXPO2024」 石原順セミナー 【参加者特典】

私の順張り売買シグナルである「メガトレンドフォローシグナル」の試用版(楽天MT4)を参加者全員にプレゼントします。 ぜひ、ご参加ください。

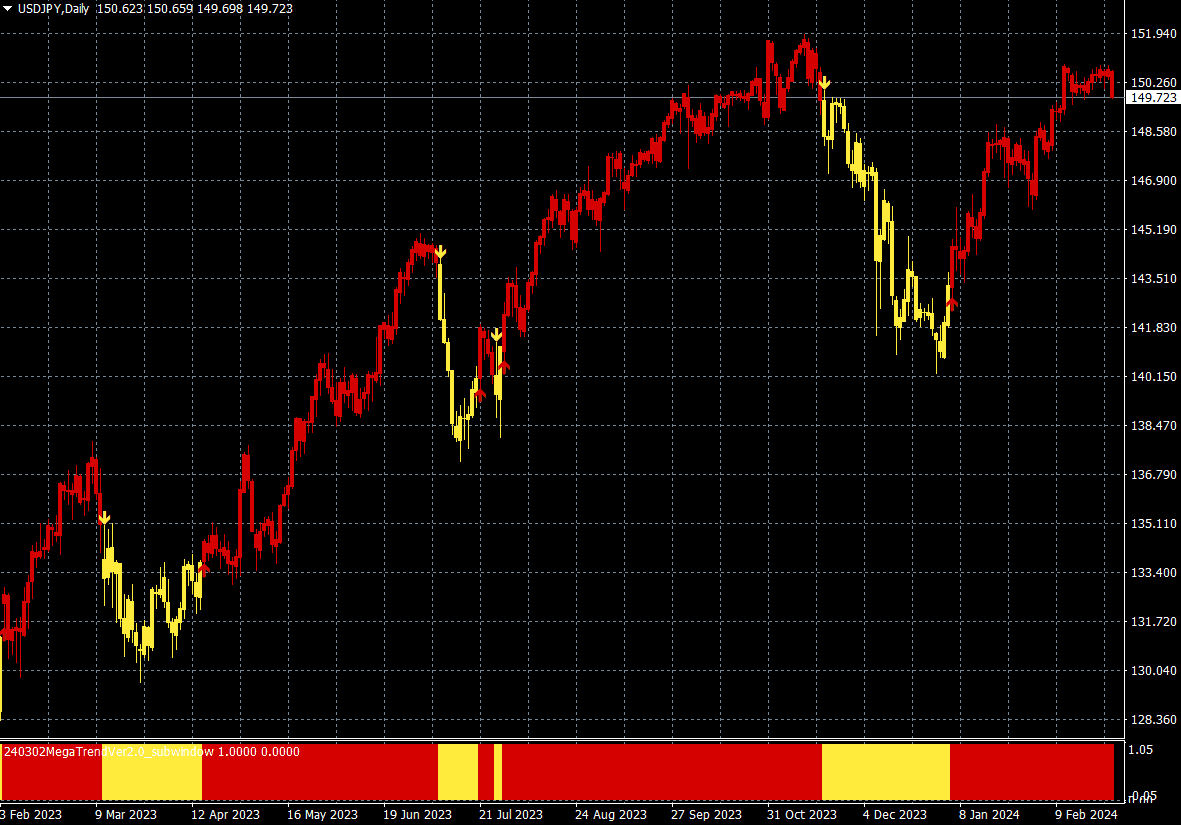

ドル/円(日足)

出所:楽天MT4・メガトレンドフォローの売買シグナル

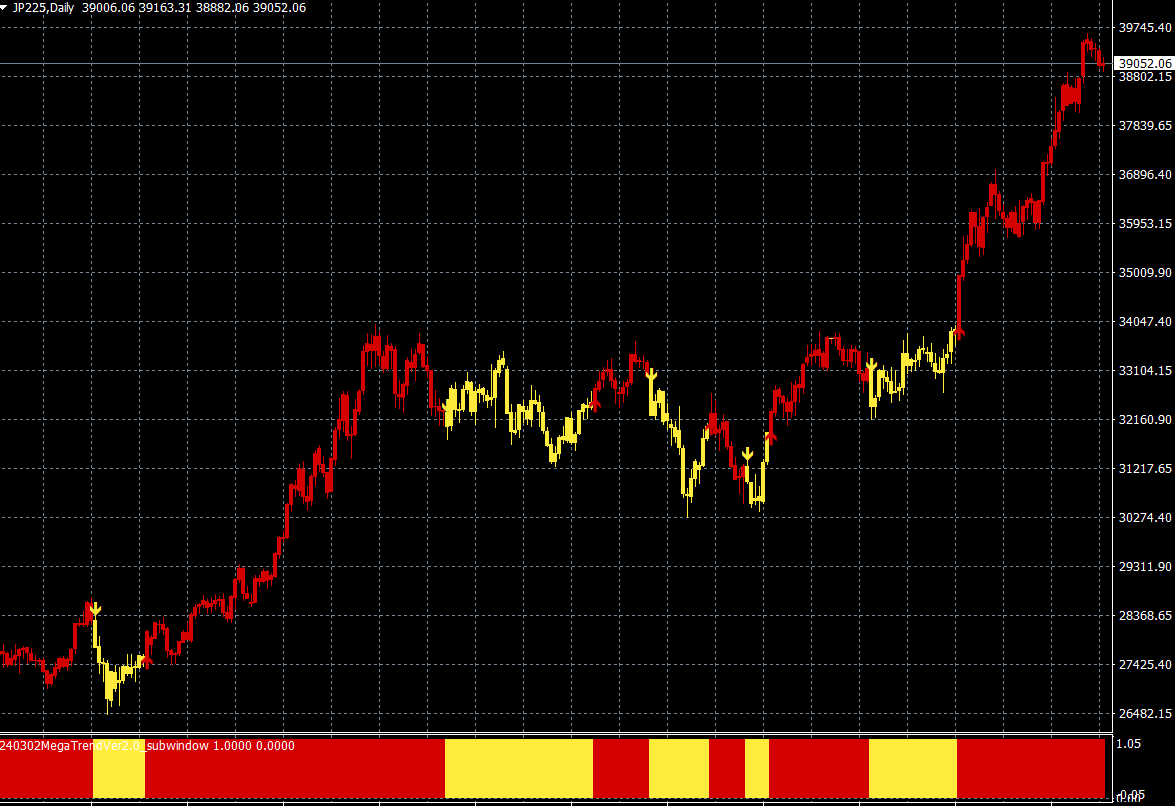

日経平均CFD(日足)

出所:楽天MT4・メガトレンドフォローの売買シグナル

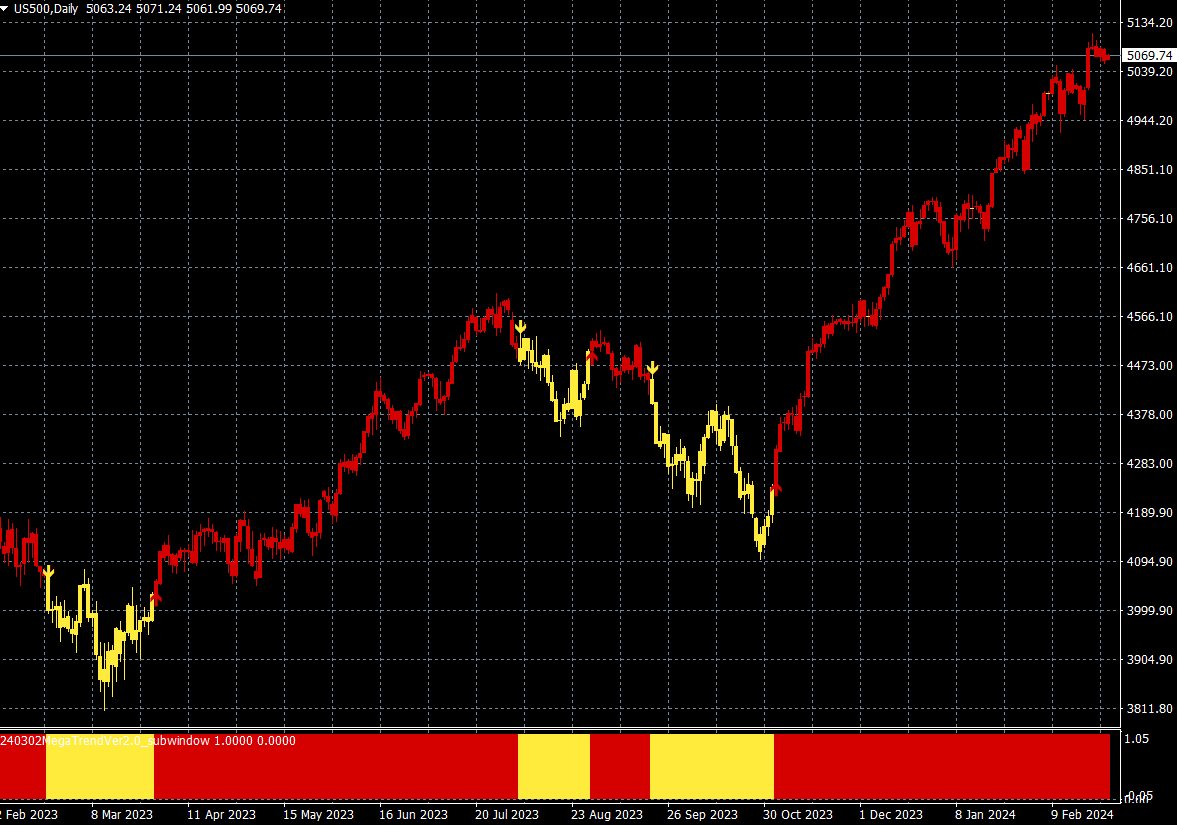

S&P500CFD(日足)

出所:楽天MT4・メガトレンドフォローの売買シグナル

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。