米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2024年3月権利落ちの米国株高配当5銘柄について解説します。

|

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

そして、いよいよ2024年1月から制度改正された新NISAが始まりました。つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されます。

これまで1年間の枠を気にしたり、ロールオーバーなどで手間暇がかかったりしましたが、それもなくなり、非常に使いやすい制度になります。とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。

運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:テレフォニカ・ブラジル(VIV)

ブラジル国内最大の電気通信会社であり、ブラジルの全セクターの中で最も価値のあるブランドの1つであるVivoブランドを通じて、サービスとソリューションを商品化しています。

ブラジル全土で固定およびモバイル通信サービスを提供するだけでなく、エンターテインメント、サイバーセキュリティ、金融、健康、教育など、さまざまなサービスへの顧客のアクセスを容易にするデジタル・ハブとなっており、B2CおよびB2B顧客向けに完全かつ融合的なポートフォリオを提供しています。

時価総額は178億6,000万ドルで、日本円で約2兆6,600億円となっています(1USD=149円換算)。

事業の注目ポイント

事業は単一事業となります。

その中で売り上げの中心は「モバイル・ビジネス(MOBILE BUSINESS)」で、続いて「フィックスド・ビジネス(FIXED BUSINESS)」となります。

「モバイル・ビジネス」では、Vivoブランドでモバイル・セグメントにおける絶対的リーダーであり、9,870万回線が稼動しており、これはブラジルの全稼動回線の38.7%に相当し、4Gネットワークで人口の97.6%、4.5Gで89.4%をカバーし、競合他社とのネットワークの差別化を維持しています。

「フィックスド・ビジネス」では、2023年9月現在、439都市で光ファイバーによるテレビ(IPTV)を提供しており、光ファイバーが提供する最高の速度と質の高いコンテンツを組み合わせることで、消費者に他社に引けを取らない体験を提供しています。

競合他社

競合他社は、楽天証券では開示されていません。

株式の注目ポイント

株価は年初近辺の水準で推移しており、配当は業績に応じで変動しています。

コロナ後、大きく株価を下げましたが2023年1月から10月までに自社株買いプログラムによって3億800万レアルの株式を買い戻すなどの効果から、株価は徐々に回復しています。

現在、戦略的な柱であるtemtudonaVivoに基づき、デジタルサービスのハブとしての強化を推進しており、スキル習得のためのオンラインコースを月額72レアルで利用できる新プラン「Vivo Controle Educação」を開始し、映像や音楽などのコンテンツを配信するストリーミングサービスを手掛け売り上げを拡大させています。

業績動向

2023年11月1日開示の四半期決算では、1株利益・売上ともに市場予想を上回りました。決算発表を受けて株価は大きく上昇し、その後11ドル台まで上昇しました。

顧客基盤の拡大、年間価格調整、解約率が歴史的低水準にあることなどからモバイル・サービス収入は前年同期比9.0%増となり、5G対応スマートフォンの販売と、幅広い電子機器の提供により、端末売上高は前年同期比で13.5%増加し、ポストペイドと光ファイバーの融合型サービスであるVivo Totalで、同サービスのアクセス数は110万件、前年同期比2.5倍の伸びを示し、FTTH収入は、顧客基盤の拡大と年間価格調整の効果により、前年同期比15.1%増加するなど業績が好調に推移しました。

次回2024年2月20日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

配当の支払いが為替に応じて変動することと、配当金の支払い日が毎年変動する点には注意が必要です。

株価動向、配当利回り紹介

配当:0.52ドル

配当利回り:4.88%

株価:10.74ドル(約1,600円)

この銘柄、権利落ち日は3月中旬の予定(権利実施は10月中旬)です。

配当利回りは2月9日時点で4.88%、株価は2月9日終値が10.74ドルでおよそ1,600円から購入できます(1USD=149円計算)。

2022年からの最高値は11.69ドル、最安値は6.49ドルとなっています(終値ベース)。

米国高配当株2:ヴィアトリス(VTRS)

2020年11月、Mylan とUpjohnの統合により誕生しました。ジェネリック医薬品とブランド医薬品の間の伝統的な溝を埋めるユニークな立場にある企業であり、両者の長所を生かし、より総合的に世界のヘルスケアのニーズに対応しています。

ヴィアトリスのポートフォリオには、世界的に認知された代表的なブランドや、ジェネリック医薬品、バイオシミラーを含む複合ジェネリック医薬品など、幅広い主要治療分野において承認された1,400以上の製品を有し、経口固形剤、注射剤、複合剤、原薬を製造する約40の製造拠点を世界中に有していています。

時価総額は142億6,400万ドルで、日本円で約2兆1,200億円となっています(1USD=149円換算)。

事業の注目ポイント

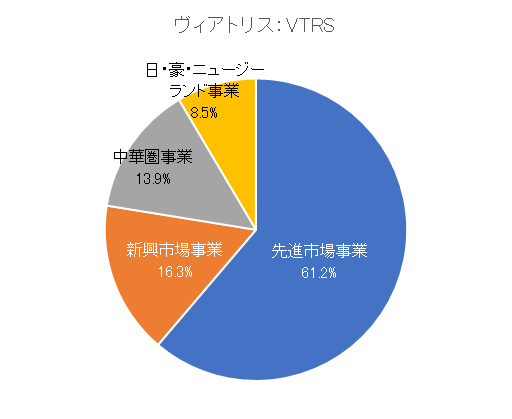

事業の中心は「先進市場事業(Developed Markets)」で、続いて「新興市場事業(Emerging Markets)」、「中華圏事業(Greater China)」、「日・豪・ニュージーランド事業(JANZ)」となります。

「先進市場事業」では、主に北米と欧州における事業で構成されており、リリカ、リピトール、クレオン、インフルバック、ウィクセラ・インハブ、エピペンなどの製品を中心に主に医療用医薬品の最大手である米国での事業がけん引しています。

また、「中華圏事業」では、中国本土、台湾、香港での事業を含んでおり、ヴィアトリス・グレーターチャイナのポートフォリオは、主にブランドLOE製品となっています。

競合他社

競合他社として、「Humira」、「Skyrizi」、「Rinvoq」などの免疫学製品、「Imbruvica」、「Venclexta/Venclyxto」などの腫瘍学製品などを取り扱う総合研究開発型のバイオ医薬品会社であるアッヴィ(ABBV)、多様なヒト治療法を発見、開発、製造、提供するバイオテクノロジー会社であるアムジェン(AMGN)などがあります。

株式の注目ポイント

株価は年初の近辺の水準で推移しており、配当は2022年から横ばいで推移しています。

業績が回復してきていることもあって、昨年の秋ごろから少しずつ株価が上昇しています。会社側は、2 段階の戦略的ビジョンを含め、さまざまな戦略的イニシアティブ、取引、事業提携を発表してきました。

第1段階では、債務の削減、投資適格の信用格付けの維持、株主への資本還元に注力し、第2段階ではOTC、ウィメンズヘルスケア、API、Upjohn Distributor Marketsなど将来戦略の中核とは見なされなくなった特定の事業を売却する意向などを発表しましたが、直近の決算において構築した安定したグローバル・プラットフォームと安定した業績により、ヴィアトリスは将来の継続的な成長に向けた準備が整ったと考えていると会社側は発表しており、今後も堅調に株価が推移することが期待されます。

業績動向

2023年11月7日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

決算について会社側は、第3四半期も素晴らしい業績をあげ、分割調整後の営業収益は2四半期連続で前年同期を上回り、営業成績は11四半期連続で好調で、当社が勢いを持続していることを示しています。営業面では事業全体にわたって世界的に好調な業績が続いており、2024年上半期末までに予定していた全ての事業売却を完了する予定であると発表しています。

また、堅固で継続的なフリーキャッシュフローの創出により、バランスシートはさらに強化され、株主には多額の資本が還元されています。事業の基本的なファンダメンタルズに基づき、当社は2024年の好調なスタートに向けて、財務ガイダンスを達成するのに十分なポジションにあると確信しているとも発表しており、今後の堅調な業績が期待されます。

次回は2024年2月28日に四半期決算の開示予定ですが、前年同期を上回る数字を出せるか注目です。

注意点

売却を進めている事業が外部的な要因などで、途中で頓挫することについては会社側も懸念しています。

株価動向、配当利回り紹介

配当:0.48ドル

配当利回り:4.10%

株価:11.68ドル(約1,740円)

この銘柄、権利落ち日は3月上旬の予定(権利実施は3月中旬)です。

配当利回りは2月9日時点で4.10%、株価は2月9日終値が11.68ドルでおよそ1,740円から購入できます(1USD=149円計算)。

2022年からの最高値は15.40ドル、最安値は8.48ドルとなっています(終値ベース)。

米国高配当株3:サンコア・エナジー(SU)

カナダのアルバータ州カルガリーに本社を置く総合エネルギー企業で、オイルサンドの開発・生産・改良、オフショア石油・ガス、カナダおよび米国での石油精製、ペトロカナダの小売・卸販売ネットワークなどを展開しています。

また、サンコア・エナジーは石油資源を開発すると同時に、電力、再生可能燃料、水素への投資を通じて、低排出の未来への移行を進めています。

ダウ・ジョーンズ・サステナビリティ・ワールド・インデックス、FTSE4Goodインデックス、CDPにおいて、その業績と透明性の高い報告が評価されており、サンコア・エナジーの普通株式(シンボル:SU)はトロント証券取引所(TSX)およびニューヨーク証券取引所に上場されています。

時価総額は413億5,400万ドルで、日本円で約6兆1,600億円となっています(1USD=149円換算)。

事業の注目ポイント

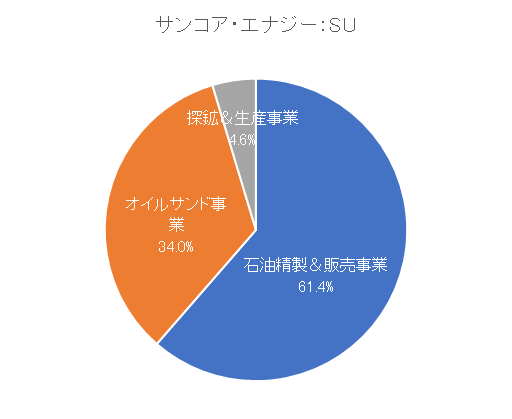

事業の中心は「石油精製&販売事業(Refining and Marketing)」で、続いて「オイルサンド事業(Oil Sands)」、「探鉱&生産事業(Exploration and Production)」となります。

「石油精製&販売事業」では、精製部門と供給・販売部門、および精製製品、原油、天然ガス、電力、副産物の販売、供給、リスク管理を支えるインフラ部門の2つの主要事業で構成されて

おり、原油、精製製品、天然ガス、電力の取引も含まれています。

また、「オイルサンド事業」では、アルバータ州北東部のアサバスカ・オイルサンドに資産を有し、採掘および原位置操業によりビチューメンを生産し、製油所原料やディーゼル燃料用のSCOにアップグレードされるか、製油所原料や市場直販用の希釈剤と混合され、同社の中流インフラやマーケティング活動を通じて販売されています。

競合他社

競合他社として、米国において石油製品の精製、販売、小売および中流事業を行い、精製・販売事業と中流事業の2つのセグメントを通じて事業を展開する川下のエネルギー企業であるマラソン・ペトロリアム(MPC)、石油ベースおよび低炭素の液体輸送用燃料および石油化学製品の国際的な製造業者および販売業者であるバレロ・エナジー(VLO)などがあります。

株式の注目ポイント

株価は年初近辺の水準で推移していますが、配当は昨年に増配しています。

事業柄、あまり株価の値動きの大きくない銘柄で、コロナで株価が下がったときもありましたがそれを除けば10年近く一定の範囲内で株価は推移しています。

また、2023年第3四半期は、6億7,600万ドルの配当と3億ドルの自社株買戻しにより約10億ドルの株主還元を行っており、2023年は年初から第3四半期までで普通株式約20億ドルを買い戻すなど株主還元を積極的に行っております。

昨年12月に発表した2024年のガイダンスでは、当社は、比類のない上流と下流の統合された資産基盤を通じて価値を創造する勝利の方程式を持ち、株主に価値を提供することに集中していると発表しており、今後も堅調な株価が期待されます。

業績動向

2023年11月8日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。

決算について会社側は、当四半期は36億ドルを超える調整後営業資金を創出し、約10億ドルを株主に還元しており、計画的なメンテナンス活動を除けば、アップグレード工場と製油所の稼働率は100%を超えており、第3四半期の好調な営業実績を浮き彫りにしていると発表しています。

また、2024年ガイダンスでは、上流部門の生産量は2023年比で約7%増の日量 77 万~81 万バレル、精製稼働率は92~96%の見込みで好調を見込んでおり、集中的なコスト削減、規律ある設備投資プログラムを通じて株主還元の向上を実現することが当社の優先事項であり、これらは全て、当社の1株当たりフリーキャッシュフローの改善を目標としたものだと発表しています。

次回2024年2月21日に開示予定の四期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

原油、天然ガス、坑井流体の制御不能な流出、汚染およびその他の環境リスクなど、石油・ガス活動に関連する操業上のリスクなどを会社側は注意点としてあげております。

株価動向、配当利回り紹介

配当:1.64ドル

配当利回り:4.83%

株価:32.13ドル(約4,800円)

この銘柄、権利落ち日は3月上旬の予定(権利実施は3月下旬)です。

配当利回りは2月9日時点で4.83%、株価は2月9日終値が32.13ドルでおよそ4,800円から購入できます(1USD=149円計算)。

2022年からの最高値は42.49ドル、最安値は25.70ドルとなっています(終値ベース)。

米国高配当株4:コジェント・コミュニケーションズ・ホールディングス(CCOI)

世界最大級のインターネット・サービス・プロバイダーであり、13万8,025を超える企業および顧客に高品質のインターネット、イーサネット、コロケーション・サービスを提供するとともに、施設ベースの全光IPネットワークで54カ国227以上の市場にサービスを提供しています。

主なサービスは、光ファイバーのIPデータ専用ネットワークで提供されるインターネットアクセスとデータ転送、および60カ所のインターネットデータセンターでのコロケーションで、米、南米、欧州、アジア、オーストラリア、アフリカにて、6万1,300マイルを超える都市間光ファイバーと4万3,300マイルを超えるメトロ光ファイバーにより主要市場で事業を展開しています。

時価総額は36億1,500万ドルで、日本円で約5,400億円となっています(1USD=149円換算)。

事業の注目ポイント

事業は単一事業となります。

その中で、売上の中心は「オンネット(On-net)」で、続いて「オフネット(Off-net)」、「ノンコア(Non-core)」、「ウェイブレングス(Wavelength)」となります。

「On-net」では、100 メガビット/秒 (「Mbps」) から 400 ギガビット/秒 (「Gbps」) の範囲の速度で提供される高速インターネットアクセスとプライベートネットワークサービスで構成され、地域の電話会社やケーブルテレビ会社に依存することなく、自社のネットワークからお客さまの施設までの自社設備を通じてのみ提供しており、「Off-net」では、顧客の敷地から当社のネットワークへのリンクの「ラストマイル」部分を提供するために、他の通信事業者の回線を使用する法人顧客にサービスを提供しています。

競合他社

競合他社としてフィンテックと通信サービスのプロバイダーであるパブリック・サービス・エンタープライズ・グループ(PEG)、光ファイバーネットワークやクラウドベースのソリューションを活用したインフラストラクチャーの構築により、セキュアな高速接続を実現する通信およびテクノロジープロバイダーであるフロンティア・コミュニケーションズ・ペアレント(FYBR)などがあります。

株式の注目ポイント

株価は年初の水準近辺で推移していますが、配当は昨年増配しています。

2023年第4四半期の1株当たり配当金0.955ドルは、2022年第4四半期の1株当たり配当金0.915ドルから年間4.4%の増配となっており、増配と上場しているNASDAQの上昇も相まって昨年12月ごろより株価は上昇しています。

会社側は、2023年5月1日にスプリントの1事業の買収を完了したことで、複数年にわたって長期的な平均売上成長率は年率5%から7%、EBITDAマージンは年率約100ベーシス・ポイントの拡大を見込んでおり、我々はシナジー効果を実現し始め、そして今後3年間で、私たちは引き続き年間経費削減を見込んでいると発表していることから、今後も堅調な株価が期待されます。

業績動向

2023年11月9日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

2023年9月30日に終了した3カ月間で、オンネット・サービスは2023年6月30日に終了した3カ月間から1.9%増加し、2022年9月30日に終了した3カ月間から14.9%増加、オフネット収入は2023年6月30日に終了した3カ月間から28.4%増加し、2022年9月30日に終了した3カ月間から257.7%増加しており業績は拡大しています。

会社側はスプリントの1事業買収によって、当社のネットワークと顧客基盤が大幅に拡大し、事業の範囲と規模も大幅に拡大、年間売上高は10億ドルを超え、その多くはフォーチュン500企業である多数の大企業顧客を獲得することに成功したと発表しており、現在進めているコスト削減などによってさらに業績が改善することが期待されます。

次回は2024年2月29日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

経済状況の悪化により、オフィス空室率上昇や稼働率低下があった際には、法人収益の減少につながると会社側は予測しています。

株価動向、配当利回り紹介

配当:3.82ドル

配当利回り:5.06%

株価:77.38ドル(約1万1,500円)

この銘柄、権利落ち日は3月上旬の予定(権利実施は3月下旬)です。

配当利回りは2月9日時点で5.06%、株価は2月9日終値が77.38ドルでおよそ1万1,500円から購入できます(1USD=149円計算)。

2022年からの最高値は78.50ドル、最安値は49.18ドルとなっています(終値ベース)。

米国高配当株5:カナディアン・インペリアル・バンク・オブ・コマース(CM)

カナダ商業銀行とカナダ帝国銀行の合併により誕生した北米を代表する多角的な金融機関であり、お客さま、従業員、地域社会、株主など、全てのステークホルダーのために永続的な価値の創造に取り組んでいます。

4万8,000人の従業員が、カナダ、米国をはじめとする世界中の1,400万人のパーソナル・バンキング、ビジネス、公共部門および機関投資家のお客さまのために、日々カナディアン・インペリアル・バンク・オブ・コマースの目的を実現しています。

時価総額は416億2,300万ドルで、日本円で約6兆2,000億円となっています(1USD=149円換算)。

事業の注目ポイント

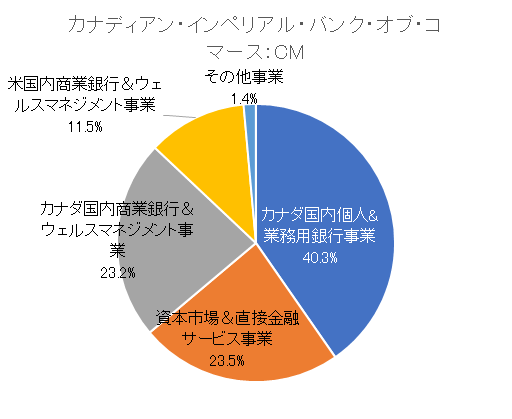

事業の中心は「カナダ国内個人&業務用銀行事業(Canadian Personal and Business Banking)」で、続いて「カナダ国内商業銀行&ウェルスマネジメント事業(Canadian Commercial Banking and Wealth Management)」、「資本市場&直接金融サービス事業(Capital Markets and Direct Financial Services)」、「米国内商業銀行&ウェルスマネジメント事業(U.S. Commercial Banking and Wealth Management)」、「その他事業(Corporate and Other)」となります。

「カナダ国内個人&業務用銀行事業」では、預金、住宅ローン、個人ローン、クレジットカードなどのサービスをカナダ全土の個人および法人のお客さまに、バンキング・センター、モバイル、オンライン・チャネルを通じて提供し、「カナダ国内商業銀行&ウェルスマネジメント事業」では、コマーシャル・バンキング、フルサービス・ブローカー、資産管理、プライベート・ウェルス・マネジメントなどのサービスをカナダ全土の中堅企業、起業家、富裕層個人、機関投資家向けに提供しています。

競合他社

競合他社として、カナダ、米国、および世界の一部市場の顧客に対し、個人・法人向けバンキング、ウェルスマネジメント、グローバルマーケット、投資銀行業務など幅広い商品・サービスを提供し、カナダを拠点とする会社で、幅広いパーソナルバンキングサービスを提供するバンク・オブ・モントリオール(BMO)、中南米、カリブ海と中米、およびアジアの国際銀行と金融サービスプロバイダーであるバンク・オブ・ノバスコシア(BNS)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は昨年増配しています。

今年に入って、気候活動家グループ「パリ・コンプライアンスのための投資家たち」がグリーン・レンディング活動の炭素排出への影響に関する適切な情報開示が欠けており、サステナブル・ファイナンスのカテゴリーに属する特定の投資は温室効果ガス排出を増加させる可能性があると主張しました。

その上で同行含む複数のカナダの銀行を提訴し、さらに米国の商業不動産への懸念が金融機関に波及していることも相まって株価は年初から下落しています。

その一方で、カナダ5大銀行の一角である同行の配当利回りは6%近い水準まで上昇しており、中長期で配当を目的として保有するのにはよい水準ではないでしょうか。

業績動向

2023年10月25日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。

「Canadian Personal and Business Banking」では金利上昇環境から恩恵を受けた預金利ざやの増加や、取扱高の伸びを主因とする純利息収益の増加により収益は24億5,500万ドルと、2022年第4四半期から1億9,300万ドル増加し、「Canadian Commercial Banking and Wealth Management」では預金利ざやの増加、取扱高の伸び、手数料の増加によって収益は13億6,600万ドルと、2022年第4四半期から5,000万ドル増加しています。

会社側は、2023年はスタート時よりもさらに好調に終えることができ、今後の経済的逆風に耐えつつ、2024年には堅調な業績をさらに伸ばす機会をつかむことができる態勢が整っていると発表しており、今後も堅調な業績が期待されます。

次回2024年2月29日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

米国の商業不動産不況によって米金融機関への懸念が高まっており、昨年3月のSVB破綻のような状況となったときには同行へも影響が出る可能性があり注意が必要です。

株価動向、配当利回り紹介

配当:2.68ドル

配当利回り:5.99%

株価:45.10ドル(約6,700円)

この銘柄、権利落ち日は3月下旬の予定(権利実施は4月下旬)です。

配当利回りは2月9日時点で5.99%、株価は2月9日終値が45.10ドルでおよそ6,700円から購入できます(1USD=149円計算)。

2022年からの最高値は65.99ドル、最安値は34.73ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『60歳を過ぎたらやってはいけない資産運用』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。