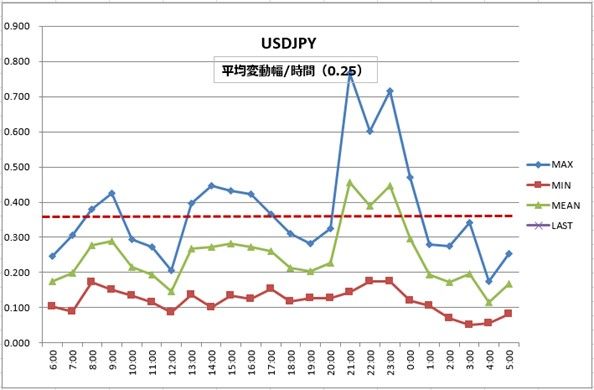

今日のレンジ予測

[本日のドル/円]

↑上値メドは148.10円

↓下値メドは147.05円

日銀利上げ:2024年4月にゼロ金利解除、0.1%利上げ。7月0.25%利上げ

米インフレ:2025年に再燃か。次期米大統領は巨額の財政拡大プランを選挙公約に

米利上げ終了:あまりに巨額な米政府債務を持続可能にするため、FRBは低金利政策に戻すしかない

利上げ遅効性:利上げの影響が経済に表れるのはこれから

スイス:SNBが政策の大転換。「もはやスイス買い為替介入に重点を置かない」

今週の見通し

今日から今週後半にかけてはFOMC(米連邦公開市場委員会)の政策発表、米雇用統計や欧州インフレ率などの重要指標が次々と発表される。ドル/円やクロス円にとっては試練の週となりそうだ。

今日のマーケットはFOMC結果公表を控えて様子見ムードが強まるだろう。FOMCでは政策金利の据え置きが予想されているが、今年の利下げの見通しやパウエル議長の発言に注目が集まる。利下げの可能性が高まれば、ドル/円は144円台に向けてさらに下落する可能性もある。

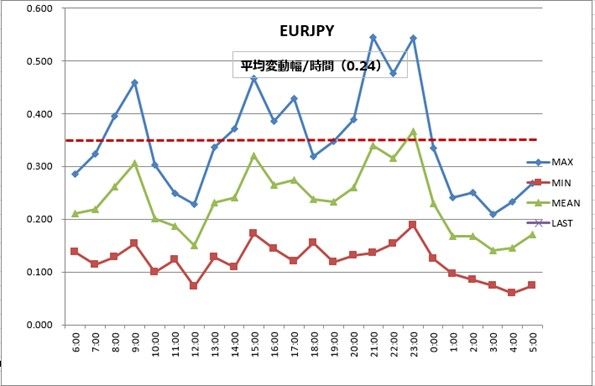

ECB(欧州中央銀行)にとっての重要課題は、インフレや賃金の上昇リスクから欧州経済のダウンサイドリスクに移行しつつある。ECBがハト派寄りになったことで、マーケットでは早期利下げ観測が急速に広がっている。

30日発表されたドイツの第3四半期のGDP(国内総生産)は前期比マイナスで、ドイツがほぼ景気後退入りしたことを明らかにした。ユーロ圏のGDP速報値は予想より強かったが、ECBの引き締め政策や対外需要の後退などで見通しは暗い。

本日31日はドイツとフランスの1月CPI(消費者物価指数)速報値の発表がある。インフレ率が高止まりしているならば、ECBは早期利下げか引締め継続かで難しい政治運営を迫られるだろう。

明日1日の日本時間早朝にはFOMCが政策金利を発表する。その後パウエルFRB(米連邦準備制度理事会)議長が記者会見を行う。マーケットの最大の関心事は、FRBは利下げをいつスタートするのかということだ。パウエル議長はデータ次第だとして「3月利下げ」の可能性も残しておくだろう。

1日の海外時間にはBOE(イングランド銀行)の政策発表と欧州のHICP(消費者物価指数)が発表される。そして2日の金曜日は米1月雇用統計が控えている。利下げ時期を考えるヒントとしては、1月雇用統計が今回のFOMCよりも重要かもしれない。

先週発表された米国のGDPは、米経済が壮健でありFRBの早期利下げが不要なことを示していた。一方でコアPCEのインフレは低下し、FRBが高金利を続ける必要がないことを示している。ただ両指標に共通するのは、米経済が(ハードランディングではなく)ソフトランディングに向かって進んでいるということである。ソフトランディングに必要なのは、低金利という景気刺激策ではなく、安定した実質金利だ。

ドル/円

ドル/円の1月の高値は148.81円。安値は140.79円。レンジの中心値は144.80円。

今週の高値は148.34円。安値は147.09円。レンジの中心値は147.72円。

現在のレートは、中期(月足)では中心値から見てまだ円安水準にあるが、短期(日足)では中心値より円高水準にある。

レジスタンス:

147.93(01/30)

148.34(01/29)

148.38(01/24)

148.70(01/23)

サポート:

147.09(01/30)

147.08(01/25)

146.64(01/25)

145.58(01/16)

主要指標 終値

今日の為替ウォーキング

今日の一言

あなたが現実を飲みこまなければ、現実があなたを飲みこんでしまう

Cum On Feel The Noise

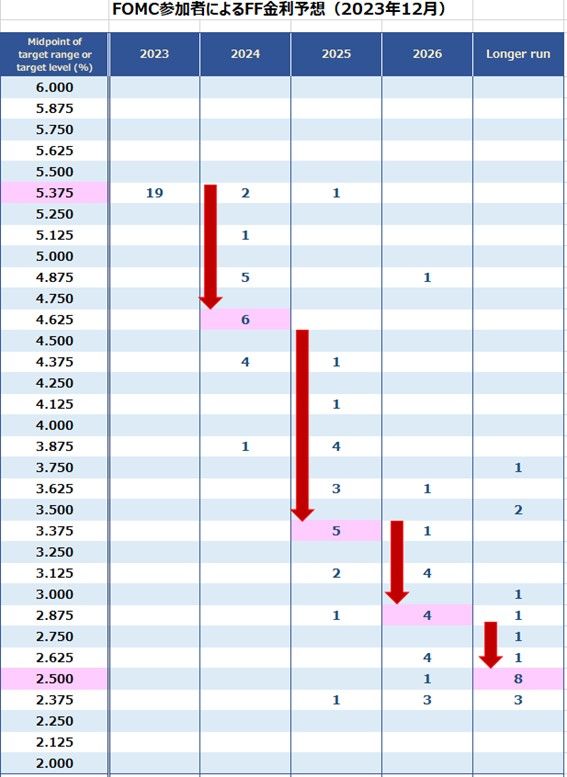

FRB(米連邦準備制度理事会)は、12月のFOMC(米連邦公開市場委員会)において、政策金利であるフェデラルファンド・レートの誘導目標を5.25-5.50%に据え置いた。

利上げ見送りは市場予想に一致したがその声明文は、予想以上に「利下げ」に前向きな内容だった。ドットチャートで示されたFOMCメンバーの政策金利の見通しは、2024年の利下げ幅が0.75%になることを示していた。9月時点では0.25%だった。「再利上げ」の可能性を議論していた9月の時点からわずか3カ月でFOMCの政策スタンスは大きく変化したのだ。

パウエルFRB議長が「2%のインフレ目標に向けて、さらなる前進が必要である」との認識を示したことも重要だ。これまでの「インフレは高すぎる」といの認識から、インフレの鈍化と景気の減速のバランスをとるために、利下げの時機について前広に議論し始めたということだ。

FRBの今年の利下げは確実だとしても、その開始時期は明示されていない。金融政策決定プロセスにおいて経済データを重視すると表明するFRBは、インフレ目標に向けた進展が不十分であることを示す情報が入ってきた場合には、利下げ時期を遅らせる可能性が高い。

ウォラーFRB理事は、「インフレが再上昇しなければ、FRBは今年中に利下げを行う可能性がある」との見通しを示しながらも、3月の利下げには慎重な姿勢を示している。

ウォラー理事は、FRB内のインフルエンサーとも呼ばれ、それまでタカ派寄りだったパウエルFRB議長の考えを利下げ支持に変えた人物と噂されている。そのウォラー氏が微妙にスタンスを変えたことにマーケットは神経質になっている。発言は利下げを否定するものではないが、 FRBを利下げに対してやや慎重にさせることになっただろう。

金利市場は、FRBが今年6回、合計1.5%利下げすると想定しているが、ウォラー理事は、12月FOMCのドットチャートの中心予想である今年3回、0.75%の利下げを支持しているようだ。

今年のFOMCは8回開催される。1月の金利据え置きは確実とすると、6回利下げのためには、3月からスタートしなければ間に合わない。これが3月利下げの根拠になっている。しかし3回の利下げであれば、スタートは6月、あるいは9月まで時間の余裕がある。

FRBはインフレを低下させると同時に米国経済のハードランディングを回避して、ソフトランディングへと誘導しようとしている。ソフトランディングに必要なのは、景気刺激策ではなく安定した実質金利である。そう考えると、マーケットの利下げ期待は行き過ぎ感があったことは否定できない。FX市場で起きているのは、 FRB利下げという文脈の中でのポジション修正であって、FRB政策が転換してドル高/円安トレンドに回帰したわけではない。

今週の注目経済指標

今日の重要ブレークアウトレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。