「クイズでわかる!資産形成」(毎週土曜日に掲載)の第12回をお届けします。資産形成をきちんと学びたい方に、ぜひお読みいただきたい内容です。

今日のクイズ:配当利回りが高い電力2社、長期投資向きはどっち?

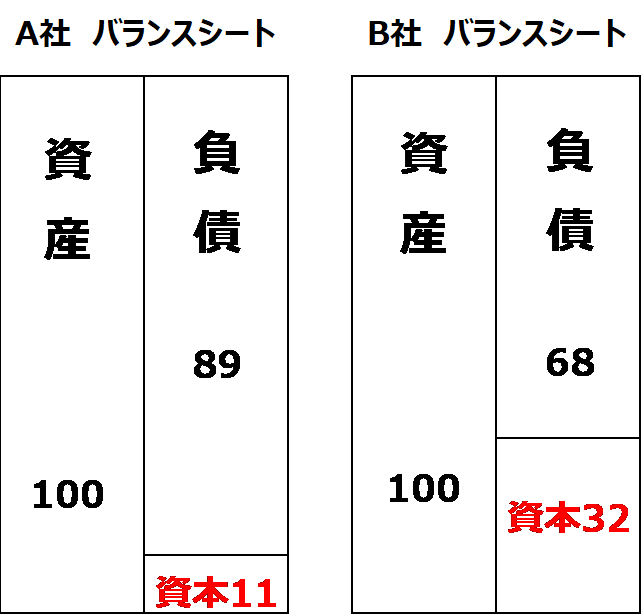

<クイズ>日本の電力会社2社のバランスシート【※】を以下に示しましたが、長期投資に向いているのはどっち?

予想配当利回りは、電力A社が2.8%、電力B社が2.6%です。東証プライム市場の平均配当利回り(2.1%)を上回ります。高配当利回り株として長期投資するのに適しているのは、A社、B社、どちらだと思いますか?

【※】バランスシート

企業の決算期末時点の、資産・負債・純資産(資本)の状態を示した表のこと。貸借対照表。ここでは、総資産を100とし、資産、負債、純資産(資本)のそれぞれが占める比率を表示しました。

なお、純資産(資本)は本来、自己資本と新株予約権や非支配株主持分を合わせた金額ですが、説明を簡略化するため、自己資本の割合(自己資本比率)として表示しています。自己資本は返済の必要がなく、自己資本比率が高いほど会社経営の安定性を示します。

中部電以外は自己資本比率が低く「評価できない」

正解をお伝えする前に、大手電力株9社の投資判断について、お伝えします。

私が今、電力株9社で高配当利回り株として推奨しているのは、中部電力(9502)だけです。2022年5月11日に、中部電力の投資判断をAvoid(見送り)からHold(保有継続)に引き上げ、さらに2023年7月26日に、Hold(保有継続)からBuy(買い)に引き上げました。

私は2014年1月まで、25年間にわたり日本株ファンドマネージャーをやってきました。ファンドマネージャー時代、日本の電力株をとても好きでした。世界トップクラスの送配電・発電技術を持ち、当時、大規模停電をほとんど起こさずに電力インフラを守ってきていたことを高く評価していました。

将来は、非効率な電力インフラを持って苦しむ新興国に、電力インフラを輸出する輸出産業になると期待していました。日本人として誇りに思っていました。

しかし、2011年3月の東日本大震災とその後の東京電力福島第1原発事故で暗転しました。被災された方々のことを思うと心が深く痛みます。

電力技術の輸出も視野に入れてきた電力産業にとっても大きな転換点でした。それ以降、電力株は私の投資対象から完全に外れました。原発稼働停止のコスト負担で、電力9社の収益・財務が痛んだためです。2014年2月から楽天証券のストラテジストとなりましたが、電力株(原発非稼働の9社)の投資判断はAvoid(見送り)でした。

2022年から、電力株への投資を再開していいと判断を変えました。その理由は二つあります。

- 脱炭素で原発の果たす役割への期待が高まったこと

- 安全管理技術が高まり、再稼働していいと判断できる原発が出てきたこと(筆者の独自分析による判断、あくまでも私見)

ところが、投資していいと判断できるのは、大手9社のうち中部電力しかありませんでした。非稼働原発を抱える負担から日本の電力各社の財務は痛み、中部電力以外は連結自己資本比率が10~20%程度に低下してしまったからです。連結自己資本比率31.9%(2023年3月末時点)と3割を超えているのは中部電力だけです。

大手電力の多くが過去2期、巨額赤字を計上

あくまでも私見ですが、日本の政策当局が電力産業を大切に育てる政策を採ってこなかったことが、日本の電力株の財務を痛めてきました。

エネルギー価格急騰によって、電力産業が巨額の赤字を計上することもその事例です。

<大手電力9社、連結純損益:2022年3月期実績~2024年3月期予想>

| コード | 銘柄名 | 2022年 3月期 | 2023年 3月期 | 2024年3月期 会社予想 |

|---|---|---|---|---|

| 9501 | 東京電力HD | 29 | ▲1,236 | 非開示 |

| 9502 | 中部電力 | ▲430 | 382 | 3,300 |

| 9503 | 関西電力 | 858 | 176 | 2,900 |

| 9504 | 中国電力 | ▲397 | ▲1,553 | 1,090 |

| 9505 | 北陸電力 | ▲67 | ▲884 | 300 |

| 9506 | 東北電力 | ▲1,083 | ▲1,275 | 1,400 |

| 9507 | 四国電力 | ▲62 | ▲228 | 410 |

| 9508 | 九州電力 | 68 | ▲564 | 1,300 |

| 9509 | 北海道電力 | 68 | ▲221 | 310 |

| 出所:各社決算資料、億円未満切り捨て。▲は赤字を示す | ||||

日本以外の国々では、電力インフラを守るため、燃料価格が上昇した時は速やかに電力料金の引き上げを認め、電力産業の財務が痛まないようにしています。電力産業について独占によって過剰に利益を上げることがないように規制しつつ、燃料価格上昇で財務が痛むこともないように管理するのが普通です。

ところが、日本では、エネルギー価格が急騰すると電力産業が巨額の赤字を計上します。前期(2023年3月期)・前々期(2022年3月期)日本の電力各社は、エネルギー価格急騰によって業績が大幅に悪化しました。コストアップに、電力料金の引き上げが追いつかなかったからです。

日本にも「燃料費調整制度」があって、通常だと遅れて料金引き上げが実現し、次の期には「期ずれ」で大幅な黒字を上げて利益を取り返すことができます。ところが、今回は利益を完全には取り戻すことができませんでした。その原因が二つあります。

まず、個人向けの規制料金に上限価格があることがネックとなりました。上限を超えて燃料価格が高騰したため、電気料金に転嫁できずに、電力産業の負担となる部分が残りました。

また、日本卸電力取引所での電気の市場価格が急騰したことも、電力各社の負担となりました。燃料調整費制度が、卸電力の高騰を考慮して調整される仕組みになっていなかったからです。規制緩和で新規参入した新電力は、このために破綻したところもありました。大手電力も大きな負担を強いられました。

今期(2024年3月期)については、業績予想を開示していない東電HD以外の8社は軒並み、黒字となる見通しです。電気料金の引き上げが認可された効果が出ます。上限価格の引き上げも一部認められ、燃料価格上昇による負担も減ります。

ただ、電力産業の財務を悪化させる根本問題は、未解決です。原発再稼働は見通せず、非稼働原発の負担は続きます。従って、大手電力9社で買い推奨するのは、現時点では中部電力だけです。

クイズの正解:財務上の問題が少ないB社(中部電)

正解は、B社です。B社は自己資本比率が32%あるので、財務的に問題が少なく、高配当利回り株として長期投資していいと判断されます。一方、A社は自己資本比率が11%と低く、財務面で見劣りするので、投資は避けた方が無難だと思います。

B社は中部電力、A社は中国電力(9504)と似た内容としています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。