今回のサマリー

●2024年明けの日本株の急騰はいくつかの要因が相乗的に連鎖して生じた

●長期投資において、相場の短期的な変動は小さな問題であり、冷静に相場の持続性をチェック

●日本株復権へのチャンスを、脱デフレ、世界成長の取り込み、外国人の日本再評価を条件に考える

年初の日本株急騰

日経平均株価は2024年明け早々から急騰しました。4営業日目(1月10日)には3万4,000円を突破、7営業日目の15日には3万6,000円台到達という上昇ぶりです。このめったに見られない急騰劇に、メディアは連日、「33年ぶり高値」というフレーズを連呼。SNSでは、次の目標は3万8,000円、4万円、5万円はいつかなど、威勢の良い声が溢れました。

筆者はいつもながら、相場上昇への機運が高まると、専らそれが裏切られるリスク要因に焦点を当て、それが十分に大きくない限り、その相場に乗ってとどまるというアプローチです。市場心理が盛り上がっているときに、逆サイドの事情を理屈いっぱいに話して不興を買う役回りですが、1人くらいそんなヤツもいていいかなと、笑って読んでいただければ幸いです。

折しも、日本株は年初来の上昇を一服させています。速い相場上昇に焦燥感を抱いた人も少なくないでしょう。日本株の可能性を少し冷静に考える良い機会です。

相場急騰の背景

日本株の急騰はどのように起こったのでしょう。データを十分に確認できる段階ではないので、状況証拠を多分に含む解説をします。

まず、新NISA(ニーサ:少額投資非課税制度)がスタートし、投資家マネーが日本株に流入したことが想起されました。ただし、先物主導で、大型株の上昇する相場は、外国人のけん引をうかがわせます。その外国人は、欧米ファンドのみならず、中国・アジア勢の買いも報じられています。

テクニカルには、2023年後半の保合い相場でなかなか抜けなかった3万3,000台の上値を突破し、相場をジャンプさせる取引のトリガーが発動されたようにも見受けられる値動きでした。

日本株の上昇を促す外部条件である米国株高と円安も進みました。この円安については、能登半島の震災を受けて、日本銀行の金融緩和解除が少なくとも1月には行われないという観測で円高警戒が薄れたことに加え、新NISAのオルカン(オールカントリーズ)や米国の株式への投資比率が大きく、それらの決済が円売りを招いたとも推量されます。

要は、これら諸要因の一部、あるいは全部が連鎖し、相乗的に作用して、めったに見られない急騰劇になったと考えています。

日本株復権の条件

相場をあおる外国人投資家の買いとは逆に、日本投資家は相場が上がるときには通常、値動きに受動的に売り手に回る行動パターンがあります。しかし、2024年の新NISAスタート場面では買う気持ちがあったのに、相場が急伸し、買い遅れ焦燥に駆られた人も少なくないでしょう。

長期投資の視座では、日経平均の5年後、10年後の目標は3万8,000円や4万円にはとどまらないでしょう。ここで飛び乗るか、怖いから時間分散で買うか、といった短期の方法論は、長期投資のスタートとしては取るに足りないさまつな問題と言って過言ではないでしょう。

このレポートでは、見るべき時間軸を長くして、日本株が今後も復権していく条件を確認します。検討するのは、(1)脱デフレ、(2)世界成長の取り込み、(3)外国人の日本再評価、です。

条件(1):脱デフレ

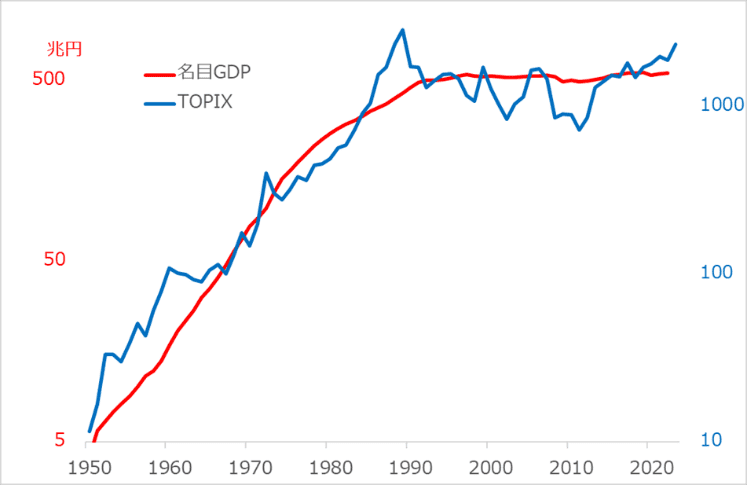

図1は、長期的に見て、株式相場全体はその国の経済規模に連動することを示しています。株価はインフレを含む名目値であり、経済も名目での増大が株高には必要です。日本は1990年代以降、実質経済成長が鈍化し、インフレからデフレに変わり、名目経済規模が横ばいになりました。そのため、株価も上がらず、相場は沈滞し続けました。

今、この閉塞(へいそく)状況を脱するチャンスが訪れつつあります。まずは、2013年からのアベノミクスで日本銀行が異次元緩和にまい進したことです。ただし、このとっぴなリフレ策をもってしても、長年の停滞で日本の企業や国民に染みついたデフレ心理を克服するには至りませんでした。

しかし、ここで援軍が現われます。逆説的に聞こえるかもしれませんが、コロナ禍に伴う世界的なインフレです。米国はインフレ抑制のために2022年から極端な利上げに動きました。米金利に連動しやすいドル円相場は極端に円安に振れました。日本だけはコロナ禍でもデフレ色が濃かったものの、この円安で輸入物価が上がり、インフレが進み始めました。

輸入コストの上昇を受けて、企業は値上げもやむなしと動き出し、値上げ製品からそっぽを向きがちだった国民も徐々に受け入れざるを得なくなりました。こうして日本もインフレが進むことで、企業の名目売上は伸び、収益増につながり、賃上げや改革への機運にもつながっていきました。マクロで見れば、インフレ分だけ経済規模はかさ上げされます。名目GDP(国内総生産)がついに600兆円絡みまで拡大し、株価にも上昇余地が広がりました。

図1:日本の名目GDPとTOPIX

条件(2):世界を取り込む

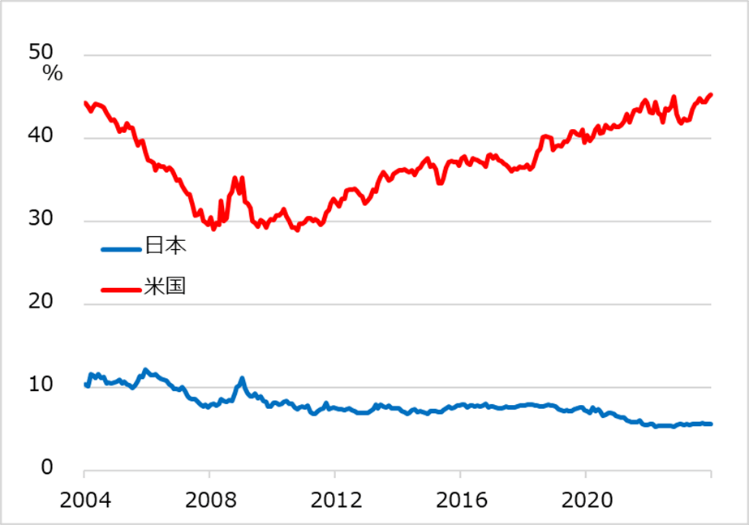

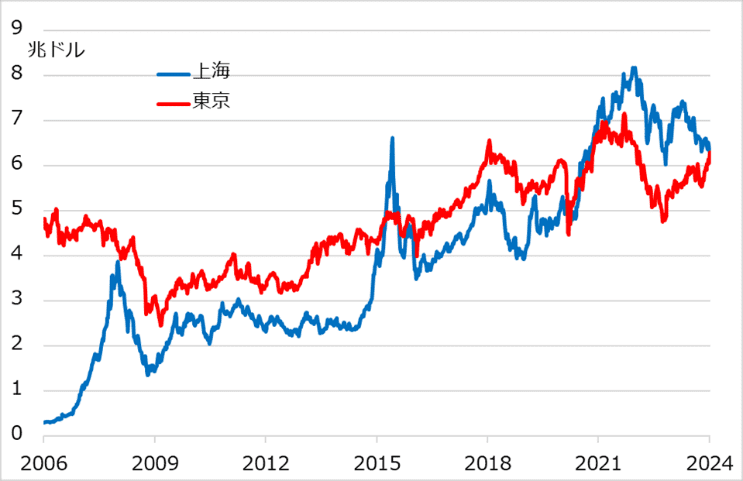

図2は、世界の株式時価総額に占める米国株と日本株の推移です。米国株が10年以上にわたってシェアを拡大しているのに対して、日本はずっと劣勢が続いています。

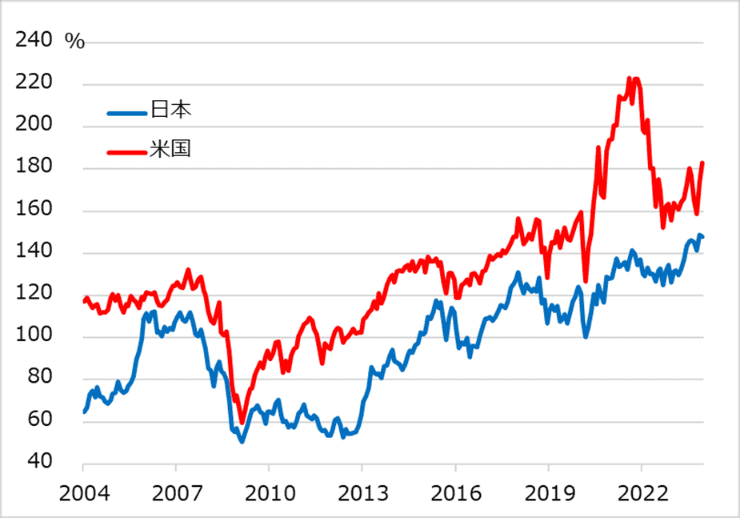

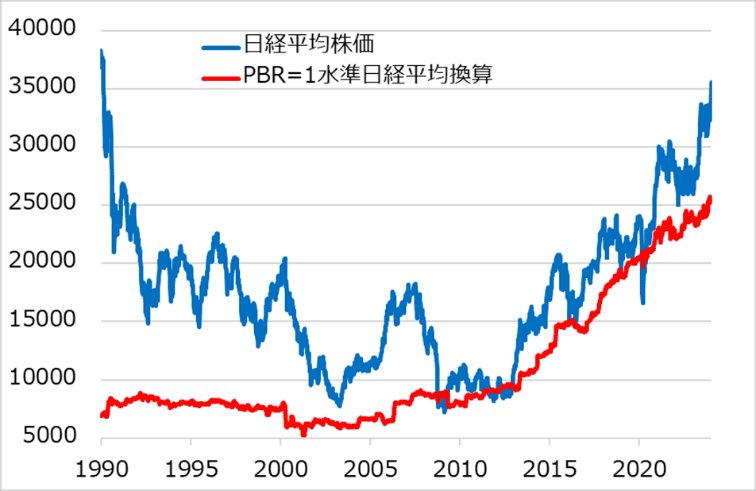

図3は、米日株の時価総額(名目)を名目GDP対比で見る「バフェット指標」です。デフレ症状が強かった日本株は長年にわたりバフェット指標が100%未満と、名目GDP以下の規模にとどまりました。それがアベノミクス以降の株高で持ち直しつつあります。

両図から読み取るべきことは、第1には条件(1)で見たように、実質での経済成長と、経済成長を損なわない程良いインフレで、名目経済成長が拡大することが、株高には望ましいということです。

第2は、米国株の世界シェア増大の背景が、自国の経済成長のみならず、世界の経済成長の糧を取り込んでいることです。世界シェア拡大期間は、スマホの世界的普及でIT(情報技術)ネットワークのグローバル化が進み、プラットフォーマーとなった米企業を先頭に、米企業=米株価が、自国経済のみならず、海外の成長をも取り込んでいったことを反映しています。

実は、日本企業は、国内経済が人口減で圧迫され、内需の伸びには制約があります。このため、株価が上昇している企業の多くが、外需を取り込む輸出に強いとか、海外展開して海外の成長を取り込むなどしています。また、国内サービス業もインバウンドという形で外需を取り込んでいます。

世界の糧を強力に取り込む米プラットフォーマー企業のようなわけにはいかなくても、日本として可能な道を進むのみです。かつてのように、世界を席巻する輸出強国ではなくなっても、新たな術が次第に見えてきているでしょう。

この展開にとって、円安、円高はそれぞれにメリットとデメリットがあります。国内論調は「悪い円安」とか「円高怖い」などと、為替相場が動くととかくネガティブ思考に走りがちです。為替相場はマクロ経済動向に沿ってきちんと動きます。そのメカニズムを正しく踏まえて、淡々と活用するのみです。

図2:米日株 時価総額の世界シェア

図3:米日株とバフェット指標(時価総額/GDP)

条件(3):外国人の日本再評価

日本経済には人口減少による内需の制約は続きます。このため、本格復調には、脱デフレからの名目経済拡大と企業活力の活性化、そして、世界経済の成長の取り込みが必要です。この過程で、外国人の日本に対する評価の向上は不可欠と考えます。

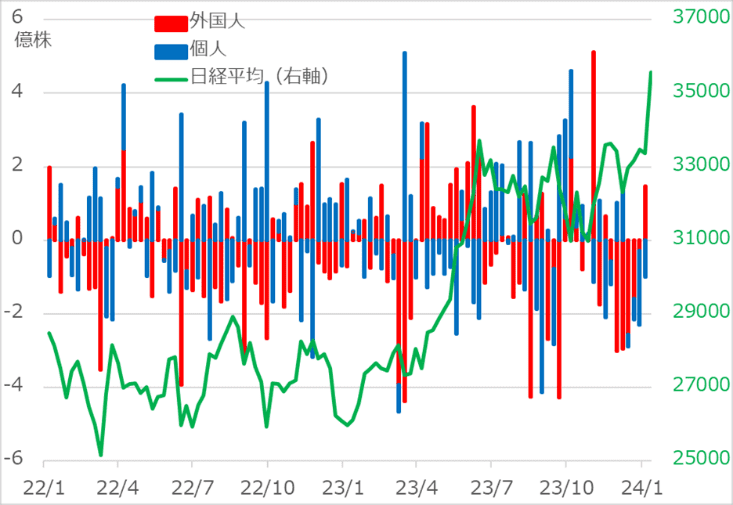

特に、日本株の相場は、ほとんど海外投資家の売買動向で方向付けされているのが実情です(図4)。日本で大きな政策発動があるときなどに、日本株の過小保有の修正の必要から、彼らが買い出動すると日経平均は上がり、彼らが売ると下がる展開を繰り返してきました。

外国人が日本株を継続して買いたくなる状況は、海外マネーの流入で日本株、日本企業が活性化させるばかりでなく、日本の投資家も大いに潤うことでしょう。

幸いなことに、外国人の日本株を見る目は大きく変わりつつあると実感しています。脱デフレによる企業改革、賃上げによる経済サポートへの期待は言うまでもありません。中国への投資がはばかられる昨今、脱中国で見直される周辺国の中で、最も先進的で、技術力があり、社会は秩序だって安全という評価が広がっています。

長らく日本は、人口減少で衰退していく国と思われ、投資家の関心は、高成長期待の中国やアジアへ向かい、日本をパッシング(通過)しがちでした。筆者の経験では、2004~2006年の小泉政権下での日本復調期待、2012年からのアベノミクス以来の関心が、私の知る海外ファンドからも寄せられています。

東京の株式時価総額が上海を上回ったのも久々です(図5)。最近の日本株急騰に中国の投資家が大きく貢献しているらしいことも報じられています。企業のPBR(株価純資産倍率)改革機運に沿って、日経平均がPBR=1の水準を大きく上回って推移するようにもなりました(図6)。

図4:外国人と個人の日本株ネット売買と日経平均

図5:東京が上海を株の時価総額で久々に逆転

図6:日経平均株価とPBR=1水準

2024年の日本株投資の構え方

日本の経済も株も、ようやく復権へのチャンスをつかみかかるところまで来ています。株高になると、すぐに日本経済はすごい、企業の改革が進む、外国人は日本を絶賛、だから株高は続く…といった楽観論調が沸き立ちますが、まだまだ復権への道を進めるかどうかの入り口と見ています。

ほんの2、3週間前、株がダレている間に語られていた慎重論を思い返してみてください。それらの悪条件はまだ無くなってはいません。マクロで株価を評価する筆者にとっては、米国経済の鈍化と利下げ、それに伴う円高からの日本株圧迫は、引き続き中期リスクとして最大のものです。中国の経済、市場、政治と地政学も目を離せません。

ただし、米経済が深刻な後退には至らず、軟着陸する可能性があります。米金利はゆっくり進み、為替市場の円高リスクも限られそうとの見方が優勢になってきました。国内要因では、順当に春闘での賃上げが十分に高く、脱デフレ機運が続くかを、期待を込めて注視します。日本の政治の混迷が、株価に悪影響を及ぼしていないことは、とりあえず良しとしましょう。

米国株相場のダイナミズムを好む筆者ですが、数カ月前にトウシルで論じたように、日本の経済、株式相場の自律性の回復を見守っています。そして、2024年は、少なくとも米景況感の大幅悪化のリスクに留意しつつも、日本株も投資対象としてチャレンジする妙味があると考えています。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。