昭和99年に投資について考える

2024年は昭和99年にあたると、国内大手メディアが1月1日付けの朝刊で大きく報じました。たしかに昭和元年の1926年や、昭和最後の年となった1990年から数えると、2024年は昭和99年にあたります。

「「昭和」をやめ、若い力を引き出そう」から始まるこの記事を読みながら、昭和時代に醸成された考え方から抜け出す「脱昭和」は、もしかしたらこれからの資産形成や投資に生かせるのではないかと感じました。今回は、この記事を起点に資産形成や投資に役立つと思われる考え方を述べます。以下は同記事の要旨です。

・2024年は日本が停滞から抜け出すチャンス

・日本を世界第2位の経済大国に成長させた昭和のシステムは時代に合わなくなった

・日本を「古き良き」から解き放ちつくり変えることで、経済は若返る

筆者は今、日本のいたるところで迷いが生じていると感じています。日本のどこにいっても、進んだほうがよいのか、振り返ったほうがよいのか、という問いであふれかえっています。わたしたちは日々こうした問いを振り払ったり、自分なりの答えを出したりしながら、短期視点の安心や収益を獲得したり、長期視点の夢やプランを描いたりしています。

迷いを生じさせている原因の一つに、昔を懐かしむ「懐古主義」が挙げられます。懐古主義はしばしば、昔を絶対評価して考え方の方向性を後ろ向きにしたり、昔を相対評価して現在を否定したりします。記事にある「古き良き」が示すとおり、「昭和」は懐古主義の一つがなのだと思います。

「昭和」という懐古主義を弱めることで、日本は若い力を引き出すことに成功し、停滞から抜け出せるのではないでしょうか。そして投資家は時代に合った考え方で市場と向き合うことができるのではないでしょうか。

筆者のスタンスは、古いものを知り新しいものを作ることを意味する 「温故知新」です。昭和を否定するものではありません。日本の最繁栄期を創り上げた先人たちに、深く感謝しています。1977年(昭和52年)生まれで2000年(昭和75年、実際は平成12年)に社会人になった筆者が、懐かしむに足る昭和をほとんど持っていないだけです。

昭和がなじまなくなった日本

昭和時代、日本のGDP(国内総生産)や輸出額は世界全体の10分の1に達しました。故エズラ・ボーゲル氏が、戦後に日本が高度経済成長を実現した過程を分析・評価したジャパン・アズ・ナンバーワンを著したのもこの頃です(1979年)。

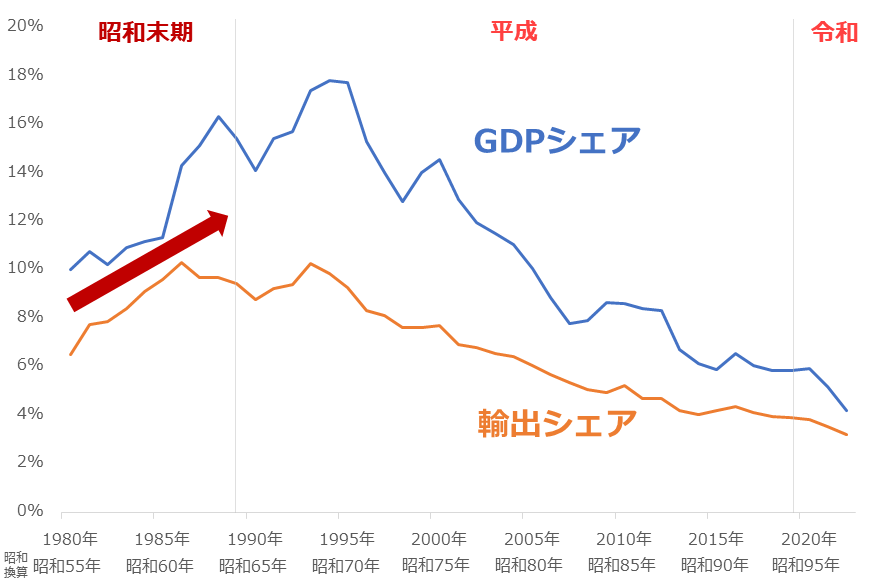

同氏は著書内で日本が大きな成長を成し遂げたのは、年功序列の社会制度や勤勉さが要因であると述べました。以下は、冒頭で取り上げた新聞記事でも紹介していた日本のGDPシェアと輸出シェアです。太い赤矢印のとおり、昭和末期である1980年代後半に勢いよく上昇しました。

図:日本のGDPおよび輸出シェアの推移

しかし、1989年末をピークとした株価暴落に追随するように低下が始まり、停滞する時代、いわゆる「失われた」時代に突入しました。今もシェア低下が続いています。

失われた時代を過ごす中で、日本の社会は大きく変化しました。このため、考え方が「昭和のまま」では立ち行かない場面が多くなってきました。投資の分野においても「昭和」の考え方だけで分析をすることは不可能になりました。「昭和」の考え方があてはまる分野はゼロではありませんが、全てを「昭和」に頼ることはできなくなっています。

考え方を変えないまま、変化した市場と向き合っても、正しい分析はできません。懐古主義に基づき楽観主義を唱えても、社会や市場のマイナス方向への変化が大きいため、現実は厳しいままです。

資産形成にも「脱昭和」は必要

筆者が考える昭和時代を示すキーワードは、「シンプル」「受け身」「楽観」です。

シンプル:昭和は勧善懲悪であったり艱難辛苦(かんなんしんく)から復活したりするわかりやすい番組が高視聴率を記録していました。そして、多様化が叫ばれていない、インターネットが普及する前で情報が多彩に交錯していない時代でした。学校での学習や試験では、思考よりも知識の多さが重視されました。

受け身:テレビが家の中心的存在で、国民の多くが画面に映るニュースキャスターや芸能人の言葉やしぐさ、容姿、スピーカーから流れる音楽に強く影響を受けていました。世間話は「何が」よりも「誰が」が多く、多くの人が特定の人物の発言に影響を受けていました。また、勤務年数や勤勉であることが昇進や昇給に直結しやすく、会社から施しを受けている感覚が発現しやすい環境でした。

楽観(一部受け身も):昭和時代に流行した歌には、少し悪くなっても良い時はまた必ずめぐってくることを示す「時代は回る」(中島みゆきの「時代」)、思考ゼロでも行動すれば何とかなることを意味する「頭カラッポの方が夢詰め込める」(アニメ「ドラゴンボール」の主題歌)、誰かが自分を良い方向に導いてくれると信じる「あなたの色に染められ」(テレサテンの「時の流れに身をまかせ」)などの楽観的でいられることを示唆する歌詞がいくつもありました。

シンプルで受け身、そして楽観が同居した環境では、多彩な思考は生まれません。24時間戦ったり、モーレツでいられたりしたのは、経済にまだ十分な成長余地があり頑張ればほとんどの人が報われた環境だったことが大きく影響していると考えられます。

そうした環境においては「ひたすら働く」という直線的な思考が容認され、面や立体的な多彩な思考は強くは求められなかったのではないでしょうか。

インターネットや電子機器が未発達で、多彩さを増幅させる最たる要因である情報の流通量が少なかったという事実を考慮すれば、少なくとも今よりは多彩な思考は必要なかったと言えるでしょう。

現在行われている大学入試改革は、ある意味、「脱昭和」を目指していると言えます。思考力を強く求めているためです。同改革は、状況が多彩になっていることを容認し、能動的に、批判的な側面からも物事を考えることを強く求めています。シンプル、受け身、楽観のいずれをも否定する、まさに「脱昭和」そのものです。

先述のとおり、失われた時代を過ごす中で、日本の社会は大きく変化しました。この変化に対応できる人材を育むために「脱昭和」が必要なのだと言えます(文部科学省が進める大学入試改革の要旨からそう読み取れる)。変化した社会で生きぬくために「脱昭和」が必要なのであれば、社会の一部である市場と向き合う時にも「脱昭和」は必要だと言えます。

資産形成を行う中で、シンプルな思考は、過去の事例を単純に今にあてはめる思考を呼び起こします。受け身であることは、著名人の発言を盲信しやすくさせ、楽観は資産が目減りした際に根拠なくいつか回復すると思い込む思考を生みます。

運用しているご資金がご自身のものであることを考えれば、少なくとも受け身である状態から離れる必要があるでしょう。著名人の話を参考程度に受け止めたり、過度な楽観を避けたりすることも重要であると思います。

シンプルを多彩に、受け身を能動に、楽観を批判的に、置き換えることが、第一歩であると、考えます。昭和を否定するのではなく、昭和の考え方を現状に合わせて発展させる、という発想です。

多彩な状況になった金(ゴールド)相場

シンプルを多彩に、については次の事例が参考になります。以下は、ロシアがウクライナに軍事侵攻を開始して世界中が一気に有事ムードに包まれた2022年の各種銘柄の騰落率と、その時の金(ゴールド)の値動きの背景です。

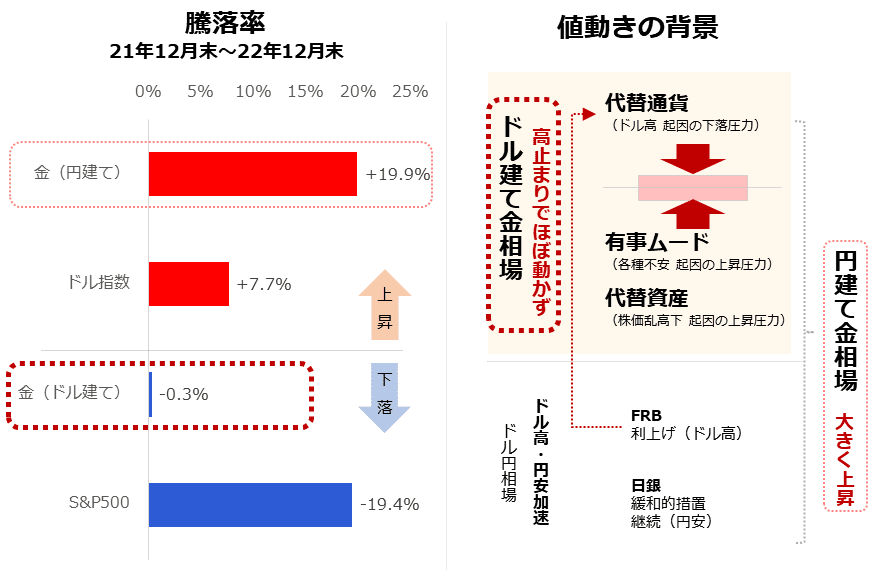

図:ウクライナ危機が発生した2022年の各種銘柄の騰落率など

世界的に有事ムードが高まった2022年の金(ゴールド)の騰落率は、ドル建てがマイナス0.3%、円建てがプラス19.9%でした。シンプルに「有事の金買い」に従えば、世界の指標であるドル建ては上昇するはずですが、実際はそうなりませんでした。このケースでは、過去の同じような事象にあてはめて相場の方向性をうらなう「シンプル」な考え方は誤りだったわけです。

こうした値動きの背景を図の右で説明しています。2022年のドル建て金(ゴールド)相場は、資金の逃避先需要を生む「有事ムード」、株の代わりの「代替資産」、ドルの代わりの「代替通貨」の三つのテーマ起因の上下の圧力に挟まれ、結果的にほぼ動かず、だったと考えられます。

有事発生を受けて資金の逃避先需要が増したり、株価が乱高下したりして二つの文脈で金相場(ドル建て)に上昇圧力がかかったものの、FRB(米連邦準備制度理事会)が利上げを急いだことをきっかけとしたドル高によって「代替通貨」起因の下落圧力が同時にかかりました。

「シンプル」な発想どおりに相場が推移しなかったのは、現在の金(ゴールド)相場が、多彩な状況になっているためです。「有事ムード」だけでなく「代替資産」と「代替通貨」を、同時に考慮する必要があるのです。

さらに状況を混乱させたのは、円建て金(ゴールド)が高騰したことでした。円建て金(ゴールド)価格は、ドル建て金(ゴールド)とドル/円の各相場から計算されているケースがほとんどです。

当時、FRBによる利上げと日本銀行の緩和的な措置が同時進行し、急速に円安が進んでいました。この急速な円安が円建て金(ゴールド)高騰の最も大きな理由でした。不安拡大をきっかけに日本国内の投資家らが国内で大量に金(ゴールド)を買っているから価格が急上昇している、わけではなかったのです。

このように、「シンプル」な発想だけでは、ドル建て金(ゴールド)価格の騰落率がマイナスだったことや、円建て金(ゴールド)価格が急騰したことを正しく説明することができません。

現在の投資環境で価格動向を考えるためには、多彩であることが欠かせません。このことは金(ゴールド)相場に限った話ではなく、新NISA(ニーサ:少額投資非課税制度)で取引が可能な投資信託でもETF(上場投資信託)でも個別株でも同じです。社会の変化を受けて市場環境は変化しています。変化したからこそ、シンプルではなく多彩な発想が必要なのです。

金(ゴールド)のテーマは多くて七つ

以下はドル建て金(ゴールド)価格の推移です。

図:ドル建て金(ゴールド)価格の推移(過去およそ半世紀)

1970年代後半の有事の同時発生時、金(ゴールド)相場は長期視点の価格上昇を演じませんでした。このことは、有事ムードをきっかけとした上昇圧力が数十年におよんで継続する可能性が低いことを示唆しています。

今、金(ゴールド)相場は数十年単位の高騰劇のさなかにあるのは、有事ムードをはじめとした複数のテーマ起因の上昇圧力に支えられているためです。有事ムードは今も昔も、金(ゴールド)相場の動向を左右する重要なテーマであることは変わりませんが、市場環境が多彩になった今、有事ムード以外のテーマにも、同時に目を向けなければならなくなっています。シンプルだけでは追いつかないのです。

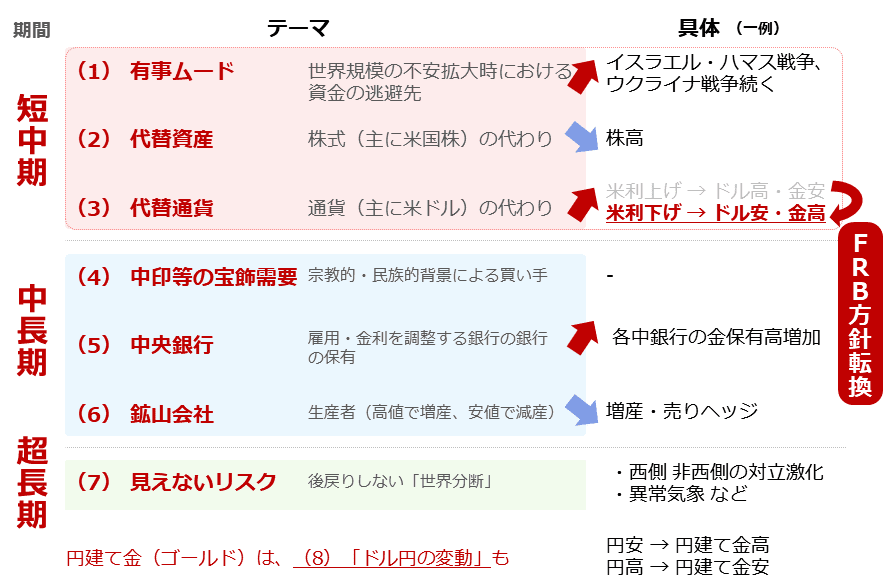

以下のとおり、金(ゴールド)に関わるテーマは七つあると筆者は考えています。数えられないくらいテーマがあるのではなく、短中期であれば三つ、中長期であれば三つ、超長期であれば一つ、合計七つです、これらをカバーしていれば、現在の金(ゴールド)相場の分析は可能であると考えます。円建て金(ゴールド)は「ドル/円の変動」を追加します。

図:金(ゴールド)に関わる七つのテーマ(2024年 筆者イメージ)

投資スタイルが異なれば、注目するテーマが異なります。四半期に一度程度のタイミングで公表される中央銀行の動向をもとに、短期売買することは考えにくいでしょう。短期売買であれば(1)から(3)、長期投資であれば(4)から(7)のテーマに注目するとよいと思います。

投資思考のイノベーションで「花の山」へ

「人の行く裏に道あり花の山」という相場格言があります。多くの人が通る道を避けて、裏の道を進むことで、花の山に行き着くことができる、つまり、群集心理に惑わされず、人とは違う方法を選択することが、利益を上げるために重要だということを説いた格言です。

実は、「脱昭和」は「人の行く裏に道あり花の山」を体現するために有効であると、筆者は考えています。多くの個人投資家はまだ「昭和」の状態で取引をしている可能性があるためです。

「シンプル」「受け身」「楽観」という昭和の特徴を多彩、能動、批判的に置き換えることで、裏の道を進むきっかけが見つかります。こうしたことができれば、心理的に他の個人投資家より優位に立てるでしょう。「昭和」の投資家よりも一歩先に買い、一歩先に売ることができれば、花の山に行きつく(投資のパフォーマンスを向上させる)ことができるのではないでしょうか。

金(ゴールド)をはじめとした多くの市場には、「シンプル」「受け身」「楽観」を重視する昭和の投資家が多いと感じます。だからこそ、他の個人投資家より優位に立つチャンスがあると思います。そのための具体的なアクションが「脱昭和」なのだと思います。

[参考]新NISAになじむ投資商品(例)

短期売買・長期投資 両方可能

国内・海外ETF(新NISA成長投資枠活用可)

~貴金属~

SPDRゴールド・シェア(1326)

NF金価格連動型上場投資信託(1328)

純金上場信託(金の果実)(1540)

NN金先物ダブルブルETN(2036)

NN金先物ベアETN(2037)

SPDR ゴールド・ミニシェアーズ・トラスト(GLDM)

iシェアーズ ゴールド・トラスト(IAU)

ヴァンエック・金鉱株ETF(GDX)

~エネルギー~

NNドバイ原油先物ブル

NF原油インデックス連動型上場

WTI原油価格連動型上場投信

NNドバイ原油先物ベア

iシェアーズ グローバル・エネルギー ETF

エネルギー・セレクト・セクター SPDR ファンド

グローバルX MLP

グローバルX URANIUM

ヴァンエック・ウラン原子力エネルギーETF

~農産物~

WisdomTree農産物上場投資信託(1687)

WisdomTree穀物上場投資信託(1688)

WisdomTree小麦上場投資信託(1695)

WisdomTreeとうもろこし上場投資信託(1696)

WisdomTree大豆上場投資信託(1697)

ヴァンエック・アグリビジネスETF(MOO)

インベスコDBアグリカルチャー・ファンド(DBA)

~全般~

インベスコDB コモディティ・インデックス・トラッキング・ファンド(DBC)

iPathブルームバーグ・コモディティ指数トータルリターンETN(DJP)

iシェアーズ S&P GSCI コモディティ・インデックス・トラスト(GSG)

国内・海外個別株(新NISA成長投資枠活用可)

~貴金属~

バリック・ゴールド(GOLD)

アングロゴールド・アシャンティ

アグニコ・イーグル・マインズ(AEM)

フランコ・ネバダ(FNV)

ゴールドフィールズ(GFI)

~エネルギー~

INPEX

出光興産

エクソン・モービル

シェブロン

オクシデンタル・ペトロリアム

~農産物~

丸紅(8002)

ディアー(DE)

コルテバ(CTVA)

ニュートリエン(NTR)

アーチャー・ダニエルズ・ミッドランド(ADM)

ブンゲ(BG)

長期投資になじむ

投資信託(新NISA成長投資枠活用可)

~貴金属~

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

~エネルギー~

UBS原油先物ファンド

米国エネルギー・ハイインカム・ファンド

シェール関連株オープン

~全般~

iシェアーズ コモディティ インデックス・ファンド

ダイワ/「RICI(R)」コモディティ・ファンド

DWSコモディティ戦略ファンド(年1回決算型)Aコース(為替ヘッジあり)

DWSコモディティ戦略ファンド(年1回決算型)Bコース(為替ヘッジなし)

eMAXISプラス コモディティ インデックス

SMTAMコモディティ・オープン

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。