長期視点の低迷が継続した2023年

今回は2024年のプラチナ相場の方向性を展望した上で、長期投資を前提とした積立投資にプラチナがなじむ理由について書きます。最後に、2024年スタートの新NISA(ニーサ:少額投資非課税制度)で取引できる関連銘柄を紹介します。

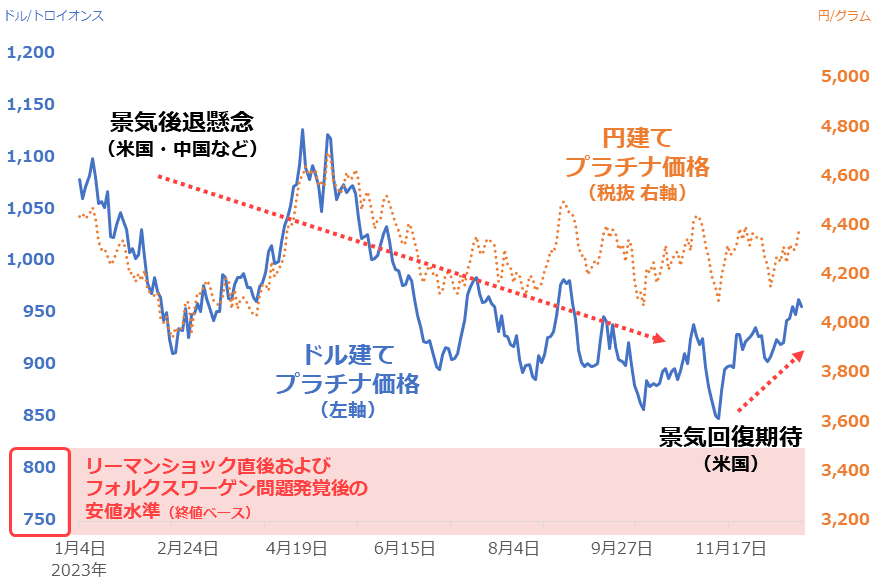

まずは2023年を振り返ります。以下のとおり、世界のプラチナ価格の指標であるドル建て価格は下落しました(12月22日時点)。産業用の需要が比較的多いプラチナ(詳細は後述)は、景気後退懸念が生じると価格が下落する場合があります。

図:2023年のドル建て・円建てプラチナ価格の推移

2023年の終盤は2024年に米国のインフレが弱まる観測や、それを受けてFRB(米連邦準備制度理事会)が金利を引き下げることを示唆したことを機に、米国の景気回復期待が浮上して反発しました。円建てプラチナは、ドル/円が円安方向に大きく推移して上昇圧力がかかったため、ドル建てほど下落しませんでした。

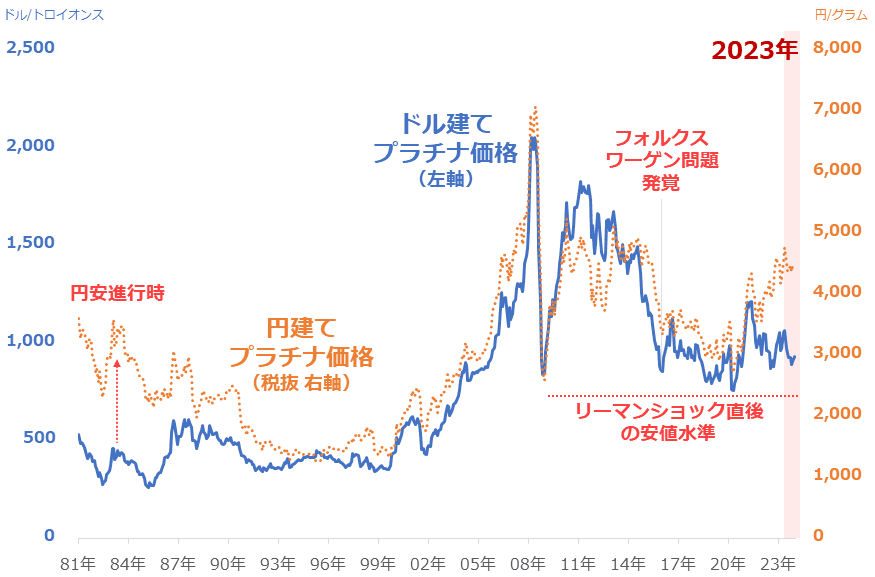

以下は、長期視点の価格推移です。2023年は単年で下落となったものの、リーマンショック直後(2008年9月)や、フォルクスワーゲン問題発覚(2015年9月 詳細は後述)後の安値水準を下回りませんでした。

米中などの景気減速懸念により下落圧力がかかっても、プラチナ価格はこうした安値水準を割れなかったのです。むしろ、安値水準まで下落したことが、割安感を生んで価格反発を誘った可能性もあります。

図:ドル建て・円建てプラチナ価格の推移(1981年~)

2024年は短期視点の反発を予想

2024年を展望する上で大きなヒントになるのが、2023年の終盤に起きた反発のきっかけとなった、FRBの利下げ観測です。利下げは以下のような経路でプラチナ相場に上昇圧力をかける可能性があります。

図:FRB利下げ実施時のプラチナ市場を取り巻く環境

米国で利下げが実施されれば、個人や企業が資金調達をしやすくなります。このことは景気回復期待を増幅し、株式市場に上昇圧力をかける要因になり得ます。産業用の需要が多いプラチナに対しては、価格(ドル建て)を上昇させる圧力になり得ます。

また、利下げは同時にドルを保有する妙味を低下させ、相対的に金(ゴールド)を保有する妙味を高める要因になり得ます。金(ゴールド)と同じ貴金属のグループに属するプラチナに対しては、価格(ドル建て)を上昇させる圧力になり得ます。このように利下げは、二つの文脈でプラチナ相場に上昇圧力をかける可能性があります。

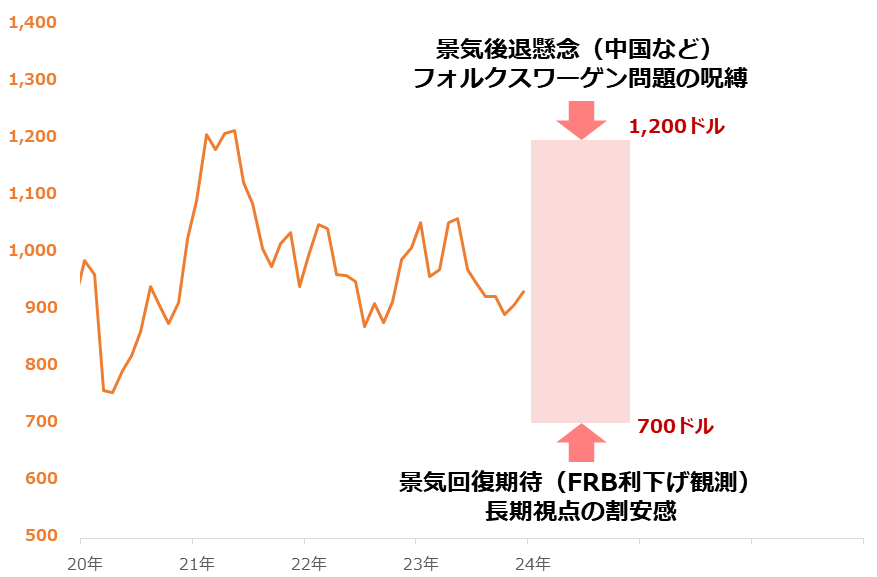

先述のとおり、足元のプラチナ相場は長期視点の安値水準付近で推移しており、割安感が高まっていると考えられます。このため2024年は、長期視点の割安感がある中で、米国の金融政策の方向性によっては二つの文脈で上昇圧力がかかる可能性があります。

以上より、筆者はいまのところ、2024年のプラチナ相場は700ドル(長期視点の安値水準の下限付近)から1,200ドル(2021年春の高値)の間で推移すると考えています。

図:2024年のドル建てプラチナ価格見通し(筆者イメージ) 単位:ドル/トロイオンス

下値はFRBの利下げ実施(観測含む)起因の景気回復期待と長期視点の割安感によって支えられ、上値は中国の景気後退懸念とフォルクスワーゲン問題の呪縛(じゅばく)(詳細は後述)によって抑えられるイメージです。急落はないが急騰もない、これが2024年のイメージです。

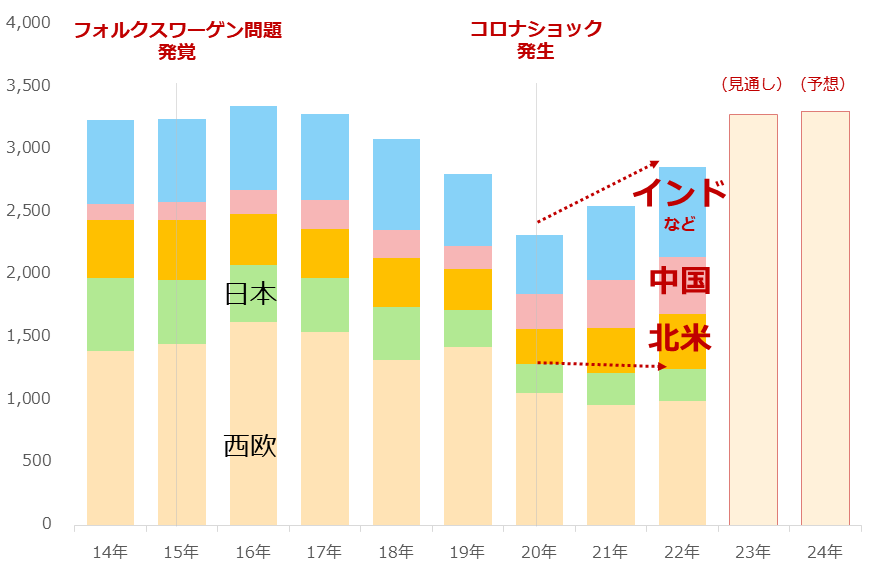

いまも残る「あの呪縛」

フォルクスワーゲン問題の呪縛とは、2015年9月に発覚したドイツ自動車大手のフォルクスワーゲンが違法な装置を使って不正に排ガス浄化装置のテストを潜り抜けていたことが発覚した際に生まれた、同社の主要車種であるディーゼル車への信用が損なわれ、同車の排ガス浄化装置に多用されているプラチナの需要が激減して価格が暴落するとささやかれた、まことしやかなうわさによる価格下押し圧力のことです。

以下は、プラチナの需要内訳とフォルクスワーゲン問題のあらましです。問題発覚当時、多くの市場関係者が、プラチナはもうダメだ、プラチナの需要は激減する、プラチナ価格は暴落する、などとうわさをしました。中にはプラチナはもうダメだから金(ゴールド)を買った方がよい、などとプラチナをだしにして金(ゴールド)を売り込もうとする営業マンもいました。

図:プラチナの需要内訳とフォルクスワーゲン問題

こうしたまことしやかなうわさ話が支配的となり、プラチナ価格は長期的な低迷期に入ることを余儀なくされました。まさに彼らが思い描いた通りの展開となったわけです。

図:国内の金(ゴールド)とプラチナの価格推移(税抜) 単位:円/グラム

上図のとおり、問題発覚前まで長年にわたってプラチナとの価格差が活発に議論されていた金(ゴールド)の価格が急上昇しても、プラチナ価格は低迷したままです。その意味では、フォルクスワーゲン問題の呪縛は続いていると言えるでしょう。

呪縛があったから積立が活きている

呪縛と聞くとマイナスのイメージを抱く方は多いと思います。呪縛は自分の思いに反して、誰かがもたらすさまざまな束縛を受け続けることだからです。フォルクスワーゲン問題がプラチナ相場にとって呪縛であるのは、問題発覚を機に生まれたまことしやかなうわさによって、価格上昇が阻まれているためです。

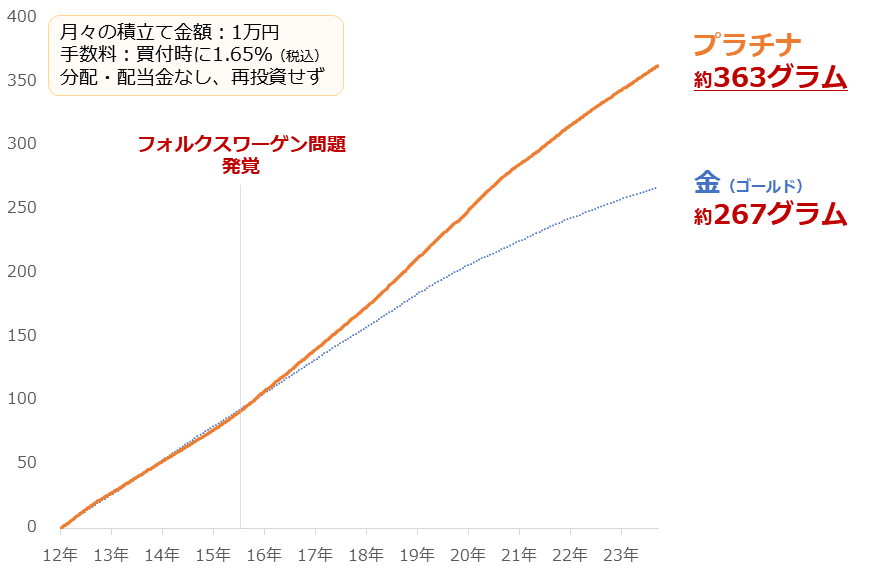

しかし、呪縛がプラスの要素を生んでいるケースもあります。「積立」でプラチナに投資をしていた場合、呪縛によって上値を抑えられていた期間に、保有数量が大きく増加したのです。

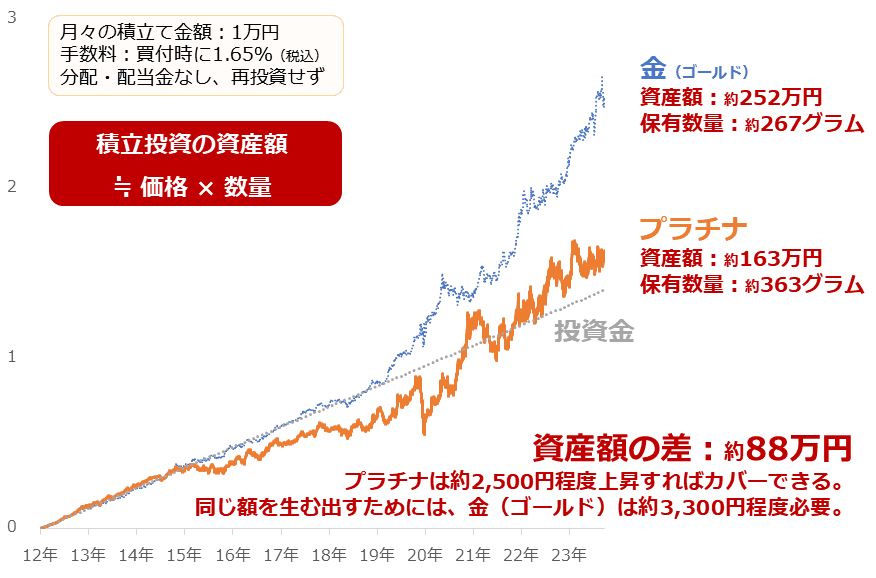

以下の図中の条件で積立を行ってきたとすると、足元の保有数量は、呪縛によって価格低迷を強いられてきたプラチナが約363グラム、価格が大暴騰した金(ゴールド)は約267グラムでした。プラチナの保有数量は金(ゴールド)の1.3倍強になったのです。

図:保有数量の推移 単位:グラム

保有数量が1.3倍であることは、仮に今後同じ上昇幅を獲得した場合でも、プラチナの収益が金(ゴールド)の1.3倍になる、ということです。

以下のとおり足元、累積の資産額では約88万円の差がありますが、その差分である約88万円を埋めるために2,500円程度上昇すれば達成できます(同じ額の利益を生み出すためには、金(ゴールド)は約3,300円程度の上昇が必要です)。

図:累積資産額の推移 単位:百万円

呪縛によって長期的な低迷を強いられたものの、足元のプラチナの資産の額は投資金を上回り、利益が出ています。価格低迷時に保有数量が効率的に増えた結果です。積立投資は、月々の投資金が変わらない場合、価格が下落すればするほど、購入できる数量が増えるためです。

呪縛がむしろ、保有数量を効率的に増やし、資産の額を大きくするきっかけになっていたと言えるでしょう。

プラチナならまだ間に合う

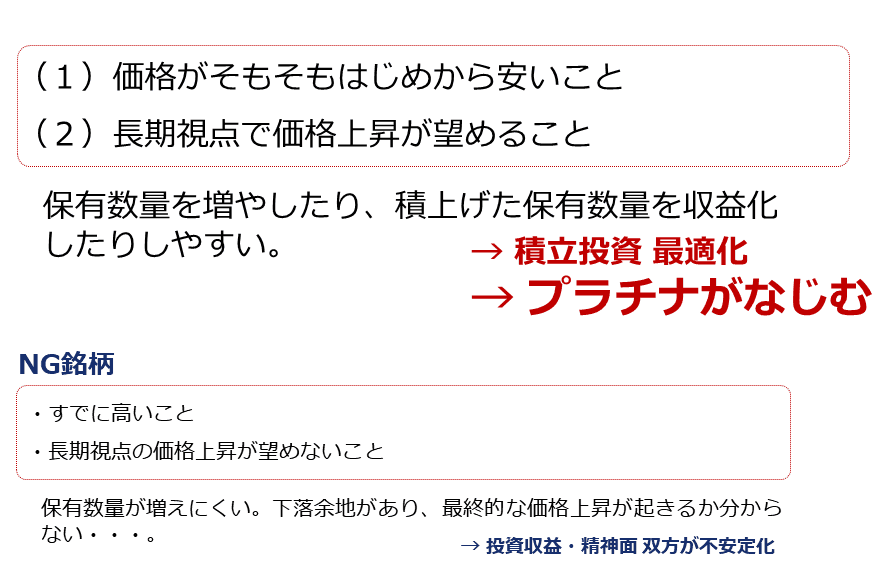

積立投資を効率化させるために必要なことは、保有数量を効率的に増やすことと、積み上げた保有数量を効率的に収益化することです。この二つの条件を満たし得る銘柄の特徴は、(1)価格がそもそもはじめから安いこと、(2)長期視点で価格上昇が望めること、です。

図:積立投資に適した銘柄の特徴(筆者イメージ)

プラチナはまだしばらく、呪縛によって価格低迷を強いられ続けると、筆者はみています。2024年の価格予想で急騰はないと述べたのはこの点が大きいです。つまり(1)は、2024年も満たされた状態が続くと考えています。

(2)については、プラチナが将来(2024年ではない)、呪縛から解放されて思い切った価格上昇を演じ、満たされる日が到来すると考えています。以下のとおり、呪縛の根源である自動車排ガス浄化装置向け需要は、実は近年、回復傾向にあります。同需要の回復は、呪縛からの解放が近いことを示唆していると考えられます。

WPICは、2023年と2024年の同需要は、呪縛が生まれた年である2015年よりも多くなるとしています。数年以内にも、プラチナが呪縛から解放される可能性が生じていると、筆者は考えています。

図:プラチナの自動車排ガス浄化装置向け需要の推移 単位:千オンス

2024年の価格動向はもちろん、長期視点でも、プラチナの価格動向にご注目ください。

[参考]貴金属関連の具体的な投資商品例

長期:

純金積立(当社ではクレジットカード決済で購入可能)

純金積立・スポット購入

・投資信託(当社ではクレジットカード決済、楽天ポイントで購入可能)

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

三菱UFJ 純金ファンド

中期:

関連ETF(上場投資信託)

SPDRゴールド・シェア(1326)

NF金価格連動型上場投資信託(1328)

純金上場信託(金の果実)(1540)

NN金先物ダブルブルETN(2036)

NN金先物ベアETN(2037)

SPDR ゴールド・ミニシェアーズ・トラスト(GLDM)

iシェアーズ ゴールド・トラスト(IAU)

ヴァンエック・金鉱株ETF(GDX)

短期:

商品先物

国内商品先物

海外商品先物

CFD

金(ゴールド)、プラチナ、銀、パラジウム

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。