※この記事は2021年12月6日に掲載されたものです。

Q1 働けなくなるリスク、どこまで備えればOK?

A1 公的保障が手厚い日本。まずはどんなサポートがあるかを知ろう!

病気やケガ、ある日突然交通事故で…など、誰だってそんなことは希望していません。

しかし、希望してようと、していまいと、突然やってくるのが、

- 病気やケガ

- 働けなくなる・障害

- 死亡

- 介護

などです。

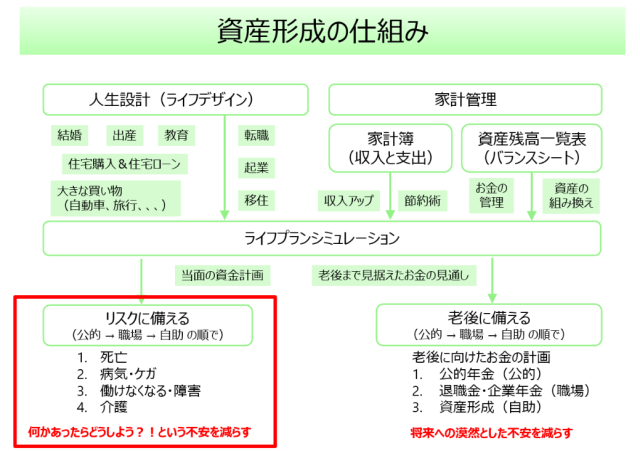

このような「何かあったらどうしよう? どうなるんだろう?」という不安を減らすのが、「リスクに備える」ということです。

「資産形成の仕組み」でいうと、左下の部分になります。

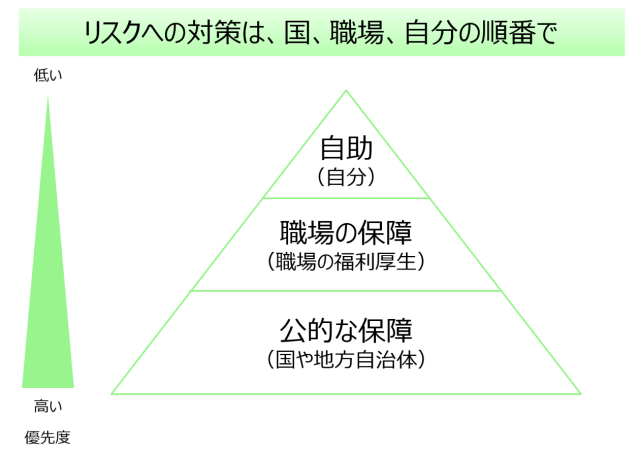

このリスクに備えるにあたって、とても大切な考え方が、次の、

公的な保障 → 職場の保障 → 自助

という順番で考える、ということです。

とても重要なので、もう一度、大きめに書いておきます。

(最初)公的な保障 → 職場の保障 → 自助(最後)

それぞれを具体的に説明していきますので、上の図を見ながら読み進めていただければと思います。

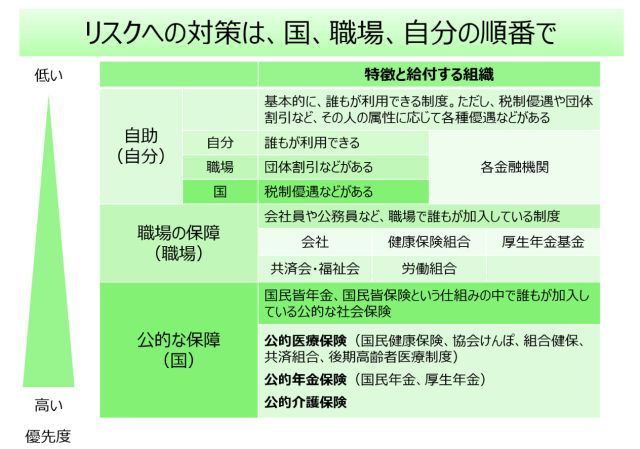

公的な保障(社会保険、国や地方自治体)

まず公的な保障ですが、日本は国民皆保険、国民皆年金の国です。

原則として全員が公的医療保険と公的年金保険に加入しています。

この両制度から、どのような給付を受けられるのか、きちんと確認しておきましょう。保険証は、病院に行った時に3割負担で済むというだけではなく、他にも高額療養費制度や(会社員・公務員の方は)傷病手当金など、さまざまな給付があります。

各リスク(死亡、病気やケガ、働けなくなる・障害、介護)に対してどのような給付があるのか、確認しておきましょう(詳細は改めてご説明致します)。

職場の保障(職場の福利厚生)

次に、職場の保障(職場の福利厚生)です。

これは基本的に会社員や公務員の方だけが対象となりますが、職場の福利厚生制度を確認してみてください。

この福利厚生の内容は企業によって千差万別ですので一概には言えませんが、一般的には大企業の方が手厚い内容となっていることが多いと思います。

そして、この福利厚生のやっかいなところですが、福利厚生サービスを提供する組織が多岐にわたることです。

- 会社

- 健康保険組合

- 厚生年金基金

- 共済会・福祉会

- 労働組合

などなど、一言で職場の福利厚生と言っても、いろいろなところから給付を受けられる可能性がありますので、そこは丁寧に調べていくしかありません。

会社から死亡弔慰金が出て、さらに共済会から遺児育英年金が給付されて…みたいな形で足していったら、民間の生命保険は一切必要なさそうだ! といった場合もあるかもしれません。

ここはぜひ一度、ある程度時間がかかっても、きっちり調べておきましょう。

自助(自分)

最後に、自助です。

これは文字通り、自助努力ということで、加入している公的年金保険、公的医療保険、そして職場の福利厚生を確認してみて、それでもリスクの備えとして足りない、という場合には、自分で民間の生命保険などに加入してリスクに備えることが選択肢になります。

ただし、この自助も、大きく3つにわけることができ、こちらでも、

公的 → 職場 → 自分

の順で検討していくことが重要になります。では、1つずつご説明致します。

公のサポートあり

これは所得控除や税額控除、非課税など、さまざまな優遇措置がある商品・サービスです。

例えば、生命保険料控除、介護医療保険料控除、個人年金保険料控除のように、支払った保険料のうち一定額まで所得控除になる制度があります(その分所得税、住民税が安くなります)。

また、少額投資非課税制度(通称 NISA)や個人型確定拠出年金(通称 iDeCo)のように、有価証券への投資をした場合に、非課税になる制度もあります。

自助努力として各種保険商品や投資商品を利用する場合には、こういった制度を優先的に検討していくと、おトクになります。

職場特有

自助努力の中の職場特有というのは、その職場で働いている人だけが利用できる商品・サービスです。

具体的には団体保険といった形でその職場で働いている人は、一般の保険に加入するより割安に同じ保障内容の保険に加入できることがあります。

こういった商品・サービスが利用できるのであれば、一般のものより、優先的に利用すると、おトクになります。

純粋な自助

最後は、純粋な自助です。基本的に誰もが利用可能な商品・サービスです。

税制優遇もなく、職場特有の割引もありませんので、おトク度としては最も低くなります。

ただ、必要だと判断すれば、お得感があるかどうかは別として、リスクに備えるためには加入しておく必要があります。

各リスクごとに備えていく

ここまで、「リスクに備える」ための基本的な考え方をご説明してきました。

この考え方をもとに、まずは公的な保障の中心的な役割をする公的医療保険と公的年金保険について理解を深めておきましょう。

- 公的医療保険

- 公的年金保険

その上で、それぞれのリスクに応じた、公的な保障、職場の保障、自助の内容を確認していきましょう。

- 病気やケガ

- 働けなくなる・障害

- 死亡

- 介護

次の記事は[6-2]医療保険や高額医療費、自己負担はどこまで必要?>>

|

ファイナンシャルプランナー。株式会社ウェルスペント 横田健一さん Twitter @ken1yokota でも情報発信中! |

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。