※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「日銀、1月にマイナス金利政策解除へ、12月に何らかの発表も」

日本銀行の植田和男総裁は7日の参議院財政金融委員会で、「年末から来年にかけて一段とチャレンジングになる」と述べました。これは政策変更を織り込ませるための意図的な情報発信だと思われます。11月22日のレポートで述べた通り、今の日銀のコミュニケーションは、事前にヒントを与えて市場に織り込ませるスタイルをとっています。

総裁発言と前後して日銀執行部は陰に陽に情報発信を積極化しており、1月の金融政策決定会合でマイナス金利政策が解除されるのはほぼ確実な情勢です。今回は日銀のマイナス金利政策解除の中身と考え方を整理します(あくまで筆者の予測です)。

植田総裁の発言は意図的。1月のマイナス金利政策解除が濃厚

7日の参院財政金融委員会で、植田総裁は勝部賢志参議院議員から今後の取り組みについて問われ、以下のように答弁しました。

最初に申し上げました通り、チャレンジングな状況が続いておりますが、年末から来年にかけて一段とチャレンジングになるとも思っておりますので、委員(勝部議員)ご指摘の情報管理の問題もきちんと徹底しつつ、丁寧な説明、適切な政策運営に努めていきたいと思っております。

この「年末から来年にかけて一段とチャレンジングになる」のくだりに前後の脈絡はありません。しかも、時間切れ寸前の発言の中で前を向いて冷静にこのくだりを述べた総裁の姿から、事前に頭の中にあったフレーズを意図的に差し込んだとの印象を強く受けました。

何らかのメッセージを込めた発言だったことは明らかですが、それで思い出したのが9月9日に読売新聞が報じた植田総裁のインタビュー記事です。

記事には、「来春の賃上げ動向を含め、『年末までに十分な情報やデータがそろう可能性はゼロではない』とした」(9月9日付け読売新聞)とありました。このときも「年末までに」と、年明けの動きを意識させるような発言でしたが、今回の国会での答弁と合わせ、1月の金融政策決定会合でマイナス金利政策が解除されるのはほぼ間違いないと思われます。

植田総裁は「物価安定の目標」が持続的・安定的に実現すると言うのか

ということは、植田総裁は従来からマイナス金利政策の解除に関して、「物価安定の目標の持続的・安定的な実現を十分な確度をもって見通せる状況になれば」と言ってきましたので、1月になれば「十分な確度をもって見通せる状況になった」と宣言するということなのでしょうか。そんな材料が、1月の金融政策決定会合までに出るとは思えないのですが。

もちろん、この「十分な確度」とは確率100%のことではありません。それが50%なのか70%なのか我々には分かりませんが、その判断を下すのは結局日銀です。日銀が「確度が高まった」と言えばその時がXデーになります。重要なのは、その判断に至った説得的なエビデンス、つまり指標や分析結果を日銀が示せるかどうかです。

いずれにせよ、1月の段階でその判断を下すのは、植田総裁として相当リスクをとることになります。

本当に「2%」が持続的・安定的に実現するか疑わしいですし、欧米景気に不透明感が増す中で、もし来年日本の景気が悪化でもすれば、いみじくも植田総裁が日銀審議委員だった2000年8月、「待つことのコストは大きくない」といってゼロ金利解除に反対したときの日銀と、同じ失敗を繰り返すことになります。

共同声明との整合性と多角的レビュー第2回ワークショップの活用

明確に言えるのは、1月の段階で物価安定の目標が持続的・安定的に実現すると断言することはできない、ということです。2013年1月に政府と交わした共同声明との平仄(ひょうそく)もあります。

その共同声明とともに物価安定の目標「2%」が設定されたのですから、政府がデフレ脱却を判断してもいないのに、日銀だけが「2%」達成を宣言して正常化に向かうことは、常識的には考えられません。

仮に、1月の段階で「十分な確度をもって見通せる状況になった」と判断したとしても、その蓋然(がいぜん)性の高さについては引き続き検討せざるを得ませんし、言うまでもないことですが、そうならなかったときの金融政策運営の進め方も検討しておく必要があります。そこで考えられるのが、「多角的レビュー」の活用です。

このレポートで何度も登場している多角的レビューですが、25年にわたって実施してきた非伝統的金融政策をさまざまな角度から検証するというもので、その第2回ワークショップが来年5月にセットされています。そこで、中長期的な物価・賃金の姿や、その下での金融政策運営の在り方などが検討されるとみています。

図表1は、12月4日に開催された第1回ワークショップのプレゼン資料から、各セッションの「まとめ」を筆者が簡単にまとめたものですが、このうち第4セッションの3.に、残された課題として第2回ワークショップのテーマに関するヒントが出ています。

<図表1 「多角的レビュー」の第1回ワークショップ>

5月中旬には24年1-3月期のGDP(国内総生産)統計が発表され、GDPギャップがしっかりプラスになったか確認できますので、そこで政府がデフレ脱却を宣言できる環境が整い(かなり希望的な観測になりますが)、実際に宣言すれば、日銀としても正常化のお墨付きを得ることになります。

11月2日に閣議決定した経済対策のタイトルが「デフレ完全脱却のための総合経済対策」であることからも、政府がデフレ脱却宣言を狙っていることは明らかです。政府と協調しながら正常化を進める道を開いた後、多角的レビューの第2回ワークショップの結果も踏まえつつ、慎重に次の一手を進めていくのではないかと予想しています。

1月金融政策決定会合で政策金利を0~0.1%程度に

では、1月のマイナス金利政策の解除、具体的に何をどうするのでしょうか。現在のマイナス金利政策は、金融機関が日銀に預けている当座預金の一部にマイナス0.1%の金利を課すというものです。それ以外の当座預金、例えば200兆円を超えるベースの部分(基礎残高)には、プラス0.1%の付利が設定されています。

仮に、政策金利の対象を異次元緩和が始まる前と同じ無担保コールレート(オーバーナイト物)に戻すとしても、それと当座預金の付利を別々に設定することはできません(理由は割愛)。

したがって、付利を0.1%に統一した上で、政策金利を「0~0.1%程度で推移するよう促す」とするのが、もっとも自然な形だと思われます(10年金利の上限の「めど」も残すとみています)。

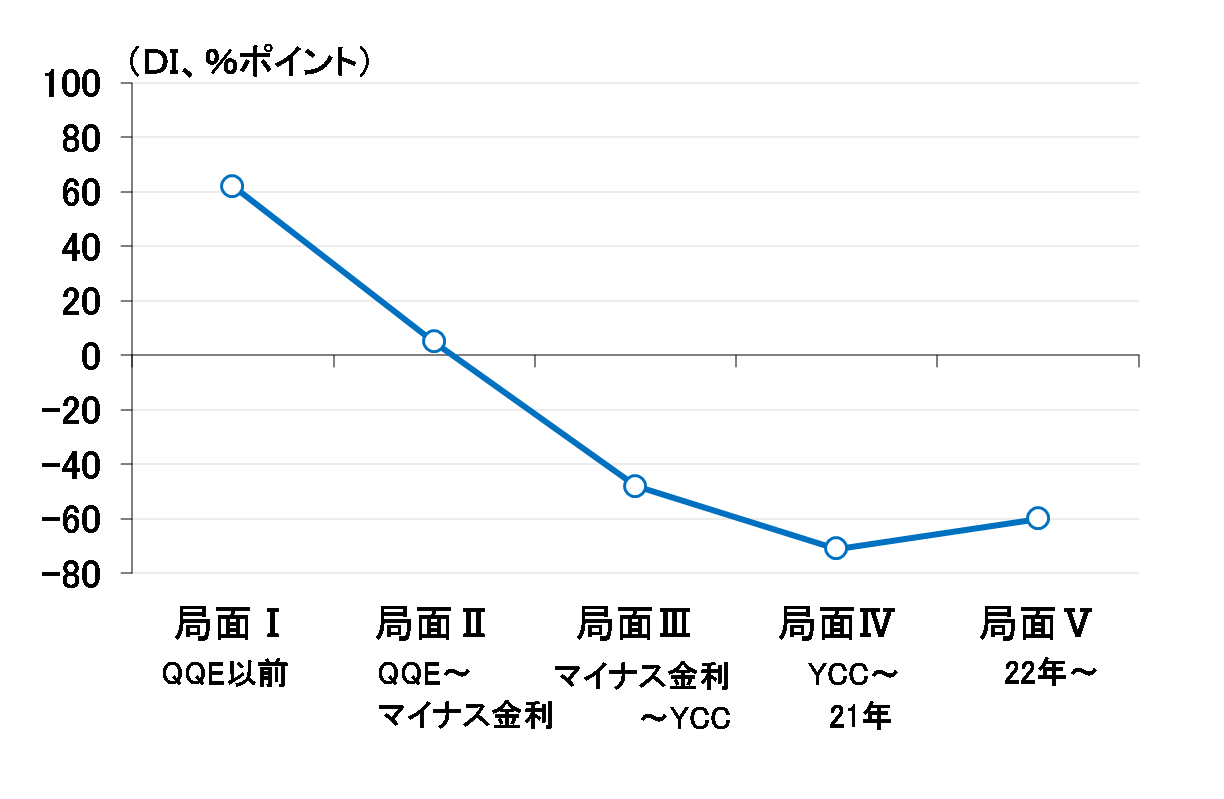

ちなみに、この政策金利の方針は、2013年1月の共同声明以降、量的・質的金融緩和が始まるまでのものと同じであり、市場にショックを与えない穏当な金利水準であると同時に、先週紹介した「債券市場サーベイ(2023年11月調査)」の特別調査から推測すると、債券市場の機能度は大きく改善することが見込まれます(図表2)。

<図表2 債券市場サーベイ特別調査(機能度判断DI)>

12月の金融政策決定会合で何らかの発表も

しかし、ここで大きな疑問が一つ。それは、1月に動くのなら、なぜ12月の金融政策決定会合も終わっていない今の段階から織り込みを開始させたのか、という点です。出口を丁寧に説明した氷見野良三副総裁の講演(12月6日)もそうですが、こんなに早くから情報発信を始めれば、1月ではなく、12月の金融政策決定会合で動くとの思惑が出てしまいます。

過度に円安が進んでいるため、少しくらい円高に振れても構わないとみているとしても、市場が正常化をはやして過剰に反応することは日銀も避けたいはず。もし、長期金利(10年)が再び1%に張り付くような状況になれば、マイナス金利政策を解除した瞬間に跳ね上がる懸念も強まります。

そうならないための最大のポイントは、マイナス金利政策を解除した後、2回目、3回目の利上げがあるとの思惑を出させないことです。当然、欧米景気の先行きが不透明な中で、追加利上げを繰り返すということはあり得ませんが、市場に安心感を与えるもっとも有効な手だては、追加利上げはないと宣言するか、正常化の道筋や指針を示すことでしょう。

こんなに早くから1月のマイナス金利解除の織り込みを開始させたということは、もしかすると、12月の金融政策決定会合で何らかの発表があるかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。