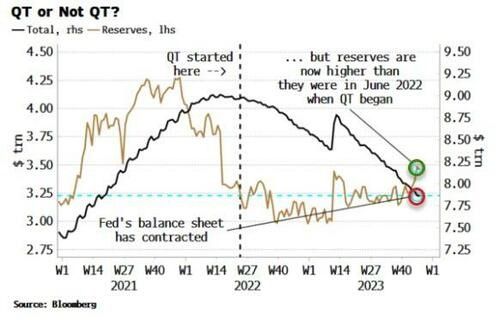

預金や銀行システムの流動性の基盤である準備金は昨年6月よりも増加している

ブルームバーグのマクロストラテジストのサイモン・ホワイトは、FRB(米連邦準備制度理事会)があれほど急激に利上げしたにもかかわらず、「米国の金融引き締めはうまくいっていない」という。なぜなのか? 11月28日のゼロヘッジへの投稿で彼は以下のように説明している。

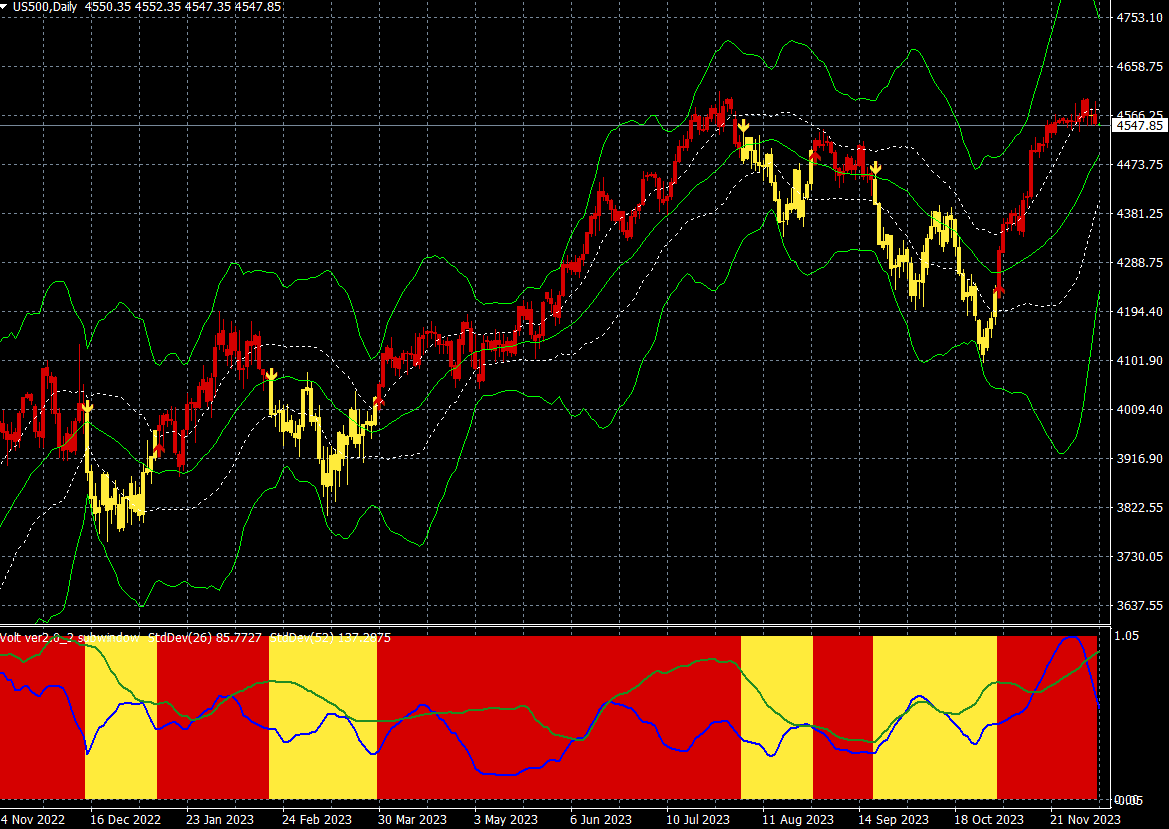

重要なのは流動性であり、最近のS&Pの上昇は過去90年間において、11月としては最高のパフォーマンスの一因となっている。

S&P500CFD(日足)

流動性は3つの主要な方法で改善している:

●中央銀行の準備金

●過剰な流動性

●および金利の制約度これらのいずれもについて急速に大きく下がる兆候がない限り、株式は現在の過度の買われ過ぎが解消されたとしても、支援的な流動性の追い風を継続的に享受し続けるだろう。

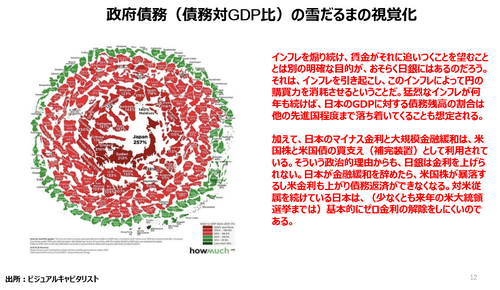

準備金の増加は最も驚くべきものだ。連邦準備制度は2022年6月にQTを開始し、その後バランスシートは1兆ドル以上縮小して約8兆ドルになった。しかし、預金や銀行システムの流動性の基盤である準備金は昨年6月よりも高くなっている。

QTかどうか…準備金は昨年6月よりも高くなっている!

結果として得られた約2,000億ドルの準備金の増加は、過去1カ月間における株式に対する強力な追い風となっている。

さらに、財務省の最新の四半期定例入札(クオータリー・リファンディング)によると、政府は短期債の発行を続ける意向を示唆している。まだ国内のRRPには約1兆ドル残っているため、この動向は当分続く可能性がある。

株価の追い風のもう一つの要因は過剰流動性だ。これはG10諸国のドル建てでの実質マネー増加から経済成長を引いたものであるが、依然として上昇している。今頃になって、それが減少し始めると予想されていたかもしれないが、まだその兆候はほとんど見られない。今年3月頃からの過剰な流動性は、今年の株価の上昇の鍵となっている。

過剰流動性は、現実の経済の必要に比べて「余剰」している流動性の伸びを示しており、そのためリスク資産のサポートになる。今年は成長の鈍化、インフレの低下、そしてドルの軟化のすべてが過剰流動性を増加させている。

米国が近い将来に景気後退に直面するかどうかは、最終的に株価の動向にとって重要となるが、その間に流動性によってタイミングの最初の手がかりの一つを測ることができるだろう。

出所:ゼロヘッジ『もしQTがこれをやっているのなら、株が上昇しても不思議ではない』

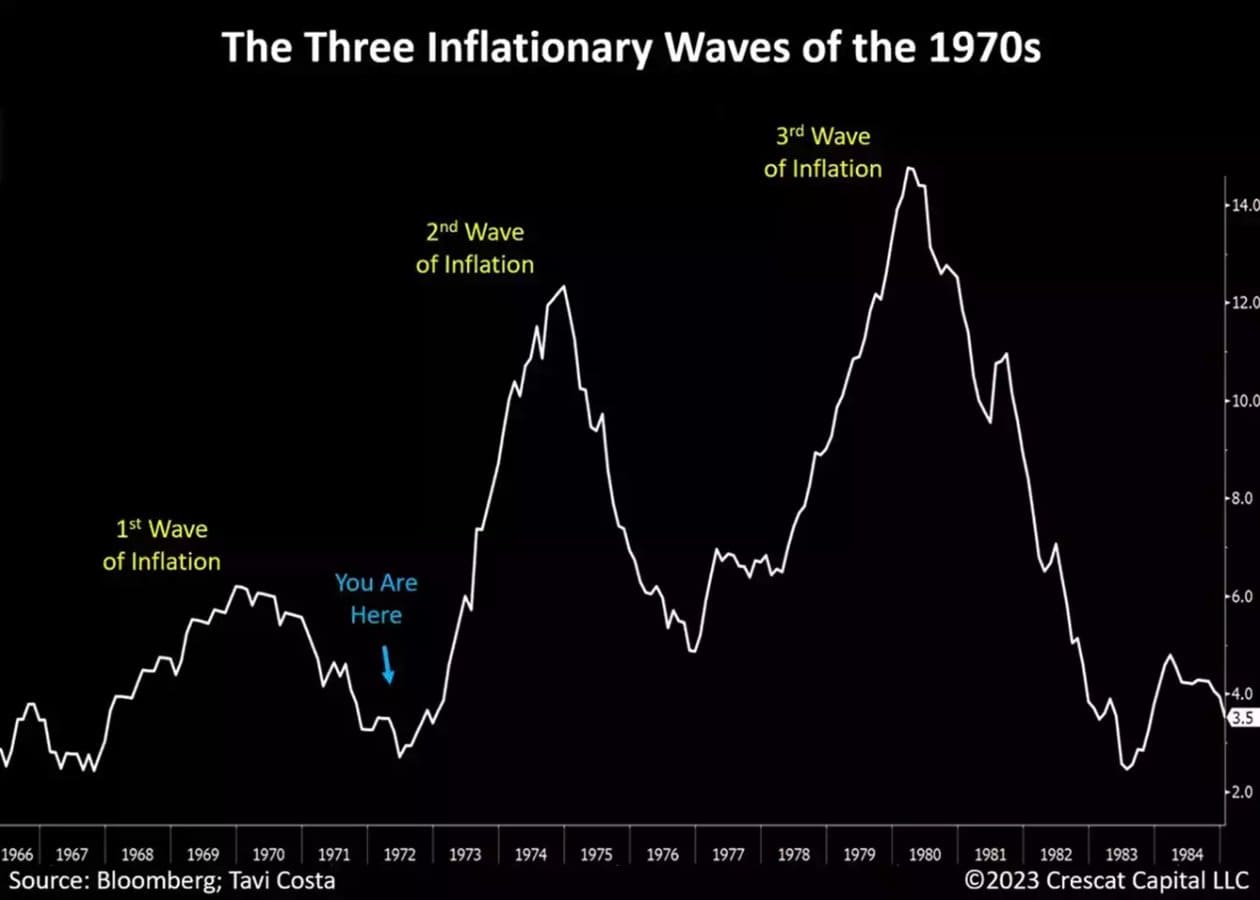

1970年代のインフレに例えれば、われわれは今、インフレの第2波のピークアウト期にいるようだ。経済成長の鈍化、足元のインフレの低下、そしてドルの軟化の全てが過剰流動性を増加させている。

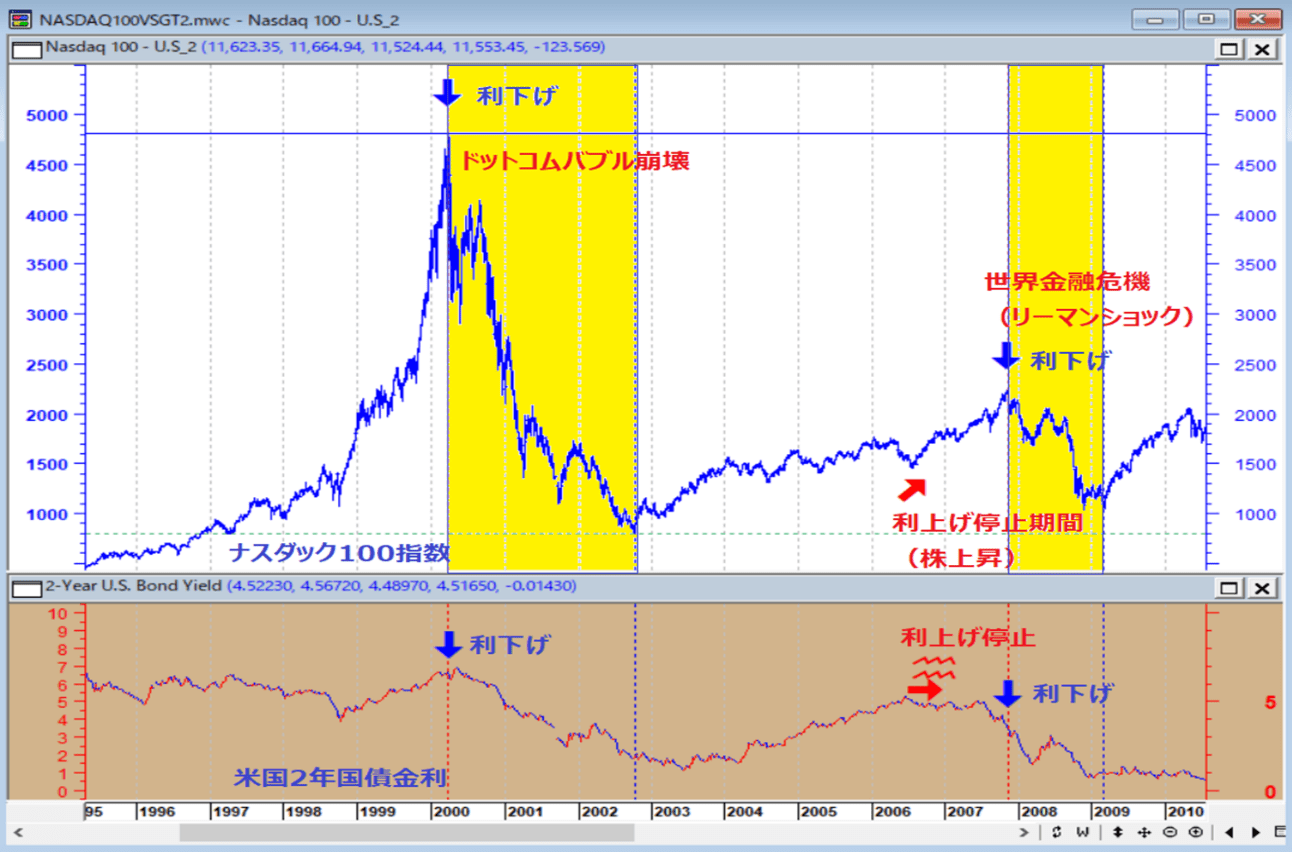

リーマン危機後で最大となったシリコンバレー銀行が経営破綻によって、皮肉にも市場はジャブジャブの過剰流動性が担保されているのだ。だが、過剰流動性相場の賞味期限は米国の利下げまでだろう。

1970年代と何から何まで比較するべきではないが、今日と共通する重要な点が一つある。インフレの暴走は、ほとんどの場合、中央銀行が資金を提供する大規模な政府借入に続いて起こる。

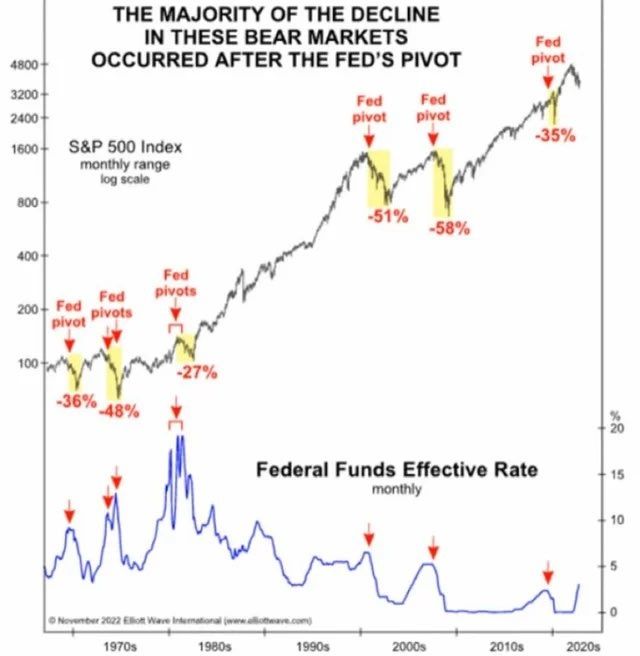

市場は利下げに前のめりになっているが、1970年代の政策立案者たちは、後になってインフレ緩和の兆しが見えた途端に金利を引き下げたことを非難された。

1970年代のインフレの3つの波

1970年代はインフレの時代、1980年代はバブルとその崩壊、ドルが乱高下した時代、1990年代はベンチャー企業の上場とドットコムバブルの時代、2000年代は不動産バブルとリーマンショックの時代、2020年代はグローバル化の終焉(しゅうえん)、おそらく2025年以降は中央銀行による金融政策実験の終焉の時代だろう。

ナスダック100と2年国債金利の推移

ドラッケンミラーは、「インフレが猛威を振るい、中央銀行が利上げ、脱グローバリゼーションが定着し、ウクライナでの戦争が長引く中、世界的な景気後退の可能性は過去数十年で最も高いと考えている」という。

1982年に始まった金融資産の強気相場を振り返ってみると、そのブームを生み出した〈全ての要因〉は止まっただけでなく、逆転したのである。

米国主導の世界的な金融制裁戦争の結果はどうなったのだろうか? ロシアは、ウクライナの地上での運動論的戦争に明らかに勝利しており、米国の経済封鎖は完全な失敗に終わっただけではなくBRICSプラスを生み出した。

バイデンは、ロシアがクリミアを含むウクライナから完全に撤退するまで、制裁は終わらないと主張している。ロシアは撤退しないだけでなく、軍事的・領土的に大きな利益を上げ続けている。ウクライナの攻勢は、よほどのことがない限り、この現実を根本的に変えることはない。つまり、戦争もインフレも簡単には終わらないのである。

歴史的大局観から言えば、金融資本主義、そして、紙(ペーパー・マネー)の時代は終わった。私たちの生活を支えるには、金融よりも、モノの方がはるかに重要であることがわかったからである。今後、世界の国々で「金融」への関心が薄れ、「モノ」への関心が高まっていくことが予想される。

2000年、2008年、202(?)年、それはいつも同じだ。人々は愚かなリスクを冒し、失敗する。その後、お金が印刷(QE5)される。

今週のブルームバーグの報道に、『2024年は今年以上に素晴らしい年に、米利下げなら-MLIV調査』というのがあった。そうなるといいが、過去の相場では「利下げ」は株式の買い場ではない。

歴史は「利下げ」が本当の暴落の引き金になることを示している!?

バブル(国家管理相場)が来年の米大統領選挙まで延命するのかどうかはわからないが、その後に来るクラッシュは大きなものになる可能性が大きい。

注目のチャート(赤:買いトレンド・黄:売りトレンド)

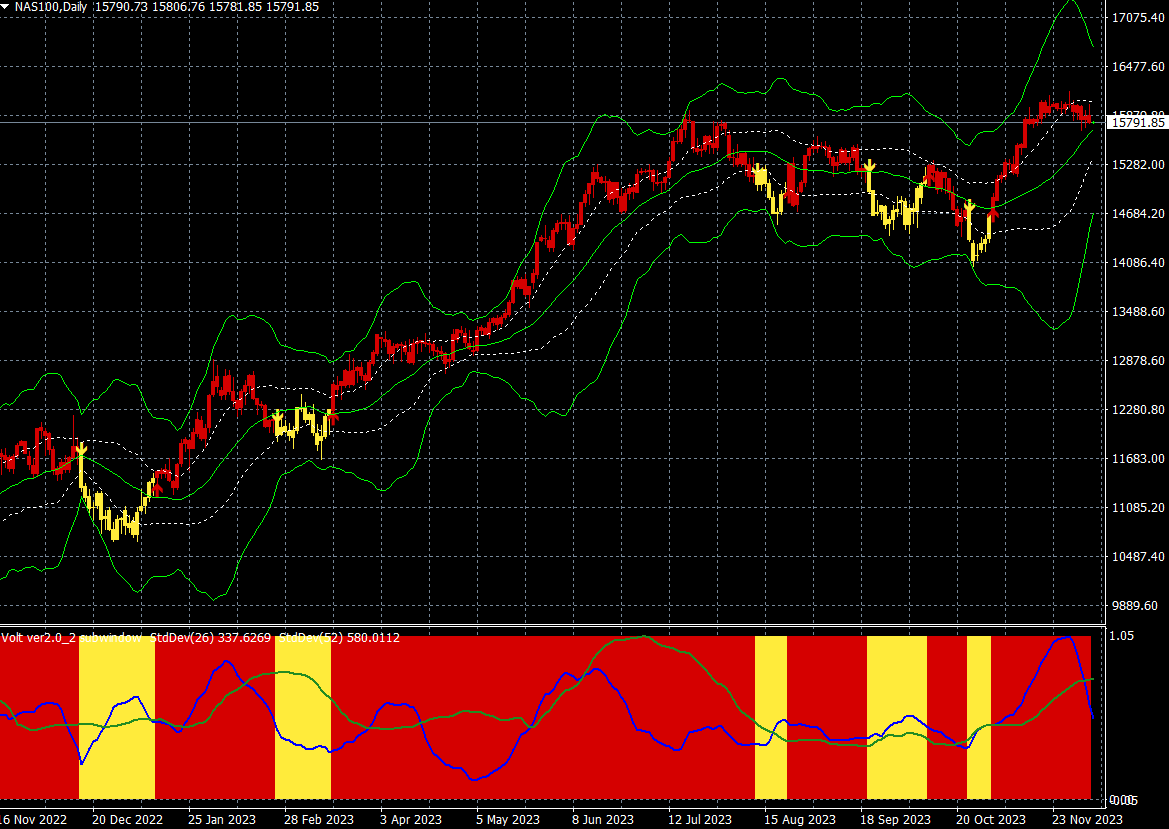

ナスダック100CFD(日足)

ドル/円(日足)

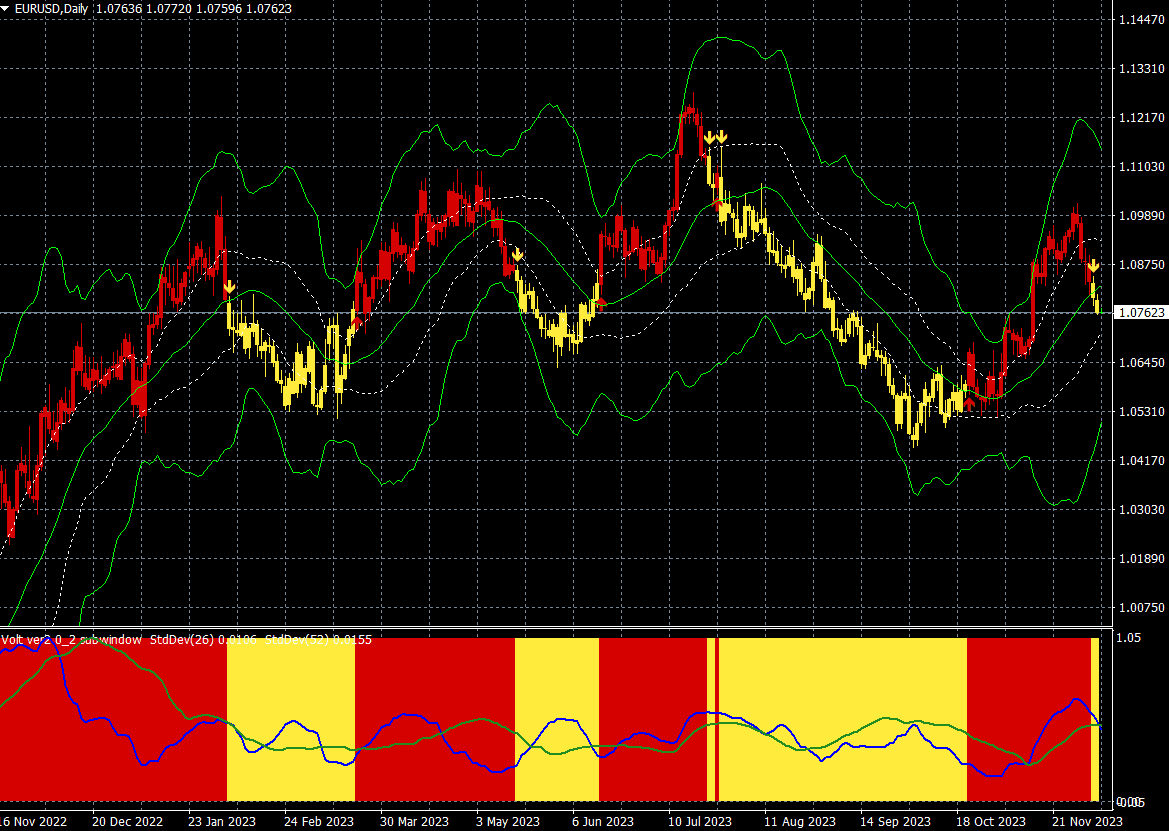

ユーロ/ドル(日足)

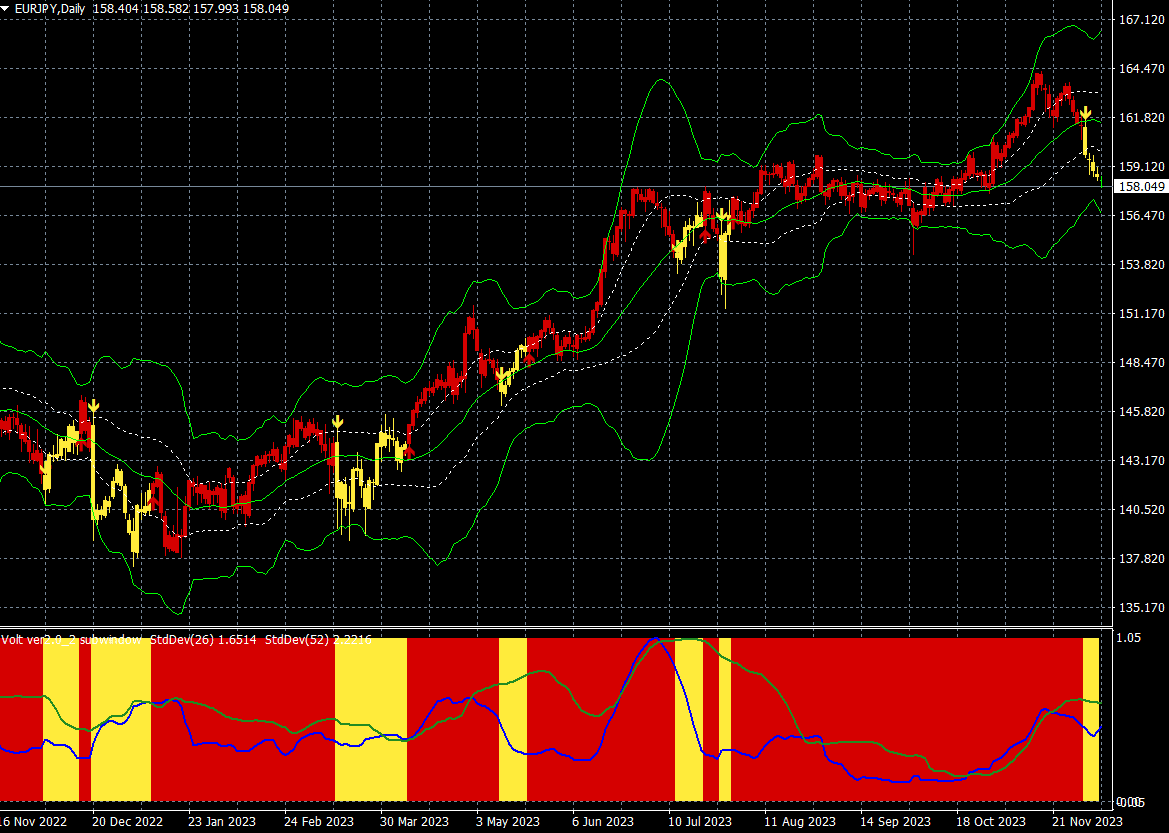

ユーロ/円(日足)

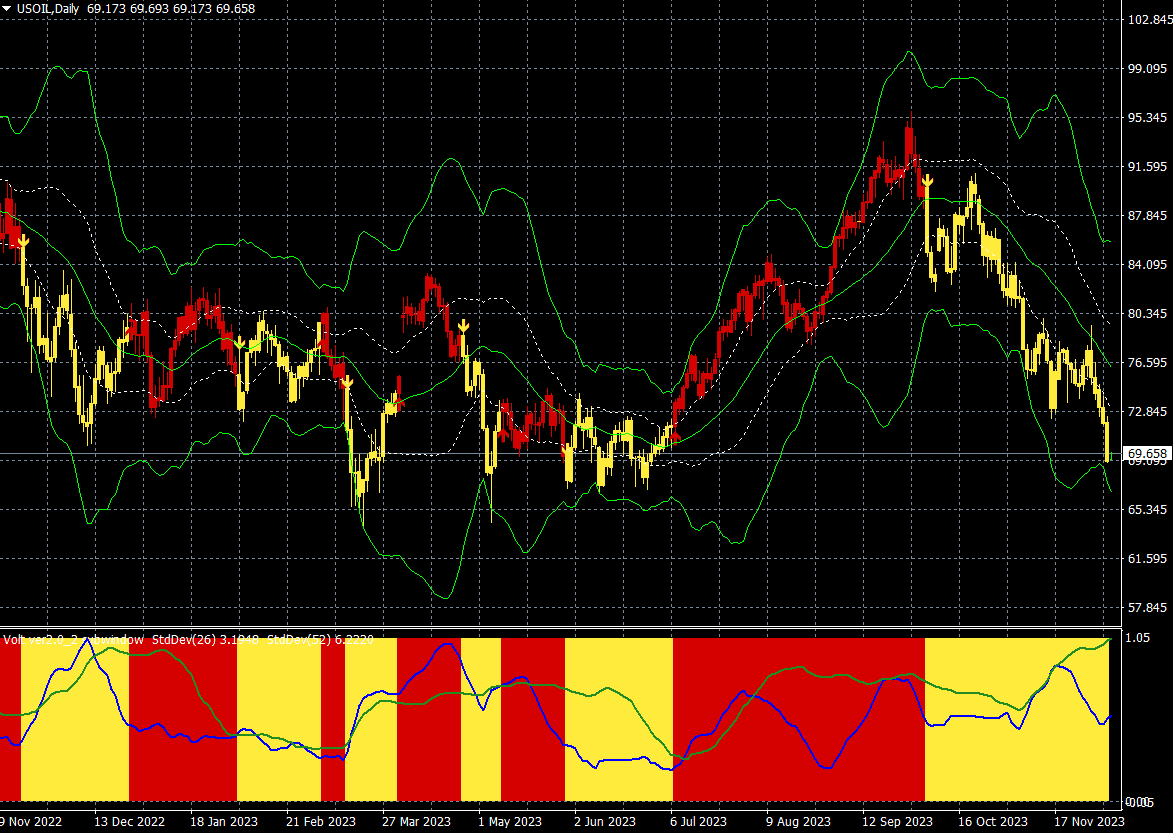

NY原油CFD(日足)

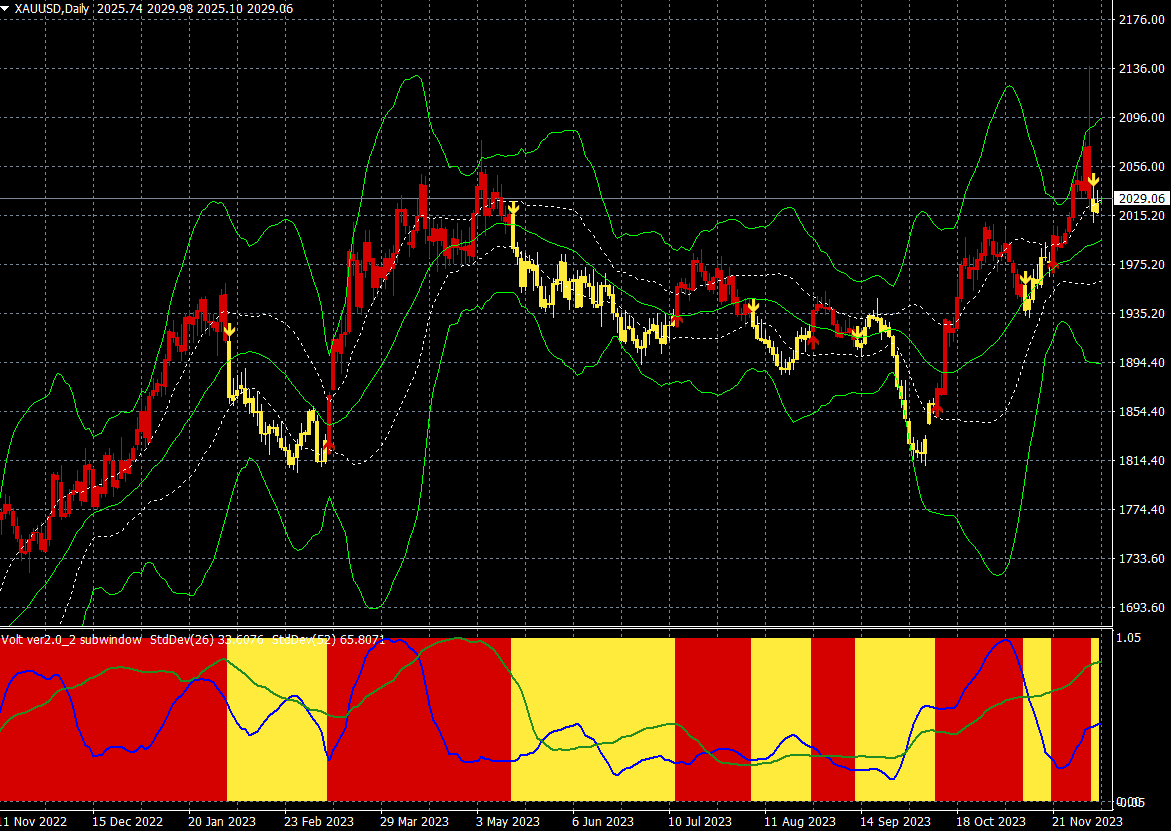

ゴールドCFD(日足)

12月6日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

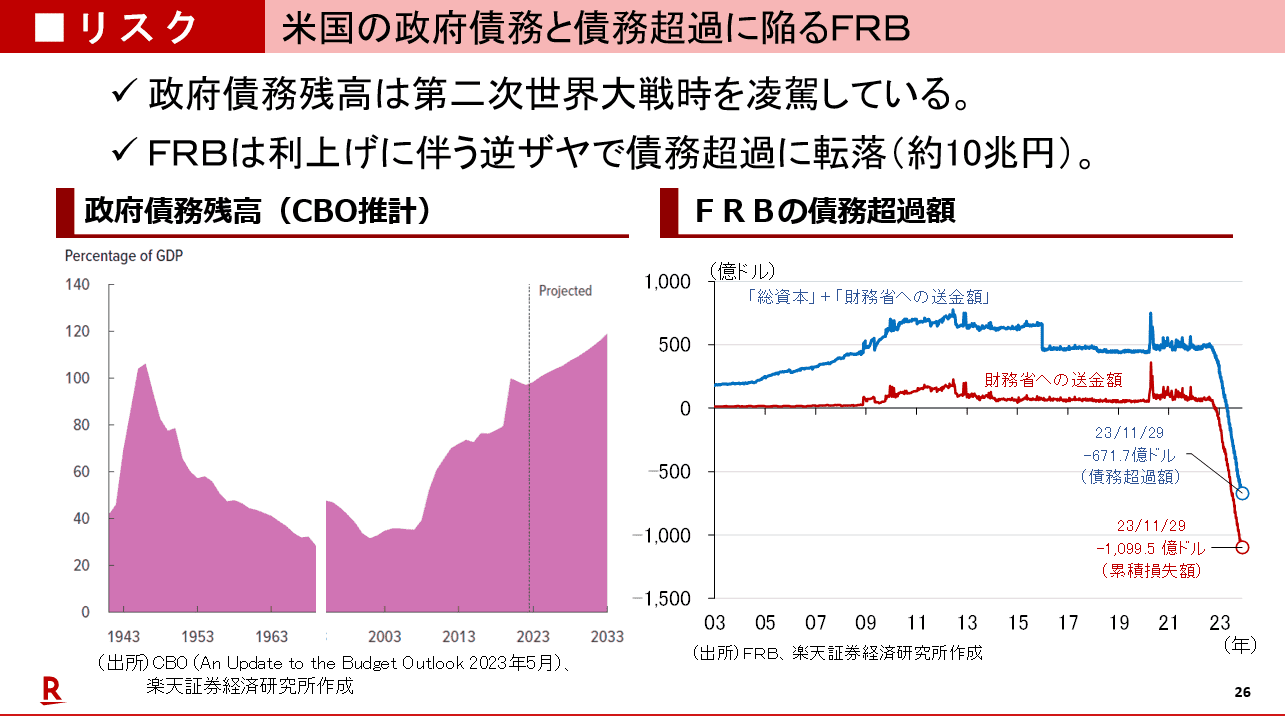

12月6日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、愛宕伸康さん(楽天証券経済研究所チーフエコノミスト)をゲストにお招きして、「日銀ウオッチャーがみる日銀金融政策の全貌」・「植田総裁と日銀はいつ動くのか?」・「日本は金利を上げられない国」・「FRBは債務超過! 米国のポンジファイナンスは持続不可能?」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

12月6日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。