今回のサマリー

●業績絶好調のエヌビディア株が上がらない理由を、行動学とマクロ情勢からアップデート

●「人気テーマの罠」ゆえに有象無象のマネーが集まり、行動学的な相場の制約も折々顕著に

●テクニカルには戻り売り圧の緩和、さらにマクロ条件など追い風で、大きくアウトパフォームする底力

エヌビディアはなぜ上がらない

エヌビディア(NVDA)は、劇的な発展がほぼ確実視される生成AI分野の旗手と目されます。生成AI(人工知能)用半導体GPUは、事実上、同社の独壇場です。その決算発表も5月、8月、11月と絶好調でした。主要アナリストが示す同社株の中期評価も600~800ドルで、最も高い評価は1,000ドルを超えています。

しかし、実際の株価は6月から今に至るまで、主に400~500ドルのレンジで上下に大きくスイングするばかりで、足踏みしています。8月も11月も決算公表時には、500ドルを上抜けて、今にも600ドルに向かうかの臆測が高まりましたが、逆に相場は大きく反落しました。

なぜ上がらないのか、なぜ下がるのか。NVDAは、相場を動かす二大力学としてのファンダメンタルズと投資家行動を読み解く格好の教材と言えます。上がるはずが上がらないという相場には、チャンスが潜んでいる可能性と、上がらないだけのリスクがあります。この2大力学を理解することは、相場における無用なリスクを回避し、立ち直りの好機をつかむ、そんな実践力向上に資するはずです。

マクロ情勢は株価支援的か

大局観として、まずマクロ経済環境が株価に支援的かを踏まえる必要があります。実は、決して支援的とは言えないのです。

図1は、コロナ禍入りした2020年以降に米国の主要金利とナスダック総合指数がたどったサイクル局面の推移です。2020~2021年は、景気中立水準以下の低金利が強力なサポートになって、株式市場は「金融相場」から「業績相場」の大ラリーになりました。

しかし、コロナ禍の途中からインフレ率が急上昇し、2022年からは利上げが加速。景気中立水準を超えて金利が高まっていく過程で、株式は「逆金融相場」の下落に見舞われました。

やがて、金利上昇に一服感が出ると、それを好感して、2023年には「中間反騰」という株高も期待されました。しかし、景気中立水準を大きく上回る高金利の下で、果たして「中間反騰」と呼べるほど勢いがあるかは疑わしく、筆者はしばらく「中間持ち直し」という控えめな表現を使いました。

ところが、同年5月のNVDA決算は、生成AI関連の業績ですさまじい好結果を見せつけました。市場では年初から、NVDA、GAFAM5社、テスラのM7(Magnificent 7、壮大なる7社=NVDA+GAFAM+テスラ)の株がじりじり買い上げられていました。しかし、この買いが、不透明な相場の中で、巨大で安全な銘柄として好まれているのか、生成AIテーマによるものか、明確に認識されていたわけではありません。それがこの5月決算を境に、生成AIを相場の大テーマとして浮かび上らせたのです。

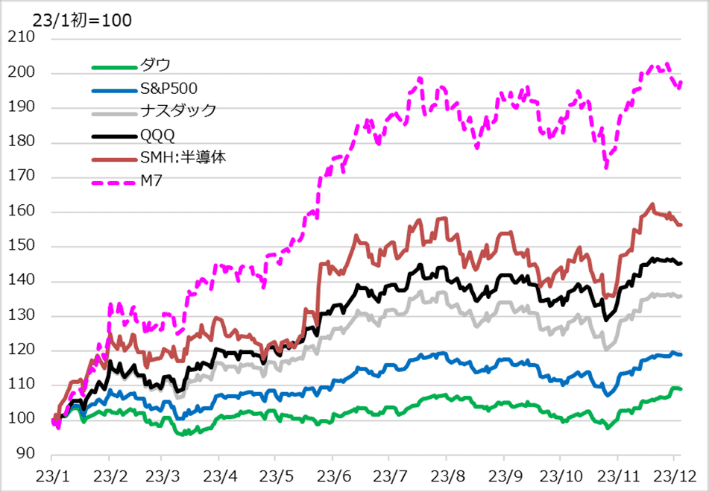

図2は、2023年初めを基点にして、米株式の代表3指数(ダウ工業株30種平均、S&P500種指数、ナスダック)と、QQQ(ナスダック100)、SMH(半導体)、M7の指数を対比しています。これら株式指数は全て上昇し、一見して、2023年の米株式相場は「中間持ち直し」で好調だったと思えるでしょう。しかし内実は、M7が指数の上昇の大半を占め、他の銘柄はほとんど上がっていません。

見方を変えると、生成AIという大テーマが浮上していなかったら、2023年の株式相場がどれほど上がったかは、やはり疑わしい面が否めないのです。高金利の圧迫による「中間持ち直し」から、次には景気悪化に伴う「逆業績相場」入りのリスクが今もくすぶっています。

図1:米主要金利とナスダック指数のサイクル展開

図2:2023年の「中間持ち直し+生成AI」相場

生成AI需要の強さ

しかし、それだからこそ、生成AIテーマが評価されるとも言えます。生成AIの導入と活用は、多くの企業にとって命運を決するほどの優先事項でしょう。このため、景気悪化や金利下げ渋り程度で、生成AIへの旺盛な需要は揺るがないと見込まれます。

ところが、その生成AI分野の旗手であるNVDAの株価が上がらないのです。相場が上がらないという事実は、市場が下している評価であり、NVDA株は将来の業績を既に織り込んでいるという見方も、一部には見られます。

しかし、専門アナリストの多くは、NVDAの目標水準を高く据え置いています。業績見通しに基づくPER(株価収益率)は30倍台であり、人気テーマとしての過熱感はないと言ってよいでしょう。

NVDA相場の行動学

筆者は、このNVDA株のもたつきについて、かねて行動学的面から解説してきました。生成AI需要は、景気悪化、金利下げ渋りという来るサイクル局面のリスクにも耐性がありそうです。決算ごとに、株価の大ジャンプがあるかもしれないという思惑も湧き上がります。このため、NVDA相場には、中長期で安定的に株式を保持する投資家のみならず、短期投機筋も大挙してなだれ込んでいるでしょう。

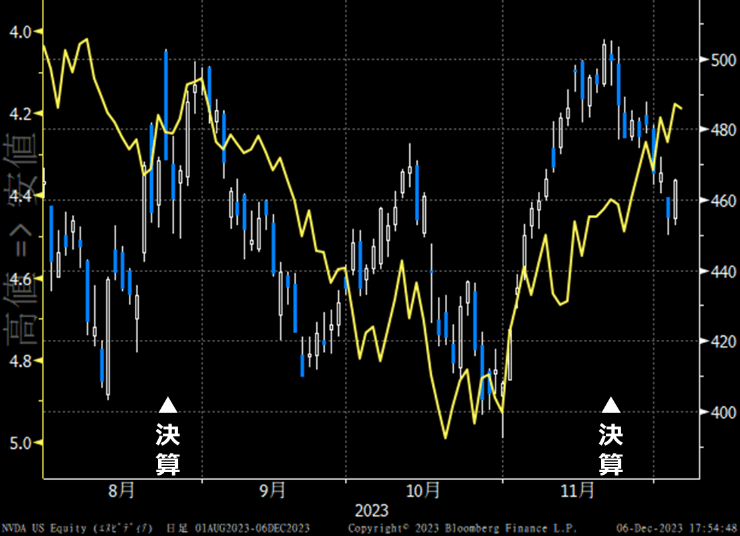

図3は、2023年8月以降のNVDA相場の一進一退と、米国債10年金利を並べています。この時期は金利の予想外の上昇が株式相場全体を動揺させました。NVDA株もまた、生成AI需要が金利高にも耐性があると見込まれても、金利の動きにかなり神経質に反応しています。

その背景は、相場自体が調整地合いで神経質なため、注目材料だった金利に対して、投機筋が過敏であったことがうかがわれます。また、ナスダックなどNVDAの比重が大きい指数の商品(ETF(上場投資信託)や投資信託)や先物が金利に反応して動くと、NVDA株にもそれに沿った売買が発生することも指摘されます。

したがって、NVDA相場は、金利というマクロ要因に反応しているようでも、行動学的な側面が強いと判断し、観察しています。分かりやすいのは、NVDAには買いたい潜在需要が強いため、9月終盤~10月上旬、11月上中旬などの金利低下時には、金利の示唆(しさ)をはるかに超える買い上がりが見られることです。逆に、ここで買い参入した投機筋が利益確定や損切りの売りに転じると、金利そっちのけの相場急落も発生しています。

図3:NVDAと米国債10年金利(左軸、逆表記)

含み損の心理と行動

投機筋が何を考え、どう行動するかなど、推測しようもないと思われるかもしれません。しかし、どんなに複雑な思惑も、ポジションという形で具体化されます。そして、いったんポジションを持つと、その投機筋は相場の状況次第で、それを保持するか、買い増すか、売り逃げるか、行動を制約されるのです。

したがって、過去に作られたポジションの状況から、相場に応じて、投機筋の行動を部分的にでも推測することができる、と考えられます。

投資家・投機筋の行動に影響するのは、保有ポジションの購入コストと相場との相対的位置になります。心理学の研究では、損得同じ金額なら、損の苦痛は得の喜びより2~3倍大きいという評価があります。

そして、相場が逆に振れて、含み損を抱えると、その苦痛ゆえに、人は相場回復に過大な期待を抱いて、損切りが遅れがちになり、ポジションを抱え込んでしまいかねないと指摘されます。このため、経験ある投資家・投機筋は、含み損を抱えるとまともな心理状態でなくなり、適切な判断をできなくなることを踏まえており、ポジションの早期損切りルールを徹底しています。

この心理と行動をポジションとの関係で整理すると、まず焦点を当てるべきは、抱えているポジションのコスト=損益分岐点です。含み益が伸び悩み、さらに減る過程では、利益確定売りを急ぎ、相場を自ら圧迫しがちですが、損益分岐点付近では、チャラでも売るのかと躊躇(ちゅうちょ)が出ます。

含み損水準へ相場が下がると、損切り売りを徹底する人と、損切りを見送ってポジションを抱え込む人に分かれがちです。損切りした人は、相場が十分下がった後にはまた買い参入しやすくなります。他方、含み損ポジションを抱えた人は(塩漬けと覚悟を決めない限り)常に焦燥感が、相場が反発しても、勢いが鈍るとか、あるいはさらに、自らの損益分岐点に接近すると、戻り売りに出やすくなります。

NVDAの過去ポジションと相場

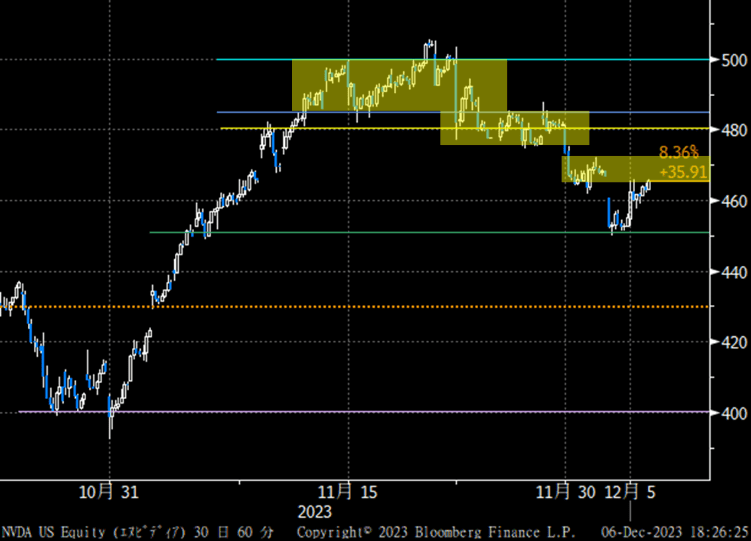

図4は、10月遅くからのNVDAの相場推移の中に、保合い場面を網掛けしています。10月下旬に長期金利が5%にまで上昇し、NVDAのみならず、M7相場全体が弱気相場入りしたとまで言われました。しかし、長期金利高を危惧したFRB(米連邦準備制度理事会)のハト的配慮に続いて、11月公表の雇用、景気、インフレ指標の陰りから、長期金利が4%台前半へ低下。NVDA株は次の決算発表が近づいていたこともあり、2週間で20%以上も上昇するラリーになりました。

当然そこには大量の短期投資家=投機筋も参入し、11月中旬からは480~500ドル水準で保合い気味に決算を迎えました。相場が保合っていることは、その水準をコストとするポジションがそれ相応に多く形成されたことをうかがわせます。

そして、素晴らしい決算が発表され、相場は500ドル台を上伸しようとする動意を見せはしました。しかし、早くから利益確定売りも出て、上値を抑え気味でした。やがて、損益分岐点が近いポジションからの失望売りがかさみ、保合いのポジション・コスト域を割れそうになると、売り逃げが連鎖して、相場雪崩が発生しました。その相場が再び上がろうとすると、含み損ポジションからの戻り売りに圧されて、その下に新たな保合いゾーンを形成、それがまた下抜けて、戻り売り圧で制約された新たな保合いゾーンをまた形成という流れです。

図4:NVDA相場の直近の保合い圏と相場動意

含み損相場の立ち直り方

NVDAのようにファンダメンタルズが超優良な銘柄は、投資も投機も有象無象のマネーが集中する「人気テーマの罠」で、相場がもたつく現象にさいなまれることが少なくありません。上値に大規模な含み損ポジションを抱えるがゆえに、相場が売り材料に神経質で、好材料すらも十分に反映されないことが起こり得ます。

このため、8月以降の調整相場を通じて筆者がご案内してきたのは、この戻り売り圧がどう緩和されていくかに尽きます。好ニュースでショートカバーが促されて、直上の過去ポジションの保合いゾーンをクリアすれば、目先の神経質さは1つ減ります。

しかし、根本的な回復には、上値ポジションの売りが一巡し、焦燥に駆られた心理がアク抜けすることが必要です。その際に下値で新たに買い受けた投資家や投機筋は、ポジションのコストが低くなり、相対的に前向きに相場に取り組めるようになります。こうしたテクニカルな状況の改善だけでも、11月にNVDAは驚くべき失地回復ラリーを見せました。

しかし、より重要な、持続的な相場上昇の条件として、マクロ環境の支援が加われば、鬼に金棒と言えるでしょう。最善は、低金利のよる新たな金融相場入りです。マクロの追い風があれば、業績の底力がある分、相場は大きくアウトパフォームする可能性が高いのです。2024年の景気と金利を注視する理由は明らかです。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。