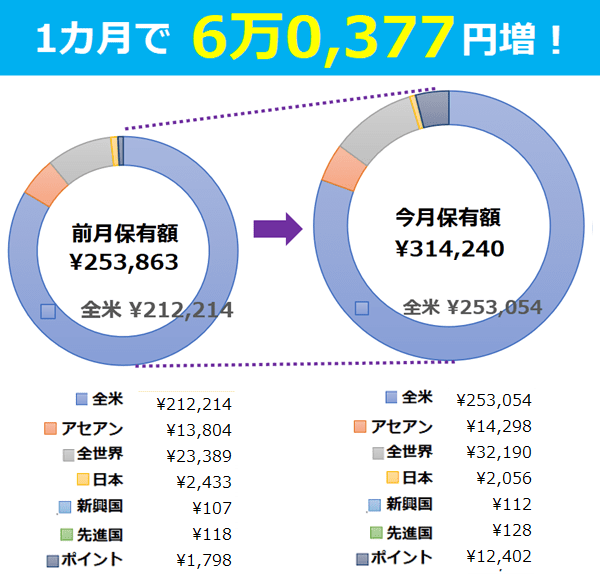

2023年11月の保有額:31万4,240円

保有投資信託の11月の運用益÷前月末残高の月間騰落率は+10.84%となり、楽天・オールカントリー株式インデックス・ファンドの+7.31%を大幅に上回りました。連載開始からのトータルリターンは+42.92%で、e MAXIS Slim 全世界株式(オール・カントリー)の+24.32%を圧倒しています。

メディアでは暗い情報や懸念がてんこ盛りですが、米国の実質個人所得は、インフレ率を超える水準で引き続き増加傾向にあります。

クレジットカードの負債額は史上最高を更新し、延滞件数も増加傾向ですが、銀行預金に対するカードローンの割合は過去20年間で最低水準です。また、可処分所得に占めるカードローンの比率は2000年代の水準をはるかに下回っています。

つまり、米国の消費者の負債は増加しているものの、資産額や所得も増加しており、経済が今すぐ崩壊するという懸念は行き過ぎではないかと考えています。

リセッション時は先行して下落しがちで、「炭鉱のカナリア」であるハイイールド債は、米国債に対するスプレッド(上乗せ金利)が定位安定しており、現時点では幅広い中小企業の信用リスクも安定的です。

2023年11月時点の、エリア別ポートフォリオを解説!

11月は米国株が底打ちしました。少なくても年末までは有望と考えたので、一部日本株投信を売却し、さらに米国株投信を購入しました。世界株投信も追加しています。

先月はS&P500種指数(S&P)が1カ月で8%以上になりました。この現象が発生した場合、その1年後には90%の確率で上昇しており、平均で+15.8%と高リターンです。

さらに、過去60年間、弱気相場の底から20%上昇すると、その後1年~1年半は堅調な傾向があります。2024年半ばまでは、多くの識者が提唱している懸念の壁を乗り越えて、底堅い上昇が期待できると考えています。

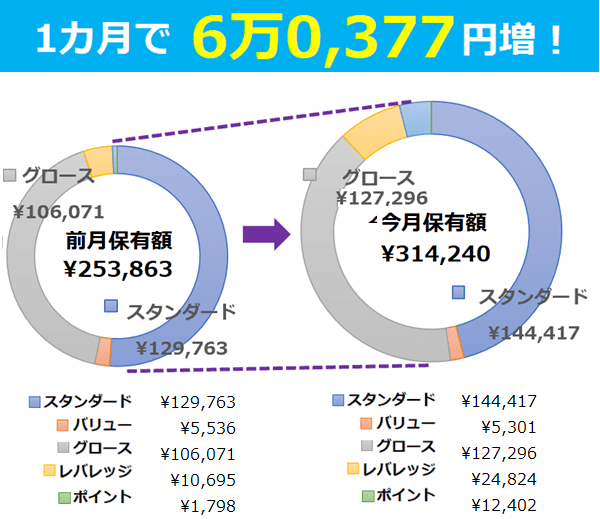

2023年11月時点の、タイプ別ポートフォリオを解説!

11月は順張りの観点で、グロース株投信やレバレッジ型投信を追加しました。

1期目の米大統領が再選に望む選挙年は、過去10回のS&P 500 指数の上昇確率が100%であり、平均上昇率は+12.2%です。米国金利のピークアウトの可能性があり、半導体市況も底打ちの兆しも出てきました。来年半ばまでは中小型株やグロース株の意外な上昇、半導体関連の上昇の可能性もあると考えています。

なお、11月半ばにかけてS&P500は4週連続上昇して+10%以上となり、かつ4週とも+1%以上でした。過去この現象が起きた場合、1年後には10回中8回上昇し、騰落率は中央値で+17.6%と好調です。

2023年11月の保有投資信託~騰落率ベスト10

2023年11月1~30日までに、新たに購入した投資信託のうち、*騰落率ランキングをご紹介します。

NISA(ニーサ:少額投資非課税制度)は、国債や社債以外の株式、投資信託、ETF(上場投資信託)、REIT(リート:不動産投資信託)など、全て購入できるので、[つみたてNISA]で購入できるもの、[iDeCo(イデコ:個人型確定拠出年金)]で購入できるものに、それぞれマークを付けています。ご参考ください!

*騰落率:投資信託が、一定期間内にどれだけ値上がり・値下がりしたかを知るために、価格の変化率を計算したもの。

1位:iFreeレバレッジ FANG+

騰落率:27.83%

どんなファンド?:日々の基準価額の値動きがNYSE FANG+指数(米ドルベース)の2倍程度となるように運用を行う投資信託です。為替ヘッジありです。

組み入れ銘柄は、アップル、Amazon.com、メタプラットフォームズ(Facebook・Instagramなど)、アルファベット(Google・YouTubeなど)、ネットフリックス、エヌビディア(半導体大手)、テスラ、マイクロソフト、ブロードコム(半導体大手)、スノーフレイク(データクラウド)などです。

まつのすけコメント:NYSE FANG+指数は10銘柄に等金額で投資するのが特徴のインデックスで、数十~数百銘柄への分散投資が多い投資信託としては、ユニークな投信となっています。GAFAM+エヌビディア+テスラの「マグニフィセント・セブン」、その他3銘柄への集中投資が可能です。

2位:楽天レバレッジNASDAQ-100(レバナス)

騰落率:22.89%

どんなファンド?:日々の基準価額の値動きがNASDAQ-100指数(米ドルベース)の2倍程度となることを目指している投資信託です。組み入れ上位銘柄は、アップル、マイクロソフト、Amazon.com、エヌビディア、メタプラットフォームズ、ブロードコム、アルファベットです。

まつのすけコメント:情報技術のテクノロジー企業を中心とした100銘柄に分散投資可能です。為替ヘッジありなので、円高のダメージはありませんが、日米金利差の分はマイナスとなります。インフレ率がこのまま低下に向かうと、FRB(米連邦準備制度理事会)の最後の利上げは結果的に7月となった可能性があります。金利がピークアウトしたら、来年春にかけては上昇を期待できると考えています。

3位:iFreeレバレッジNASDAQ 次世代50

騰落率:22.51%

どんなファンド?:組み入れ上位銘柄は、ROPER TECHNOLOGIES(米国の制御機器メーカー大手)、コカ・コーラ・ユーロパシフィック・パートナーズ(英国を拠点とする消費者製品企業)、シー・ディー・ダブリュー(米国、英国、Harp Issuer、SPLUNK 、カナダを中心とするITソリューション企業)、モンゴDB、テイクツー・インタラクティブ(ゲーム関連企業)、トラクター・サプライ(米国の農村生活用品の小売企業)、ベリサイン(インターネットインフラに特化した企業) です。

まつのすけコメント:日々の基準価額の値動きがNASDAQ Q-50指数(米ドルベース)の2倍程度となることを目指している投資信託です。為替ヘッジがあり、為替の影響は受けません。将来的にNASDAQ-100への組み入れが見込まれる50社で構成されている中小型のグロース米国に投資するレバレッジ投信です。金利がこのまま低下すると、中小型株のキャッチアップも期待できます。

4位:iFreeレバレッジ S&P500

騰落率:18.22%

どんなファンド?:日々の基準価額の値動きがS&P500(米ドルベース)の2倍程度となることを目指している投資信託です。

組み入れ上位銘柄は、マイクロソフト、アップル、Amazon.com、エヌビディア、アルファベット、テスラ、メタプラットフォームズ、バークシャー・ハサウェイ(投資の神様と呼ばれるウォーレン・バフェットが会長兼CEOを務める機関投資家)、ユナイテッドヘルス・グループ(ヘルスケア製品や医療保険サービスの大手)です。

まつのすけコメント:為替ヘッジ付きとなり、有名な株価指数であるS&P500の値動きに対して、日々2倍となるのが基本です。米国を代表する企業に分散投資でき、NASDAQ-100よりも幅広い業種をカバーしています。リスクを抑えたい場合は、NASDAQよりS&P500が無難だと思います。

5位:<購入・換金手数料なし>ニッセイSOX指数インデックスファンド(米国半導体株)

騰落率:15.49%

どんなファンド?:米国上場の主要な半導体関連30銘柄で構成されている株価指数のSOX指数(配当込み、円換算ベース)に連動する投信です。

組み入れ上位銘柄は、インテル、ブロードコム、AMD、テキサス・インスツルメンツ・インコーポレーテッド(半導体大手)、エヌビディア、マイクロン・テクノロジー(半導体製造の多国籍企業)、クアルコム(移動体通信の通信技術および半導体の設計開発企業)、台湾セミコンダクター(TSMC)、KLA(半導体大手)、ASMLホールディングです。

まつのすけコメント:「フィラデルフィア半導体株指数」とも呼ばれている指数のインデックス投信です。為替ヘッジは行わないので、米ドルに対して、円安になると基準価額にプラスになり、逆に円高になるとマイナスになります。ハイリスク・ハイリターンの傾向があり、いわゆるコア&サテライトのサテライト部分として妙味がある投資信託です。

6位以下はこちら

6位:iFreeNEXT FANG+インデックス[つみたてNISA]

7位:iTrust ロボ

8位:ニッセイAI関連株式ファンド(為替ヘッジあり)

9位:サイバーセキュリティ株式オープン(為替ヘッジなし)

10位:グローバルAIファンド(為替ヘッジあり)

まつのすけ、今月の注目銘柄!

楽天・S&P500インデックス・ファンド[つみたてNISA]

どんなファンド?:S&P500(円換算ベース)動きに連動するインデックス投信で、リスクはダウ工業株30種平均とNASDAQ-100の間となっています。為替ヘッジはなく、円安になると好影響、円高は悪影響です。米国を代表する大型株に分散投資できます。

注目ポイント!:オハマの賢人と呼ばれている大投資家のウォーレン・バフェット氏も投資を推奨する株価指数であるS&P500に投資できます。

世界株投信と比較するとややハイリスク・ハイリターンの傾向があり、過去20~30年ほどは米国の金利低下傾向もあり、おおむね世界株指数をアウトパフォームしました。

長い目で見ると米国の覇権衰退の懸念もありますが、向こう数カ月程度は私も強気であり、世界株指数を超える成果を期待できると考えます。

楽天証券でこの投信を保有すると、なんと保有残高に応じて楽天ポイントを得られて、極限まで低コストでS&P500に投資可能です。

組み入れ上位銘柄は、アップル、マイクロソフト、Amazon.com、エヌビディア、アルファベット(Google)、テスラ、メタプラットフォームズ(FacebookやInstagram等)、バークシャー・ハサウェイ、エクソン・モービルです。

楽天・オールカントリー株式インデックス・ファンドと同様に、現金300万円山分けのお得なキャンペーンも開催されています。 お得なキャンペーンを見る>>

まつのすけ、今月のがっかり

11月はおおむね順調でしたが、思いきってレバレッジ投信に振り切れず、利益を最大化できなかったのが残念です。

なお、ムーディーズが米国債の格付け見通しを「ネガティブ」に変更しました。もしムーディーズが格下げしたら、主要格付会社の米国債格付けは、全社がAAAではなくなり、S&Pやフィッチの格下げ時よりも、大きな一時的混乱が生じる可能性があります。

効率化市場仮説のイメージでは、このようなニュースが流れた瞬間に、米国債の格下げも織り込まれて、実際に格下げされた際には影響が少ないイメージがあります。しかし、過去の経験則では実際に格下げされた際には、株価にはネガティブな悪影響が出ており、注意が必要です。

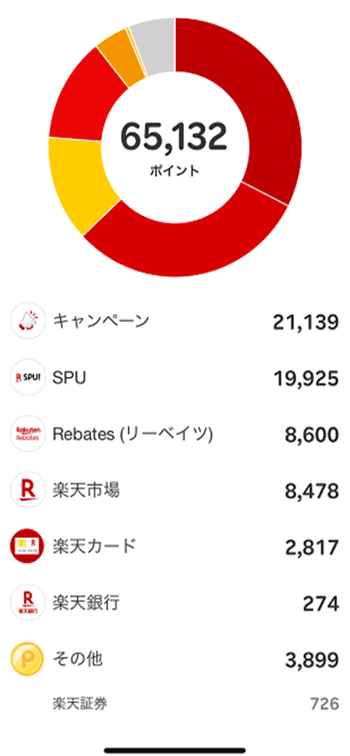

11月のポイ活実績:6万5,132ポイント

先月は楽天グループのお得なポイントサイト「Rakuten Rebates」で8,600ポイントを獲得。「リーベイツふるさと納税キャンペーン」で、大量のポイントを得られました。

このキャンペーンは発表の月内が期限だったので、この連載ではご紹介できませんでした。しかし、今後も類似のキャンペーンが開催される可能性はあるので、リーベイツには引き続き注目です。

また、「楽天証券」では726ポイントを獲得しました。証券取引で楽天ポイントを得るのは大きなメリットです。ポイントは投信や株式の購入に使えるので、再投資することで、着実な資産形成を目指すことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。