12月相場入りとなった先週末1日(金)の日経平均株価は3万3,431円で取引を終えました。

前週末の終値(3万3,625円)からは194円安となり、小幅ながらも週足ベースで5週間ぶりの下落に転じてしまいましたが、下の図1でも確認できるように、高値圏での推移が続いています。

先週の日経平均は高値圏での攻防と「時間調整」への意識

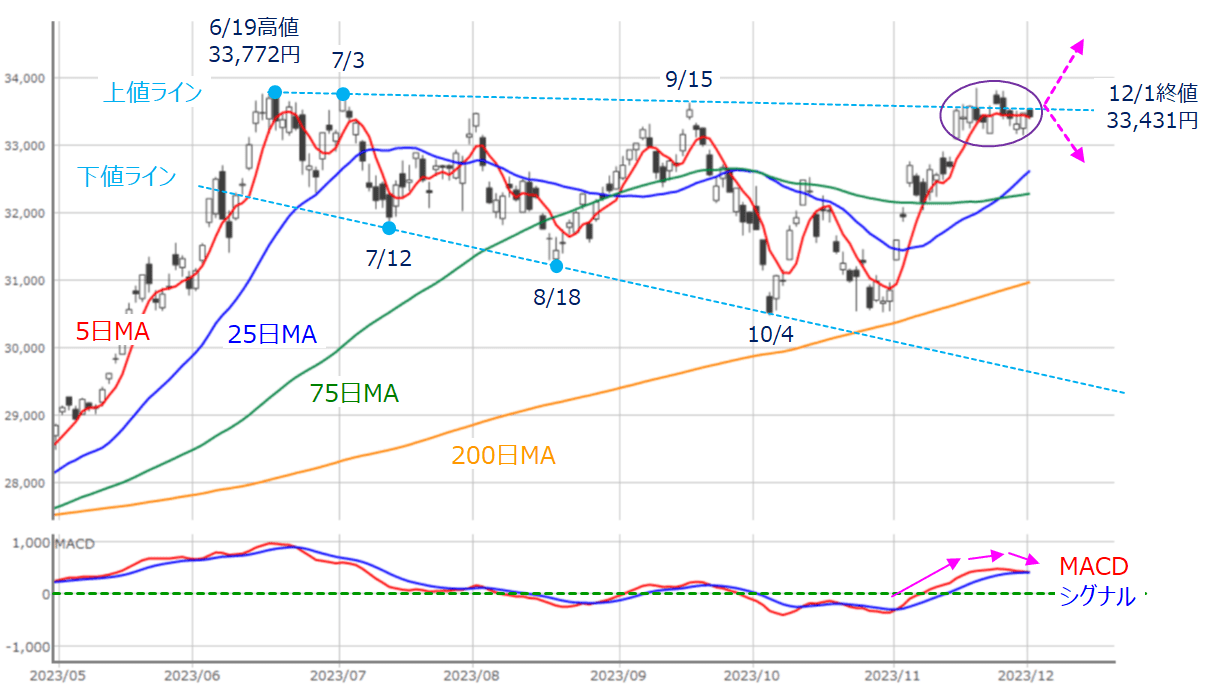

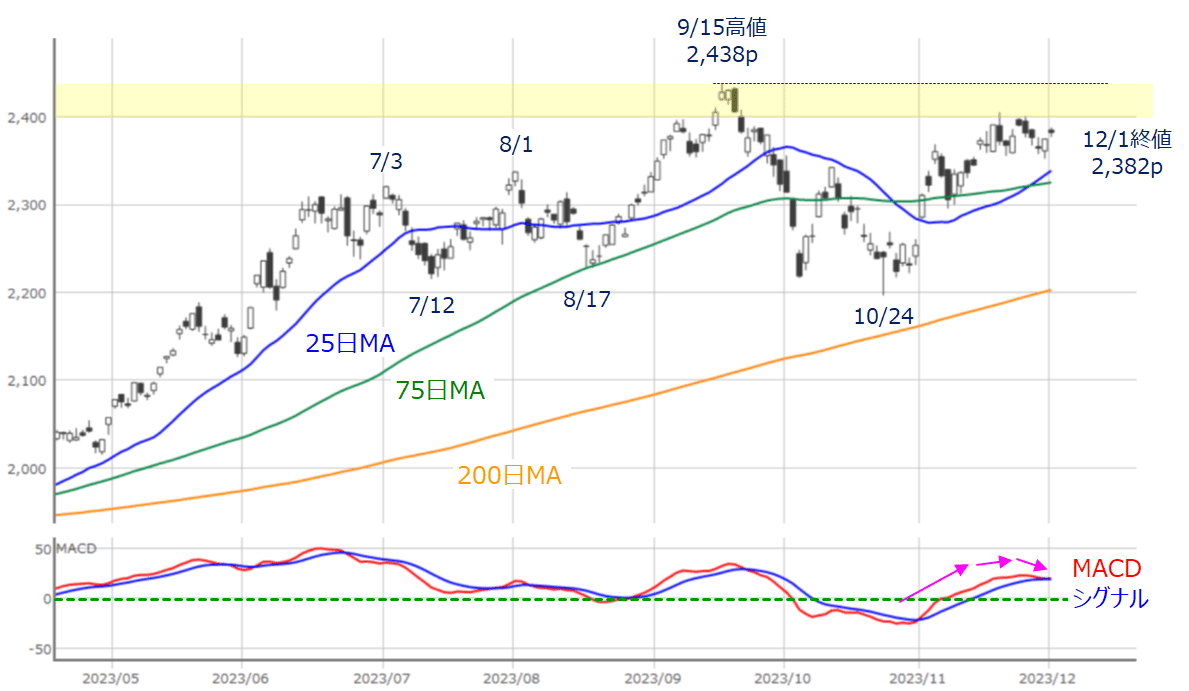

図1 日経平均(日足)とMACDの動き(2023年12月1日時点)

あらためて上の図1で先週の日経平均の値動きを振り返ると、前週に続き、6月19日の高値(3万3,772円)超えが焦点となる中で、図に描かれている「上値ライン」の攻防が続く展開でした。

この上値ラインは、9月15日に高値をつけた時には抵抗として機能し、その後の株価が大きく下落していったのですが、今回については、株価が下方向に転じることなく、ライン上での攻防が11月の半ばから2週間ほど続いている格好です。

株価が攻防戦を繰り広げているということは、売りに押されながらも上値への意欲の強さを保っていると見ることができますので、必ずしも悪い状況ではありません。

とはいえ、取引時間中に年初来高値を超える場面を見せながらも、上抜けきれない足元の状況はちょっともどかしい印象です。恐らく株価の「時間調整」の局面にあると考えることができます。

そこで、日経平均の動きを株価材料と照らし合わせて確認して行きたいと思います。

株価材料から見た日経平均と「時間調整」

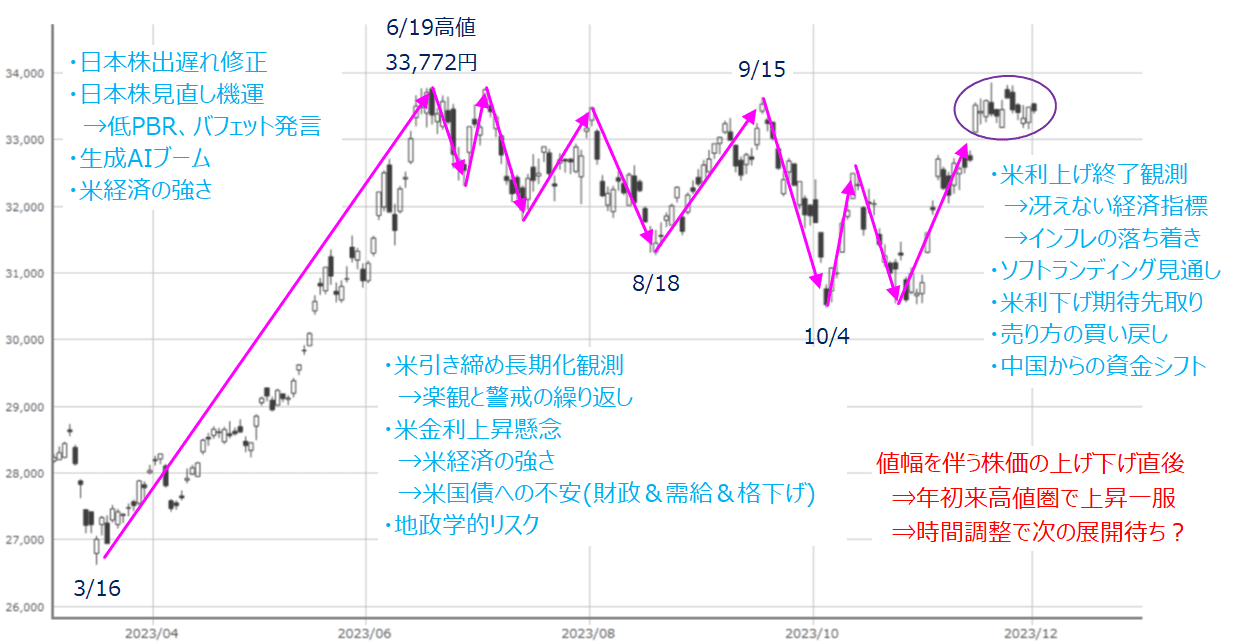

図2 日経平均(日足)の動き(2023年12月1日時点)

上の図2は日経平均の値動きに相場の材料を記したものです。

今年の春先以降の日経平均は、(1)「6月までの上昇」、(2)「10月下旬にかけての下落」、そして、(3)「11月からの株価反発」の3つの場面に分けることができます。

まず、(1)の場面では、日経平均が2万7,000円水準から、6月19日の高値(3万3,772円)まで6,700円を超える上昇幅となりました。

その背景には、図にもあるように、日本経済の持ち直しが他国から出遅れていたことや、低PBR(株価純資産倍率)改善などの企業改革期待や、米著名投資家のウォーレンバフェット氏の発言に見られるような日本株に対する再評価の動き、さらに、米国から吹いてきた「生成AIブーム」を背景とするグロース株物色の追い風も株価上昇に寄与しました。

続く(2)の場面では、「米国の金融政策の引き締めが長期化するのか否か?」への思惑で株価が上下に大きく振れながら、10月末にかけて下落トレンドを描く推移となりました。

とりわけ、強すぎる米国経済や、予算をめぐる米議会の対立、それに伴う米国債の需給悪化や格下げ懸念などを背景に、米金利が上昇基調を辿り、日米株式市場の重石となりました。この場面では日経平均は6月の高値から3,000円以上も値を下げています。

また、この期間は、金利上昇に伴ってグロース株が軟調となり、バリュー株の一部が物色される動きも見られ、TOPIX(東証株価指数)は9月15日に年初来高値をつけています。

そして、11月に入った(3)の場面では、冴えない米経済指標が増え始めたことや、米「つなぎ予算」の可決など、米国の金利を取り巻く環境の不安が後退したことで、短期間で株価が大きく反発していくことになりました。

売り方の買い戻しを巻き込んだほか、(2)の場面で軟調だったグロース株への資金流入なども、株価の上昇に勢いを加速させていきました。

(2)の場面で、すでに株価の振れ幅の大きい展開が繰り返されてきたことや、短期間かつ大幅な株価上昇によって、買いのエネルギーをかなり消耗している面もあるため、「年初来高値とその更新が視野に入ってきた水準で、いったん上昇が一服している」というのが足元の状況と言えます。

株価がさらに上昇していくには、「買い戻しによる株価上昇」から、「先高観による買い騰がり」の材料が必要ではありますが、その一方で株価の下値については、米国の景気が「ソフトランディング」見通しが優勢で、売り込まれるほど景況感の状況は悪くならない見通しであることを踏まえると、時間調整の局面を迎えていること自体は自然な流れなのかもしれません。

株価の「動き出し」は今週か来週の可能性が高い

となると、「今回の時間調整がいつまで続くのか?」が気になるところです。結論から言ってしまうと、もうそろそろ株価が動き出す可能性があります。

時間調整となる要因として、「相場を動かしそうなイベントや材料が控えているための様子見」や、「方向感のない値動きを続けることで、チャートの状況が変わるのを待っている」などが挙げられます。

前者については、今週末の8日が米11月雇用統計、来週にはFOMC(米連邦公開市場委員会)(12日~13日)、米11月CPI(消費者物価指数・12日)、米11月小売売上高(14日)などが予定されています。また、国内では8日がメジャーSQ日となり、需給的な思惑も絡んできます。

後者については、株価と移動平均線との距離感が注目されます。

現在の日経平均は、25日・75日移動平均線から上方向に乖離が進んでいる状況ですが、25日前の日経平均は3万1,000円水準、75日前が3万2,000円水準と、現在の株価水準よりも低いため、2つの移動平均線はしばらくのあいだは上昇基調を描いていきます。

時間調整を続けることで、株価が横ばいであっても、移動平均線との距離は着実に縮んでいくことになります。

今後切り上がってくる移動平均線をサポートに、株価が上昇しやすい環境が整うかがポイントになりそうです。

先行して動いているNYダウに他の株価指数がついて行けるか?

また、株価が動き出す際の方向についても考えてみます。この点については、「先行して上昇している米NYダウの動きに、他の株価指数が追いかけて行けるか」が焦点になります。

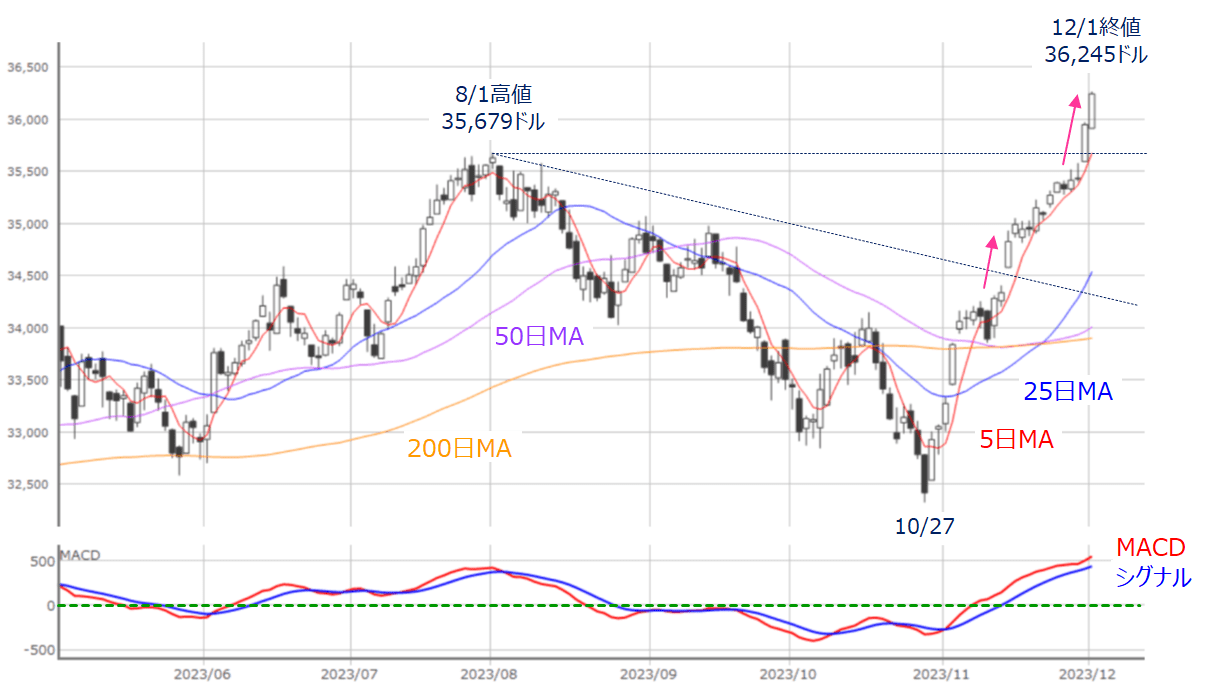

図3 米NYダウ(日足)とMACDの動き(2023年12月1日時点)

上の図3を見ると、先週の米NYダウは週末の2日間に大きく上昇して、8月1日の高値(3万5,679ドル)を大きく上抜けて、3万6,000ドル台に乗せてきたことが分かります。

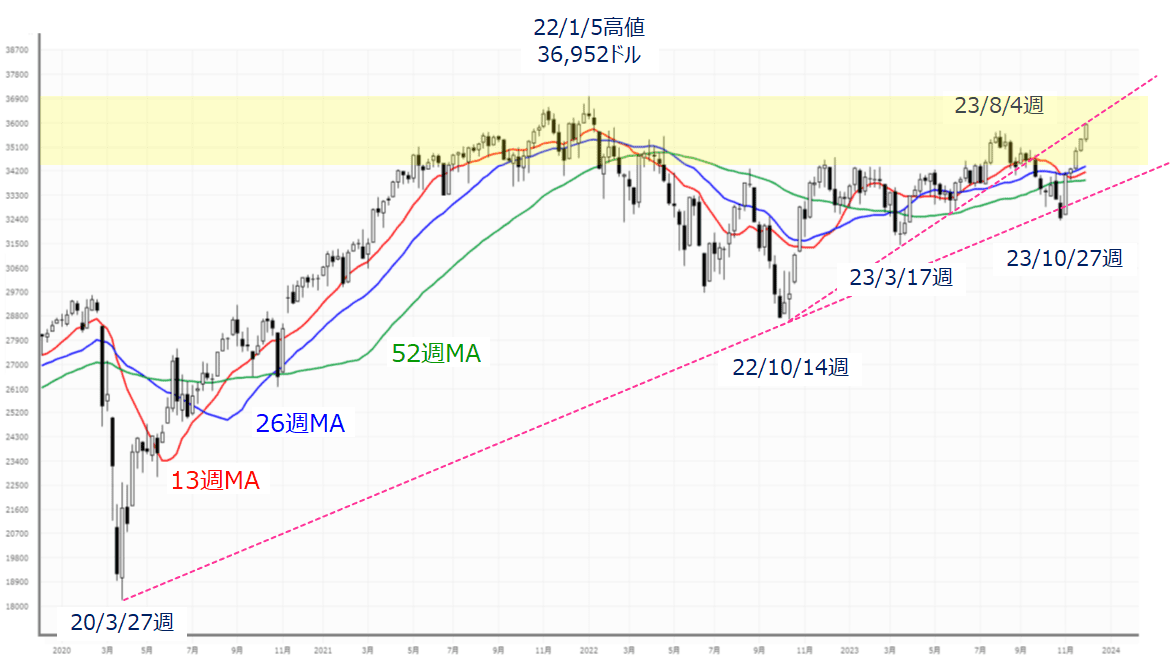

先週の値動きによって、NYダウはその先にある、2022年1月5日の最高値(3万6,952ドル)が視野に捉えてきたことになります(下の図4)。

図4 米NYダウ(週足)の動き(2023年12月1日時点)

さらなる上値追いが期待できる一方で、先週のNYダウの上昇が止まったところは、2022年10月14日週と2023年3月17日週の下値を結んだトレンドラインの延長線上でもあるため、このラインが目先の抵抗として機能し、NYダウの上値が重たくなる展開も想定しておく必要があります。

それと同時に、他の日米の株価指数がNYダウにキャッチアップできるかも注目です。

図5 米S&P500(週足)とMACDの動き(2023年12月1日時点)

先週のS&P500は、上の図5が示しているように、上昇基調が続きましたが、7月28日週の年初来高値超えをうかがうところで週間の取引を終えています。NYダウと同様に、S&P500も年初来高値の更新と、最高値(2022年1月7日週の4,818p)を目指せるかが焦点になります。

下段のMACDもシグナルを上抜けるクロスが出現しており、意識は上方向が強い印象ですが、チャートを過去に遡ると、相場の下落が10月頃に底を打って、上昇に転じるという傾向が2021年から続いています。

2021年の時は、いわゆる「コロナ・ショック」後からの上昇トレンドの終盤のタイミング、2022年の時は、急ピッチな米金融政策の引き締めによる金利上昇と景気減速懸念による下落トレンドの終盤のタイミングとなっています。

2021年の時は下落前の株価を超え、2022年の時は下落前の株価を超えられなかったという違いはありますが、両者とも「12月~1月に株価の調整と上昇の動きを見せている」という特徴があります。

その意味では、今後の株価の調整と上昇の動きの順番が前後する可能性があり、「クリスマスラリー」や年末年始の「掉尾の一振」といった、相場時期のタイミングにこだわり過ぎてしまうと、取引で痛手を被ることもあるため、足元の相場は例年よりも難易度が高いと思われます。

したがって、目先の株価が上方向で動き出したとしても、その賞味期限は長くはなく、調整局面に備えておく必要があるほか、反対に、下方向に動き出した場合には、その後の反発が期待できるため、買い場を探るスタンスが有効となりそうです。

また、米NASDAQも年初来高値更新をトライし、その先にある最高値を目指せるかという状況にあります(下の図6)。

図6 米NASDAQ(週足)とMACDの動き(2023年12月1日時点)

TOPIXの動きも要チェック

最後に、TOPIXの動きにも注意しておく必要があります。

図7 TOPIX(日足)とMACDの動き(2023年12月1日時点)

TOPIXについては、節目の2,400p水準を超えることができず、9月15日の年初来高値からの距離を残している状況となっており、他の株価指数と比べると出遅れ感があります。

その要因として、先ほども述べましたが、TOPIXは大型バリュー株が物色された9月に年初来高値を更新しており、まだ日数的に浅いこと、11月からの株価上昇がグロース株中心であることなどが考えられます。

売り方の買い戻しとグロース株による株価上昇が一服しつつある中、TOPIXも含めて今後の株価が上昇することができれば、物色の対象の広がりを意味することになり、株価上昇が継続しやすくなることも考えられるため、今週のTOPIXが上方向に動くことができるかも、重要なポイントになります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。