※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「初めて見る欧米のマネー収縮 歴史が教える波乱の芽」

新型コロナ対策で膨張した欧米のマネーが収縮を始めています。代表的な指標であるM2(マネーストック)の伸びを見ると、米国では1960年代以降で初、ユーロ圏でもユーロ発足以降で初めてマイナスになるという異例の事態になっています。

それで思い出すのが百年前の大正バブルです。第一次世界大戦とスペイン風邪、現在とよく似た環境の下でマネーが膨張し、そして破裂しました。そこから我々は何を学ぶべきか。今回はマネーに焦点を当てて議論します。

大正バブルを言い当てた井上準之助

大正バブルから話を始めましょう。今から約百年前、1918年11月に第一次世界大戦が終結し、その年の春から世界で猛威を振るったスペイン風邪がようやく終息を迎えつつあった1920年の春、それまで急騰を演じていた日本の株価(東京株式取引所指数)が大暴落します。

半年間で50%を超える下げとなり、投機に踊った大阪の綿糸商は壊滅、多くの商社が倒産し、銀行では取り付け騒ぎが発生しました。

この株価暴落を予言した人物がいます。第9、11代日本銀行総裁の井上準之助です。井上は1920年の年始に行われた銀行集会所の新年宴会で、「遠からず反動が来る」と言って周囲を驚かせます。大正バブルを「空景気」と呼んだ井上が、その原因として指摘したのがマネーでした。

1925年に東京商科大学(現在の一橋大学)で行われた講演でその空景気について詳しく回顧し、世界各国通貨が膨張したことが多くの日本人の考え方に禍をなしたと喝破しています。それから百年、同じように新型コロナで世界のマネーが膨張し、そして収縮を始めています。

欧米のマネーストックが60年代以降で初めて減少に転じている

一言でマネーといってもいろいろあります。中央銀行が供給するのがマネタリーベース。日本銀行でいえば「発行銀行券」や「日銀当座預金」などを合計したもので、異次元緩和で増やしているマネーです。

そして、銀行など金融部門が供給するのがマネーストック。以前マネーサプライと呼んでいたもので、市中に流通しているマネーの総量です。ちなみに、政策金利がゼロ%の世界では、経済や物価を動かすのはマネーストックです。

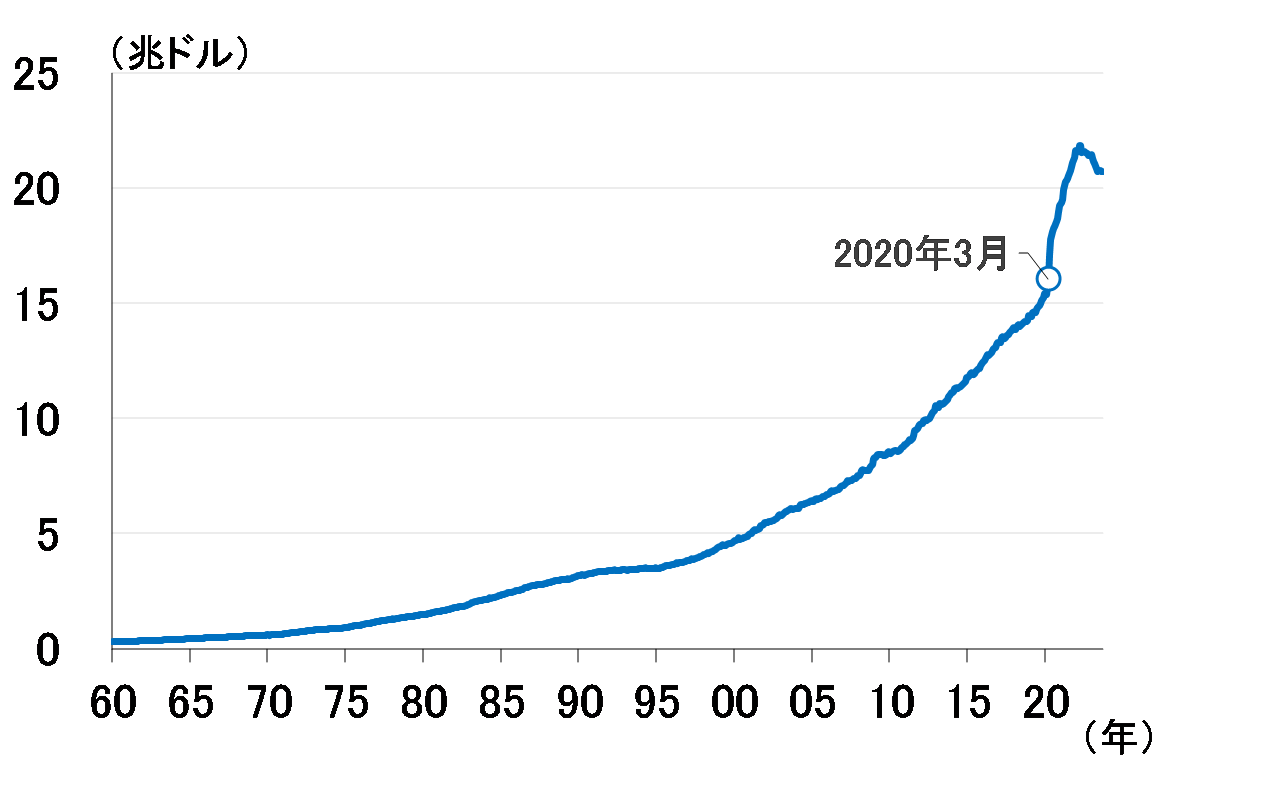

マネーストックには対象範囲などの違いによって、「M1」、「M2」、「M3」、「広義流動性」の4つの指標がありますが、伝統的に市場で参照されることが多いのがM2(現金通貨+預金通貨+準通貨+譲渡性預金(CD))です。図表1はその米国の推移を見たものです。

<図表1 米国のマネーストック(M2)>

これを見ると、新型コロナによるパンデミックに陥った2020年3月以降、ほぼ垂直で増加している様子が見て取れます。こうした異常な増加が持続可能でないことは、誰の目にも明らかでしょう。

それが今年になって減少に転じています。経済とマネーはコインの表と裏。現在起きているマネーの収縮が経済にとって何を意味するのか、あるいはこれから経済に何が起きるのか、それが本稿で議論したいポイントです。

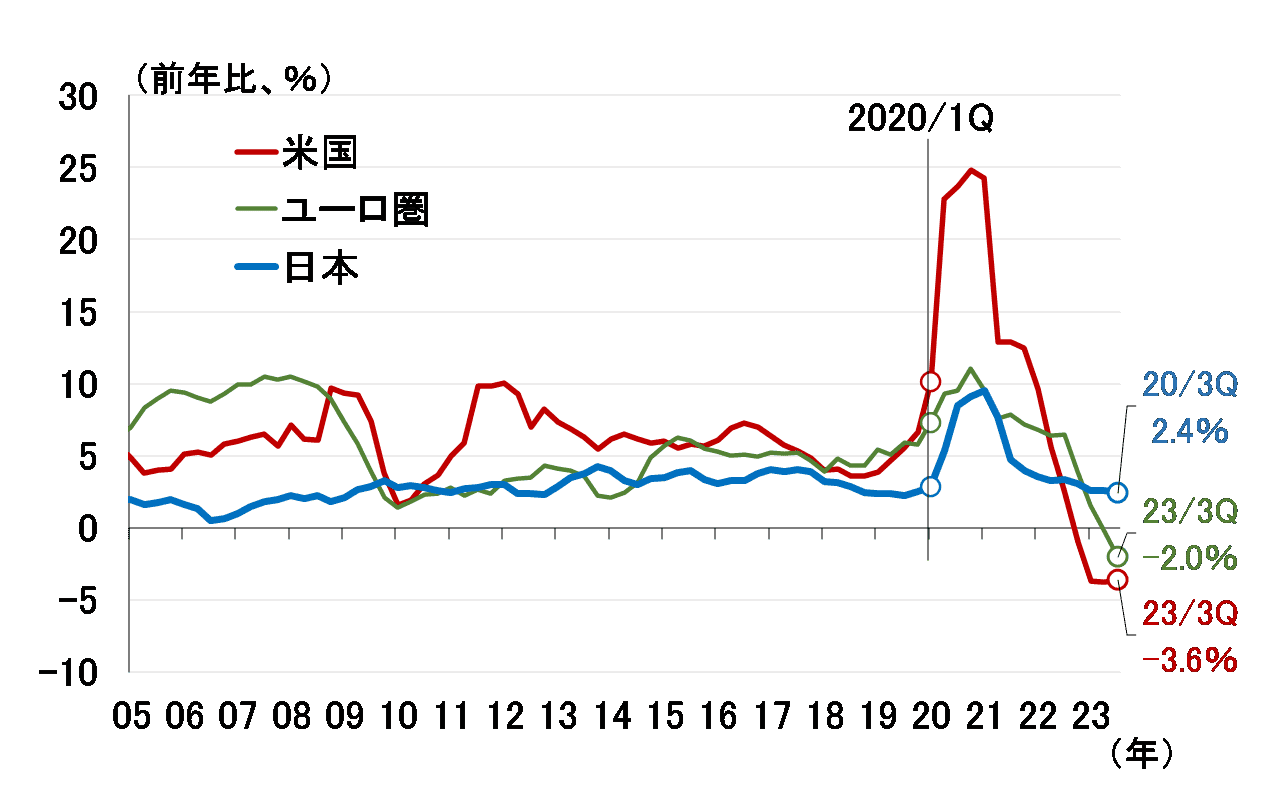

実はM2が減少に転じているのは米国だけではありません。図表2に示す通り、ユーロ圏でもM2の前年比はマイナスになっています。改めて整理すると、M2の前年比がマイナスになるのは、米国ではFRB(連邦準備制度理事会)のホームページで簡単にデータがさかのぼれる1960年以降で初、ユーロ圏ではユーロ発足以降で初めてのことになります。

<図表2 日米欧のマネーストック(M2)の伸び>

マネーストックと名目GDPとの間には安定した関係がある

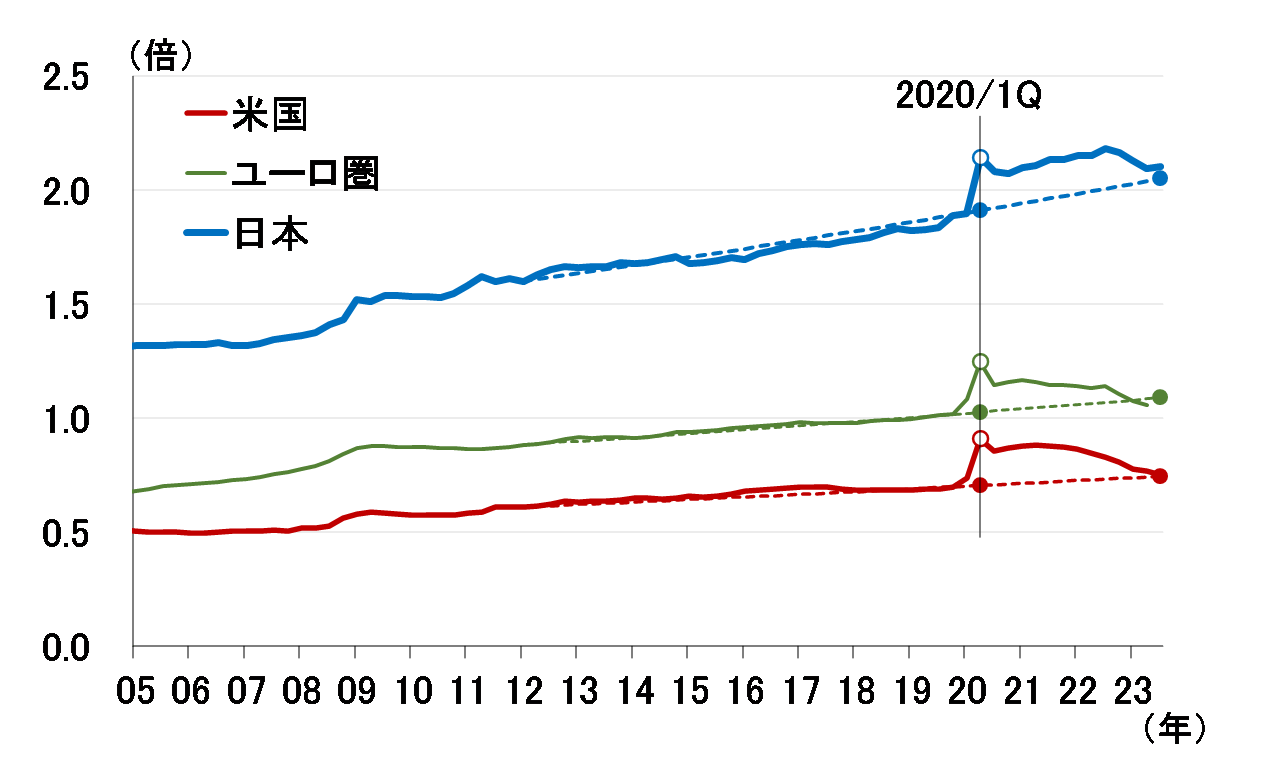

上述した通り、経済とマネーが表と裏の関係なら、経済活動を示す指標とマネーストックとの間には密接な関係があるはずです。そこで、経済活動を示す指標として名目GDP(国内総生産)を取り上げ、それとM2の関係を日米欧で確認してみました(図表3)。

<図表3 マーシャルのK(=マネーストック÷名目GDP)>

(出所)Bloomberg、楽天証券経済研究所作成

このマネーストックを名目GDPで割った比率のことをマーシャルのKと呼びます。これを見ると、日米欧とも新型コロナ禍以前は滑らかなトレンド線になっていることが分かります。M2と名目GDPに全く関係がなく、それぞれバラバラに変動するのであれば、このようなトレンド線にはならないはずです。

多少ガタついているとはいえほぼトレンド線になったということは、それぞれの国・地域において、M2と名目GDPの間にある程度安定した関係が(少なくとも新型コロナの前までは)存在したことを示しています。

さらにいえば、新型コロナで跳ね上がったマーシャルのKが、3年たって新型コロナの終息とともに元のトレンド(図中のそれぞれの点線)近くに戻っています。このこと自体、新型コロナ前のM2と名目GDPとの関係性が相当強かった可能性を示唆しています(専門的にはこれをロバスト(頑健)な関係といいます)。

欧米でマネーが膨張した結果、名目GDPの高成長と高インフレが発生

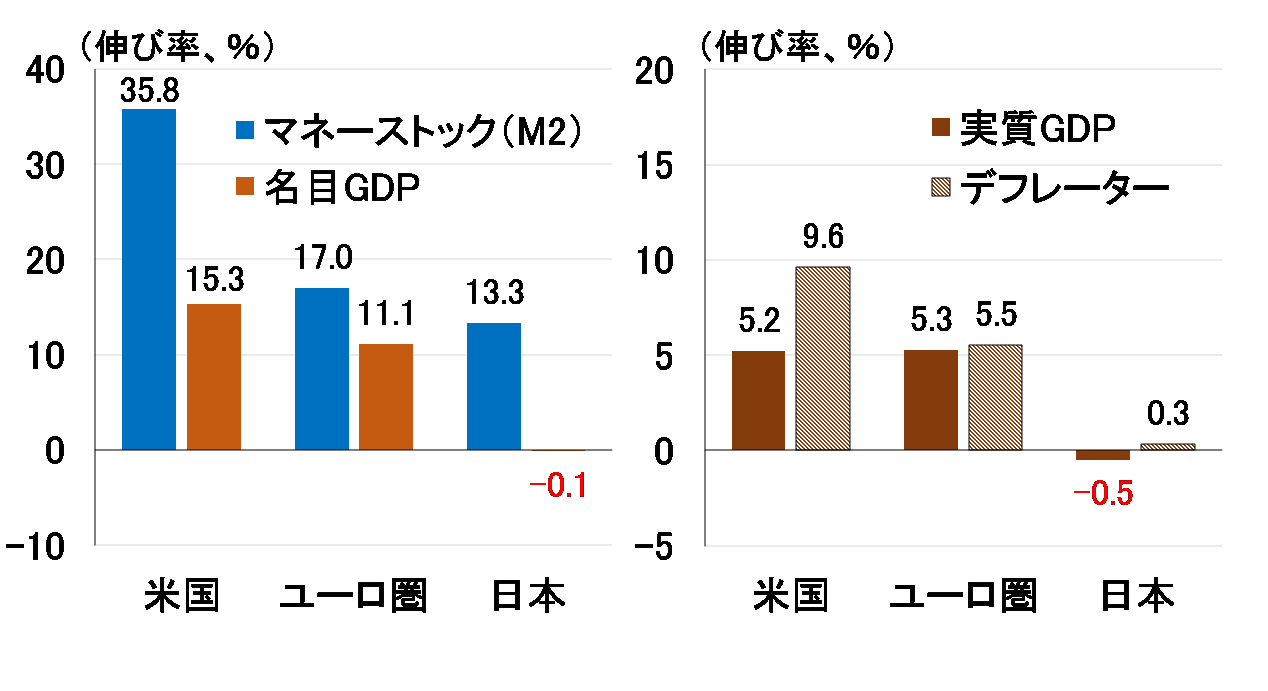

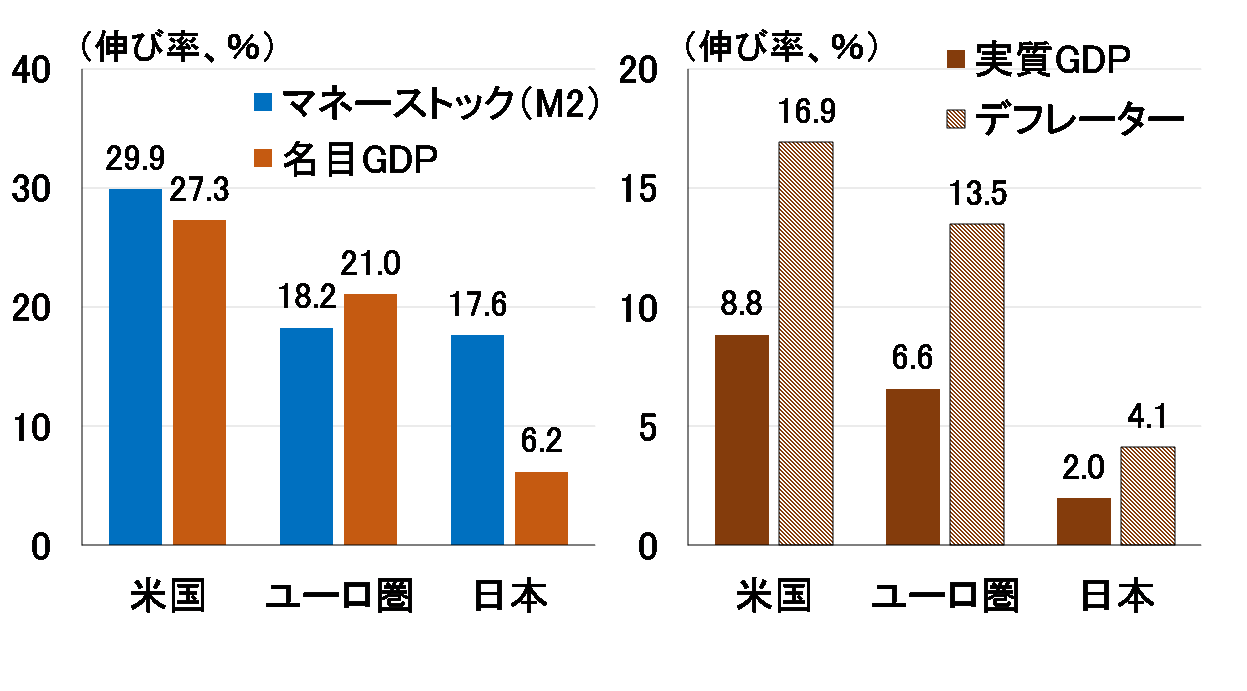

マネーストックと名目GDPとの間に安定した関係があるということが分かれば、新型コロナ禍で発生した高成長・高インフレを巡ってさらに議論を展開することができます。図表4は左側が新型コロナ禍になってから2年間のマネーストックと名目GDPの変化率、右側が名目GDPの内訳である実質GDPとGDPデフレーターの変化率です。

<図表4 マーシャルのKの内訳(2020年1Q~2022年1Q)>

左図からは、新型コロナ禍になって最初の2年間、M2が日米欧とも大幅増となり、欧米は名目GDPが2桁増となる一方で、日本の名目GDPは全く増えなかったことが確認できます。

さらに右図から、名目GDPが2桁増になった欧米で、実質GDPが5%台前半の伸びにとどまり、GDPデフレーターが大きく上昇、つまり高インフレが発生したことが分かります。量の概念である実質GDPが潜在成長率(供給制約)を大きく超えて成長できないため、このようなインフレになったと考えられます。

マネーが示唆する欧米の景気鈍化と日本の景気堅調

図表4の左図からもう一ついえることは、日本でもM2は2桁伸びているわけなので、そのうち日本の名目GDPも増加するであろうことが、予想できたということです。実際、2023年第3四半期までの伸びを示した図表5左図から、周回遅れだった日本の名目GDPも伸びを高めていることが確認できます。

<図表5 マーシャルのKの内訳(2020年1Q~2023年3Q)>

(出所)Bloomberg、楽天証券経済研究所作成

図表2で見た通り、今後も欧米のM2が収縮し、日本のM2が増加するとすれば、欧米の名目GDP成長率は鈍化し、GDPデフレーターの伸び(インフレ率)も低下していく一方、日本の名目GDPはプラスの伸びを持続し、インフレ率も高い状態が続くと予想されます。

頭の体操でしかありませんが、金融引き締めの影響が顕在化していく欧米に対し、大規模緩和が続いて景気が底堅く推移する日本、そんな構図が浮かび上がります。

ただ、ここで改めて強調しておきたいことは、欧米でマネーストックが収縮を始めていることの影響とリスクです。マネーの収縮が、見た目以上の景気の弱さを反映しているとすれば、欧米景気はこれから予想以上に下振れるかもしれませんし、それに市場が過剰反応するかもしれません。

データ上の経験がないだけに予測も困難ですが、起こる可能性は低いけれども起こると影響の大きいテールリスクとして、意識しておくべきかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。