毎週金曜日午後掲載

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)

エヌビディア

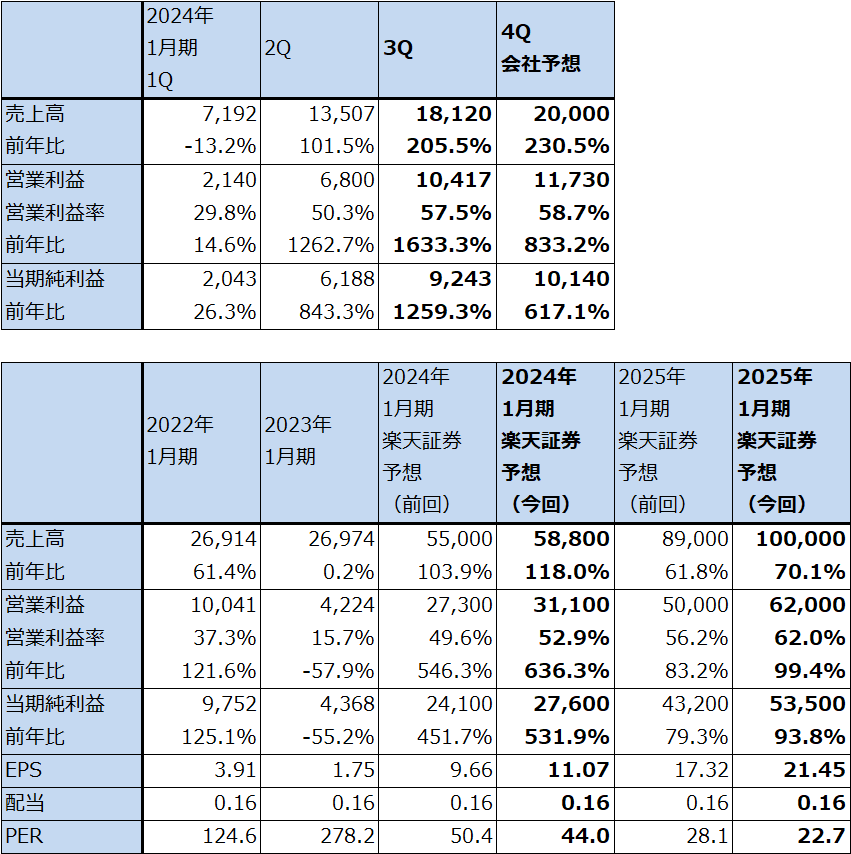

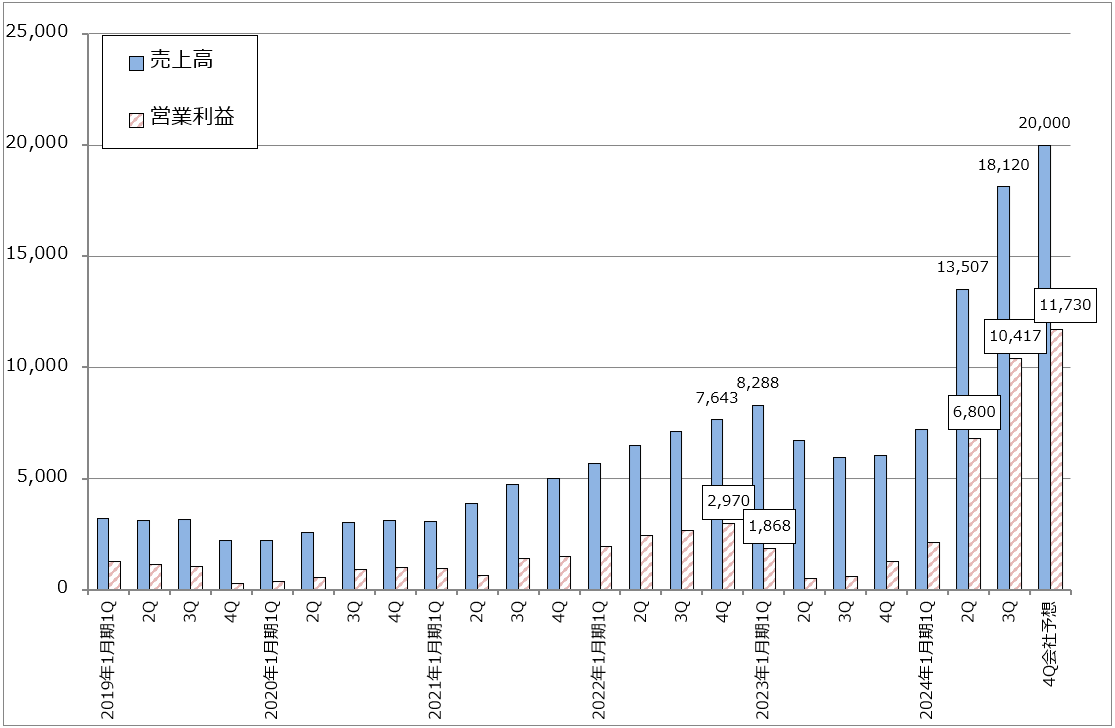

1.2024年1月期3Qは、売上高3.1倍、営業利益17.3倍

エヌビディアの2024年1月期3Q(2023年8-10月期、以下今3Q)は、売上高181.20億ドル(前年比3.1倍)、営業利益104.17億ドル(同17.3倍)となりました。データセンター向けAI用GPU「H100」の大幅増収に伴い、営業利益率は今1Q29.8%、今2Q50.3%、今3Q57.5%と大幅に上昇しました。

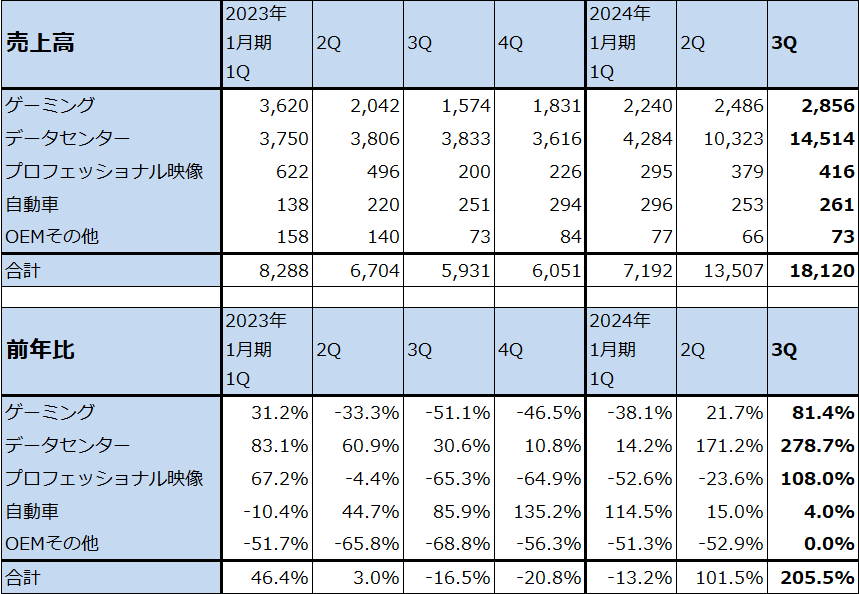

市場別売上高を見ると、データセンター向けが今2Q103.23億ドル(同2.7倍)に続き今3Q145.14億ドル(同3.8倍)と引き続き大幅増収となり、全社業績を牽引しました。AI用GPUでは一世代前の「A100」からAI学習(ディープラーニング)、AI推論ともに大幅に性能を向上させた「H100」がデータセンター向けの主力製品となっていますが、この「H100」が大幅に増加したことが好業績につながりました。「H100」搭載AIサーバーで動かす大規模言語モデル(生成AI、レコメンデーションAI、文書・音声翻訳AIなどに使う)が大規模化していることも寄与しました。データセンター向け売上高の約半分がクラウドサービス向けです。

ゲーミング向け(パソコン用GPU、ゲーム機向け等)、プロフェッショナル映像向け、自動車向けも堅調でした。

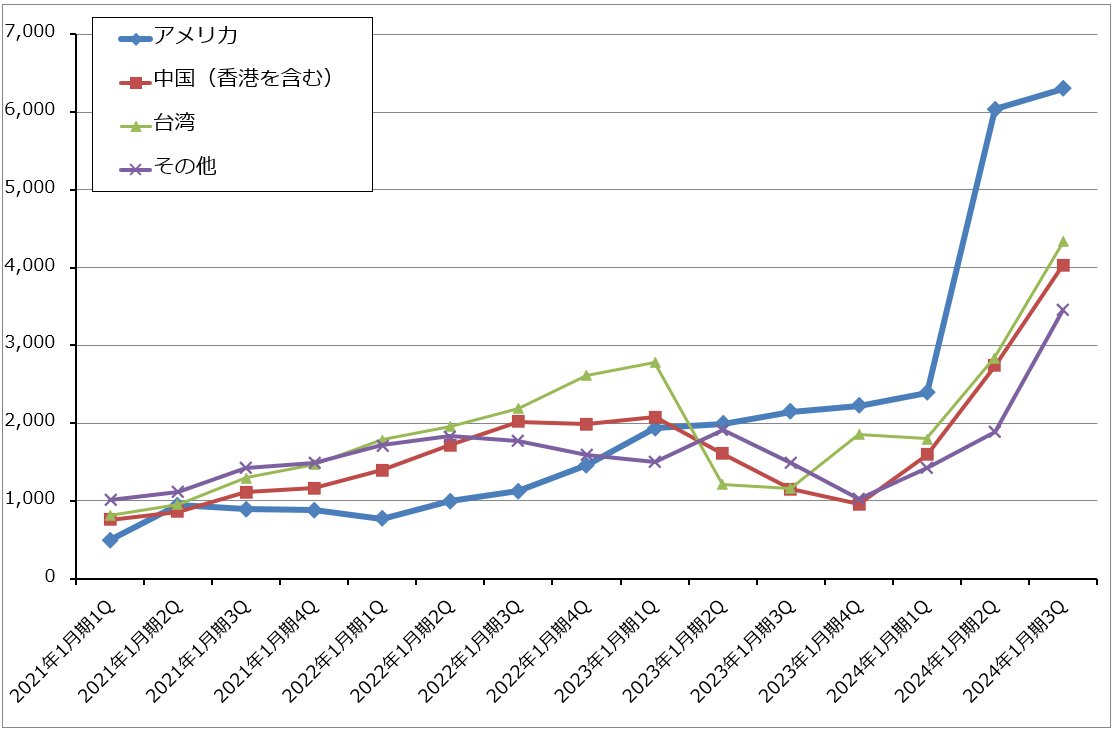

地域別売上高を見ると、中国向けを含む全地域向けが今2Q比で増加しました。アメリカ向けは鈍化しましたが、これは、アメリカ以外への地域(中国を除く)にも需要に応じて公平に「H100」を配分したためと思われます。中国向けは2022年10月にアメリカ政府が導入した輸出規制によって「A100」「H100」を下回る性能の「A800」「H800」の出荷に制限されていますが、今3Qまでは中国向けも増加しています。

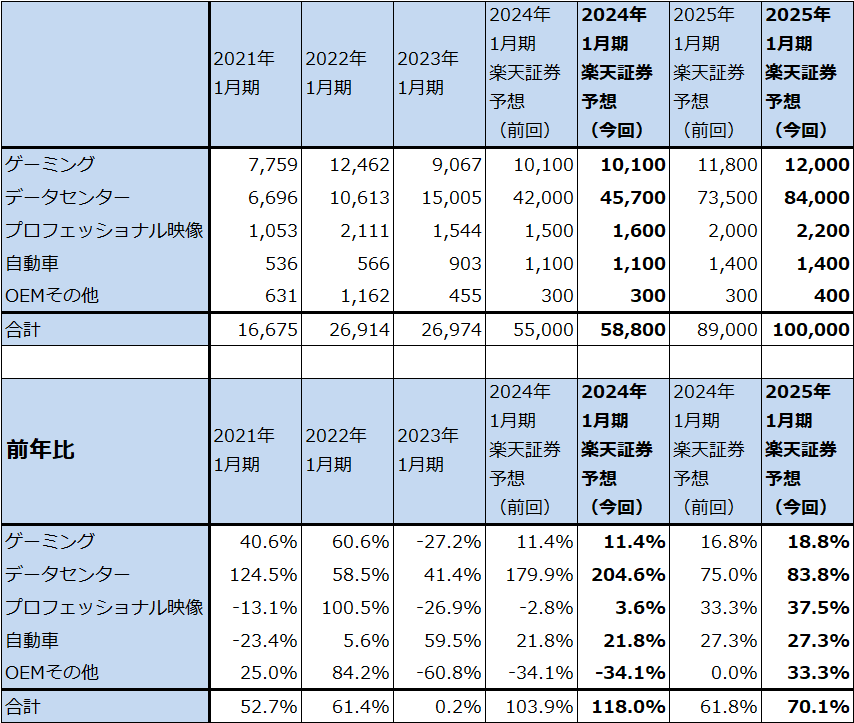

表1 エヌビディアの業績

時価総額 1,202,311百万ドル(2023年11月22日)

発行済株数 2,494百万株(完全希薄化後、Diluted)

発行済株数 2,468百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジのレンジ平均値。

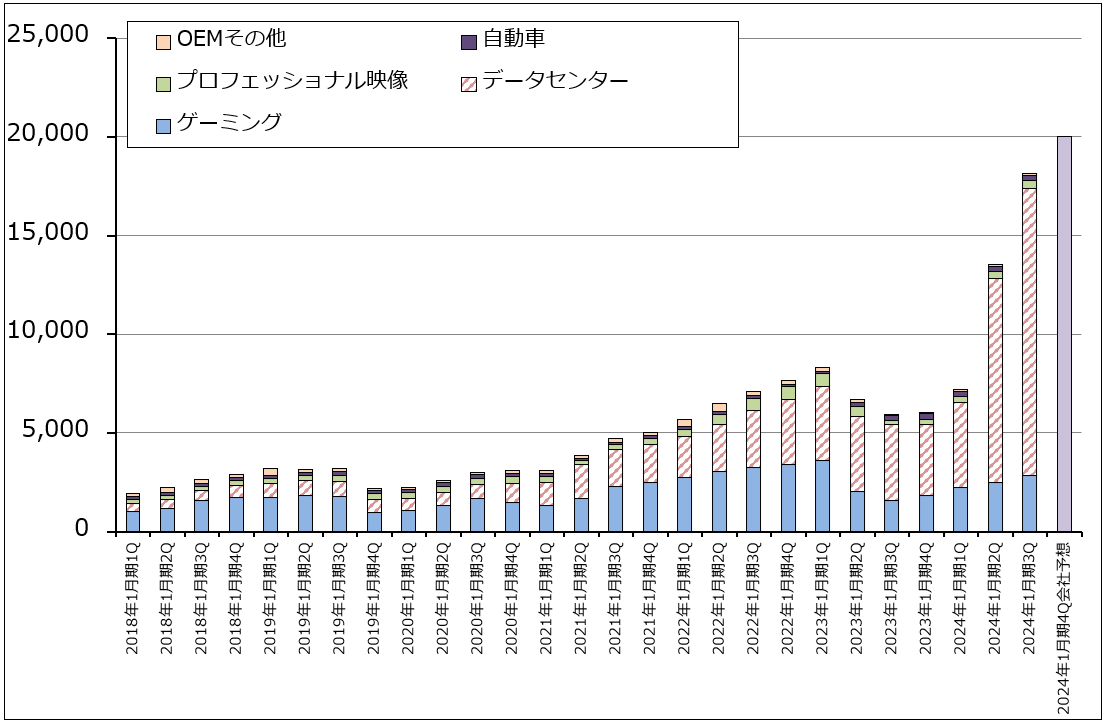

表2 エヌビディアの市場別売上高(四半期)

出所:会社資料より楽天証券作成

グラフ1 エヌビディアの地域別売上高:四半期

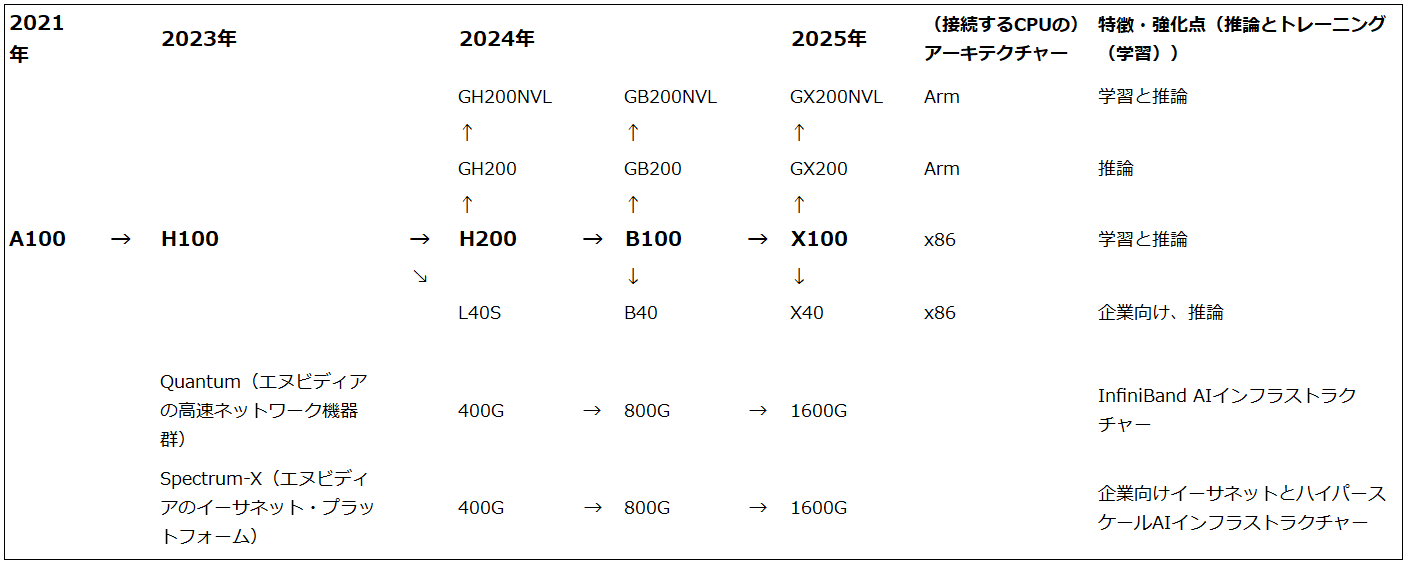

2.2024年、2025年とAI用GPUの高成長が続こう。AI用GPUのロードマップに注目したい。

会社側は、2024年、2025年もAI用GPU需要は好調と見ています。この見方に沿えば、データセンター向けAI用GPUを中核としたエヌビディアの業績好調は、2025年1月期、2026年1月期と続くと予想されます。

業績好調が続くと予想される大きな要因は、AI需要の大きさに加えて、エヌビディアが公表したAI用GPUのロードマップによります。会社側が2023年10月1日に公表した投資家向けIR資料に掲載されたAI用GPUのロードマップによれば(「NVIDIA Investor Presentation October 2023」26ページ)、2024年に「H100」のHBM(AI用GPUに付属するDRAM(DDR5)をベースにした高速、高帯域、大容量の特殊メモリ)を最新型の「HBM3e」(141GB)に強化した「H200」とその上位機種である「GH200」(エヌビディアの上級サーバー向けCPU「Grace」と「H100」を組み合わせたチップ)、「GH200NVL」を投入する予定です。ちなみに、現在販売されている「H100」

さらに、2024年に「H100」の次世代機種「B100」とその上位機種「GB200」「GB200NVL」、下位機種「B40」、2025年に「B100」の次世代機種「X100」とその上位機種「GX200」「GX200NVL」、下位機種「X40」を発売する予定です。

「B100」についての詳細は明らかではありませんが、

また報道では、「B100」のデザインルールはTSMC3ナノ、発売時期は当初2024年10-12月期だったものが、急激なAI需要の増加に伴い2024年4-6月期に前倒しされたということです。「B100」にも最先端の「HBM3e」(SKハイニックス製)が採用される見込みです。

「B100」は「H100」に比べると価格は高くなると思われますが、需要も多いと思われ、2025年1月期の業績に貢献すると予想されます。

また、エヌビディアの製品発表間隔は「A100」から「H100」まで2年でした。このロードマップによると、この発表・発売間隔は今後は1年に短縮される模様です。上位機種と下位機種も発売する計画ですが、これは、幅広く製品群を揃え、きめ細かくAI用GPU需要の増加に対応するためと、AMDの「MI300」シリーズ(2023年10-12月期発売予定)、アマゾン、アルファベット、マイクロソフトのAI用内製半導体との競合に備えるためと思われます。

さらに、GPUの進歩に合わせて高速ネットワーク機器もバージョンアップする予定です。

エヌビディアがAI用GPUの性能向上を進める理由は、生成AIを始めとしたAI需要が大きいことだけでなく、AI用GPUとそれを搭載したAIサーバーの電力消費量が大きく、省エネと環境保護の観点から問題視されているためもあると思われます。GPUの性能向上によって単位電力消費量当たりのGPU性能を向上させることができ、結果的に省エネと環境面に配慮することができると思われます。

図1 エヌビディアのAI用GPUロードマップ

3.2024年1月期、2025年1月期の楽天証券業績予想を上方修正する

会社側の今4Q業績ガイダンスは、売上高200億ドル±2%、売上総利益率74.5%±0.5%(50ベーシスポイント、GAAP(会計規則)ベース。以下同様)、販管費約31.7億ドル、営業外収支2億ドルのプラス、税率15%±1%です。ここからガイダンスのレンジ平均値を計算すると、売上高200億ドル(前年比3.3倍)、営業利益117.3億ドル(同9.3倍)、当期純利益101.4億ドル(同7.2倍)となります。

また会社側は、AI用GPUの供給体制について(「H100」はTSMC4ナノで生産)、四半期ごとに大幅に供給量を増やしており、2024年もこの状況が続くとしています。

このような状況、即ち今3Qまでの業績、会社側の当面のAI市場とAI用GPU市場の見方、AI用GPUのロードマップ等を総合的に分析し、改めて2024年1月期、2025年1月期のエヌビディアの業績予想を行いました。

その結果、楽天証券では2024年1月期を売上高588億ドル(前年比2.2倍)、営業利益311億ドル(同7.4倍)、2025年1月期を売上高1,000億ドル(同70.1%増)、営業利益620億ドル(同99.4%増)と予想します。前回の2024年1月期売上高550億ドル(同2.0倍)、営業利益273億ドル(同6.5倍)、2025年1月期売上高890億ドル(同61.8%増)、営業利益500億ドル(同83.2%増)を上方修正します。

なお、アメリカ政府は2023年10月に中国向けGPU輸出について規制を強化しました。その結果、エヌビディアの「A800」「H800」とパソコン用GPU「GeForce RTX 4090」が中国向けに出荷できなくなりました。そのため、中国向けは今4Qに入って急速に減少している模様です。ただし、報道によればエヌビディアではアメリカ政府の規制をクリアする性能が低いデータセンター用GPUを発売する模様です。楽天証券では2024年1月期の中国向け売上高が半分以下になると想定していますが、アメリカ、中国を除くアジア、欧州などのAI用GPU需要が大きいため、中国向けの減少は容易に吸収できると考えています。

引き続きデータセンター向けAI用GPUを中核とした高成長が続くと予想されます。

表3 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

グラフ2 エヌビディアの市場別売上高:四半期ベース

グラフ3 エヌビディアの四半期業績

4.今後6~12カ月間の目標株価は、前回の760ドルを維持する

エヌビディアの今後6~12カ月の目標株価は、前回の760ドルを維持します。

楽天証券の2025年1月期予想EPS(1株当たり利益)21.45ドルに、将来生成AIブームが鈍化するリスク、競争リスク等のリスクを織り込み、想定PER(株価収益率)35~40倍を当てはめました。この想定PERを当てはめると実際には800ドル台の目標株価になってもおかしくないですが、エヌビディアの現在の急成長の後、特に2025年にも成長するのかどうか疑問視する向きもあるようなので、今回は目標株価を据え置きました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。