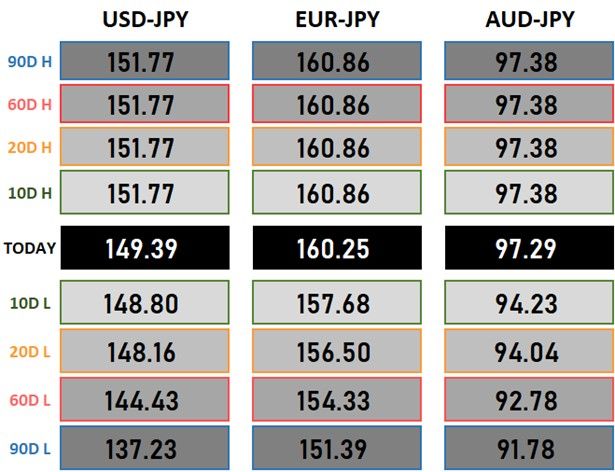

今日のレンジ予測

[本日のドル/円]

↑上値メドは150.85円

↓下値メドは149.90円

銅:新しい鉱山不足が深刻に

政策ミス:ECBがリセッション危機の最中に外的要因(原油価格上昇)による価格上昇を抑えるために利上げすることは「大きな間違い」。通貨安を招きオイルショックを強めるだけ

FRB利上げ不要:長期金利の上昇、再利上げの必要性減じる

データ主義:リッチモンド連銀:データに戻づく政策決定、「時間差や改定値にも注意を払う必要」

メキシコ利上げ終了:メキシコ中銀、来年2月まで金利据え置き

市況

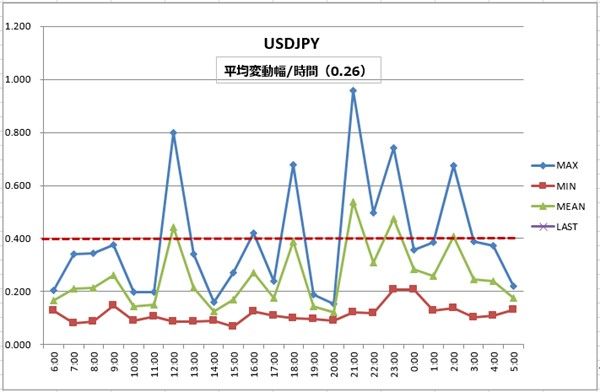

2023年222営業日目のドル/円は、前日比0.36円の「円安」。24時間のレンジは0.76円。

11月07日(火曜)は150.06円でオープン。東京時間の朝に149.93円まで下げて安値をつけたあとは再び150円に戻し、夜遅くには150.69円まで上昇して高値をつけた。終値は150.42円。

レジスタンス:

150.69円(11/07)

150.93円(11/02)

151.65円(11/01)

サポート:

149.93円(11/07)

149.27円(11/06)

149.18円(11/03)

一時は16年ぶりとなる5.0%を突破した米10年債の利回りは、現在は4.5%台に低下している。10月雇用統計で就業者数が予想より少なく、失業率も上昇していたため、FRB(米連邦準備制度理事会)高官が年内の利上げを見送るとの予想が強まったことが背景にある。

今年3月にSVB(シリコンバレー銀行)が破綻した時も、FRBが利上げを中止するとの見方で10年債利回りは一時3.25%まで低下した。米金融危機やハードランディングの懸念が強まったが、FRBはその後も利上げを続けた。

今回も状況は似ている。10月雇用統計が米経済の減速を示しているとして、FRBの利上げが終了したとの見方が増えているが、インフレ懸念が残る現状では、FRBが利上げサイクルを終了すると断定するのはまだ早い。

来週発表される米CPI(米消費者物価指数)はその意味でも重要だ。コアインフレ上昇の再加速が確認されるなら、12月の利上げ確率は急速に上昇する可能性がある。雇用統計も12月FOMC(米連邦公開市場委員会)までにまだあと1回残っている。10月の就業者減少の要因となったUAW(全米自動車労働組合)のストライキは10月末に暫定合意に達した。労働者が仕事に復帰する今月以降は、逆に「雇用増加要因」となる可能性が高い。

主要指標 終値

今日の為替ウォーキング

今日の一言

今日の勝利を確定することで、明日や明後日の勝利を捨ててしまうこともある

Hit Me With Your Best Shot

金利差は通貨を動かす最も大きな要因である。金利差の拡大は最初、金利が高い通貨を上昇させる。しかし、しばらくすると金利高による経済にダメージが通貨を下落させる転機が訪れる。

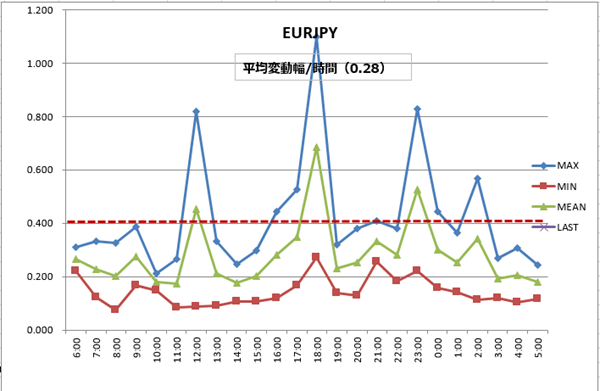

ECB(欧州中央銀行)が前回9月の会合で利上げを決定した理由は、欧州のインフレ見通しが上昇していることが理由だった。インフレ見通しが上昇した理由は、ユーロ安によって輸入価格が上昇したからである。ユーロは6月から9月の3カ月間で、対ドルで5%も安くなった。ユーロ安の背景は、ECBの利上げだった。ECBはインフレ制御を目的として利上げしてきたが、インフレより先に経済が参ってしまった。

FRBの最新の予測によると、米国のインフレ率が目標値の2.0%まで低下するのは2026年以降で、あと3年も先だ。しかし、FRBは利上げを見送ったが、ECBは、域内のインフレ率が2025年までに2.1%まで低下すると予想しているにもかかわらず、9月に利上げを断行した。

利上げ政策の難しさは、前もって適正な金利水準がわからないことだ。ECBの場合は、利上げをやりすぎてしまった。利上げ見送りを好感してNY株式市場は上昇しドル高になったのとは対照的に、欧州では企業の投資意欲が後退し、欧州株式市場からは資金が流出するなかでユーロ安が進んだ。そのうえ通貨安になるほど輸入インフレが上昇するので、また利上げするという悪循環にはまってしまった。ECBがタカ派になるほど、皮肉なことにユーロ安が進む結果となったのだ。

その反省からか、ECBは10月の会合で、11会合ぶりに利上げを見送り、デポ金利を4.00%に据え置くことを決定した。ECBが、なにがなんでもインフレを抑制するという頑迷な姿勢から、ある程度柔軟に対応するに姿勢が変わりつつある。ECBの政策金利がピークに到達したとの見方が広がるなかで、ユーロ/ドルは 1.0500ドルから1.075ドル近辺まで一気に250ポイントもユーロ高が進んだ。

2024年のマーケットのテーマは「インフレ」から「成長」へと変わるだろう。インフレ抑制を重視して金融引き締めにこだわる中央銀行の国の通貨の評価は下がる。一方でFRBのように、成長を重視しインフレと共存することを模索する中央銀行の国の通貨の評価は上がる。「利上げ」イコール「通貨高」から、「利下げ」イコール「通貨高」の時代になるのだ。

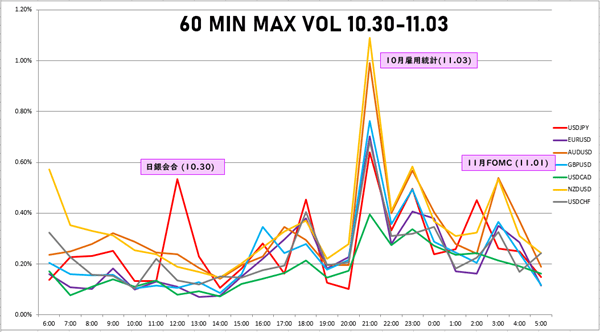

今週の注目経済指標

今日の重要ブレークアウトレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。