※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「37兆円の経済対策の狙いはデフレ脱却宣言だ!~「完全」脱却に足りないのは?~」

11月2日、事業規模37兆円の経済対策が閣議決定されました。しかし、なぜ今? なぜインフレを助長する財政政策? 分からないことだらけですが、「デフレ完全脱却のための総合経済対策」というタイトルを見てピンときました。この経済対策、『完全』という言葉にその意図が込められています。今回はタイトルから浮かび上がる経済対策の真の狙いを読み解きます。

「デフレ完全脱却のための総合経済対策」の「完全」は、GDPギャップ押し上げのこと

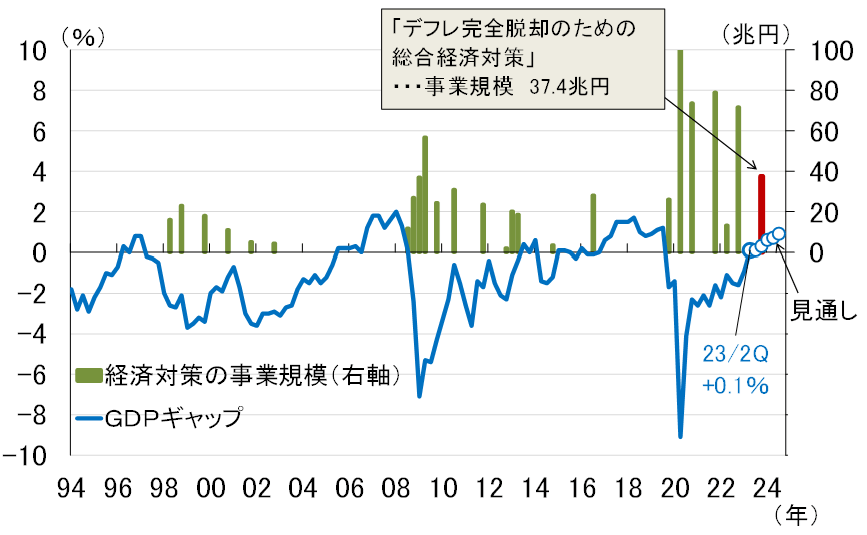

今回の総合経済対策は事業規模37.4兆円、財政支出額21.8兆円で、内閣府は実質GDP(国内総生産)成長率を1年当たり1.2%程度押し上げると試算しています。ただ、これはあくまでGDP統計に反映される費目を積算したもの。実際には、計上された予算がどのくらい執行されるかで効果は決まります。過去の対策を参考にすれば、1.2%より小さくなるのが普通です。

とはいえ、対策を打てば実質GDPが押し上げられるのは事実です。それによって、マクロ経済の需給バランスを示すGDPギャップも改善することになります。現在、内閣府が推計するGDPギャップはプラス0.1%(2023年4~6月期)。

筆者が簡単に計算したところ、2024年1~3月期にはプラス0.6%程度まで改善しそうです(図表1)。実は、ここに今回の対策の大きな意味があります。

図表1 経済対策とGDPギャップ

(出所)内閣府、楽天証券経済研究所作成

10月25日のレポートで詳しく紹介しましたが、日本経済がデフレから脱却したかどうかを判断する際、政府が重視する4つの指標があります。CPI(消費者物価指数)、GDPデフレーター、GDPギャップ、単位労働費用(ユニット・レーバー・コスト)です。それらが全て安定的にプラスで推移することが、デフレ脱却の判断に必要とされています。

このうち最も心許ないのがGDPギャップであり、それが明確なプラスになれば、政府はデフレ脱却を宣言することが可能になります。つまり、経済対策のタイトル「デフレ完全脱却のための総合経済対策」にある「完全」という言葉には、GDPギャップをはっきりとしたプラスに押し上げるという意図が込められていると、解釈できます。

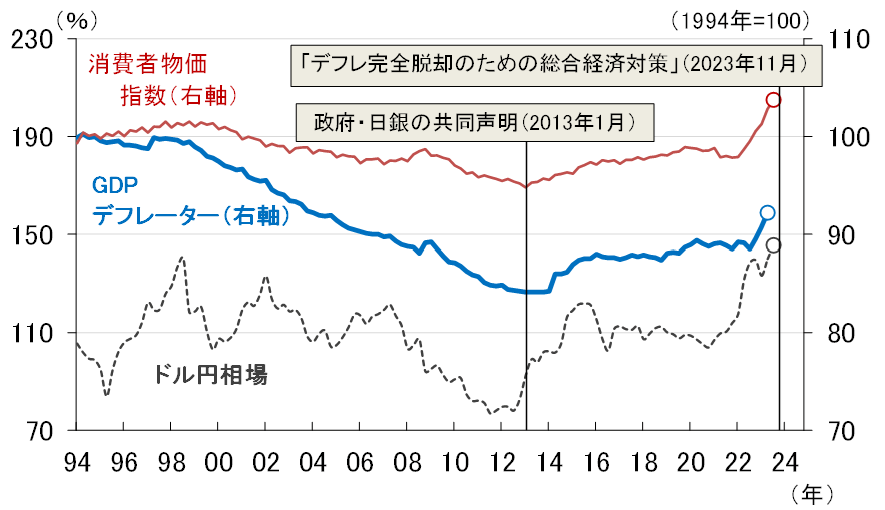

政府のデフレ脱却宣言と異次元緩和の正常化(マイナス金利解除)はワンセット

それでは、なぜ今なのか。当然、そこには2%を大きく上回るインフレと過度な円安があります(図表2)。矛盾しているように聞こえるかもしれませんが、物価指数がどんなに上昇していても、政府の正式な判断がデフレのままでは、日本銀行は金融政策の正常化(マイナス金利解除)に踏み切ることができません。

つまり、インフレであるにもかかわらず、インフレと正式に認めるためにインフレを促す、そんな妙なことが起きているわけです。それにしても、なぜ日銀は政府の判断に縛られるのか。

図表2 インフレ指標と円相場

消費者物価指数、GDPデフレーターとも1994年=100に換算。

(出所)総務省、内閣府、日本銀行、楽天証券経済研究所作成

政府と日銀は2013年1月22日、「デフレ脱却と持続的な経済成長の実現のための政府・日本銀行の政策連携について」という共同声明を発出しました。この共同声明とともに日銀は「物価安定の目標」2%を設定し、その実現を目指して異次元緩和を続けています。

したがって、日銀が正常化に踏み切るためには、少なくともデフレから脱却したという認識が政府と一致する必要があります。そこで、政府は経済対策を打ってGDPギャップを押し上げ、正式にデフレ脱却宣言を行うことで日銀を共同声明の呪縛から解放し、政策の成果をアピールしながら正常化に移行する。これが今回の経済対策の真の狙いだとみています。

対策を今打てば、効果が現れるのは2023年10~12月期から2024年1~3月期にかけて。その2024年1~3月期のGDP統計は5月中旬に公表されますので、その時点でGDPギャップがどの程度改善したか確認できます。

仮にしっかりとしたプラスになっていれば、例えば一つのアイデアですが、6月に発表される「骨太の方針」(経済財政諮問会議の「経済財政運営と改革の基本方針」)で「もはやデフレではなくなった」と現状評価をすれば、それで立派なデフレ脱却宣言になるように思います。

大きな役割を担う「多角的レビュー」、10月のYCC修正も本来は12月だった?

一方の日銀ですが、政府がデフレ脱却を宣言したからといって、そのことだけで正常化に踏み切れるわけではありません。日銀は日銀の立場から、消費者物価の伸びが持続的・安定的に2%になるかどうか判断する必要があります。

しかし、本当に来年になればそれを判断することができるでしょうか。別の機会で詳しく議論しますが、相当難しい判断になると思います。もちろん、判断できない可能性も十分にあります。そのとき今後の金融政策運営をどうするのか。その道しるべになるのが「多角的レビュー」だと考えられます。

多角的レビューとは、25年にわたって実施してきた非伝統的金融政策を、さまざまな角度から検証するというもので、4月のMPM(金融政策決定会合)で実施が宣言されました。その後、2回のワークショップが今年12月と来年5月にセットされています。

植田和男総裁は4月10日に行われた就任記者会見で、「今後どういうふうに歩むべきかという観点からの点検や検証があってもいい」と言っていますので、多角的レビューの成果は必ずその後の金融政策運営に生かされるはずです。

穿った見方をすれば、政策変更を念頭にワークショップがセットされている可能性があります。日銀は10月MPMで、長期金利が上限の1%に急接近したため、1%を上限の「めど」と設定し、1%超えを事実上容認しました。その後の記者会見で植田総裁は、「そうすぐには 1%には接近しないというふうに考えていた」と吐露していました。

つまり、日銀はもともと10月に動くつもりはなかったのです。多角的レビューの第1回ワークショップが、「非伝統的金融政策の効果と副作用」というテーマで12月4日にセットされていたことを踏まえれば、12月MPMで動くつもりだったのでないでしょうか。

もちろん、本当のことは植田総裁に聞かなければ分かりません。しかし、2024年1~3月期のGDPギャップが判明する5月には、多角的レビューの第2回ワークショップが開催されます。それにより、異次元緩和に一定の評価が下され、その先の金融政策運営についての道しるべが示されるでしょう。

この頃になれば、注目される春闘の結果もおおむね判明しますし(集中回答日3月15日)、政府は6月ごろに減税を実施して可処分所得を伸ばすと言っています。ここまでイベントが重なれば、どうしても政府のデフレ脱却宣言と日銀の正常化(マイナス金利解除)が想定されているように思えてならないのです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。