11月相場入りとなった先週の株式市場ですが、週末2日(木)の日経平均株価は3万1,949円で取引を終えました。

週足ベースで3週ぶりの上昇に転じたほか、前週末終値(3万0,991円)からの上げ幅(958円)も、まずまずの大きさとなっています。さらに、週末2日の取引時間中には3万2,000円台を回復する場面も見られました。

先週は日米の金融政策会合や米アップルの決算など、注目材料の多かった週でしたが、これらのイベントの通過に伴って株価が上昇しているため、相場のムードは改善している印象です。

また、米10月雇用統計については、まだ日本の現物株市場は織り込めていませんが、日経225先物取引市場(大取)は3万2,330円と、一段高の反応する動きで取引を終えていますので、今週は上昇スタートが見込まれます。

その後の展開については、今週は経済指標の発表が比較的少ないほか、国内企業の決算発表がピークを迎えることもあり、決算の動向をにらみながら、株価が一段高となるのか、それとも再び売りに押されるのかが焦点になるわけですが、まずは先週の日経平均の値動きから考えて行きたいと思います。

先週の日経平均は底打ちから上昇の動き

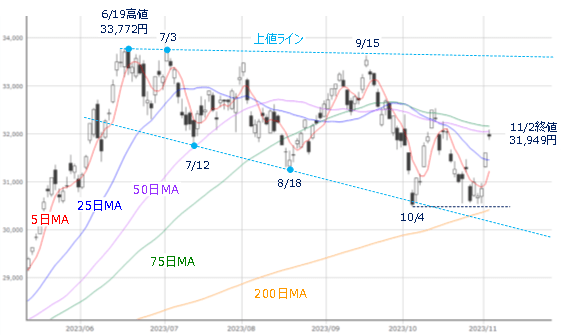

図1 日経平均(日足)の動き(2023年11月2日時点)

先週の日経平均の値動きを上の図1で振り返ると、底打ちから反発の動きとなりました。前半の2日間は、10月4日の直近安値の水準が下値の目安となって買いが入り、そして週末にかけての2日間は、「窓」空けを伴いつつ、11月1日(水)が25日移動平均線、2日(木)が3万2,000円水準といった節目を意識しながら上昇していたことが分かります。

テクニカル分析の節目への意識が強いということで、「株価の上昇はまだ手探り」という見方もできますが、実は意外と相場の地合いは強いかもしれません。ここで注目するのは前回のレポートでもチェックした「売買の盛り上がり」です。

目先の株式市場は「フォロースルー」で上値を試しやすい?

実際に、ここ2週間の東証プライム市場の売買代金を辿っていくと、以下の通りです。

23日(月):2兆8,792億円

24日(火):3兆7,241億円

25日(水):3兆1,379億円

26日(木):3兆2,880億円

27日(金):3兆5,383億円

30日(月):5兆6,674億円

31日(火):4兆6,793億円

1日(水):4兆8,360億円

2日(木):4兆5,738億円

※2023年1~9月の1日平均の売買代金:3兆6,842億円

先週の売買代金を見ると、前週や2023年1~9月の平均と比べて明らかに増加しています。

このように、株価が下げ止まって反発を見せた後に、売買の増加を伴って株価が上昇していくと、「フォロースルー」と呼ばれ、相場の反転に対する見方を補強する材料とされますので、目先の株価は上昇しやすくなっていると思われます。

実は、こうしたフォロースルーの動きは米国株市場でも出現しています。

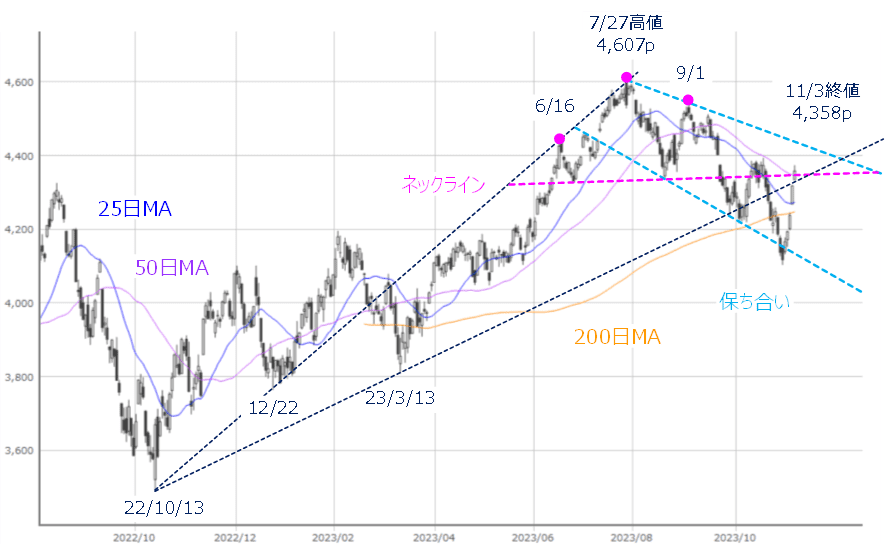

図2 米S&P500(日足)の動き(2023年11月3日時点)

先週の米S&P500は週を通じて大きく上昇しました。ローソク足も陽線が並び、200日・25日・50日の3本の移動平均線を上抜けています。

次の目標として意識されるのは、4,400pの株価水準や、高値どうしを結んだ上値ラインになります。

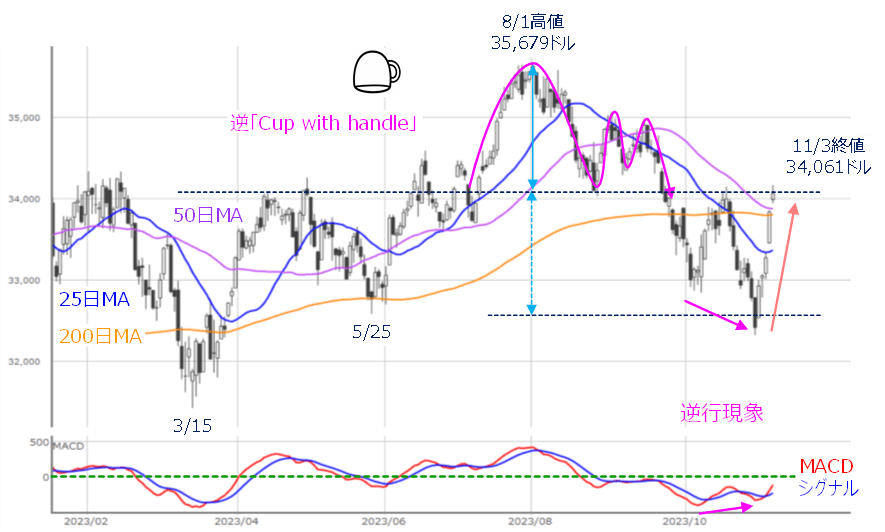

図3 米NYダウ(日足)とMACD(2023年11月3日時点)

米NYダウも、先週に大きく株価が反発しています。前回のレポートでは、逆「カップ・ウィズ・ハンドル(Cup with handle)」のカップの深さまで株価が下落し、ひとまず想定される下げ幅を達成したことや、株価とMACDとの「逆行現象」の出現によって、株価が上昇していく可能性について指摘していましたが、想定通りの展開となった格好です。

反発した株価も3万4,000ドル台に乗せ、50日移動平均線も上抜けてきました。前週の株価の下落も想定内、先週の株価の戻りも想定内ですので、株価の「戻り」から「さらなる上昇」につなげられるかがポイントになります。

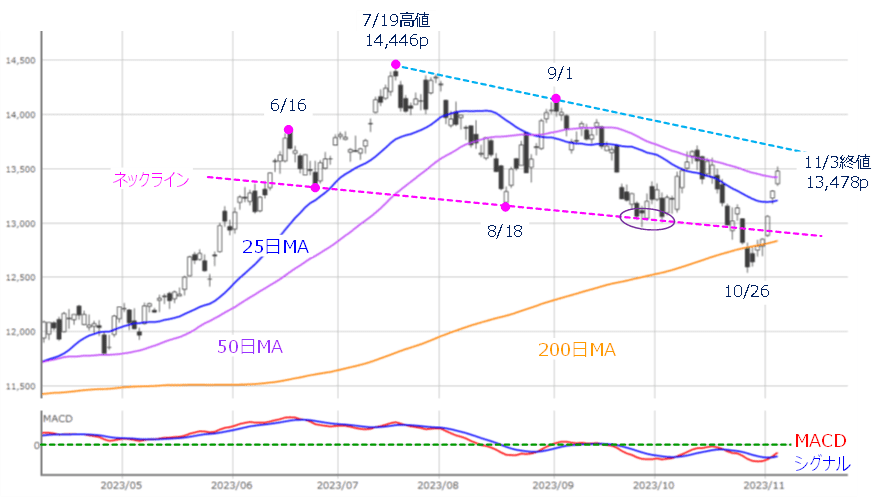

図4 米NASDAQ(日足)とMACD(2023年11月3日時点)

米NASDAQも株価が上昇し、50日移動平均線のところまで戻してきています。

図2~図4が示すように、米国の主要株価指数が揃って株価の反発基調を強めているわけですが、日本株と同様に、いずれも株価の上昇が売買の増加を伴っています。

株価上昇の背景と注意点

こうした日米の株価上昇の背景には、米長期金利の低下が主因として考えられています。

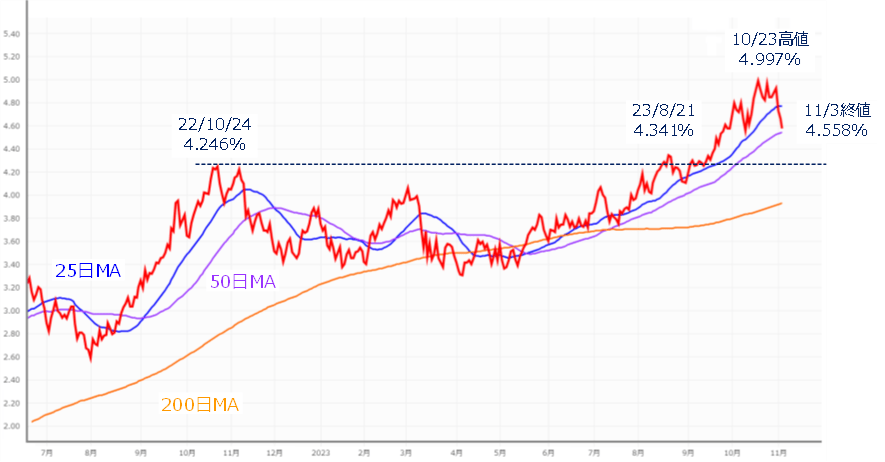

図5 米10年債利回り(日足)の推移(2023年11月3日時点)

上の図5を見ても分かるように、最近までの米10年債利回りは5%超えも視野に入っていたのですが、先週は4.5%台まで大きく下落しています。

また、25日移動平均線を下抜けており、このまま米10年債利回りが低下傾向を続けるのかが注目されます。目先の焦点は50日移動平均線になります。

10年債利回りをはじめとする米国の金利が足元で低下しているのは、「ほどほど」な減速を示す米経済指標が相次いでいることや、先週発表した四半期の米国債の発行計画で、長期債と超長期債の発行予定額が市場予想ほど増えなかったことで、債券市場の需給悪化に対する警戒が後退したことなどが理由となっています。

当面の間は、「金利の低下=株高」の構図が続くと思われますが、その一方で、インフレが思ったよりも低下せずに、金利が高止まりしてしまうことや、想定以上に景気が減速してしまい、金利が低下しても株価が上昇しないといったシナリオが燻っていることにも注意が必要です。

今月の終盤から本格化するクリスマス商戦がはじまりますが、その動向が冴えないもとのなってしまうと、米景気の悪化が顕在化したと受け止められ、年末にかけて波乱含みとなるかもしれません。

忘れがちな中国リスクにも注意

そして、もうひとつ注意しておきたいのは、中国リスクです。

中国景気に対する不安については、以前からも指摘されていましたが、今年の8月あたりから強く意識され始めています。

例えば、中国の不動産大手企業の碧桂園(カントリーガーデン)が、外貨建て債務の利払いができなくなったことや、恒大集団が米国の連邦破産法第15条の適用申請を行ったのをはじめ、経済指標が軒並み悪化していること、そして、数字が高くなり過ぎて問題視され始めた若者の失業率の公表を取りやめたのも8月でした。

さらに、先ほどの碧桂園については、10月に外貨建て債務がデフォルト認定されるなど、状況は悪化しています。

とはいえ、最近の中国株市場をチャートで眺めると、上海総合指数はいったん底打ちしたような形状となっているほか、香港ハンセン指数も低空飛行ではあるものの、大きく相場を崩すような展開にはなっていません。

中国不動産企業のデフォルト自体はすでに想定済みであったことや、中国政府がようやく、景気対策に乗り出そうとする動きを見せ始めたことへの期待が影響していると思われます。

実際に、中国政府は10月24日に、1兆元(約20兆5千億円)の特別国債の追加発行を承認しました。具体的な中身を見ると、特別国債は2023年の10-12月期に発行され、その資金は2023年と2024年の2回に分けて5,000億元ずつ地方に配賦されます。

調達した資金は、名目上では災害復旧や水害防止など防災関連プロジェクトに使用するとされていますが、実際のところは地方政府や地方政府が抱える融資平台の債務の返済や借り換えに充てられるとされています。

問題なのは、1兆元という規模は、すでに明らかになっている中国不動産企業の債務額などと比べると、債務問題の解決には全然足りず、時間稼ぎにしかならないという見方があることや、特別国債を発行すること自体がかなり異例であるという点です。過去において、特別国債が発行されたのは、1998年(アジア通貨危機)、2020年(コロナ対応)など数例しかありません。

それだけ足元の状況に対する中国政府の危機感の表れで、景気対策に本腰を入れ始めたという見方もできそうですが、今回の対応によって、中国経済がどこまで回復できるかは不透明なため、目先で中国株は反発傾向を見せる可能性はあるものの、中国景気の減速警戒は今後も燻り続けることになります。

また、日米の決算シーズンも、すでに多くの企業が決算を発表している段階ですが、概ね良好な業績を示しているものの、企業の中には、中国の景気悪化への警戒を滲ませているものも少なくありません。

具体的に見て行くと、国内では、安川電機やニデック(旧日本電産)、ファナック、資生堂、コマツなどが決算発表時の記者会見で中国経済への不安を示唆しているほか、米国でも、中国での売上比率の高いスターバックスや、ヤム・チャイナ・ホールディングスなどが決算で中国の消費減速の兆候を示しているものも散見され始めています。

中国では、今週末の11日(土)から、いわゆる「独身の日」セールが始まるほか、今月の中旬には米中首脳会談が行われる予定となっていますので、その動向によっては、市場のムードに影響が出るかもしれません。

目先の日経平均の想定レンジは3万0,500円~3万3,700円

最後に、目先の日経平均の想定レンジについて見て行きますが、こちらはこれまでと同様に、75日移動平均線の乖離率をボリンジャーバンド化したもので見て行く方針に変わりはありません。先ほどの図1を見ても、足元の株価は75日移動平均線回復を射程圏内に捉えています。

図6 日経平均75日移動平均線乖離率のボリンジャーバンド(2023年11月2日時点)

先週末2日(木)の75日移動平均線乖離率は、マイナス0.65%まで乖離が修正されてきています。

目先はボリンジャーバンドの中心線(MA)が目安となりますが、先週末時点の75日移動平均線の値で計算すると、3万2,200円ほどになります。冒頭の部分でも紹介した大取の日経225先物取引の終値が3万2,330円でしたので、週初はココを超えるところからのスタートが予想されます。

また、ここ3年間の乖離率はプラスマイナス5%の範囲内で推移することが多いため、当面の日経平均の予想レンジを、先週末時点の値で計算すると、3万0,500円から3万3,700円あたりになると思われます。

前回のレポートでテーマとなっていた「次の展開」ですが、これまで見てきたように、ひとまずは上方向へ動き始めているようです。

ただし、中長期的に新たなストーリーが描きにくい状況は変わっておらず、今週は、「ムードの良い今のタイミングで行けるところまで行く」のか、それとも「様子を探りながらレンジ相場を続けて行くのか」など、先週出現したフォロースルーの動きがどこまでの買い意欲につながっているのかを試しに行く週になりそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。