日銀が市場操作をやめる(国債市場を開放する)わけがない!?

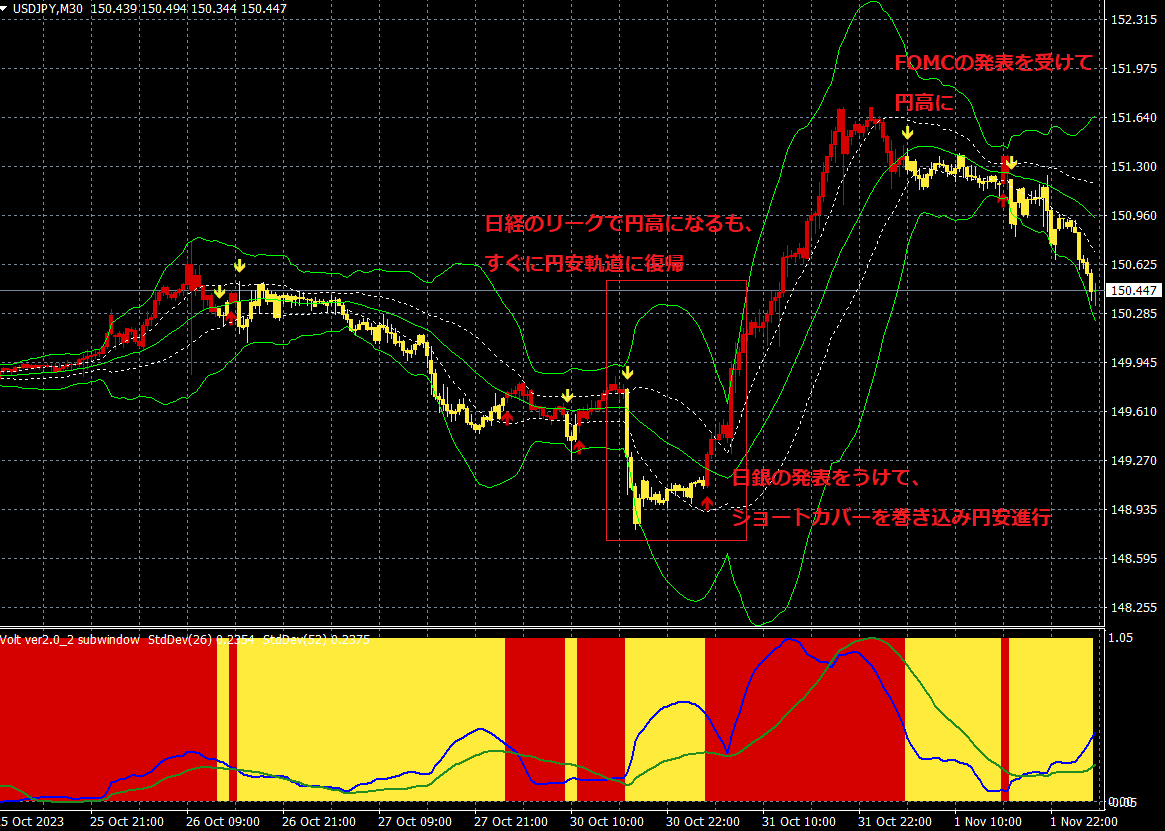

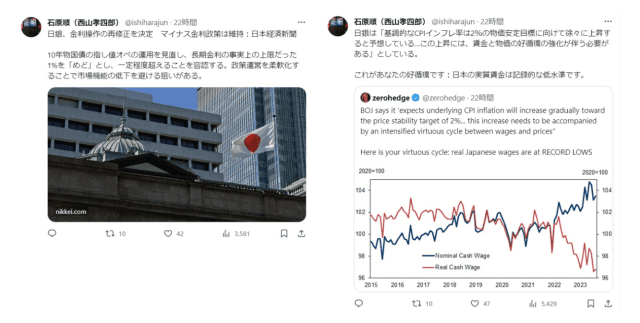

10月30日の午後11時ちょうどに、「日銀、金利操作を再修正へ 長期金利1%超え柔軟に」というリーク記事が日経の電子版に出た。ドル/円は円高に振れて148円81銭を付けた。

このリーク記事は、「日本の国民は、デフレよりも悪い唯一のものはインフレであることについに気づきました」とゼロヘッジの投稿でやゆされていたが、それでも「日本銀行のYCC(イールドカーブ・コントロール、長短金利操作)の再修正は小手先のもので市場への影響は限定的」と解釈され、10月31日のNY時間中に円安軌道に復帰し、日銀の政策発表があった10月31日には151円70銭まで円安が進んだ。

ドル/円(30分足)

出所:楽天MT4・石原順インディケーター(メガトレンドフォローの売買シグナル)

ドル/円(日足)

出所:楽天MT4・石原順インディケーター(メガトレンドフォローの売買シグナル)

日銀は声明文で、「日本銀行がイールドカーブ・コントロールの柔軟性を高めることは適切であり、そうすることで、長期金利が将来の展開に応じて金融市場で円滑に形成されるようになる」と主張しているが、それをやるのは「市場」であって、日銀の「YCC」ではないだろう。

この声明文を受けて、UBSなど市場の一部では「YCCはもう事実上撤廃された」との見方も浮上している。日銀が「10年国債金利が上限をある程度上回ることを許可し、その時点で市場操作をするかもしれないし、しないかもしれない」という意味の曖昧なことを言っているからだ。だが、日銀が市場操作をやめる(国債市場を開放する)わけがない。

植田和男日銀総裁は「長期金利の厳格な上限は設定しないが、こうした調節の下で長期に上昇圧力がかかる場合であっても、1%を大幅に上回るとはみていない」と語ったが、それは市場操作を続けるということだ。案の定、日銀は11月1日、臨時の国債買い入れオペを実施すると通知した。

日本10年国債金利(日足)

出所:マーケットナビゲーター・石原順インディケーター(メガトレンドフォローの売買シグナル)

公的債務の対GDP(国内総生産)比の限界は250%程度といわれ、1940年代に英国が一度経験しているだけである。「少子高齢化」の日本は金利が上がれば苦しくなる。

「インフレをあおり続け、賃金がそれに追いつくことを望むこととは別の明確な目的」が日銀にはあるのだろう。それは、インフレを引き起こし、このインフレによって円の購買力を消耗させるということだ。猛烈なインフレが何年も続けば、日本のGDPに対する債務残高の割合は他の先進国程度まで落ち着いてくることも想定される。

加えて、日本のマイナス金利と大規模金融緩和は、米国株と米国債の買い支え(補完装置)として利用されている。そういう政治的理由からも、日銀は金利を上げられない。日本が金融緩和をやめたら、米国株が暴落するし米金利も上がり債務返済ができなくなる。

敗戦後、米国の中核的な属国となっている日本は、来年の米大統領選挙までは基本的にゼロ金利の解除をしにくいのである。いけるところまで金融緩和を引っ張りたいというのが本音だろう。

巨額の借金を持つ国において、インフレは政府の実質債務を減らすことができるが、金利上昇は利払い負担になるので望ましくない。しかし、金融市場で<国債を買い支える仕組み>をつくれば、インフレ下においても長期金利を低く抑えることが可能となる。政府にとっては実質借金額と利払い負担の両方を減らすことができるのである。金融市場で<国債を買い支える仕組み>が日銀のYCCである。

日銀は、「2%の持続的・安定的な物価上昇の実現が、はっきりと視界に捉えられる状況にあると考えており、来年1~3月ごろには見極められる可能性もある」という路線を崩しておらず、少なくとも来年の半ばまではマイナス金利を解除する気はないのだろう。

海外勢が気にしているのは日本勢の米国債の売却(1兆1,162億ドルを保有)だが、今回の日銀の政策変更は小手先の時間稼ぎにすぎない。YCCの完全撤廃やマイナス金利解除なら市場へのインパクトは大きいが、当面、日銀は緩和を続けるだろうという見立てになっている。

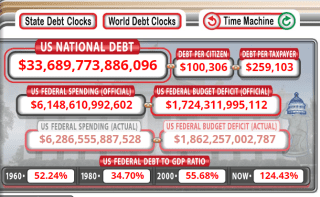

米国政府は酔っぱらいの船乗りのような支出をやめるべきだ!

FRB(米連邦準備制度理事会)は市場の予想通り金利を据え置いた2022年3月のゼロ金利解除後で初めて2会合連続での利上げの見送りである。FRBはもう利上げをする理由がなくなっているのだ。なぜなら、「イエレンの米財務省自身が容赦ない国債発行で利回りを引き上げ、FRBの仕事を代行している」からである。

スタンレー・ドラッケンミラーは、「政府は酔っぱらいの船乗りのような支出をやめるべきだ!」と激しい口調で米財務省を批判している。

債券王のジェフリー・ガンドラックは、「私の予想通り景気が後退すれば、FOMC(米連邦公開市場委員会)は0.5ポイントの利下げではなく、2ポイントの利下げに踏み切るだろう」と語った。

借入コスト上昇の問題は、ウイルスのように金融エコシステム全体をむしばみつつある。金利上昇の最大の問題点は、債務の増大と財政赤字の増加により、経済が金利上昇を維持できないことにある。

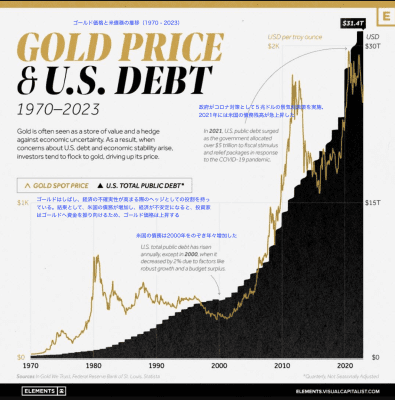

この先、資産と負債を両方膨らませてきた中央銀行が経験するのは、グリーンスパン以降続けてきた(資産価格バブルには事前に働きかけず、資産価格バブルの崩壊後の経済に対する逆風を思い切り緩和的な金融政策で極力相殺するという)「後始末戦略」の後始末である。結局のところ、どの国でも不換紙幣制度の最終段階は「インフレ」であることが証明されている。

米国債務時計

ゴールド価格の推移と米国の公的債務の推移(1970年から2023年)

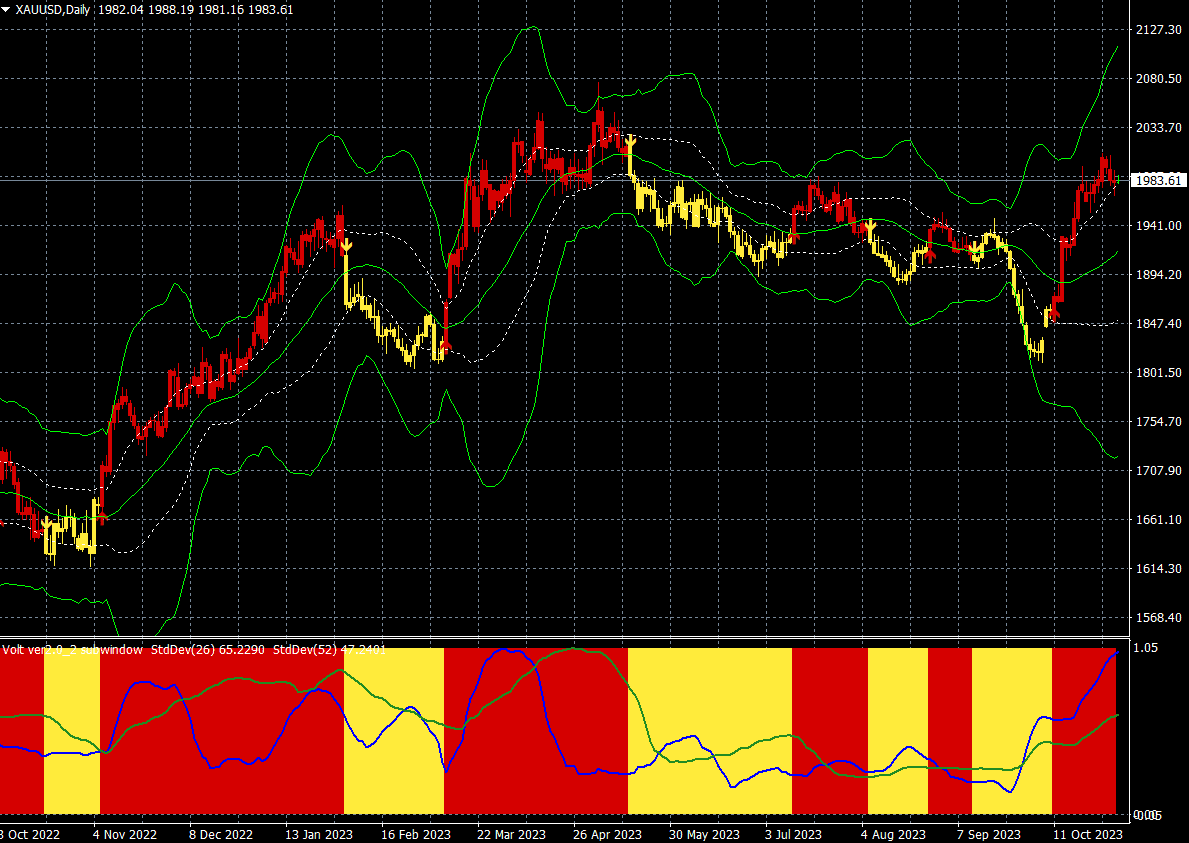

ゴールドCFD(日足)

出所:楽天MT4・石原順インディケーター(メガトレンドフォローの売買シグナル)

11月1日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

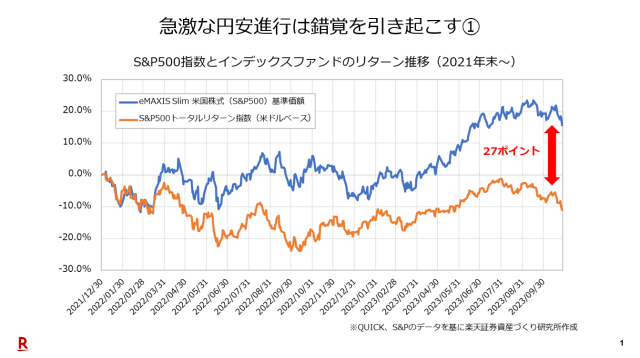

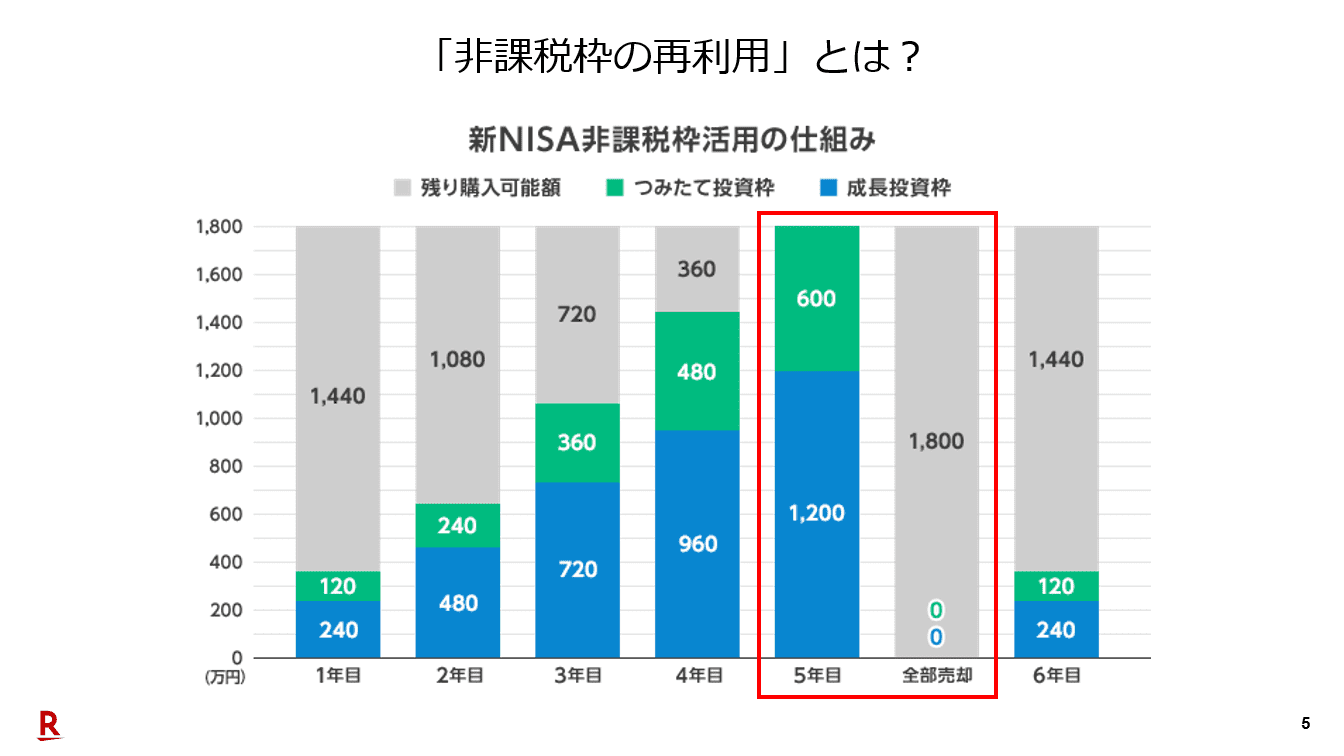

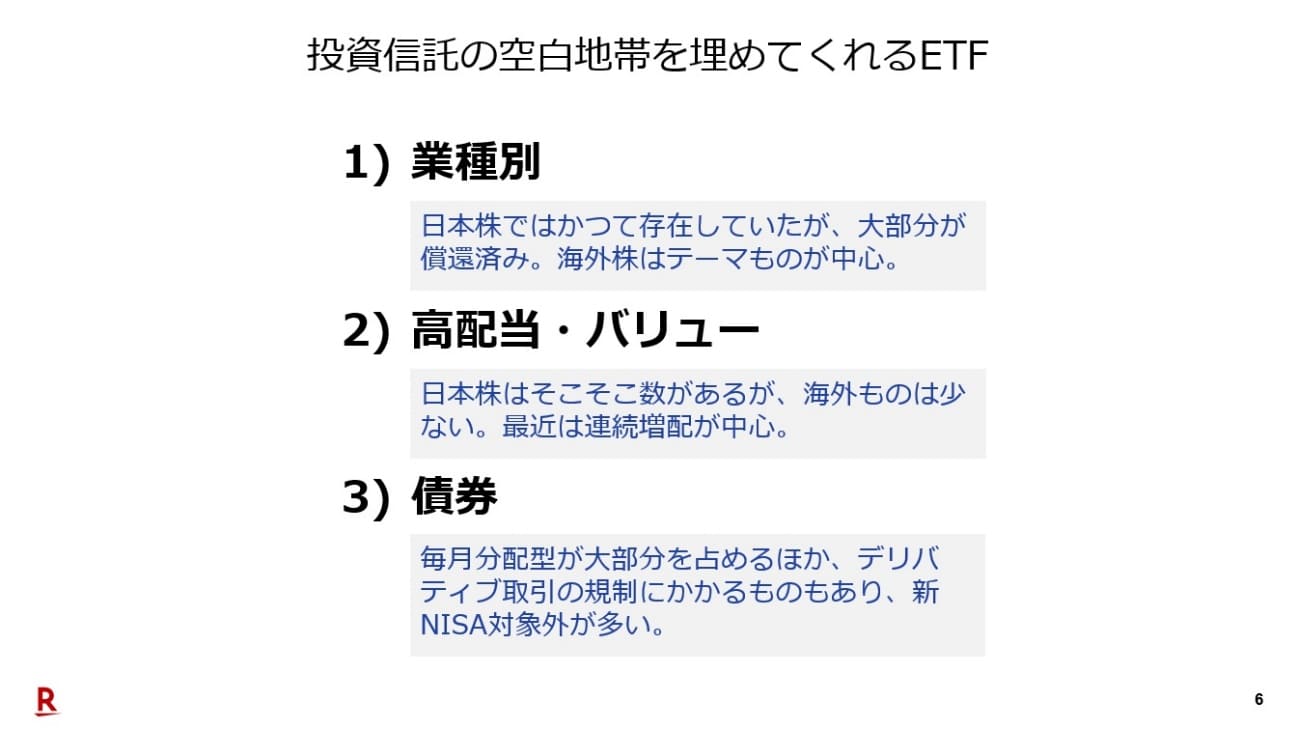

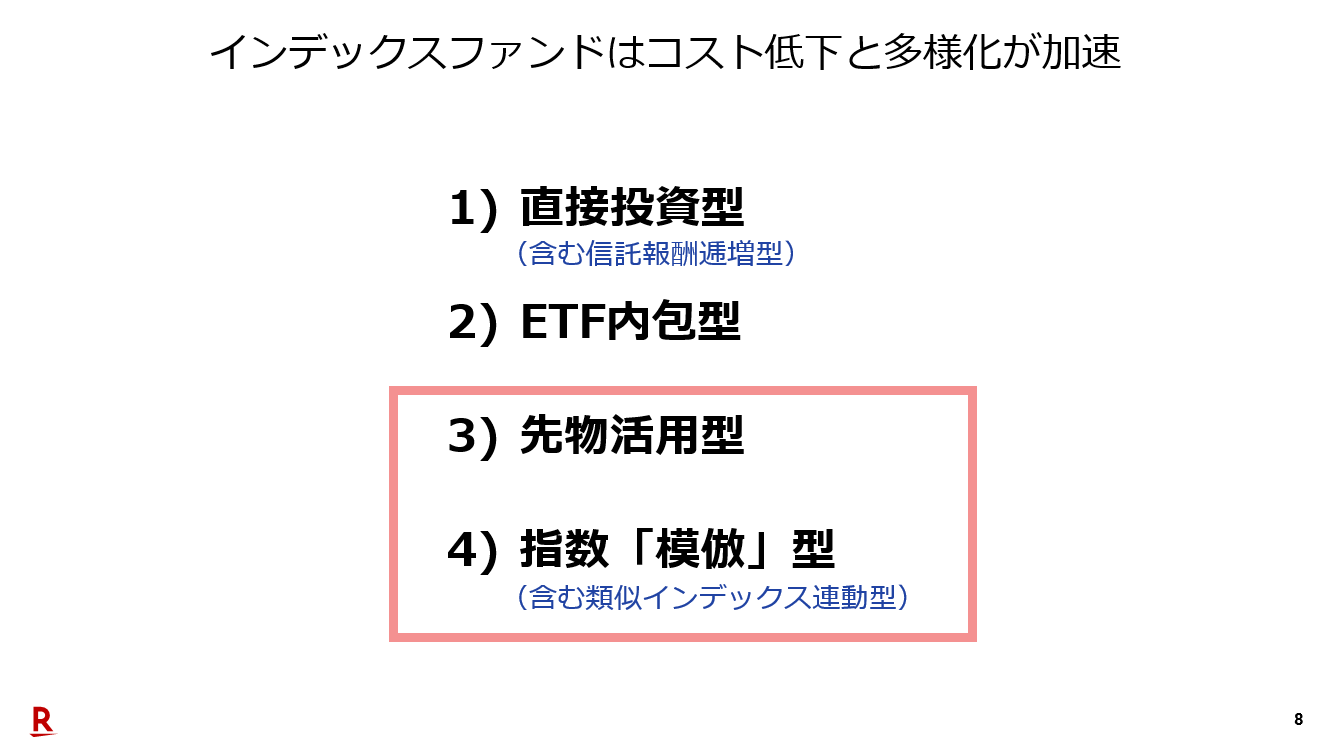

11月1日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、篠田尚子さん(楽天証券資産づくり研究所副所長 ファンドアナリスト)をゲストにお招きして、「運用の落とし穴:急激な円安は錯覚を引き起こす!」・「S&P500の2つのワニの口」・「新NISAの利用方法」・「ETFの使い方・最近のインデックスファンドの手数料競争」・「日銀の金融政策を市場はどう見ているのか?」・「日銀は国債市場を解放しない」・「為替市場のテクニカル分析」というテーマで、話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

11月1日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。