毎週金曜日午後掲載

本レポートに掲載した銘柄:アドバンテスト(6857、東証プライム)、アマゾン・ドット・コム(AMZN、NASDAQ)

アドバンテスト

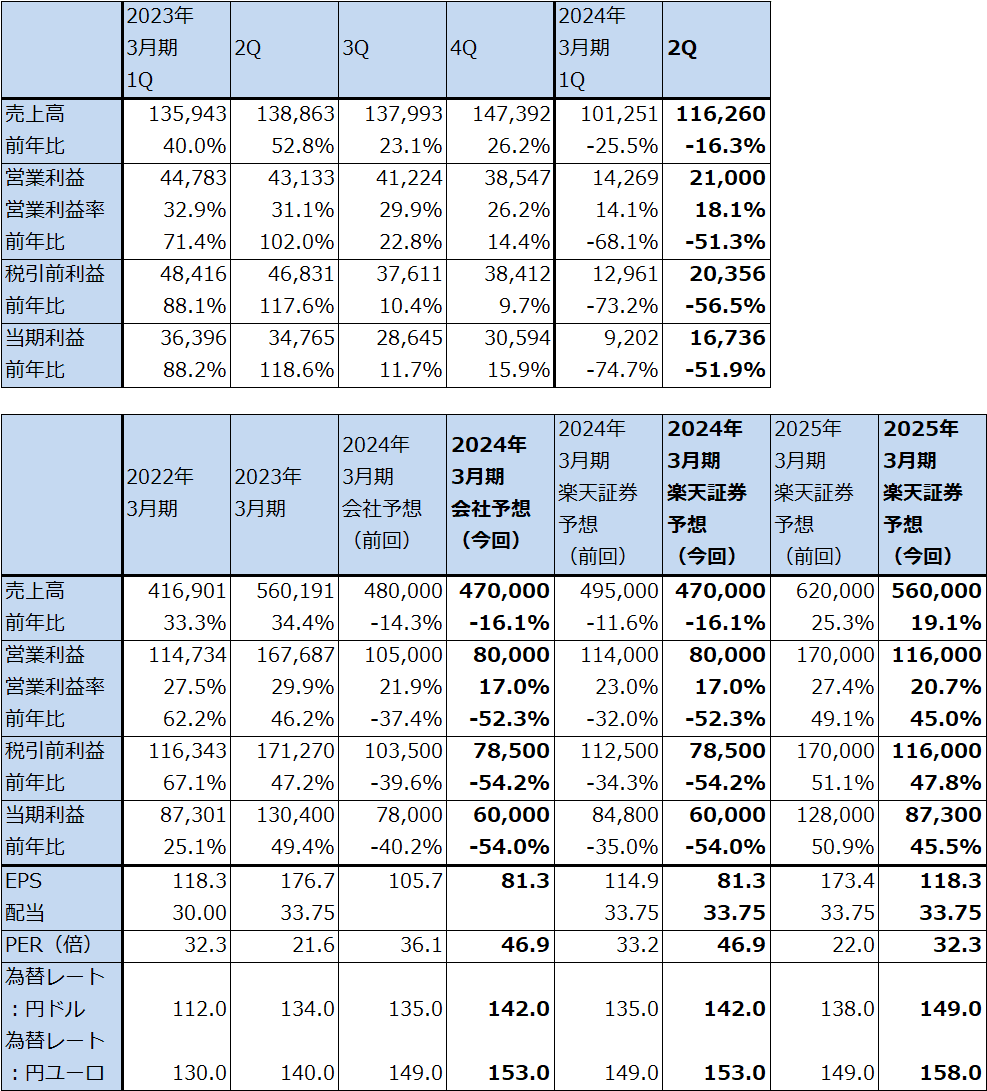

1.2024年3月期2Qは、16.3%減収、51.3%営業減益。

アドバンテストの2024年3月期2Q(2023年7-9月期、以下今2Q)は、1,162.60億円(前年比16.3%減)、営業利益210億円(同51.3%減)となりました。業績好調だった前2Qに比べると大幅減収減益となりましたが、今1Qと比べると増収増益となりました。業績の大底は今1Qだったと思われます。ただし、後述するように回復の勢いは会社予想よりも鈍いものでした。

今1Q決算発表時の今2Q会社予想、売上高1,127億円、営業利益223億円と比べると、売上高は若干上回りましたが、営業利益は若干未達となりました。今2Qの販管費の中には取引先との係争に伴う受取和解金等約32億円が含まれています。

表1 アドバンテストの業績

発行済み株数 738,129千株

時価総額 2,815,962百万円(2023/10/31)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年10月1日付けで1対4の株式分割を行った。表中の配当額は分割にあわせて遡及修正している。

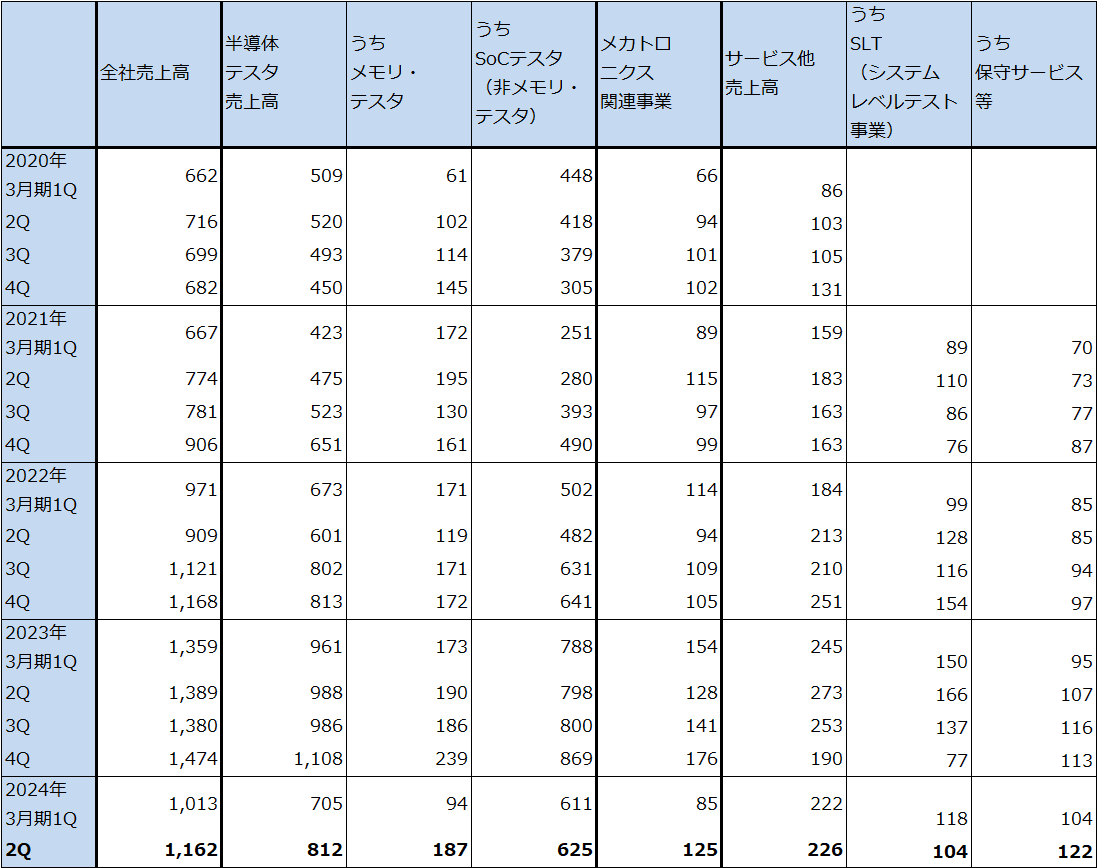

2.製品別売上動向-会社予想よりも回復の勢いが弱い-

今2Q業績は今1Q比で回復しましたが、回復の勢いは弱いものでした。主な要因はスマートフォン関連中心に顧客の投資抑制が続いたためですが、スマートフォン以外の生成AI向け、自動車・一般産業向けがスマートフォン向けを補うほど強くなかったためでもあります。

2023年7-9月期のスマートフォン市場最大のトピックスは9月のアップルの「iPhone15シリーズ」発売ですが、アドバンテストはアップル向けロジック半導体のテスタのシェアがほとんどないと言われています。この分野ではテラダインが大半のシェアを持っていると言われています。そして、iPhone以外のスマートフォンは、グーグルのピクセル、ファーウェイの新型スマートフォン以外、売れ行きが悪い状況が続いており、これが業績回復が鈍かった理由と思われます。

製品別にみると、SoCテスタ(ロジックテスタ)は今1Q611億円→今2Q625億円へ増加はしましたが低い伸びとなりました。前期にAI用GPU向けSoCテスタを出荷しすぎた模様で、顧客であるOSAT(後工程専門業者)

また、保守・サービスは同104億円→122億円へ増加しましたが、システムレベルテストは同118億円→104億円へ減少しました。

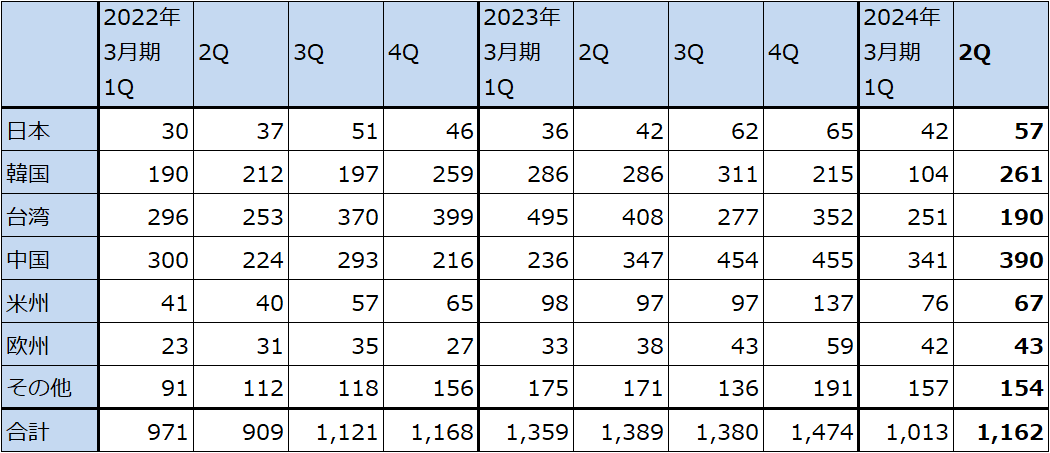

地域別売上高をみると、今2Qは今1Q比で韓国向けが大幅に増えました。メモリ・テスタ、SoCテスタが増えました。半面、台湾向けはスマートフォン向けのハイエンドSoCテスタが減少しました。台湾の顧客ではスマートフォン向けからHPC向け(主にパソコン、サーバー向け)にテスタの機種を変えつつあり、今後は台湾向けは売り上げが増えると会社側は考えています。また、中国向けは自動車、産業機器向け等の成熟半導体向けSoCテスタとメモリ・テスタが堅調でした。

表2 アドバンテストのテスタ売上高

出所:会社資料より楽天証券作成

表3 アドバンテストの地域別売上高

出所:会社資料より楽天証券作成

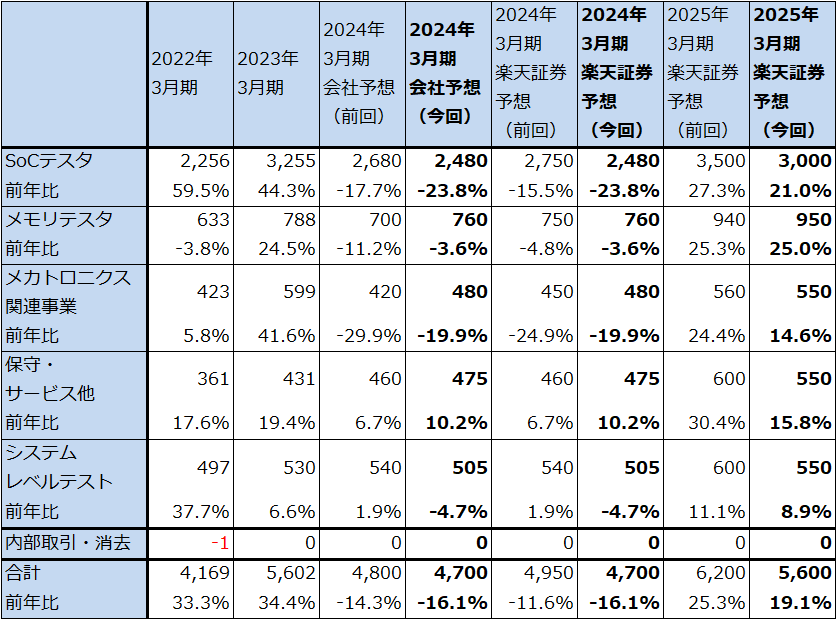

3.2024年3月期会社予想は大幅下方修正

会社側の見方では、今3Q以降は自動車、産業機器向け成熟半導体用SoCテスタやディスプレイドライバーIC用テスタの堅調な動きが続く見通しですが、スマートフォン中心に民生品向け半導体の需要回復がこれまで予想したよりも遅れる見通しです。従来会社側は今期下期にSoCテスタ市場が回復すると見ていましたが、今はSoCテスタ市場の回復が従来の見方よりも6~9カ月間遅れると見ています。即ち、来期下期に回復がずれ込む可能性があります。

特に先端プロセス向けSoCテスタ(7ナノ、5ナノ、3ナノ向け)が落ち込むと会社側は見ていますが、これは前述のようにiPhone向けがほとんどないこと、足元では前期に納入されたAI用GPU向けSoCテスタが余剰となっており、この需要が本格的に回復するのが来年に入ってからと会社側が考えていることによります。会社側では2024年になればAI用半導体の生産増強が期待でき、それがSoCテスタ需要を増加させるとみています。

一方で、メモリ・テスタ需要は今期、来期と順調に伸びる見通しです。AI用GPUに付属するHBM(大容量広帯域高速の特殊メモリでDDR5をベースにして生産する)向け、DRAMの最新規格でAIサーバーに大量に搭載するDDR5向けのメモリ・テスタ(ハイエンド機種)が、メモリメーカーのHBM、DDR5生産能力増強によって、需要が増えると予想されます。

このような見方から、会社側は2024年3月期業績予想を、売上高4,700億円(前年比16.1%減)、営業利益800億円(同52.3%減)と予想しました。前回会社予想の売上高4,800億円、営業利益1,050億円から下方修正されました。営業利益の下方修正幅が大きいのは好採算のハイエンドSoCテスタ売上高が当初予想よりも減るためです。

楽天証券予想も2024年3月期は会社予想と同じ水準に下方修正します。また、2025年3月期は売上高5,600億円(同19.1%増)、営業利益1,160億円(同45.0%増)と予想します。前回予想の売上高6,200億円、営業利益1,700億円から下方修正します。AI用GPU向けハイエンドSoCテスタの回復が期待できますが、回復の程度は前回予想よりも鈍いと予想します。ただし、ハイエンドSoCテスタは採算が良いので、営業増益率は高くなると予想します。

表4 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注:四捨五入のため合計が合わない場合がある。

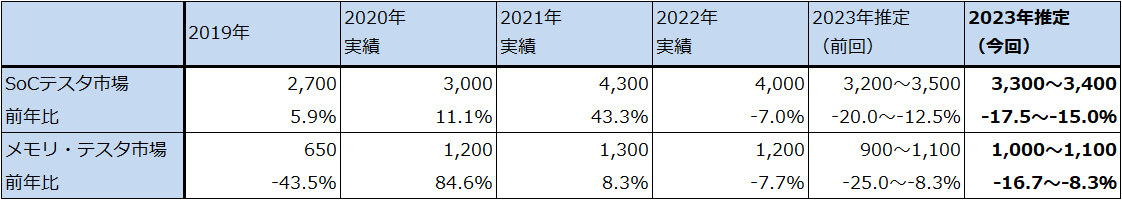

表5 アドバンテストの半導体テスタ市場予想

出所:アドバンテスト資料より楽天証券作成

4.今後6~12カ月間の目標株価を前回の5,750円から4,800円に引き下げる

アドバンテストの今後6~12カ月の目標株価を、前回の5,750円(10月1日付け1対4分割後の前回目標株価。分割前は2万3,000円)から4,800円に引き下げます。楽天証券の2025年3月期予想EPS(1株当たり利益)118.3円に、長期的な成長性と短期的な業績停滞を考慮し、想定PER(株価収益率)40倍前後を当てはめました。

足元では大幅下方修正のショックがあり、株価の回復には時間がかかる可能性もありますが、中長期では買い場を探したいと思います。

アマゾン・ドット・コム

1.2023年12月期3Qは、12.6%増収、営業利益4.4倍

アマゾン・ドット・コム(以下アマゾン)の2023年12月期3Q(2023年7-9月期、以下今3Q)は、売上高1,430.83億ドル(前年比12.6%増)、営業利益111.88億ドル(同4.4倍)となりました。売上高は今2Q同様前年比2桁増となり、営業利益は同じく大幅増となりました。

また、全社営業利益率は7.8%となり、2021年12月期1Q8.2%に次ぐ水準となりました。全てのセグメントで今2Q比で営業利益率が改善しました。

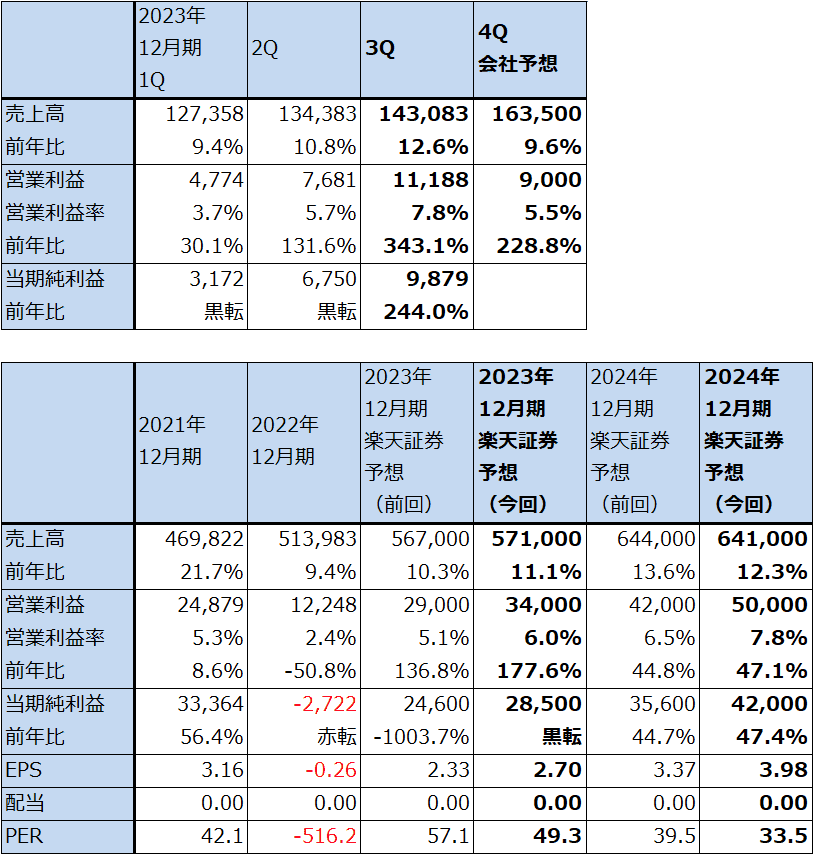

表6 アマゾン・ドット・コムの業績

時価総額 1,373,755百万ドル(2023年10月31日)

発行済株数 10,558百万株(完全希薄化後、Diluted)

発行済株数 10,322百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

2.セグメント別動向-全セグメントが順調-

1)北米事業

北米事業(オンラインストア、店舗販売、サブスクリプションサービス、広告等)の今3Qは売上高878.87億ドル(前年比11.5%増)、営業利益43.07億ドル(前年同期は4.12億ドルの赤字)となりました。今2Q比でも増収増益となりました。

特に営業利益率が今1Q1.2%、今2Q3.9%、今3Q4.9%と傾向的に上昇していることが注目されます。従来全米で1箇所だったネット通販事業の配送センターを、今期から全米を8つの地域に分けて設けるようにして配送スピードを向上させたことが、顧客の購買行動を刺激し、営業利益率上昇に貢献した模様です。多くの顧客は今も価格に敏感ですが、配送スピードが速い場合は価格よりも配送スピードを選択する模様です。また昨年末から今年前半にかけて行った人員削減や各種コスト削減も営業利益率改善に貢献しました。

全社の各サービス別売上高を見ると、オンラインストア売上高の増収率が徐々に上昇しているだけでなく、外部出店者向けサービスが前年比19.8%増、サブスクリプションサービス(動画配信、音楽配信サービスなど)同14.2%増、広告サービス同26.3%増と、オンラインストア売上高よりも高い伸びを示しているサービスがあります。これらは北米事業の比重が大きいと思われますが、特に広告事業の伸びが大きくなっています。外部出店者向け広告が多い模様ですが、動画配信サービスのプライムビデオのアマゾン企画番組に広告掲載するとアマゾンのウェブサイトに集まる顧客に対する訴求効果が高いようであり、今後も高い伸びが続くと予想されます。

表7 アマゾン・ドット・コム:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

表8 アマゾン・ドット・コム:サービス別売上高

出所:会社資料より楽天証券作成

2)インターナショナル

インターナショナル事業(オンラインストア、サブスクリプションサービス、広告等)の今3Qは、売上高321.37億ドル(前年比15.9%増)、営業損失0.95億ドル(前年同期は24.66億ドルの赤字)となりました。増収率は2021年12月期3Qの前年比15.8%増以来の二桁増収となり、営業損益は収支均衡の手前まできました。

大きな市場シェアを獲得したイギリス、ドイツ、日本、フランスは黒字ですが、多くの新興国では赤字が続いており、インターナショナル事業全体で北米事業並の営業利益になるには、時間がかかると思われます。ただし、このまま企業努力で二桁増収が続けば、2024年12月期には収支均衡または小幅黒字が実現する可能性があります。

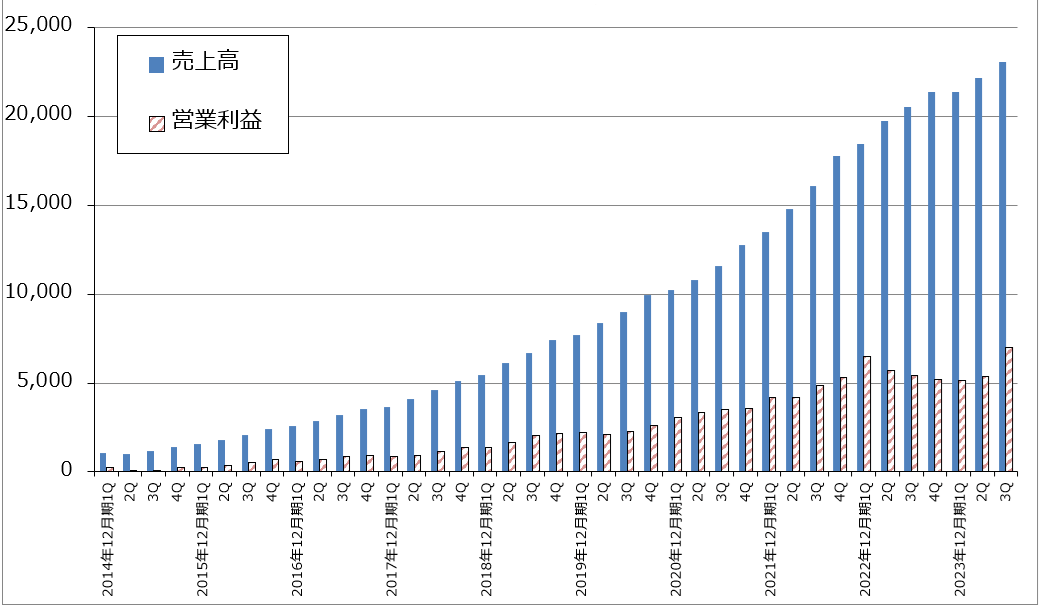

3)AWS

AWS(アマゾン・ウェブ・サービス)は世界シェア1位のクラウドサービスです。今3QのAWS事業は、売上高230.59億ドル(前年比12.3%増)、営業利益69.76億ドル(同29.1%増)となりました。顧客企業の多くが情報システムの一時的なダウンサイジングを行っているため、前年比増収率は今2Q12.2%増と同水準の12.3%となりましたが、会社側では情報システムの適正化(ダウンサイジング)が終了し始めていると考えています。新規契約数も増加しており、今後は増収率が高くなると思われます。

今3Qの増収率は高くはありませんでしたが、営業利益率は30.3%となり、今2Q24.2%から大きく改善しました。他セグメント同様、人員削減を含むコスト削減と増収によるものです。

新規契約を締結した企業のほとんどが生成AIを情報システムに組み込むことを念頭に置いています。アマゾンは、自社開発の機械学習用チップ「Trainium」、ディープラーニング用チップ「Inferentia」の2つのAI半導体を顧客に提供しています。AWSの顧客はこの2つのAI半導体を使ってLLM(大規模言語モデル)をトレーニングすることができます。

次に今3QにAmazon Bedrockの一般提供を開始しました。Amazon Bedrockは、「AI21 Labs」「Anthropic」「Cohere」「Meta Platforms」「Stability AI」「Amazon」 などの大手 AI 企業のさまざまな高性能基盤モデルを使うことができます。これによって顧客企業は自ら生成AIアプリケーションを構築、カスタマイズすることができます。

さらに「Amazon CodeWhisperer」によって、AIプログラムを生成することができます。

アマゾンは、このように生成AIを企業自ら構築、カスタマイズし自社の情報システムに組み込むための3つの階層、最下層の機械学習用チップ「Trainium」、ディープラーニング用チップ「Inferentia」、中間階層の「Amazon Bedrock」、最上位階層の「Amazon CodeWhisperer」を比較的安価な価格で顧客に提供しています。AI駆動用半導体として最もポピュラーなエヌビディアの最新型AI用GPU「H100」と「H100」搭載サーバーは品不足が続いていますが、アマゾンは顧客に対して自社開発の生成AI構築用の3階層を提供することで、顧客は生成AIの構築を行うことができます。この3つの階層がアマゾンの競争力になっています。

グラフ1 クラウド・インフラストラクチャー・サービス市場の世界シェア

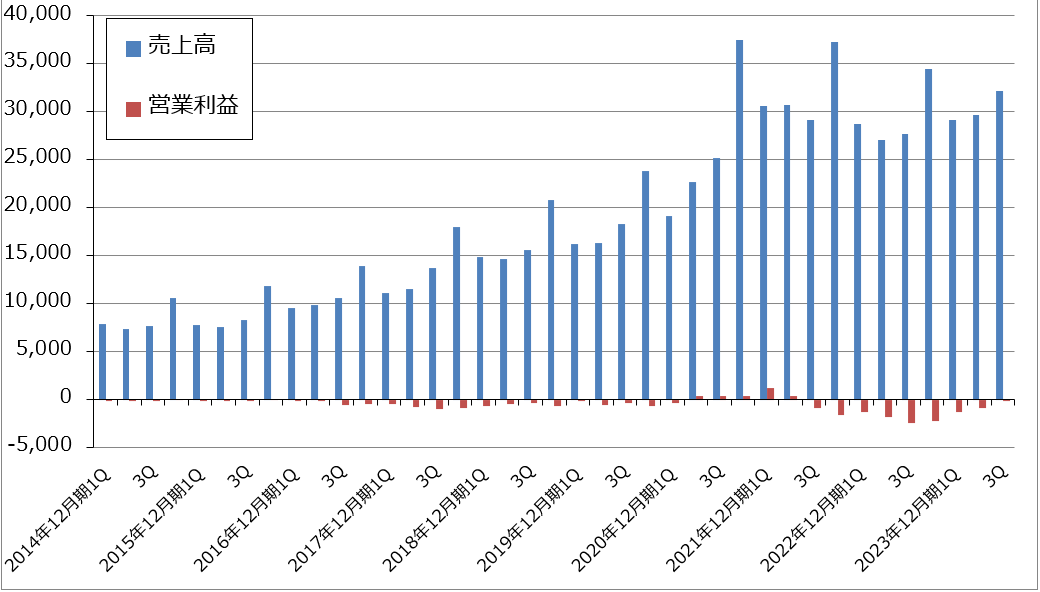

グラフ2 アマゾン・ドット・コム:北米事業の業績

グラフ3 アマゾン・ドット・コム:インターナショナル事業の業績

グラフ4 アマゾン・ドット・コム:AWS事業の業績推移

グラフ5 アマゾン・ドット・コム:セグメント別売上高営業利益率

4)設備投資動向

アマゾンの設備投資(フリーキャッシュフロー表のPurchases of property and equipment)は、2022年12月期は物流関係の設備投資が活発でしたが、2023年12月期は物流関係投資が減少し、生成AI関連とネットワーク等のAWSのインフラ投資が増加しています。四半期ベースでは今2Qが底で今3Qは増加しました。物流関係投資の規模も大きいですが、生成AI関連とAWS関連インフラへの投資も規模が大きいため、傾向的に全体の設備投資は増加傾向になると思われます。

グラフ6 アメリカの大手IT設備投資動向:四半期

3.楽天証券の2023年12月期、2024年12月期業績予想を上方修正する

会社側の今4Qガイダンスは、売上高1,600億~1,670億ドル、営業利益70億~110億ドルです。レンジ平均値は売上高1,635億ドル(前年比9.6%増)、営業利益90億ドル(同3.3倍)となります。

楽天証券では、今の北米、インターナショナル、AWSの各事業の勢いから、今4Qは会社予想レンジの上限近くになると予想しています。この見方に基づいて、2023年12月期を売上高5,710億ドル(同11.1%増)、営業利益340億ドル(同2.8倍)、2024年12月期を売上高6,410億ドル(同12.3%増)、営業利益500億ドル(同47.1%増)と予想します。いずれも前回予想から上方修正します。

セグメント別には、北米、AWSは2023年12月期、2024年12月期と順調な拡大を予想します。インターナショナルは2024年12月期に収支均衡を予想します。

表9 アマゾン・ドット・コム:セグメント別業績(通期)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価を前回の160ドルから170ドルへ引き上げる

アマゾンの今後6~12カ月間の目標株価を、前回の160ドルから170ドルへ引き上げます。楽天証券の2024年12月期予想EPS3.98ドルに、今後のネット通販とAWSの成長性、景気リスク、インフレリスクの両方を織り込んで想定PER40~45倍を当てはめました(想定PEG=1倍弱)。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アドバンテスト(6857、東証プライム)、アマゾン・ドット・コム(AMZN、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。