毎週金曜日午後掲載

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、マイクロソフト(MSFT、NASDAQ)、アルファベット(GOOGL、GOOG、NASDAQ)

ディスコ

1.2024年3月期2Qは、9.1%減収、15.7%営業減益だが、今1Q比では大幅増収増益

ディスコの2024年3月期2Q(2023年7-9月期、以下今2Q)は、売上高722.98億円(前年比9.1%減)、営業利益280.37億円(同15.7%減)となりました。前2Qが好調だったため前年比では減収減益となりましたが、今1Q比では検収が進んだこともあり大幅増収増益となりました。

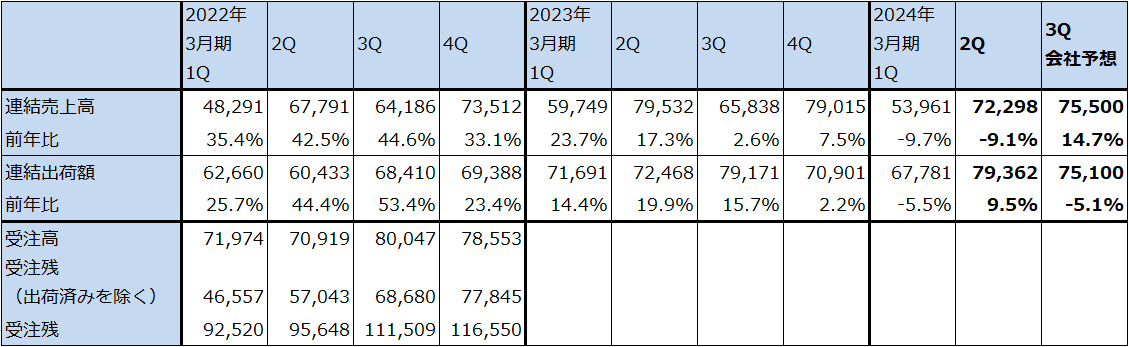

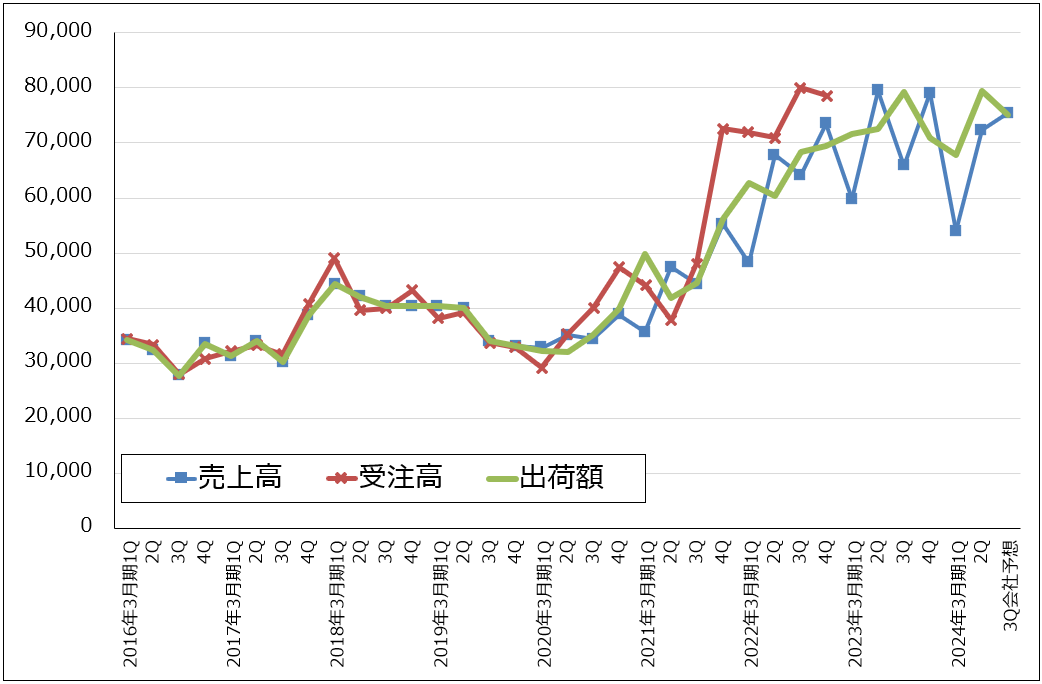

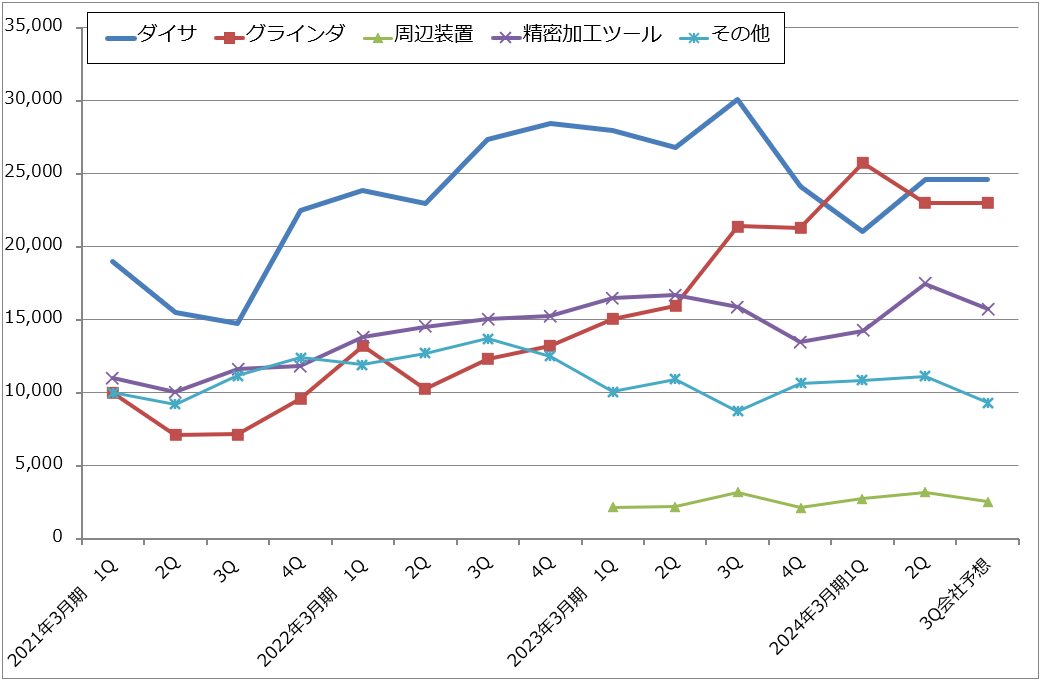

顧客の投資意欲を測る上で重要な全社出荷額は793.62億円(同9.5%増)となり、今1Q677.81億円からも増加し、過去最高の出荷額となりました。パワー半導体向けダイサ(シリコンウェハを四角いチップに切り出す)、グラインダ(シリコンウェハの底面を薄く削る)、ロジック半導体向けダイサ、グラインダ、CMOSイメージセンサ向けダイサが増加しました。ただし、OSAT(後工程専門業者)向けの量産用グラインダ(主にパソコン、スマートフォン向け)は低調でした。

精密加工ツール(ブレード、消耗品)も順調に伸びました。パワー半導体の中でも最新のSiC(シリコンカーバイド)向けはSiCウェハが固く脆い性質であるため、通常よりも単価の高いダイサ、グラインダを使いますが、ブレードの消耗も激しいため、精密加工ツールの伸びに寄与している模様です。

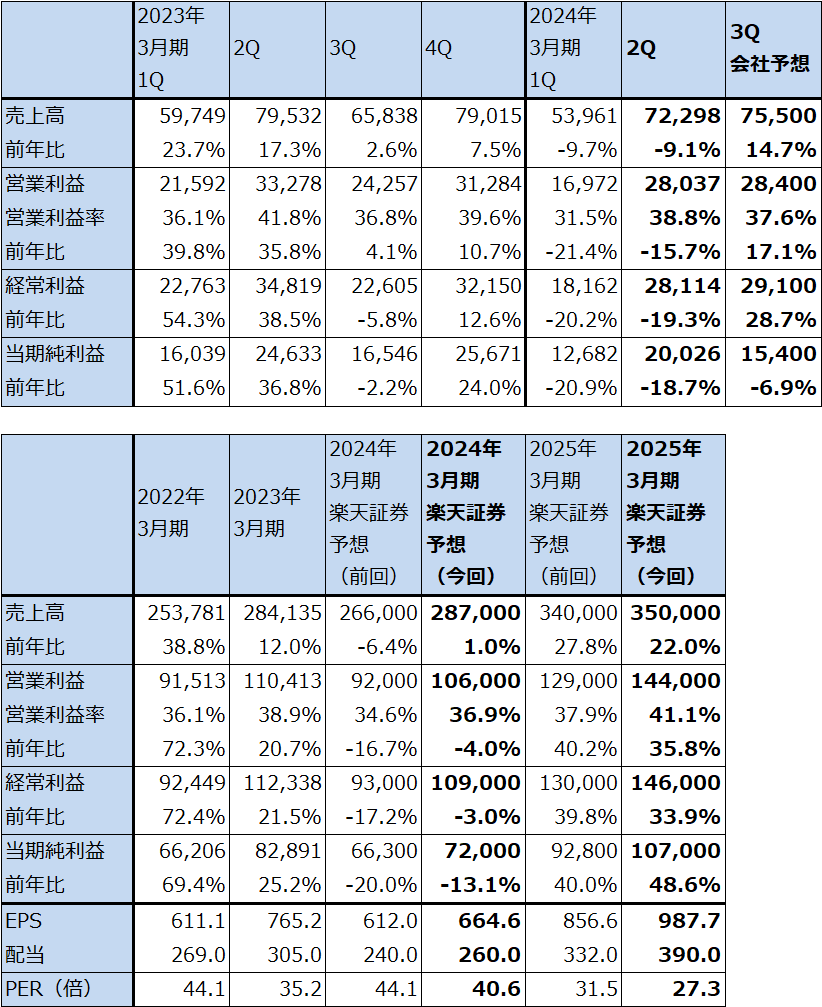

表1 ディスコの業績

発行済み株数 108,332千株

時価総額 2,920,631百万円(2023/10/26)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

表2 ディスコ:連結受注高、売上高、出荷額

出所:会社資料より楽天証券作成

注:受注高は2023年3月期より非開示。

グラフ1 ディスコ:売上高、受注高、出荷額(連結ベース)

グラフ2 ディスコの製品別出荷額

2.今3Qの会社予想出荷額は今2Q比減収見込みだが、上乗せ期待がある

会社予想では、今3Q出荷額は751億円となり、今2Q比で小幅減収となる見込みです。ただしこれは、想定為替レートを今2Q実績1ドル=145.6円に対して今3Qは1ドル=140円とやや円高に想定していること、ダイサ、グラインダの売上高を今2Q比横ばいと想定しているにも関わらず精密加工ツール売上高を今2Q比10%減と予想しており、保守的に予想しているためです。今3Q出荷額の会社予想には上乗せの余地があると思われます。

会社側によれば、生成AI向けダイサ、グラインダが今4Q(2024年1-3月期)から本格的に出荷される予定です。生成AI向けダイサ、グラインダは、AI用GPU向けとAI用GPUに付属するHBM(DRAMをベースにした大容量広帯域の高速特殊メモリ)向けの2つに分かれますが、売上高が大きいのはHBM向けです。HBMは工程が複雑で、前工程に近い工程でグラインダによる切削が必要になるため、高クリーン対応型のグラインダが必要になります。価格は通常型の約2倍です。

これまで好調だった中国向けは中国でのシリコンベースのパワー半導体の設備投資が今3Qには一服する見込みなので、シリコンベースパワー半導体向けダイサ、グラインダも一服すると予想されます。ただし、SiCパワー半導体の設備投資は各国で活発であり、日本、欧米、中国向けにSiCパワー半導体用ダイサ、グラインダの出荷が続くと予想されます。

会社側は今3Q業績を売上高755億円(前年比14.7%増)、営業利益284億円(同17.1%増)と予想しています。検収が進むことで業績順調で、前年比では増収増益に転換するという予想です。なお、今3Qに羽田R&Dセンターの建て替えに伴い約75億円の減損(特別損失)を計上する予定です。このため、今3Qと2024年3月期通期の当期利益の水準は通常よりも低くなる見込みです。

このような状況から、楽天証券ではディスコの2024年3月期通期を売上高2,870億円(前年比1.0%増)、営業利益1,060億円(同4.0%減)と予想します。また2025年3月期は生成AI向けダイサ、グラインダの出荷が増加すると予想されること、半導体デバイスセクター全体の回復と半導体設備投資の回復期待もあることから、売上高3,500億円(同22.0%増)、営業利益1,440億円(同35.8%増)と予想します。いずれも前回予想の2024年3月期売上高2,660億円、営業利益920億円、2025年3月期売上高3,400億円、営業利益1,290億円から上方修正します。

3.今後6~12カ月間の目標株価を前回の3万2,000円から3万5,000円に引き上げる

ディスコの今後6~12カ月の目標株価を、前回の3万2,000円から3万5,000円に引き上げます。2025年3月期楽天証券予想EPS(1株当たり利益)987.7円に、成長性を評価してPEG=1倍前後として想定PER(株価収益率)35~40倍を当てはめました。

引き続き中長期で投資妙味を感じます。

マイクロソフト

1.2024年6月期1Qは、12.8%増収、25.0%営業増益

マイクロソフトの2024年6月期1Q(2023年7-9月期)は、売上高565.17億ドル(前年比12.8%増)、営業利益268.95億ドル(同25.0%増)となりました。増収率、営業増益率とも前期2023年6月期のどの四半期よりも高く、過去最高水準の営業利益率を達成しました。

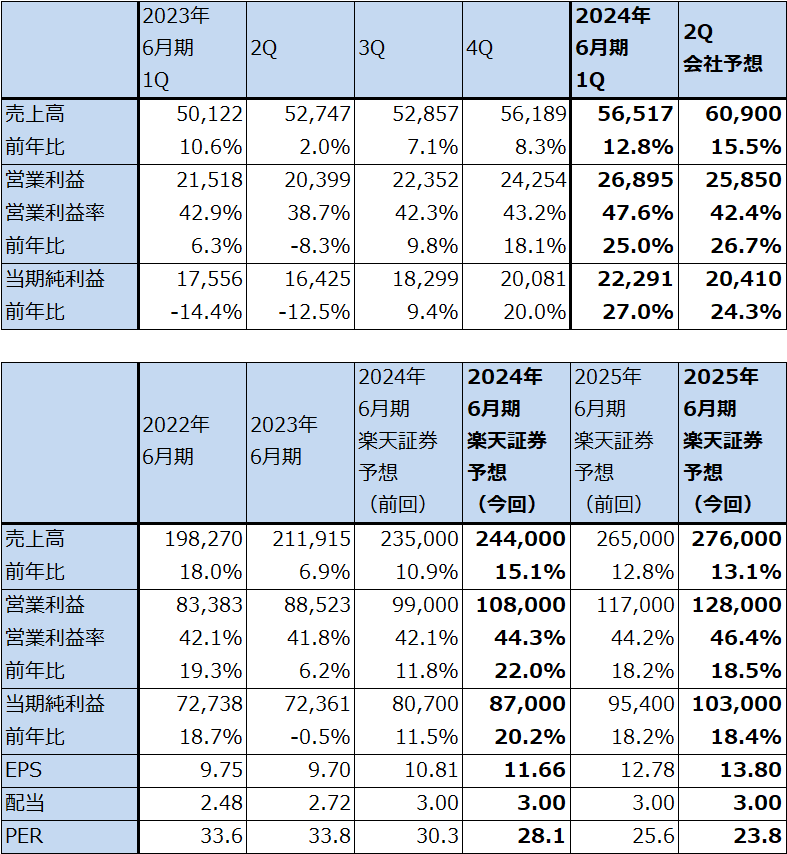

表3 マイクロソフトの業績

時価総額 2,435,895百万ドル(2023年10月26日)

発行済株数 7,462百万株(完全希薄化後、Diluted)

発行済株数 7,429百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

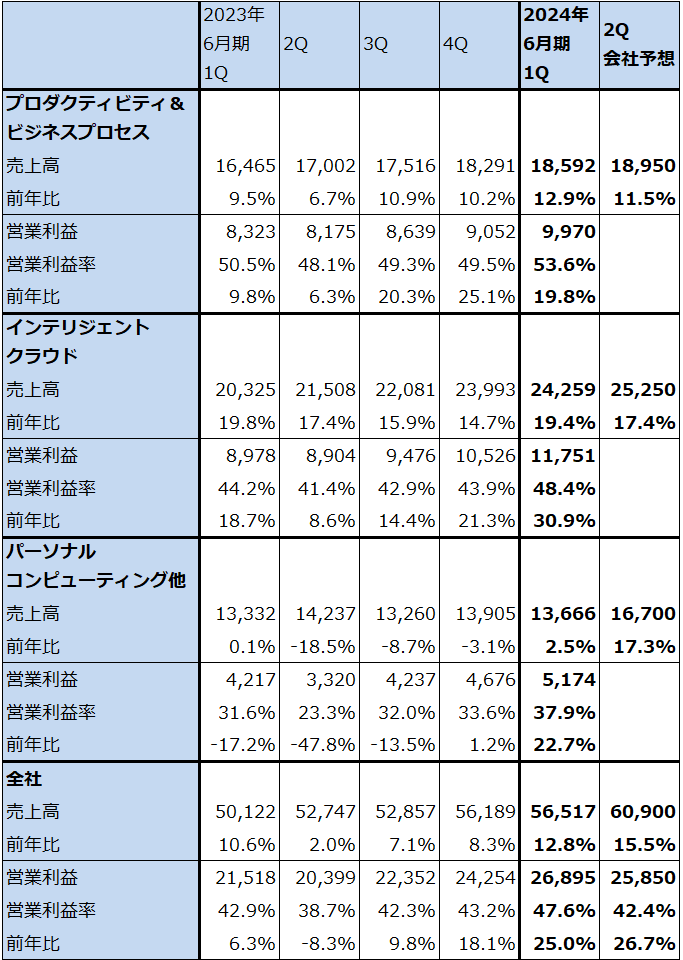

2.セグメント別動向-プロダクティビティ&ビジネスプロセス、インテリジェントクラウドが好調-

1)プロダクティビティ&ビジネスプロセス

法人向け、個人向けオフィス製品のサブスクリプションサービス(月額または年額定額配信サービス)と販売、マイクロソフトTeams、マイクロソフト365Copilot(2023年11月1日発売)、Dynamics(月額定額のERP、CRMソフト)の販売等を行っています。

今1Qは売上高185.92億ドル(前年比12.9%増)、営業利益99.70億ドル(同19.8%増)となりました。営業利益率は53.6%となり過去最高水準となりました。昨年後半から今年前半にかけて行った1万人の人員削減とリストラの効果も出ていますが、各製品が良く売れたのも業績好調に寄与しています。「オフィス365コマーシャル」は前年比18%増、「Dynamic365」は同28%増と好調でした。マイクロソフト製品好調の要因として、生成AIの大ブームが起きており、生成AIを企業の情報システムに実装することが企業の競争力にとって決定的に重要になるだろうという認識が多くの企業にあり、マイクロソフトこそが生成AIの中核企業であるという認識がIT市場にあるためだと思われます。後述のインテリジェントクラウド事業も含めて、顧客企業とマイクロソフトとの商談が増加していると思われます。

アメリカのAI研究機関「オープンAI」が開発した生成AI「GPT-4」(ChatGPT(GPT-3.5)の次世代型)を搭載した業務支援ソフト「Copilot」との連携がマイクロソフトの各製品で進んでいます。「オフィス365」(今の名称は「Microsoft365」。ワード、エクセル、パワーポイント、アウトルック等オフィス系ソフトのサブスクリプションサービス)と連携して使う「Microsoft365Copilot」の発売は2023年11月1日になる予定です。価格は法人向け1アカウントにつき月額30ドルです。日本での価格と個人向けの価格はまだ公表されていません。テストした時点での顧客の評価は良好です。

表4 マイクロソフト:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

注:会社予想は予想レンジの平均値。

表5 マイクロソフト:個別製品・サービスの前年比伸び率

出所:会社資料より楽天証券作成

表6 マイクロソフト:製品・サービス別売上高と前年比(四半期)

出所:会社資料より楽天証券作成

注:各セグメントの製品・サービス別売上高の中には、他セグメントやその他に含まれるものもあるため、その合計はセグメント売上高とは一致しない。

2)インテリジェントクラウド

マイクロソフトは、世界第2位のクラウドサービス事業「Azure(アジュール)」を展開しています。このセグメントの今1Q業績は、売上高242.59億ドル(前年比19.4%増)、営業利益117.51億ドル(同30.9%増)となりました。営業利益率は48.4%で過去最高水準となりました。「Azure&その他のクラウドサービス」は前年比29%増、「サーバープロダクツ&クラウドサービス」は同21%増となりました。

Azureに対して生成AIの実装を進めてきたことが顧客から評価された模様です。今1Qからエヌビディアの最新型AI用GPU「H100」を搭載した次世代仮想マシンの一般提供を開始しました。大型AIシステムの駆動やAIスタートアップ企業のAI開発に使います。

また、データベースソフト最大手のオラクルとの提携を進めていますが、オラクルのデータベースをAzureに載せてクラウド化するにつれて、クラウドに載せていないデータベースもクラウドに載せる顧客企業が増加しています。この結果、Azureの契約が増えています。

Azureの契約が増え、システムが大型化するにつれてシステム構築に時間がかかるため、今2Q以降の増収率は今1Qに比べやや鈍化し、営業利益率も低下する見込みですが、インテリジェントクラウド事業は、マイクロソフトの成長ドライバーであり続けると思われます。

3)パーソナルコンピューティング他

パーソナルコンピューティング他には、WindowsOS、WindowsOSのパソコンメーカー向けOEM販売、パソコンのサーフェス、ゲーム事業などが入ります。このセグメントは、売上高136.66億ドル(前年比2.5%増)、営業利益51.74億ドル(同22.7%増)となりました。このセグメントの営業利益率も37.9%となり、過去に比べかなり高い水準でした。2022年6月期4Qからマイナス成長が続いていた「WindowsOEM」が前年比4%、「Windowsコマーシャルプロダクツ&クラウドサービス」が同8%増、「Xboxコンテンツ&サービス」が同13%増、「検索とニュース広告」が同10%増と前期よりも伸びが高くなりました。

今2Qからは2023年10月13日に買収が完了したゲーム大手、Activision Blizzard(2022年に買収を発表した時の買収額は687億ドル、約10兆円)の業績が加わることになります。Activision Blizzardの代表作は、「Pitfall」、「Call of Duty」、「World of Warcraft」など。買収に伴う無形固定資産の償却、開発費、販管費等の負担が今2Qから続くことになるため、これが業績上のマイナス要因になりますが、ゲームソフトの利益が上乗せ要因になるため、このセグメントでは一定の営業利益率が維持できると思われます。

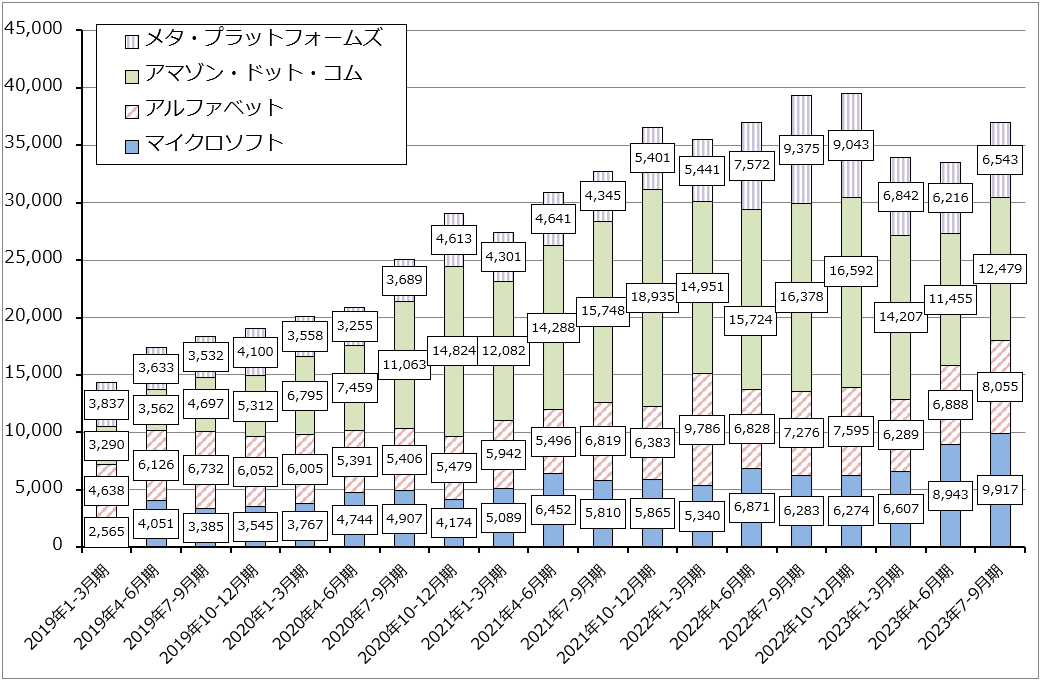

4)設備投資動向

今3Qの設備投資は99.17億ドルとなり、今2Qの89.43億ドルから増加しました。Azureの顧客増加、事業拡大に伴いAIサーバーやネットワークを増強する必要があるため、今後も設備投資は増加すると思われます。

グラフ3 アメリカの大手IT設備投資動向:四半期

3.楽天証券の2024年6月期、2025年6月期業績予想を上方修正する

今1Qの実績をみて、楽天証券では2024年6月期、2025年6月期の業績予想を上方修正します。2024年6月期を売上高2,440億ドル(前年比15.1増)、営業利益1,080億ドル(同22.0%増)、2025年6月期を売上高2,760億ドル(同13.1%増)、営業利益1,280億ドル(同18.5%増)と予想します。前回予想は、2024年6月期売上高2,350億ドル、営業利益990億ドル、2025年6月期売上高2,760億ドル、営業利益1,280億ドルでした。

成長ドライバーは、引き続きインテリジェントクラウドとプロダクティビティ&ビジネスプロセスになると思われます。パーソナルコンピューティング他はActivision Blizzardのゲームソフトの貢献がどの程度になるのかが今後の注目点です。

なお、今回の業績予想には11月1日からスタートする「Microsoft365Copilot」の業績寄与を織り込んでいません。Microsoft365copilotは当面法人向け1アカウント月額30ドル(円換算で4,500円、1年で5万4,000円)で提供されます。Microsft365の料金は日本では最低価格が1年契約で1ユーザー当たり1万2,360円(月間1,030円)です。Microsoft365CopilotはこれまでのMicrosoft365の料金を大幅に上回るため、これがヒットすれば、インテリジェントクラウドとプロダクティビティ&ビジネスプロセスの2つのセグメントに大きな影響があると思われます。Microsoft365Copilotの売れ行きに注目したいと思います。

表7 マイクロソフト:セグメント別業績(通期)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価は前回の420ドルを維持する

今後6~12カ月間のマイクロソフトの目標株価は前回の420ドルを維持します。2025年6月期の楽天証券予想EPS13.8ドルに成長性を評価して想定PER30倍強を当てはめました。

引き続き中長期投資の妙味を感じます。

アルファベット

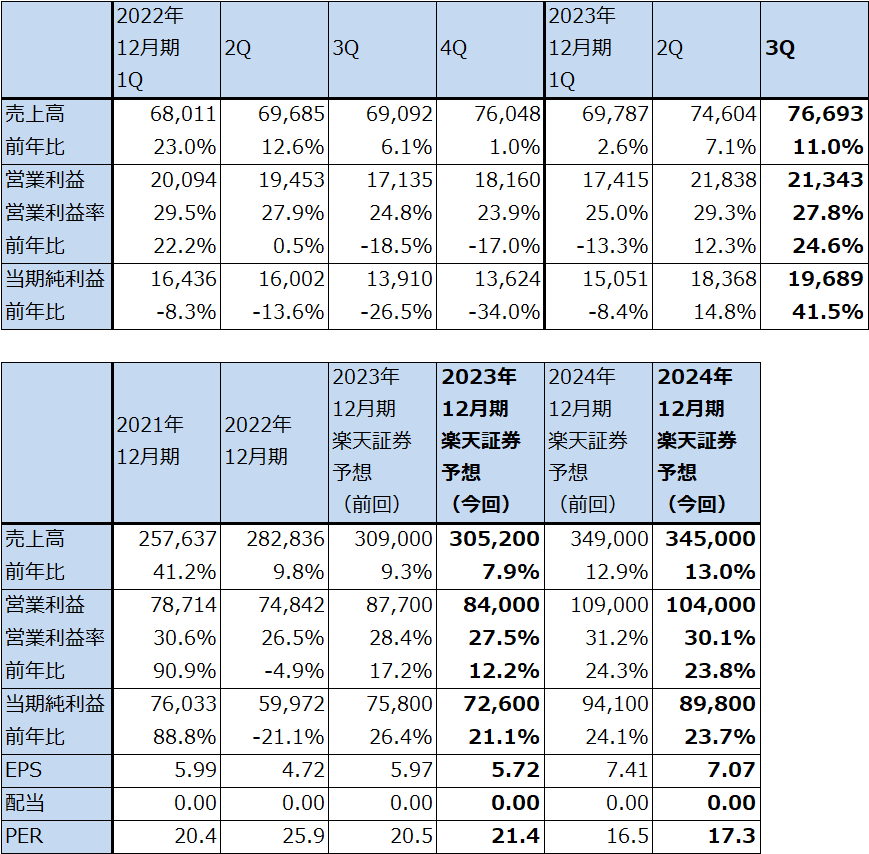

1.2023年12月期3Qは、11.0%増収、24.6%営業増益

アルファベットの2023年12月期3Q(2023年7-9月期、以下今3Q)は、売上高766.93億ドル(前年比11.0%増)、営業利益213.43億ドル(同24.6%増)となりました。

表8 アルファベットの業績

時価総額 1,538,405百万ドル(2023年10月26日)

発行済株数 12,696百万株(完全希薄化後、Diluted)

発行済株数 12,581百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

2.セグメント別動向-広告事業は回復中だが、グーグル・クラウドは伸び鈍化-

1)グーグル・サービス

今3Qをセグメント別に見ると、グーグル検索広告、ユーチューブ広告などが含まれる主力事業であるグーグル・サービスは売上高679.86億ドル(前年比10.8%増)、営業利益239.37億ドル(同26.8%増)となりました。広告事業を主軸としてグーグル・サービスの業績は順調に回復しています。ただし、営業利益率は35.2%と今2Qの35.4%とほぼ同じ水準でした。

売上高の中身を見ると、最も売上高が大きいグーグル検索他(検索広告)は440.26億ドル(同11.3%増)と今2Qの前年比4.8%増から順調に回復しました。ただし、2021年12月期通期では43.1%増だったため、今3Qの伸びは大きな伸びとは言えません。ユーチューブ広告も売上高79.52億ドル(前年比12.5%増)と今2Qの前年比4.4%増から回復しましたが、2021年12月期通期の前年比45.9%増に比べるとまだ低い伸びです。アマゾンのようなネット通販業者のネット広告に広告出稿が流れているという指摘もあります。

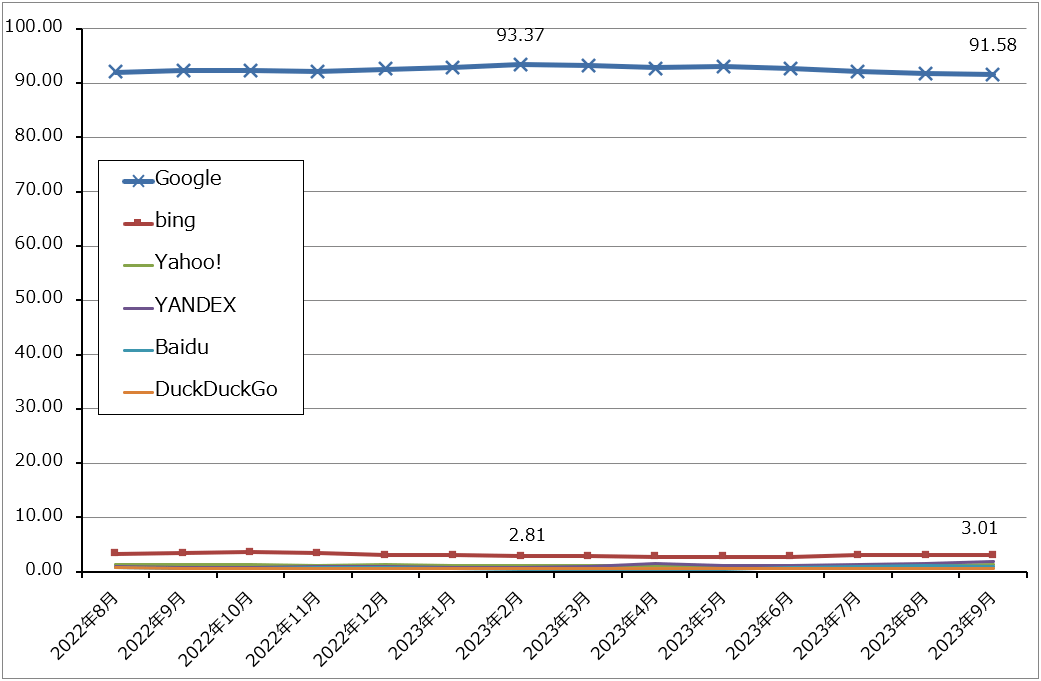

世界の検索サービス市場では、90%以上の市場シェアをグーグル検索が占めており、今も検索広告では高い競争力を持っています。ユーチューブ広告も動画広告の中では高い競争力を持っていると思われますが、ネット広告全体ではアマゾンのような新興勢力が台頭している模様であり、広告売上高の今後には不透明感もあります。

一方で、検索に生成AIを組み合わせたSGE(Search Generative Experience)を一部の顧客に試験提供しており、好意的な評価を得ています。また、生成AIで会話型LLM(大規模言語モデル)であるBardについては、グーグルアプリとの統合を進めています。会社側はBardを検索の補完と位置付けています。

検索とAIの組み合わせが、検索広告、ユーチューブ広告を再成長させることができるのか、注目したいと思います。

また、グーグルその他は売上高83.39億ドル(前年比20.9%増)と順調に伸びました。スマートフォン「ピクセル」の寄与です。

表9 アルファベットのセグメント別業績(四半期)

出所:会社資料より楽天証券作成

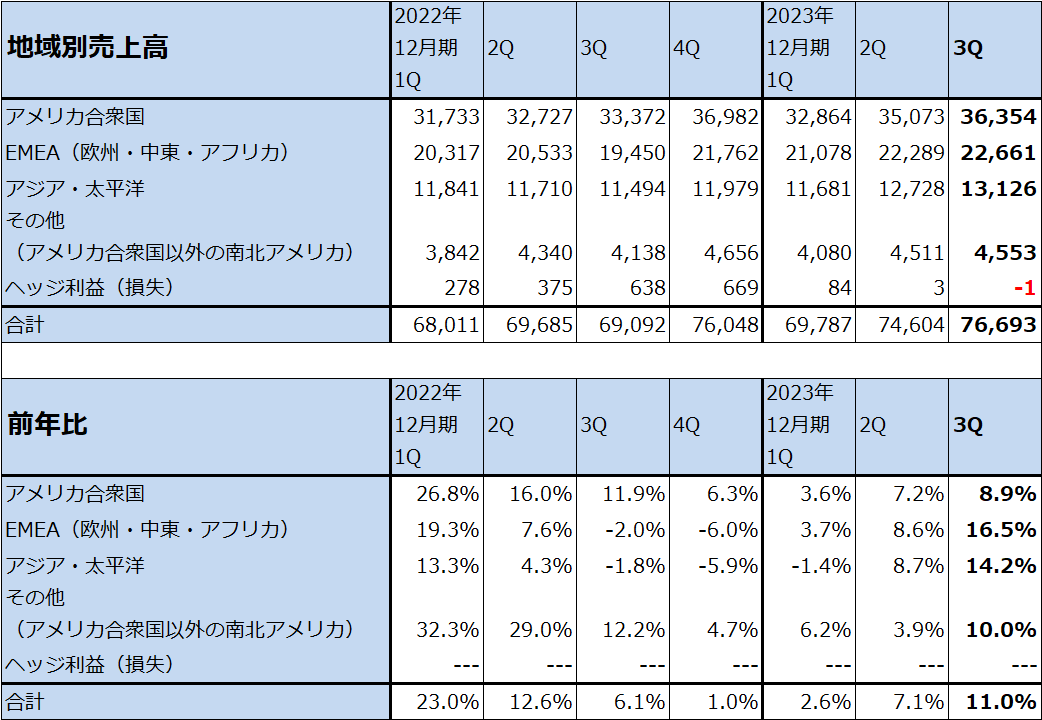

表10 アルファベットの地域別売上高

出所:会社資料より楽天証券作成

グラフ4 検索エンジンの世界シェア

2)グーグル・クラウド

今3Qのグーグル・クラウドは、売上高84.11億ドル(前年比22.5%増)、営業利益2.66億ドル(前年同期は4.40億ドルの赤字)となりました。会社側はグーグル・クラウドは順調としていますが、前年比増収率は今2Qの28.0%増から鈍化しました。営業利益は黒字にはなったものの、研究開発費の負担により、今2Q比では減益となりました。

マイクロソフトのAzure、アマゾンのAWS同様、グーグル・クラウドもエヌビディアの最新型AI用GPU「H100」を搭載したAIサーバーで構築されるAIシステムを顧客に提供しています。ただし、「H100」は需要があまりにも多いため、どのクラウドサービスもサーバーメーカーも調達難に陥っており、確保できている数量はクラウドサービス会社の中ではアマゾン、マイクロソフト、アルファベットの順だと思われます(市場シェアの順であり、エヌビディアのAI用GPUの過去の調達実績の順と思われる)。

また、生成AIの大ブームが起きている中では、ブームの火付け役であるオープンAIと密接な提携関係にあるマイクロソフトのAzureが、アマゾンのAWSやアルファベットのグーグル・クラウドを凌ぐ勢いになっていると思われます(各社のクラウドサービス売上高の伸び率を比較するとそう見える)。アルファベットは、このような競争の中でH100以外にも自社開発のTPU(高速機械学習用プロセッサー)を使ったシステム開発を続けていますが、このため研究開発費の負担が続くと思われます。

そのため、当面はグーグル・クラウドはAzureやAWSよりも相対的に不利な条件で競争することになる可能性があり、グーグル・クラウドの増収率が上昇することは期待しにくいと思われます。研究開発費の負担で営業利益も増加しにくい状態が続く可能性があります。

3)その他のベッツ

その他のベッツ(Other Bets)は売上高2.97億ドル(前年比42.1%増)、営業損失11.94億ドル(前年同期は12.25億ドルの赤字)となりました。

この中に自動運転開発子会社のウェイモの事業が入っています。2021年8月に、ウェイモはサンフランシスコで限定された利用者向けに自動運転タクシーサービスを開始しました。その後、2023年8月にカリフォルニア州でサンフランシスコ市における自動運転タクシーサービスの営業運行が認可されました。今年秋からはテキサス州オースティンでも自動運転の初期段階の運用を開始する予定です(自動運転タクシーの参入都市は、アリゾナ州フェニックス、カリフォルニア州サンフランシスコ、ロサンゼルスについで4つ目)。

自動運転の開発は進捗している模様ですが、事業としていつ黒字になるか不明なので、その他のベッツは当面大きな赤字が続くと思われます。

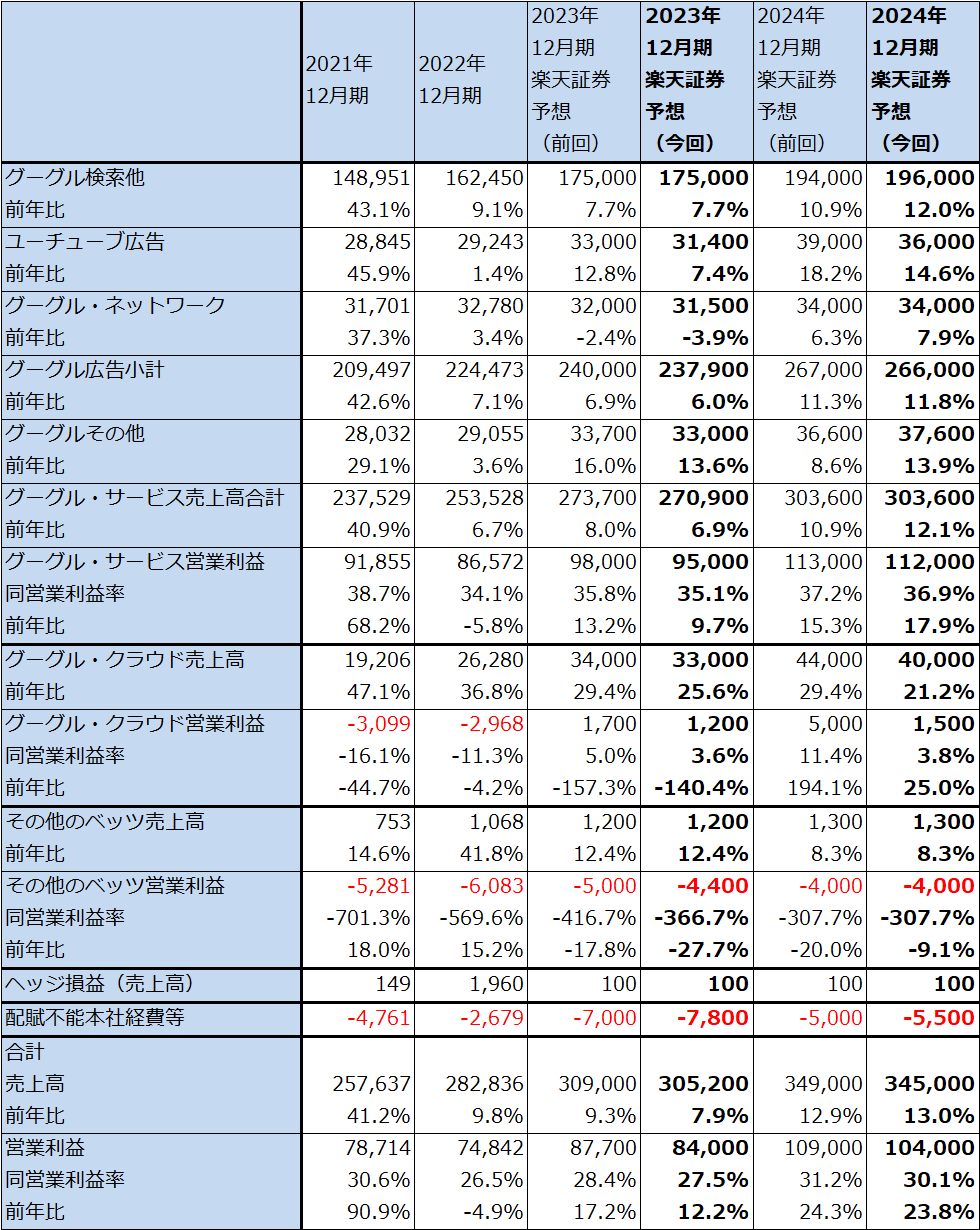

3.2023年12月期、2024年12月期とも楽天証券予想を下方修正する

今3Q実績を分析した結果、楽天証券では2023年12月期業績を、売上高3,052億ドル(前年比7.9%増)、営業利益840億ドル(同12.2%増)、2024年12月期を売上高3,450億ドル(同13.0%増)、営業利益1,040億ドル(同23.8%増)と予想します。いずれも前回予想の2023年12月期売上高3,090億ドル、営業利益877億ドル、2024年12月期売上高3,490億ドル、営業利益1,090億ドルから小幅下方修正します。

検索広告、ユーチューブ広告は伸びていますが、アマゾンなど新興勢力が台頭していることに対する不透明感もあります。グーグル・クラウドはシェアが高いAWS、Azureに対してどのように競争していくのかという不透明感があります(2023年4-6月期のクラウドサービスの世界シェアは、AWS33%、Azure22%、グーグル・クラウド11%。Synergy Research groupプレスリリースより)。

表11 アルファベットのセグメント別業績(年度)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価を170ドルから150ドルに引き下げる

アルファベットの今後6~12カ月間の目標株価を、前回の170ドルから150ドルに引き下げます。楽天証券の2024年12月期予想EPS7.07ドルに、今の2023年12月期予想PER21~22倍を当てはめました。

検索広告、ユーチューブ広告が回復していること、幅広くAI開発を行ってきた実績があるという業績に対するプラス面と、グーグル・クラウド売上高が鈍化しており、当面は競合他社以上の伸びが困難と思われること、研究開発費増加や各種経費増加が予想されることなどのマイナス面の両方を考慮しました。

広告売上高の増加が続くと予想されるため、株価下落にはいずれ歯止めがかかると思われますが、株価上昇には時間がかかる可能性もあります。

注:アルファベットの株式は3種類あり、クラスA(議決権付き、ティッカーはGOOGL)、クラスC(議決権なし、GOOG)の2種類の株式がNASDAQに上場されている。これ以外にクラスAの10倍の議決権を付与された非上場のクラスBがある。2023年9月30日時点での発行済み株式数は、クラスA59.22億株、クラスB8.74億株、クラスC57.45億株。クラスBは、創業者であるラリー・ペイジ氏、セルゲイ・ブリン氏と、元CEOのエリック・シュミット氏のみが保有している。クラスBの議決権数がクラスAを上回っているため、クラスAを買い占めてもアルファベットを買収することはできない。自社株買いは、クラスA、クラスCともに対象となる。クラスA、クラスCともに過去の株価パフォーマンスは概ね同じである。

本レポートに掲載した銘柄:ディスコ(6146、東証プライム)、マイクロソフト(MSFT、NASDAQ)、アルファベット(GOOGL、GOOG、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。