今日のレンジ予測

[本日のドル/円]

↑上値メドは150.35円

↓下値メドは149.15円

米利下げ:景気減速と失業率増大で24年3月から利下げか。

米利下げ:2025年3月のFF金利1.125%まで低下している予想

燃料政策:マクロン仏大統領、燃料会社に原価で販売するように要請

インフレ:国によって必要品は異なる。従ってインフレはグローバルではなく、ローカルな問題。

英利上げ終了:BOEの利上げサイクル、政策金利5.25%で終了。14回連続利上げ

キャリー取引再開:9月FOMC後からペソとブラジルレアルのキャリー取引再び活発に

市況

今月のドル/円の高値は、3日のNY市場でつけた年初来高値となる150.16円で、その直後に「介入的」な動きで急落してつけた147.29円が安値。レンジの中心値は148.725円。現在のレートは中心値より円安水準。

2023年212営業日目のドル/円は、前日比0.17円の「円安」。24時間のレンジは0.60円。

FOMC(米連邦公開市場委員会会合)の政策メンバーが11月会合を前にブラックアウト期間に入ったことで新しい情報が不足するなかで、ドル/円は米長期金利の動向に連動して動いた。

10月24日(火曜)は149.63円でオープン。米国の長期金利は今週、2007年以来の5.00%まで上昇したが、この日は4.79%台まで急速に低下。それに連れてドル/円も東京時間夕方149.32円まで円高に動いた。しかし米長期金利が4.88%台まで再上昇すると未明に149.92円まで円安に戻した。終値は149.89円。

レジスタンス:

149.92円(10/24)

149.99円(10/23)

149.99円(10/20)

サポート:

149.32円(10/24)

148.74円(10/17)

148.43円(10/11)

148.15円(10/10)

「米国の長期金利が高いのは、米国が大きく成長しているからだ」といわれるが、インフレと利上げの追いかけっこが続くほど、米国経済のハードランディング(景気後退)のリスクは高まるのも事実だ。米国経済がそれを回避するためには、インフレを2%以下に抑制しながら、失業率を4%以内で安定させることが条件といわれている。しかしパウエルFRB(米連邦準備制度理事会)議長は、インフレ目標2%達成のためには、4.5%以上の失業率もやむなしと考えている。

シカゴ連銀総裁は「インフレと失業の二者択一に固執しすぎるのは危険だ」と警告する。失業率が利上げサイクル終了後に0.5ポイント以上高くなったあと、米経済がハードランディングするケースは過去11回も発生している。今回が12回になる可能性は否定できない。

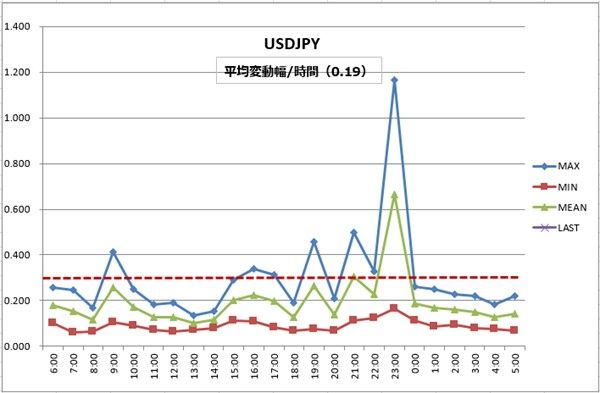

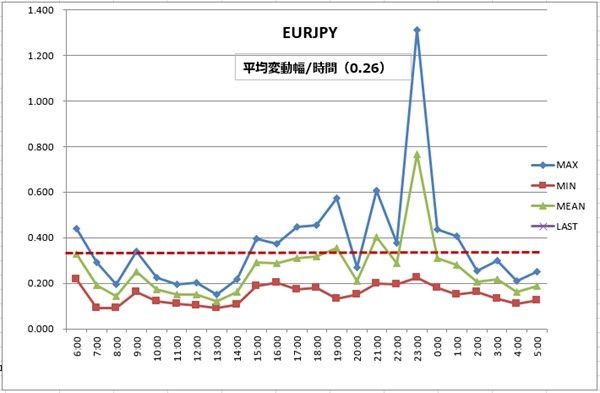

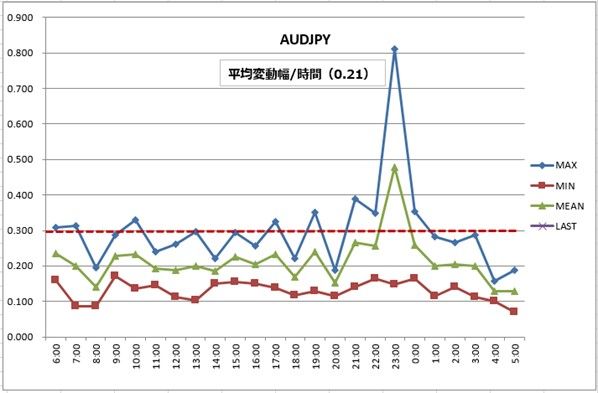

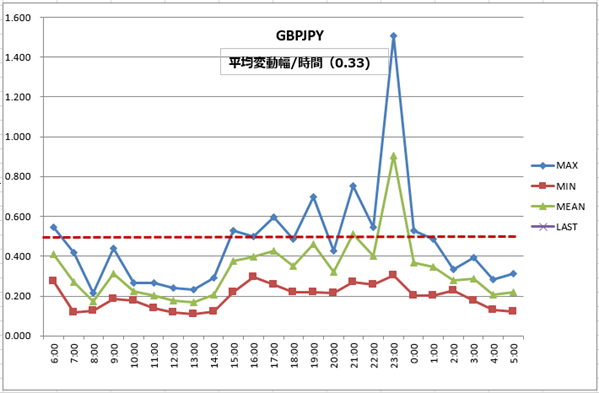

市況チャート

主要指標 終値

今日の為替ウォーキング

今日の一言

上がっている株を買う。下がっている株は買わない

Don't Stop Believin'

今月のドル/円は150.16円まで上昇して、1年ぶりの高値(円の安値)を更新した。

財務省は、これ以上円安が進んだ場合、「介入する」と警告しているため、150円台の手前で動きは鈍くなっているが、もしも介入があってドル/円が下げたなら、そこは絶対に買いたいと待っている投資家は多いだろう。

鈴木財務大臣は「状況に応じて適切な対応が必要」との認識を示すなかで、国際通貨基金(IMF)は今月14日「円の為替レートはファンダメンタルズに沿った動き」であり、日本の為替介入は支持しないと表明している。

円安の理由は日米金利差なのだから、円安を本当に止めたいなら、財務省ではなく日銀が行動するべきという、しごく真っ当な指摘である。

介入で円安がストップするなら、これほど簡単なことはない。日銀とFRB(米連邦準備制度理事会)の政策スタンスが修正されない限り150円は単なる通過点だ。来年前半には160円台の可能性もある。

もっとも、介入の目的が円安を止めるのではなく、円安を生かさず殺さず、できる限り永らえさせることだとしたら、政府・日銀は今のところ大勝利である。

円安のスピードが速すぎるようならば、財務省が為替介入をちらつかせ、円高に動くと、今度はすかさず日銀がウルトラ緩和を続けるとコメントする。

円安警官と円高警官の絶妙のコンビネーションでドル/円相場は140円から150円の円安で安定している。イライラするのはトレーダーのフラストレーションはたまるが、輸出企業は大歓迎だろう。

今週の注目経済指標

今日の重要ブレークアウトレベル

コーンチャート分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。