※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕伸康が解説しています。以下のリンクよりご視聴ください。

「日銀、マイナス金利解除はいつ?デフレ脱却の4条件(愛宕 信康)【楽天証券 トウシル】」

昨年以降、欧米の中央銀行がインフレ抑制のために激しい利上げを行っています。一方、日本銀行は物価目標の持続的な実現を目指して異次元緩和を継続。結果、海外との金利差が拡大し、大幅な円安が発生しました。

今後も円安が続くのか、それとも欧米中銀の引き締め局面が終わりを迎え、日銀が異次元緩和からの正常化を模索する結果、大きな巻き戻しが発生するのか。マーケットの先行きを占う上で、引き続き各国の金融政策から目が離せない状況が続きそうです。今回は日銀がいつ頃正常化に踏み切るのか、日銀の資料や経済指標から探ってみます。

正常化を視野に入れつつある日銀政策委員

日銀が10月2日に公表した「金融政策決定会合における主な意見(2023 年9 月21、22 日開催分)」を見ると、来年の正常化に向けてすでに助走に入っていることが分かります。

「主な意見」と呼んでいるこの資料、日銀ウオッチャーにとって今後の金融政策を占う上で最も重要なものであり、政策委員の生の意見が紹介されているため、そこからMPM(金融政策決定会合)の雰囲気や議論の大きな流れをつかむことができます。

今回特に注目されたのは物価に関する意見です。掲載された10個の意見のうち、「賃金上昇を伴った物価上昇につながる好循環が生まれつつある」、「今後、物価が想定ほど下がらず上振れしていくリスクも相応にあり、謙虚にデータを見つめていく必要性が、従来以上に高まっている」など、6個が前向きなものでした。

日銀が目指す「物価安定の目標」(消費者物価上昇率2%)の実現が視野に入りつつあることを感じさせます。

では、いつ正常化に踏み切るのか。これに関しても「主な意見」にヒントが出ています。金融政策運営に関する意見を見ると、一番目に「現時点では、賃金の上昇を伴う形で、『物価安定の目標』の持続的・安定的な実現を見通せる状況には至っておらず、イールドカーブ・コントロールのもとで、粘り強く金融緩和を継続する必要がある」と載っています。

これが現在の日銀の公式見解と言えるもので、経済物価指標に大きな変化がない限り、この判断が変わることはありません。

一方で、「予想物価上昇率に上昇の動きがみられ、やや距離はあるが、『物価安定の目標』の達成に近づきつつあるため、今年度後半は、来年に向けた賃上げ動向も含め、その見極めの重要な局面となる」、「『2%の持続的・安定的な物価上昇』の実現が、はっきりと視界に捉えられる状況にあると考えており、来年1~3月頃には見極められる可能性もある」という意見も掲載されています。

このことから、正常化を視野に入れている政策委員が少なくとも2人は存在し、両者とも来年前半を見据えているということが分かります。

良いところまできた日本のデフレ脱却4条件

しかし、正常化がなぜ今年ではなく、来年なのか。これには、正常化に踏み切ることを正当化するための指標の動き、つまりエビデンスが必要という事情があります。

特に重要なのが、日本がデフレから脱却したかどうかを判断する際に重視される「CPI(消費者物価指数)」、「GDP(国内総生産)デフレーター」、「GDPギャップ」、「ULC(単位労働費用)」という4つの指標です。

これらがいずれも安定的にプラスの伸びを示すことが、デフレ脱却の条件として国会でもしばしば議論されてきました。日銀としても説明責任の観点からそれを無視することはできません。

これまで日銀の高官が講演などでデフレ脱却を口にするとき、必ず「物価が持続的に下落するという意味での」という枕詞を付けてきたのも、デフレ脱却の判断に必要な物価以外の指標がプラスでなかったことが背景にあります。しかし、そうした状況もようやく解消されつつあります。以下で簡単に見ておきましょう。

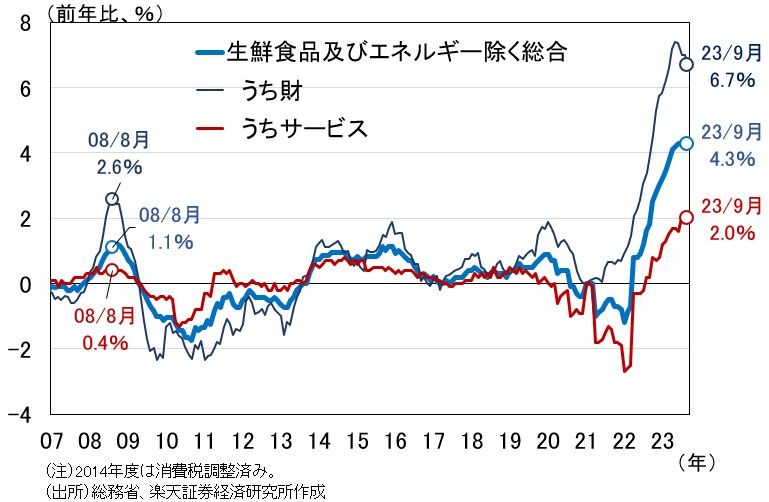

図表1は、生鮮食品及びエネルギー除く消費者物価指数の前年比です。財の価格はピークアウトしていますが、賃金の影響が大きいサービスの価格はむしろ強含んでいます。賃金上昇の影響が物価に影響を及ぼし始めた表れと見ることができ、今回の高インフレは予想以上に長引くかもしれません。

図表1 消費者物価指数(生鮮食品及びエネルギー除く)

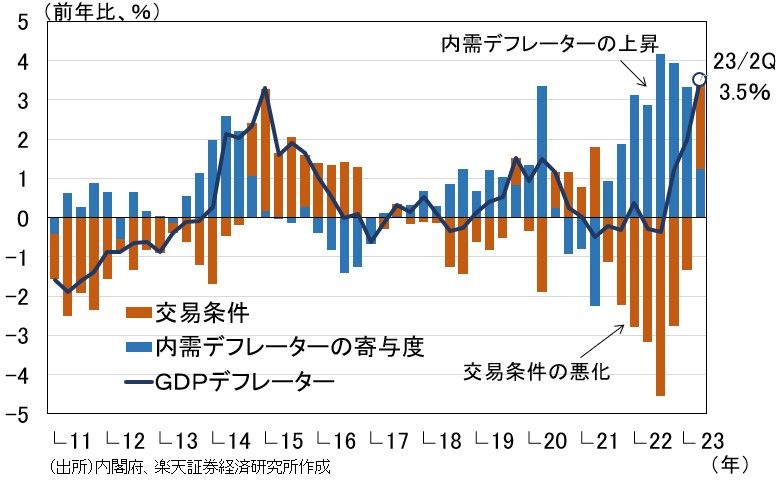

図表2は、GDPデフレーターの前年比です。資源を輸入に頼る日本では、資源価格が上昇すると割り負けるため(交易条件の悪化)、GDPデフレーターが下落する傾向があります。

しかし、最近では、輸入物価の落ち着きにより交易条件が改善し、GDPデフレーターが上振れています。2023年4-6月期は交易条件の寄与度もプラスとなり、GDPデフレーターは前年比3.5%の高い伸びとなりました。図表1と2を見る限り、物価面では明確にプラスと言えるでしょう。

図表2 GDPデフレーター

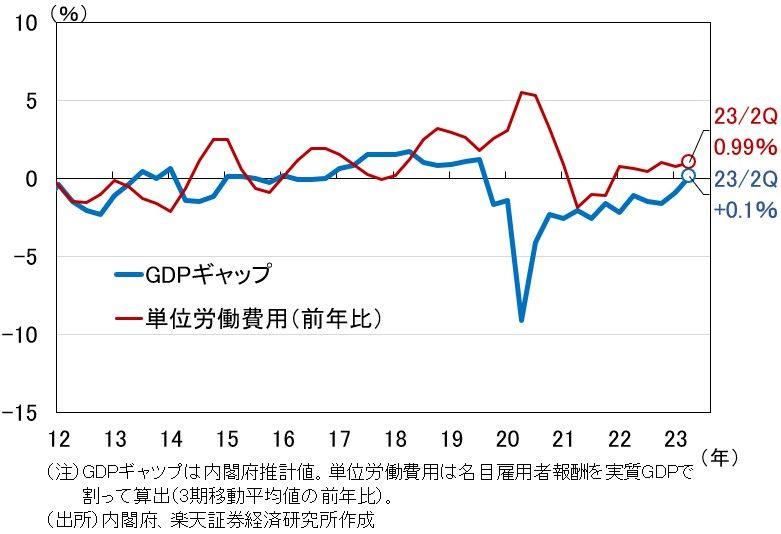

問題は、GDPギャップとULC(単位労働費用)です。図表3には、内閣府が推計しているGDPギャップと、筆者が計算したULCを掲載しています。ULCは前年比1%程度と、プラスとはいえ低い伸びに止まっていますが、最近の賃金情勢を勘案すると、今後プラス幅を拡大させていくと考えられます。

一方、GDPギャップは、2023年4-6月期に辛うじてプラスになりましたが、これが今後しっかりプラスで推移していくかどうかを見極めるには、もう少し時間がかかりそうです。

図表3 GDPギャップと単位労働費用

日銀がマイナス金利を解除するのはいつ?

以上の通り、デフレ脱却4条件が確信をもってクリアできたと判断するのは、もう2~3四半期、つまり来年前半くらいまで待った方が良いと思われます。そうした環境が整えば、政府もデフレ脱却宣言に踏み切る可能性があります。

日銀が正常化に踏み切るタイミングも、2013年1月に発出した共同声明(「デフレ脱却と持続的な経済成長の実現のための政府・日本銀行の政策連携について(共同声明)」)を踏まえれば、当然、政府と足並みをそろえるべきであり、日銀の物価見通しがどうなるかだけで考えるべきではありません。

市場では、日銀の「展望レポート」で2026年度の物価見通しが公表される来年4月のMPMで、マイナス金利が解除されるとの見方が強まっています。

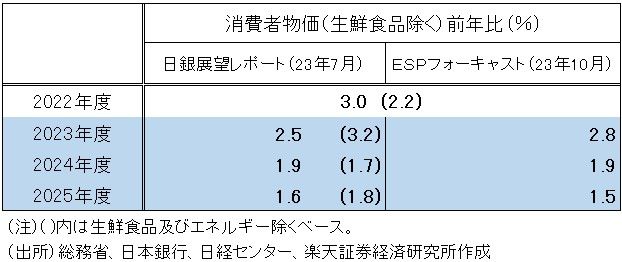

図表4に整理した通り、現在の日銀の物価見通しは、特に2023年度が実勢に比べ低く、市場コンセンサスであるESPフォーキャストの見通しを勘案すると、今月末の10月MPMで、2023年度が3%程度まで上方修正されると予想されます。

ただし、おそらく2025年度にかけて1%台に縮小していくとの姿は変わらず、「物価安定の目標」の持続的・安定的な実現を見通せる状況には至っていないという判断も変更されないと予想されます。

来年4月になってこの判断を変更するためには、2026年度の見通しが2%になるだけでなく、その後も安定して2%程度で推移していくという考え方を、根拠をもって説明する必要があります。

図表4 消費者物価の見通し

来年1-3月期のGDPギャップやULCが判明するのは来年の5月、過去25年にわたって実施してきた非伝統的金融政策を多角的に検証する「多角的レビュー」の第2回ワークショップも同じ5月に開催される予定です。統計的なエビデンスや理論武装のしやすさなどを考えれば、正常化に踏み切るタイミングとして、4月MPMよりも6月MPMの方が無難かもしれません。

とはいえ、4月でも6月でもしょせんその程度の差。正常化という大きな流れの中にいること自体に違いはありません。ざっくり4~6月がそのタイミングだと見ておけば良いように思います。そのとき金利がどうなるのか、非常に気になるところですが、これについては別稿に譲ることにします。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。