※本記事は2018年11月20日に公開したものです。

「晩年期」特有の難しさとは?

近年、晩年期のお金の扱い方に世間の関心が集まっている。「人生100年時代」といったキャッチフレーズの下に、高齢化の進展とこれに対応するためのお金の必要性が、多くの人にとって不安であったり、現実に解決を要したりする問題なのだろう。

本稿では「晩年」という言葉を「仕事を引退した後の期間のおおむね後半」というくらいの大まかな意味で使う。

わが国では、高齢者がより大きな金融資産を持っている場合が多い。一方、晩年になると個人差はあっても身体能力や判断力が衰えるのは事実だ。

内容を一部先取りすることになるが、身体的な力が衰えても判断力がしっかりしているなら、晩年期にも若年者と変わらない方法でリスクを取った資産運用を行っていても構わない。晩年だからといって、非効率的な運用を行ったり、余計な手数料を支払ったりするようなことは避けたい。この点については、しっかり整理しておきたい。

他方、晩年期のお金の扱いで難しいのは、認識能力や判断力が衰え、人によっては認知症に陥るなどの状態で、お金を含む財産をどのように管理するかだ。このテーマは率直に言って難しい。筆者には手に負えない問題がいくつか残っている。今回はタイトルに「序説」と付けて、問題点のピックアップを中心に晩年期のお金の扱い方を考えてみたい。

1.晩年だからと言って、運用に歳を取らせる必要はない

まず、運用に関する大前提として、投資家の年齢は、最適な運用方法に対して無関係だ。最適なリスク投資額は、運用する金額や、どのくらいの大きさのリスクを取ったらいいのかに関しては個人差があるが、高齢になったからといって運用リスクを必ず小さくしなければならないという理由はないし、配当・分配金などのインカム・ゲインを重視しなければならないという理由もない。

リスク資産についてどのような組み合わせの運用が効率的であるか否かは投資家の年齢に関係ないし、無リスク資産に関しても同様だ。

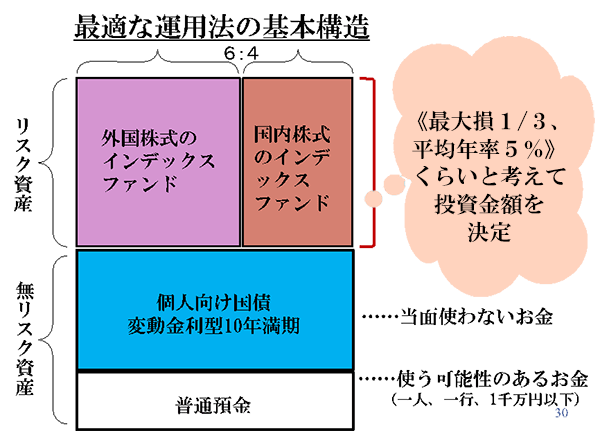

大まかな方法を示すと、図のように、リスク資産は内外の株式のインデックス・ファンドを外国株6割、国内株4割で組み合わせて持つといいし、無リスク資産は個人向け国債変動金利型10年満期と普通預金でおおむねいい。自分にとって最適なリスク資産の保有金額(比率ではなく、直接金額で考えるといい)を決めるだけだ。

個人は、あらかじめ想定しておいたリスク資産の効率的な組み合わせ(2)に基づいて取るべきリスクの大きさをリスク資産への投資金額で決定し(1)、リスク資産での投資配分(2)と無リスク資産での運用配分(3)を決めて、それぞれ実行するといい。後は、「iDeCo」、「つみたてNISA」などの税制上有利なお金の置き場所に、期待リターンが高いリスク資産の運用を割り振ることで個人の資産運用が完成する。

現在、リスク資産の運用部分は外国株式(先進国又は全世界)のインデックスファンドと日本株式のインデックスファンドを6対4で組み合わせ、無リスク資産は個人向け国債変動金利型10年満期と普通預金でおおむねいいと考えている。リスク資産の投資配分は、機関投資家が使っている平均的なリスクとリターンの想定を参考にして決めた。

大きなリスクを取りたくない場合は、運用商品の種類を変えるのではなく、リスク資産への投資金額を減らすことで調整する方が効率的だ。

また、高齢であってもなくても、リスク資産の運用にあって、手数料コストを抑えた方がいいことは言うまでもない。運用額に対して、年間0.5%を超える手数料は払い過ぎだという「価格感覚」を持っていると、不適切な運用商品に引っ掛かりにくくなる。100万円に対して5,000円以上、1,000万円に対して5万円以上手数料コストを支払うのは「払い過ぎ!」だ。晩年期にあっても、上記の点においては何の変化もない。

2.インカム・ゲインに釣られて運用商品を選ぶな

高齢者の運用を見ていてしばしば思うのは、毎月分配型(あるいは隔月分配型)の投資信託をはじめとする、多分配型のインカム・ゲインを強調した商品で非効率な運用に陥っているケースが多いことだ。

対面営業型の金融機関にとって、インカム・ゲインをいわば餌にして高齢者に対して手数料の高い商品のセールスを行うことが「やりやすい」からだろう。

しかし、たとえば信託報酬だけでしばしば1.5%前後に及ぶような商品で運用することは全く非効率的だ。

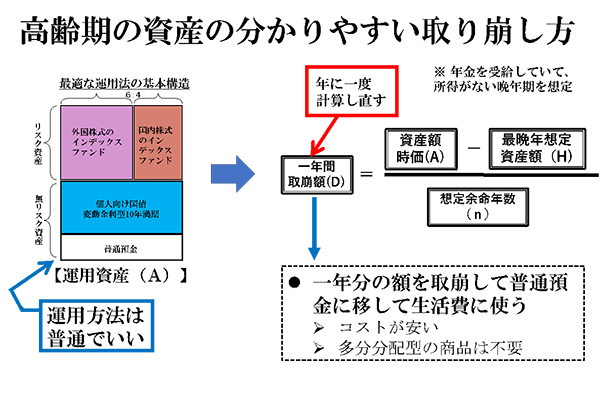

金融マンもFP(ファイナンシャル・プランナー)のようなアドバイザーも、高齢者に対して、前記のような効率的な運用を保ったまま、年に一度程度適正額を計画的に取り崩して、普通預金に繰り入れて生活費に充てていくほうが効率的で無駄がないことを親切に教えるべきだろう。簡単に図解すると以下の通りだ。

3.「運用利回り」と「余命」に楽観主義を持ち込まない

高齢者のお金の扱いで、しばしば「危ない!」と思うのは、たとえば「3%」といった利回り(注:3%は決して安定的に目指せるレベルの利回りではない)があることを前提として、資産の取り崩しを行うことだ。さらに悪いのは「3%を目指す」とうたう運用商品に資産を投じることだが(運用の世界にあって「目指す」と「できる」は全く別のことだ)、いずれも危険だ。

年金基金のような組織の資金運用と異なり、個人の資産運用と資産の取り崩しにあっては、運用が失敗して資産が足りなくなっても、不足を埋めてくれる主体がない。

また、資産の取り崩しなどを考える際に、「俺は、あまり長生きしないから」と決め込んで(注:なぜか男性に多い)、自分の長寿を想定しようとしない人が多いことだ。

あたりまえだが、世の中には「平均」寿命よりも長生きする人がいるし、平均寿命自体が時と共に、まだ延び続けている。

『東大が作った高齢社会の教科書』(東京大学出版会)によると、高齢者の意思決定の傾向として、決定を先送りしようとすることと共に、悪いケースについて軽視しようとしがちであることが指摘されている。

根拠のない楽観主義を晩年のお金の扱いに持ち込まないことが肝心だ。

4.お金の問題を「人」の善し悪しで判断できると思うな

お金の問題に関して高齢者の困った傾向のひとつとして、投資対象自体やサービスの選択肢自体の価値評価ではなく、商品やサービスを紹介する人の人柄や信用度で評価しようとすることが挙げられる。

「○○銀行の××君は真面目ないい人だから、彼がすすめる商品に悪い物はないはずだ」といった判断で、不適切な商品に投資してしまうようなケースが典型的だ。

金融マンにしても、FPにしても、素人が「人」の良し悪しや能力を見抜くことができると思うのは愚かな錯覚だ。特に、金融マンの場合、ビジネス上の利害関係があることを忘れてはならない。

5.自分のお金の在処を相続人にわかるようにしておこう

仮に、ある高齢者が自分の預金口座について忘れてしまい10年以上経過したとしよう。この口座にある預金は、「休眠預金」として銀行の本部に利益の形で吸収される。将来、遺族や家族が、通帳や印鑑など預金の存在を証明できる証拠を持ってきた場合に銀行が自主的に払い戻す場合があるが、銀行は書類の保管期限が10年でいいことになっているので、将来確実にお金が戻る保証はない。

筆者は、かつて父親の退職後の預金口座の動きを知りたくて、あるメガバンクにデータを請求したことがあるが(本人を窓口に連れて行かなければならないので、なかなか大変だった)、肝心な部分である10年以上遡るデータについては出してもらえなかった(一方で、某地銀は快く出してくれた)。

銀行預金、証券口座、生命保険などについて、自分の資産の「在処」を家族などの第三者と共有しておくことが重要だ。

ただし、「へそくり」のような金融資産は存在を家族に知られたくないのかも知れないし、ひとくちに家族といっても相続の問題が絡むので、お金の在処を誰と共有するかは、場合によっては難しい問題となるだろう。

「信用できる相手」を持てるか否かは、人生にとって大きな課題だ。

6.成年後見制度に注意しよう

金融資産や不動産などを所有する本人の認知能力が衰えてきた場合に、金融機関や不動産会社から、取引のためには「後見人をつけて欲しい」と言われることがあるが、不用意に後見人をつけると大きな不都合が生じる場合がある。

後見人は、四親等以内の親族や自治体が家庭裁判所に申し立てることができて、家庭裁判所の判断で任命される。この場合、たとえば、本人の息子が自分を後見人に推薦し申し立てを行っても、この息子ではなく、見ず知らずの弁護士や司法書士が法定後見人としてつく可能性が少なからずある。

法定後見人が付いた場合、(1)被後見人の財産を必要なだけ引き出すことが難しくなるケースや(後見人の判断で、たとえばひと月に10万円までしか生活費の補填に使えないようなケースが起こり得る)、(2)後見人に対するそれなりの高額な報酬(※)を、被後見人本人が亡くなるまで取られ続ける事になるような、不都合が起こるケースがある。

※家庭裁判所が報酬額を決めるが、最低でも年間24万円と言われている。預金額が大きかったり、不動産取引があったりすると報酬はさらに増える。

法定後見人の全てが不都合なケースばかりではないだろうと推察するが、問題のあるケースを方々で聞くので、注意したい。

望まない法定後見人がつかないようにするためには、本人が契約を結ぶに足る理解力があるうちに、「認知機能が衰えた場合には、○○(家族の誰か)を任意後見人にする」という契約を結んであらかじめ有効にしておくことや(本人の任意の契約は優先される)、不動産など相続したい財産について信託契約(俗に「家族信託」。家族間など、信託会社が相手ではなくても、信託契約を結ぶことができる)を結んでおいて、後からついた法定後見人が手出しをできないような形を作るなど、いくつか方法があるが、いずれも本人に判断力があるうちに対処する必要があったり、完璧な防御ができるものではない場合があったりする。

本人ないし、家族に、今後認知機能の衰えが予見される場合は特にそうだが、成年後見制度について事前に十分研究しておくことが重要であり、特に法定後見人がつく可能性については十分注意する必要があると申し上げて置く。

「最晩年の資産管理法」は難しいテーマだ。筆者自身が、今後調べて、考えてみなければならないことがいくつも残っている。

【コメント】

タイトルに「序説」とあるように、まだ追加で解決しなければならない問題があることを意識しながら書いた記事だ。その後に分かった追加すべき内容は主に2つある。

一つには、記事では、成年後見、特に法定後見の問題があることの注意喚起にとどまっている。その後、将来の法定後見のリスクを避けながら認知症対策を行うには、「財産管理等委任契約」と「任意後見契約」(必要が生じた時に発効する形で)を合体させた契約を子どもなど信頼できる相手と結んでおくことが有効だとのソリューションを提示した。これで完璧という訳ではないけれども、不本意な法定後見を避ける上で有力な方法だ。契約書のひな形をネットで検索してみて文案を検討して、公証人役場で契約を作るといい。

もう一つは、「二世代運用」の検討が欠落している。こちらも真剣に考えてみる価値のある考え方だ。一世帯完結を前提とした「運用と取り崩しのシミュレーション」のようなツマラナイ研究が世間には多いが、実際には、多世代での資産管理を考えてみることが得で且つ現実的な場合が多いだろう。

その他の記事の本文には、今見て特に問題のある点はない。読者は、たとえばインカムゲインに釣られることが、いかに無用で損でもあるかを確認されたい。(2023年10月24日 山崎元)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。