2023/10/23掲載

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、ASMLホールディング(ASML、アムステルダム、NASDAQ)

TSMC

1.2023年12月期3Qは、10.8%減収、26.5%営業減益だが、今2Q比では増収増益

TSMCの2023年12月期3Q(2023年7-9月期、以下今3Q)は、売上高5,467.33億台湾ドル(前年比10.8%減)、営業利益2,280.65億台湾ドル(同26.5%減)となりました。売上高、営業利益とも今2Q決算発表時の今3Q会社側ガイダンスレンジ平均値を上回りました。今2Q比では増収増益となり、今2Qが業績の大底であったと思われます。

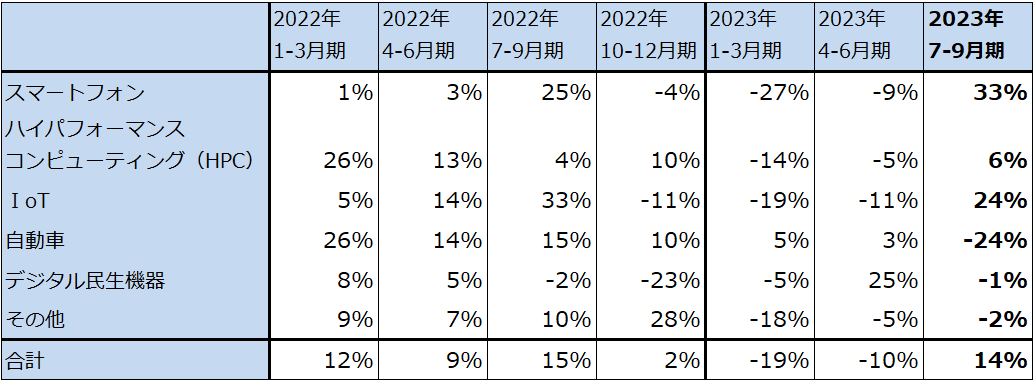

分野別売上高の今2Q比を見ると、スマートフォン向け(売上構成比39%)が今2Q比33%増と大きく伸びましたが、これは新型iPhoneの上位機種(Pro、ProMAX)に搭載されている3ナノチップセットの寄与と思われます。HPC(ハイ・パフォーマンス・コンピューティング。パソコン、サーバー、ゲーム機)向け(売上構成比42%)は同6%増となりました。AI半導体は好調でしたが、売上構成比がまだ低いため、多くの顧客が行っている在庫調整を吸収するには十分ではありませんでした。会社側では、今4Qも多くの顧客の在庫調整が続くと見ています。

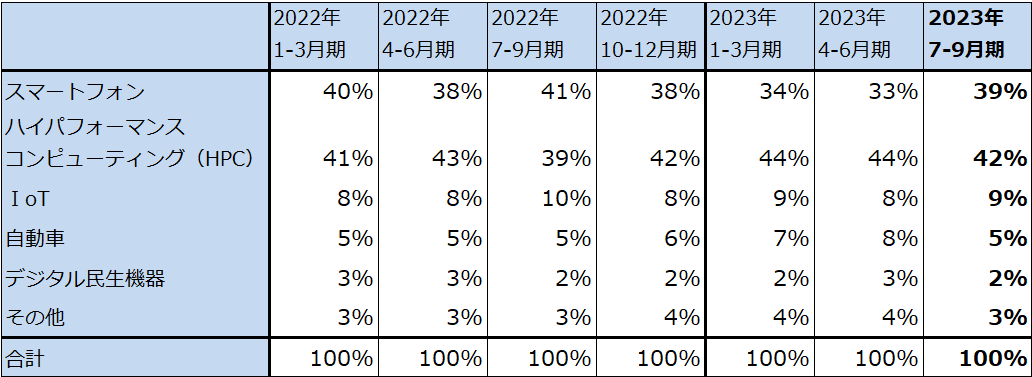

テクノロジー別に見ると、今3Qから本格出荷が始まった3ナノは売上構成比6%(売上高328.0億台湾ドル)となり、今後も好調が予想されます。5ナノも今2Q30%(1,442.5億台湾ドル)から今3Q37%(2,022.9億台湾ドル)へ増加しましたが、これはAI半導体、サーバー向け、パソコン向けCPUが寄与していると思われます。一方で、7ナノは同23%(1,105.9億台湾ドル)から同16%(874.8億台湾ドル)へ減少しました。また、10ナノ台から昔の微細化世代は横ばいとなりましたが、自動車向けのように在庫調整を行った分野によると思われます。

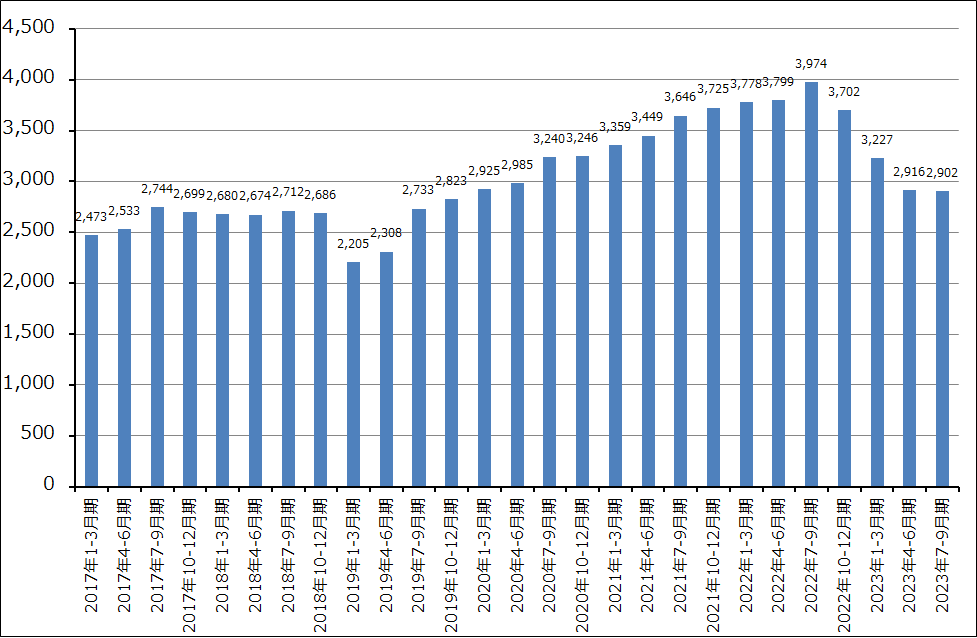

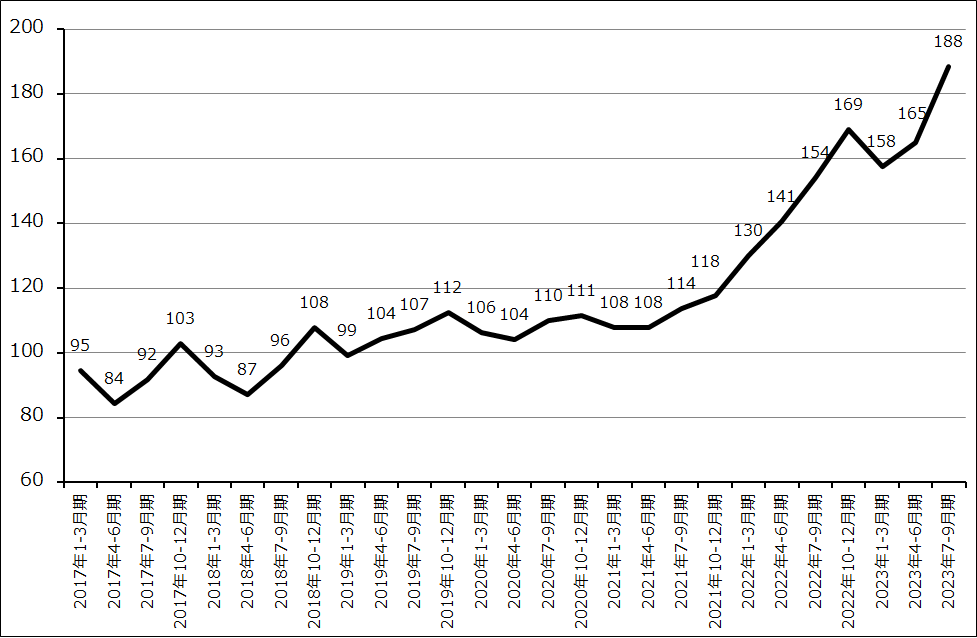

ウェハ出荷枚数(300mm換算)はほぼ底打ちしたと思われます(グラフ2)。ウェハ1枚当たり売上高は傾向的に上昇していますが(グラフ3)、これは単価が高い5ナノ、3ナノが寄与していると思われます。

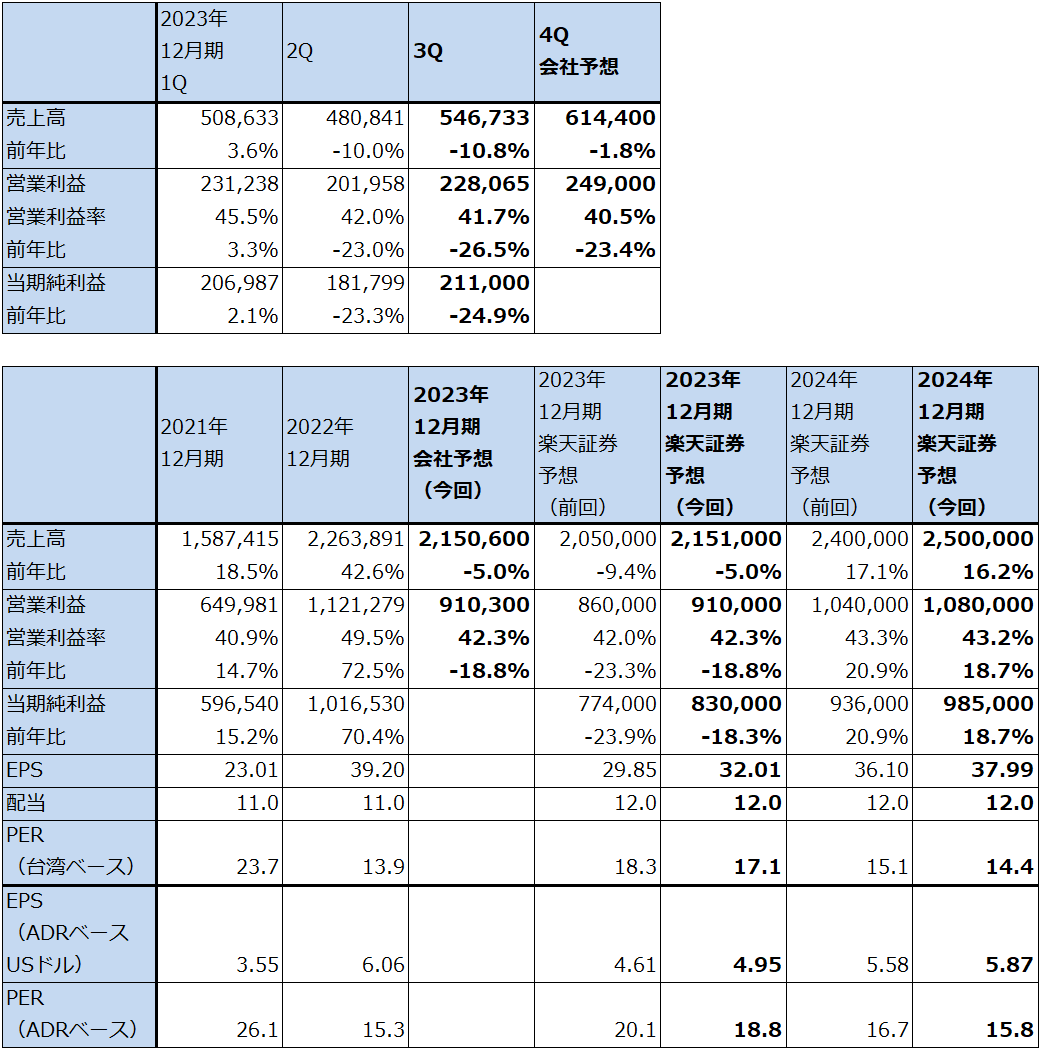

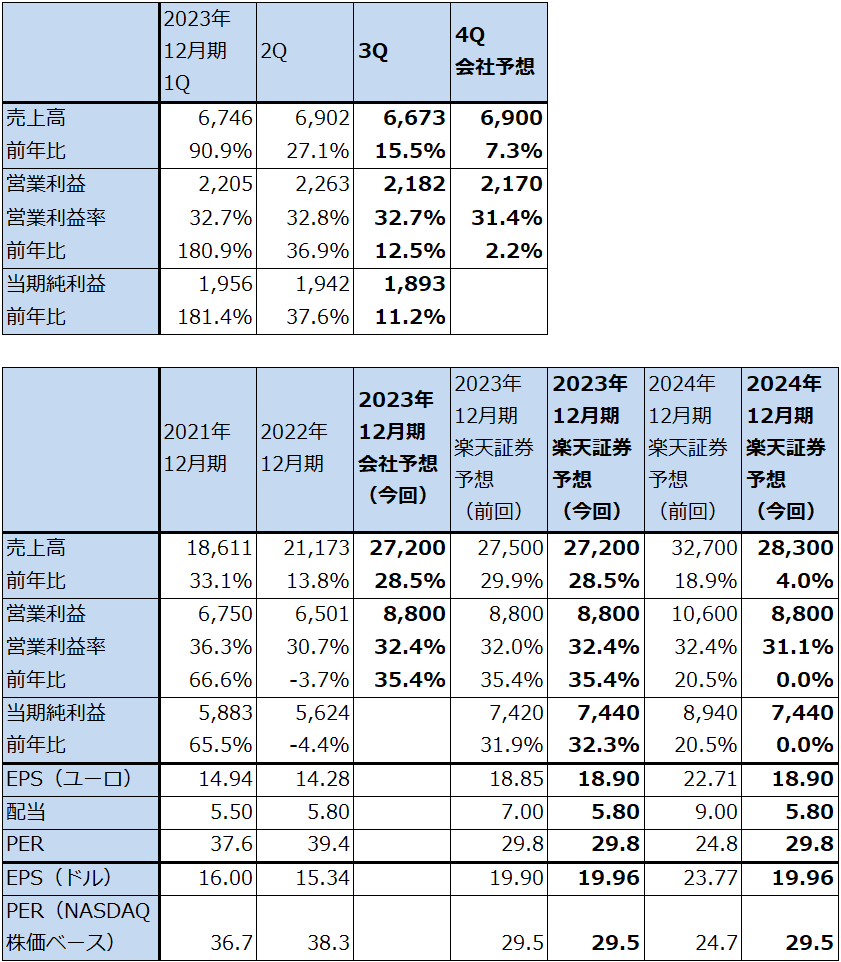

表1 TSMCの業績

株価(NYSE ADR) 92.91USドル(2023年10月19日)

時価総額 481,813百万USドル(2023年10月19日)

発行済株数 25,929百万株(完全希薄化後)

1台湾ドル 0.0309USドル(2023年10月20日)

単位:百万台湾ドル、台湾ドル、米ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:TSMCは台湾市場に株式を、ニューヨーク市場にADRを上場している。ここではADRの株価によってPERと時価総額を計算した。

注3:TSMCのADRは普通株5株からなる。

注4:会社予想は予想レンジの平均値。

表2 TSMCの分野別売上高前期比と売上構成比

TSMCの分野別売上高前期比

TSMCの分野別売上高構成比

グラフ1 TSMCのテクノロジー別売上高

グラフ2 TSMCのウェハ出荷枚数

グラフ3 TSMC:ウェハ1枚当たり売上高

2.楽天証券の今期、来期業績予想を上方修正する

会社側の今4Q業績ガイダンスは、売上高188億~196億USドル、1USドル=32台湾ドル、営業利益率39.5~41.5%です。ここからレンジ平均値を計算すると、売上高6,144億台湾ドル(前年比1.8%減)、営業利益2,490億台湾ドル(同23.4%減)となる見込みです。

今4Qは、好調だった前4Qと比べると減益となりますが、今3Q比では引き続き増収増益が予想されます。営業利益率は今3Qからさらに低下する見通しですが、これは3ナノが生産初期なので、他の微細化世代に比べ採算が悪いためです。これは、3ナノの増産が続くにつれて解決する問題であり、来期には営業利益率は上向くと予想されます。

一方、今3QはTSMCの顧客であるファブレス半導体メーカーの在庫水準は低下しましたが、マクロ経済の低迷、中国での需要回復の遅れによって、今4Qも在庫調整が続く見通しです。これが3ナノ、5ナノの好調を一部相殺することになる見込みです。

今3Qまでの実績と、会社側ガイダンス等を参考に、楽天証券の2023年12月期、2024年12月期業績予想を上方修正します。2023年12月期は売上高2兆1,510億台湾ドル(同5.0%減)、営業利益9,100億台湾ドル(同18.8%減)、2024年12月期は売上高2兆5,000億台湾ドル(同16.2%増)、営業利益1兆800億台湾ドル(同18.7%増)と予想します。

来期2024年12月期の注目点は、3ナノの増産(2024年秋発売と予想される新型iPhoneは全面的に3ナノチップセット搭載になると思われる)、5ナノ/4ナノの増産(AI半導体(エヌビディアのH100、AMDのInstinctMI300シリーズ)の増産、サーバー用、パソコン用5ナノCPUの増産など)です。

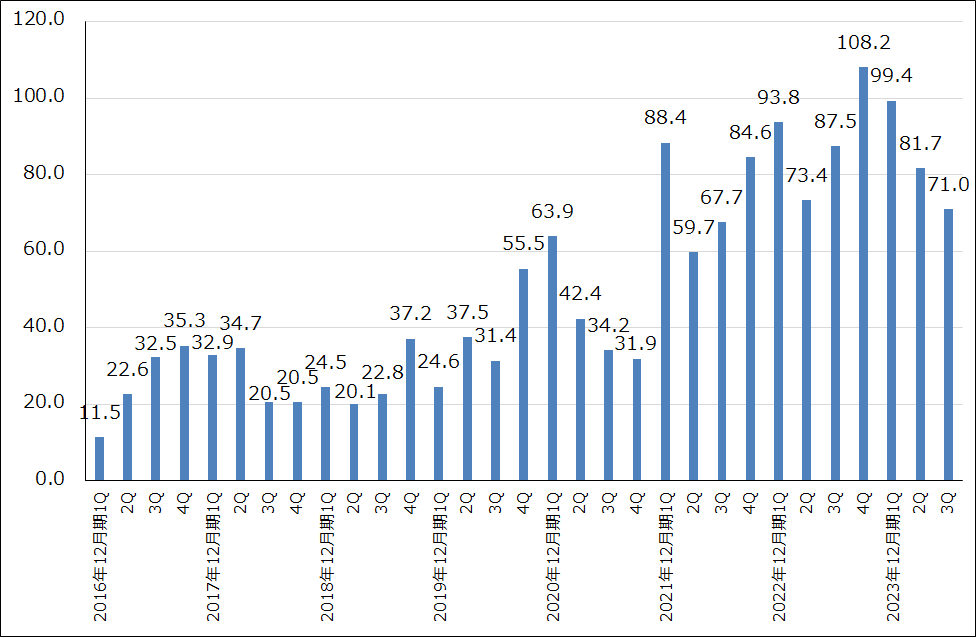

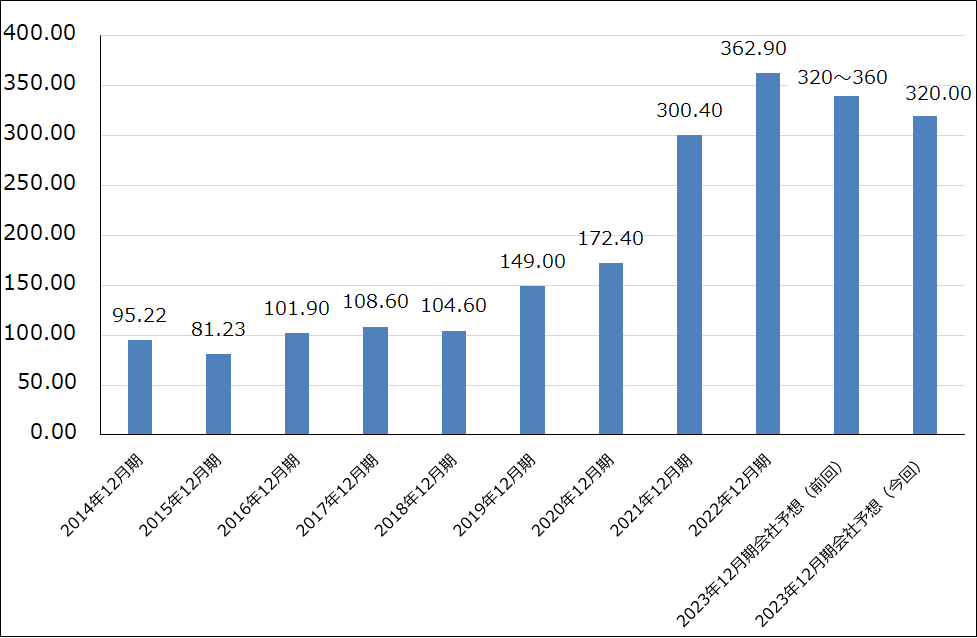

なお、2023年12月期の設備投資計画は、会社側は約320億USドルとしており、今2Q決算発表時の320億~360億USドルから下方修正されました。約320億ドルのうち、約70%が高度プロセス(3ナノ、5ナノと思われる)、約20%が特殊技術、約10%がパッケージング、テスト、マスク製造等に使われます。2024年12月期の設備投資については会社側はコメントしませんでしたが、顧客の在庫調整が終了すれば安定的に増加すると思われます。2025年12月期も同様です。2024年12月期、2025年12月期の課題は、アリゾナ、熊本等の新工場の稼働開始、3ナノ、5ナノ/4ナノの増産投資、2ナノの初期投資等と思われます。

今2Q決算発表時に、アメリカ・アリゾナ州で建設中の新工場(4ナノ工場)の稼働開始が、熟練労働者の不足と賃金上昇によって、予定していた2024年末から2025年に延期になった件については、新規雇用と早期開業に向けた準備が進んでおり、状況が改善されている模様です。

また、2ナノについては、予定通り2025年の量産開始に向けて順調に進捗している模様です。会社側は、スマートフォン、HPCの両方で2ナノに対して顧客の関心が高いとしています。

グラフ4 TSMC:四半期設備投資

グラフ5 TSMCの年間設備投資

3.今後6~12カ月間の目標株価は前回の120ドルを維持する

TSMCの今後6~12カ月の目標株価は、前回の120ドル(ADRベース)を維持します。ADRベース(TSMCのADRは普通株5株から成る)の2024年12月期楽天証券予想EPS(1株当たり利益)5.87USドルに業績回復と再成長を評価して、想定PER(株価収益率)20~25倍を当てはめました。

引き続き中長期で投資妙味を感じます。

ASMLホールディング

1.2023年12月期3Qは、15.5%増収、12.5%営業増益

ASMLホールディングの2023年12月期3Q(2023年7-9月期、以下今3Q)は、売上高66.73億ユーロ(前年比15.5%増)、営業利益21.82億ユーロ(同12.5%増)となりました。売上高は今2Q決算発表時の今3Qガイダンスのレンジ平均値を下回りましたが、営業利益は上回りました。前3Qが順調で営業利益率が高かったことから、その反動で営業増益率は鈍化しました。

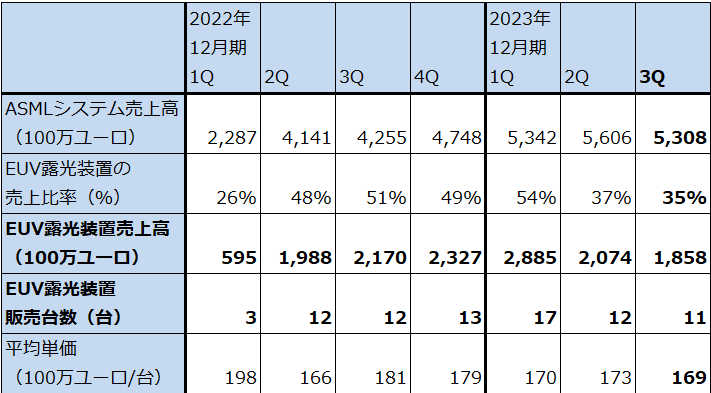

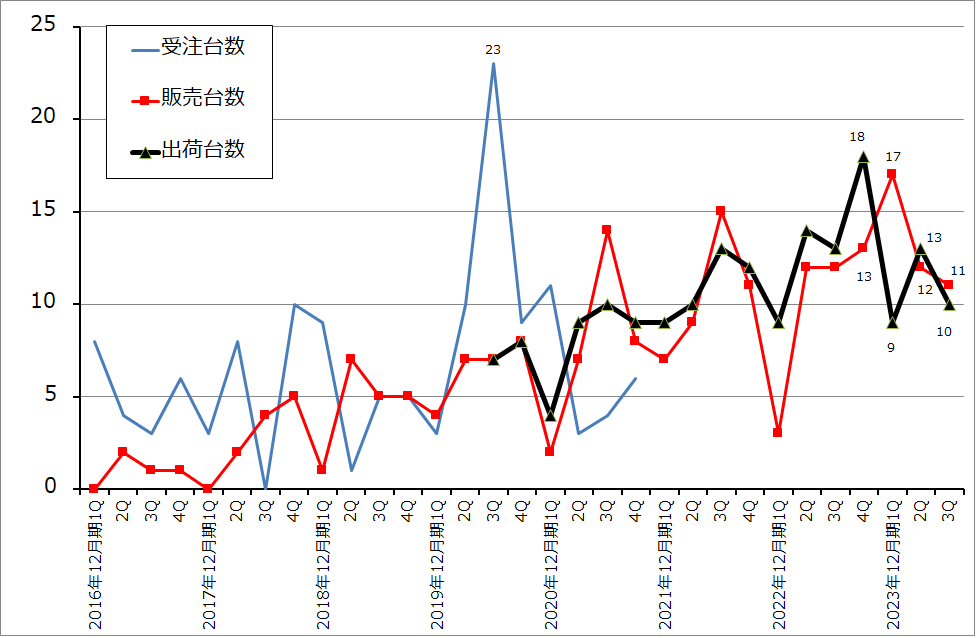

製品別売上高を見ると、EUV露光装置は前3Q21.70億ユーロから今3Q18.58億ユーロへ減少しました(製品別売上高は会社側開示の製品売上高と製品別売上構成比から楽天証券計算。以下同様)。今2Qの20.74億ドルからも減少しました。EUV露光装置の出荷台数は、前3Q13台、今2Q13台、今3Q10台と減少しました。販売台数(検収して収益認識した台数)は同じく12台、12台、11台となりました。EUV露光装置の販売単価は1.69億ユーロ/台となり、高水準でしたが、前3Qよりは低下しました。受注台数は非公表ですが最新型のHigh-NA対応機の受注はありませんでした(受注動向については後述)。

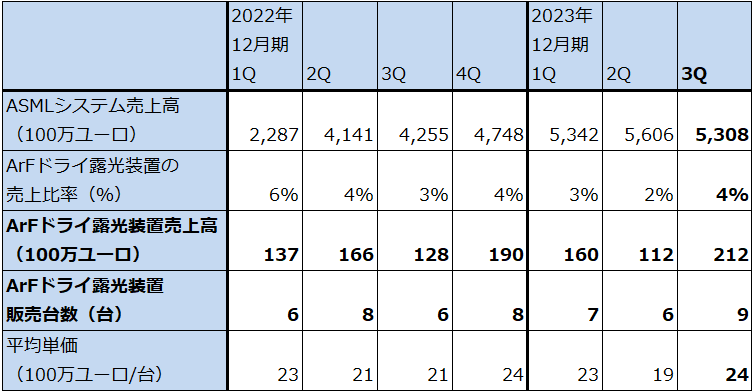

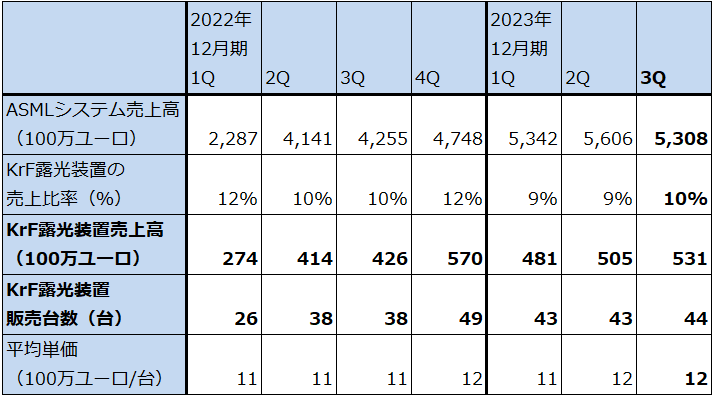

一方、ArF液浸露光装置売上高は、前3Q13.19億ユーロ、今2Q27.47億ユーロ、今3Q25.48億ユーロと好調でした。アメリカの対中国半導体製造装置輸出規制の対象外の20ナノ台から昔の成熟世代半導体向けの露光装置が中国向けに好調でした。KrF、ArFドライも成熟半導体向けに順調に伸びました。

今3Qの地域別売上構成を見ると、中国向けが46%(24.42億ユーロ、楽天証券計算、以下同様)となり、今2Q24%(13.45億ユーロ)から大きく伸びました。中国向けには、ArF液浸、ArFドライ、KrF、i線を出荷している模様ですが、2022年12月期は受注に対して十分な出荷ができなかったため、今期に入って大幅に増えています。会社側は来期も順調な状況が続くと見ています。

表3 ASMLホールディングの業績

株価(NASDAQ) 587.73USドル(2023年10月19日)

時価総額 231,213百万USドル(2023年10月19日)

発行済株数 393.7百万株(完全希薄化後、Dilluted)

発行済株数 393.4百万株(完全希薄化前、Basic)

1ユーロ 1.0579USドル(2023年10月20日)

単位:百万ユーロ、ユーロ、USドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではNASDAQの株価でPERと時価総額を計算した。

注4:会社予想は予想レンジのレンジ平均値。

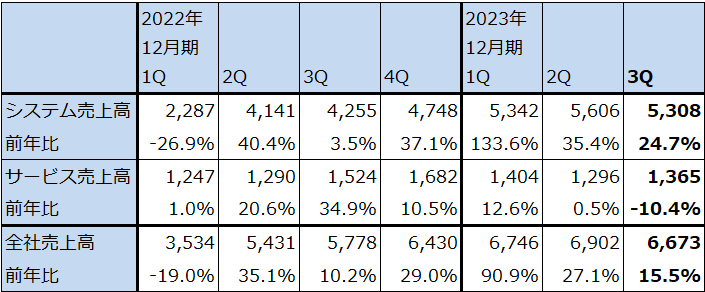

表4 ASMLホールディング:売上高内訳(四半期)

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

表5 ASMLホールディングの機種別売上高、販売台数、単価(四半期)

ASMLホールディング:EUV露光装置の売上高、販売台数、単価(四半期)

ASMLホールディング:ArF液浸露光装置の売上高、販売台数、単価(四半期)

ASMLホールディング:ArFドライ露光装置の売上高、販売台数、単価

ASMLホールディング:KrF露光装置の売上高、販売台数、単価(四半期)

ASMLホールディング:i線露光装置の売上高、販売台数、単価

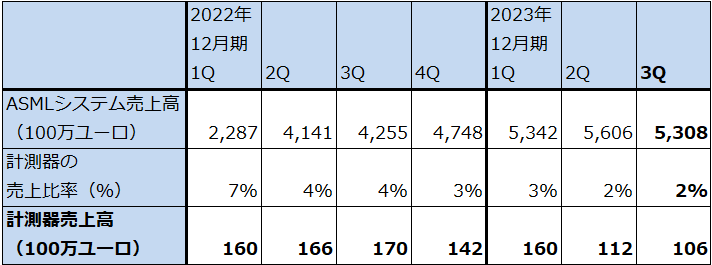

ASMLホールディング:計測器の売上高、販売台数、単価

グラフ6 ASMLのEUV露光装置:受注台数、出荷台数、販売台数

2.今3Q受注高は大幅減少、受注残高は高水準だが減少

今3Qの業績は堅調でしたが、受注は大幅に減少しました。全社新規受注高は今2Q45.00億ユーロから今3Q26.02億ユーロへ減少しました。このうちEUV露光装置は今2Q16.00億ユーロから今3Q5.00億ユーロへ大きく減少しました。2ナノ以降に使われるHigh-NA対応機の受注は今3Qはありませんでした。EUV露光装置以外の露光装置等も今2Q29.00億ユーロ、今3Q21.02億ユーロへ減少しました。

この受注高の減少は、会社側によれば、マクロ経済に対する不透明感を持つ顧客が多くなったためです。私見ですが、EUV露光装置は今3Qの単価が1.69億ユーロ(1ユーロ=158円換算で267億円)、ArF液浸露光装置も同じく8,000万ユーロ(同126億円)と高額で半導体メーカーが設備投資を決定するときに景気や金利の影響を受けやすいと思われます。

また、これは私見ですが、TSMC、サムスン電子、インテルの3社がすでにまとまった台数のEUV露光装置を調達しており、それらが生産ラインで稼働していること、ASMLの2023年9月末受注残高350億ユーロのうち、190億ユーロがEUV露光装置であり、EUV露光装置年間売上高の2倍以上の受注残高を抱えているため、発注者側から見ると、短期的にEUV露光装置の発注を縮小しても、5ナノ、3ナノの増産には十分間に合うという「読み」があると思われます(EUV露光装置の受注から出荷までのリードタイムは1年半)。要するに、足元の経済と照らし合わせてみると、EUV露光装置を発注しすぎた半導体メーカーがいる可能性があるということです。

会社側は2024年12月期前半に受注は回復すると見ています。当面は会社側の見方通りに来期に入ってから受注回復があるのかどうか、注目したいと思います。

グラフ7 ASMLホールディングの新規受注高

グラフ8 ASMLホールディングの期末受注残高

3.会社側は2024年12月期業績を横ばいと見ている

今4Qの会社側業績ガイダンスは、売上高67億~71億ユーロ、売上総利益率50~51%、研究開発費10.3億ユーロ、販管費2.85億ユーロです。ここから予想レンジ平均値を計算すると、売上高69億ドル(前年比7.3%増)、営業利益21.7億ユーロ(同2.2%増)となります。堅調な業績が予想されます。

2023年12月期通期の楽天証券業績予想は、売上高272億ユーロ(同28.5%増)、営業利益88億ユーロ(同35.4%増)となります。前回予想とほぼ同じです。

一方、来期2024年12月期は会社側は今期並みの業績になると見ています。楽天証券でも、売上高283億ユーロ(同4.0%増)、営業利益88億ユーロ(同0.0%増)と予想します。

これは、受注高の回復が来期に入ってからになりそうであり、マクロ経済の不透明感から、当面は半導体メーカーはEUV露光装置への投資を延期するだろうと会社側が見ているためです。ただし、2025年に予想されるEUV露光装置、DUV露光装置(ディープUV光を使った露光装置。ArF液浸、ArFドライ、KrF)需要の約50%が建設中のあるいはこれから建設される新しい半導体工場に設置される予定であり、アメリカ中心に半導体工場の建設ラッシュが2024~2025年に予想されることから、2025年には再びEUV露光装置の出荷増加があるというのが会社側の見方です。

また、2024年1月1日から始まるアメリカ、オランダ、日本による従来よりも厳しい対中国半導体製造装置輸出規制で中国向けに輸出できなくなる製品は、会社側によれば、今期の中国向けの10~15%を占めます。ただし、中国の半導体設備投資ブームは2024年も続くというのが会社側の見方であり、規制強化による減収分は埋め合わせることができると思われます。

楽天証券では、今回のASML受注高の減少とそれが示す半導体設備投資のスローダウンが長期化することはないと考えています。2024年12月期に抑えられたEUV露光装置は2025年12月期に出荷、検収が進むことが予想されるため、2025年12月期は前年比30%以上の増収増益が予想されます(2025年12月期の業績予想は今4Q決算を確認した後に行います)。

表6 ASMLホールディング:機種別サービス別売上高

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価を800ドルから720ドルに引き下げる

ASMLの今後6~12カ月間の目標株価を、前回の800ドルから720ドルに引き下げます。2024年12月期の楽天証券予想EPS19.96ドルに長期的な成長性を考慮して想定PER35~40倍を当てはめました。当面は大きな株価上昇は期待しにくいと思われますが、次の半導体設備投資ブームに向けて買い場を探したいと思います。

本レポートに掲載した銘柄:TSMC(TSM、台湾、NYSE ADR)、ASMLホールディング(ASML、アムステルダム、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。