つみたてNISA(ニーサ:少額投資非課税制度)や、確定拠出年金(企業型DCや個人型のiDeCo)を利用して、長期的に資産形成に取り組む方が増えています。これらの制度では、主に株式や債券などを対象とした投資信託に継続的に積立投資をしていきます。

一般的に、20年、30年と続けていくことになりますが、その間、上がったら売って、下がったら買い戻して、などと売買する必要はないのでしょうか。今回は、長期の資産形成では「ほったらかし」でいい。「ほったらかし」の方がむしろいい、という事実についてご説明します。

売り買いすると、利回りは7%くらい下がってしまう?

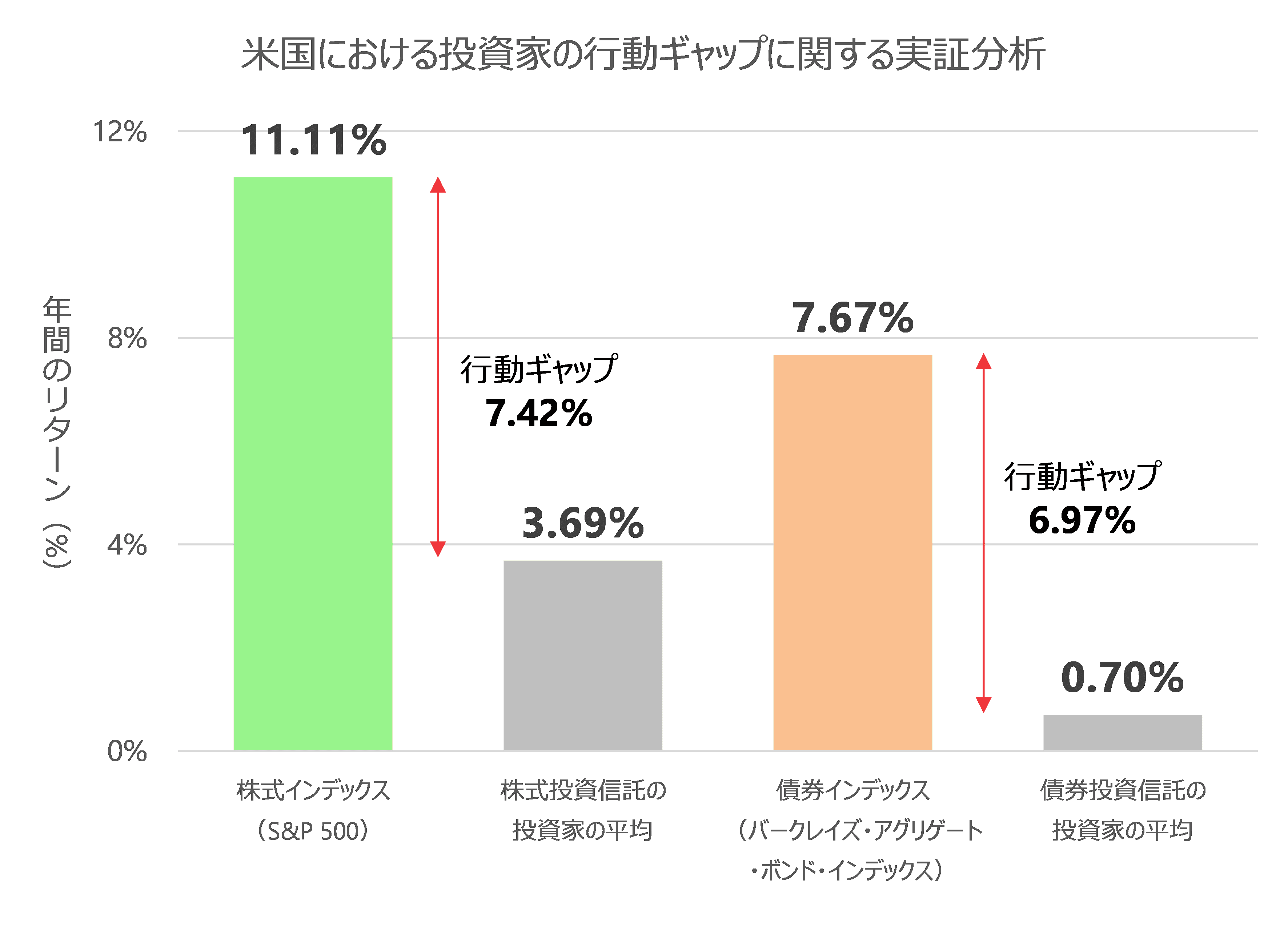

次のグラフは、米ダルバー社が、投資信託に投資する投資家の平均リターンについて調査した結果です。

(出所:米ダルバー社「DALBAR’s 20th Annual Quantitative Analysis of Investor Behavior 2014 Advisor Edition」)

1984年1月から2013年12月までの30年間について、株式を対象とする投資信託(株式投資信託)に投資していた人全体の平均リターンと、米国の代表的な株式のインデックス(指数)である「S&P 500種指数」の平均リターン(緑色)を比較したものです。

債券についても同様で、代表的なインデックスとして「バークレイズ・アグリゲート・ボンド・インデックス(橙色)」を対象に比較しています。

この30年間で、株式インデックスそのもの(S&P 500)に投資していれば、年率で11.11%のリターンが得られていたところ、株式投資信託に投資していた投資家の平均リターンは3.69%と、7.42%も低い水準にとどまっていたのです。

実際にインデックスそのものには投資はできませんが、指数に連動する成績を目指すインデックスファンド(指数連動型投資信託)に投資すれば、一定のコストは発生するものの近い水準のリターンを狙うことができます。

債券についても同様で、債券インデックス(バークレイズ・アグリゲート・ボンド・インデックス)なら年率7.67%だったところが、債券を対象とする投資信託に投資していた投資家の平均リターンは0.70%と、6.97%も低かったのです。

なお、上のグラフでは投資期間30年の場合のみを示していますが、20年、10年、5年と投資期間が異なっても、全ての期間でインデックスの利回りの方が高くなっていたことが確認されています。

株式インデックスと株式投資信託の行動ギャップ

債券インデックスと債券投資信託の行動ギャップ

このリターンの差は、個人投資家が30年の間に余計な行動を取ることによって発生したと考えられ、「行動ギャップ」と呼ばれています。つまり、余計な行動をせず、ほったらかしにしていたら、このギャップを小さくすることができるのです。

「ほったらかし」の方が良い理由は?

ほったらかしておくと、なぜこれほどまでにリターンが改善するのでしょうか。その要因は大きく二つ考えられます。

一つ目は、金融機関に支払う手数料です。投資信託を購入したり、売却したりすれば、それに応じて金融機関に手数料を支払うことになります。

長期で保有を続けていれば保有期間中の手数料は発生するものの、ほったらかしにしておけば、少なくとも取引に伴って発生する手数料は抑えられます。運用実績がよい投資信託や、その時々で注目されているテーマに特化した投資信託など、他の投資信託が魅力的に映ってしまい乗り換え続けていくと手数料がかさむのです。

そして二つ目の要因は、マーケットタイミングです。誰もが、「安く買って高く売る」ことを目指して取引するものの、実際には高い時に買ってしまったり、安い時に売ってしまったりするものです。うまいタイミングで売買することは、極めて難しいことなのです。

こういった要因により、行動ギャップが発生していると考えられています。これは米国の個人投資家を対象とした調査結果になりますが、日本人だからといって米国人よりも上手に売買できることはないでしょう。

つまり、長期の資産形成なら「ほったらかし」がおすすめなのです。

「ほったらかし」でもリターンが生まれ続けるのはなぜなのか?

みなさんの中には、安く買って高く売らないともうからないのでは? ほったらかしでなぜもうかるのだろうか?と考える人がいるかもしれません。

株式や債券を対象とした投資信託は、株式や債券に投資して保有し続ける形になります。株式であれば、その株式を発行している株式会社がビジネスを行い、毎年毎年利益を生み出し続けているはずです。また、債券についても同様で、債券を発行している発行体が定められたクーポン(利子)を投資家に定期的に払ってくれます。

つまり、投資家が売買しなくても、投資信託を通じて株式や債券を長期間にわたり保有さえしていれば、その投資信託のリターンが投資家に返ってくるのです。

ただし、ここで大切なのが何に投資するかです。十分に分散されておらず、数銘柄程度の株式への集中投資では、その数銘柄の業績次第でリターンが大きく影響を受けます。長期で安定的に資産形成していくためには、世界の幅広い銘柄、数百から数千程度に投資できるようなインデックスファンドを中心に投資していくのがおすすめです。

必要以上には手間をかけず、「ほったらかし」で資産形成していきましょう。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。