今日のレンジ予測

[本日のドル/円]

↑上値メドは150.05円

↓下値メドは149.45円

マクロ経済:インフレ期待が重要になるのは、それが消費者行動を有意義に変える場合だけである

英利上げ終了:BOE「これ以上の利上げは、成長にリスク」

世界景気:欧州経済が想定よりもかなり早く鈍化。米経済と対照的。

利上げ継続:スウェーデンのリクスバンク、追加利上げを示唆

ECB金融政策:インフレ対策一辺倒から成長重視のリスクマネージメント的アプローチに移行

市況

2023年196営業日目のドル/円は、前日比「円安」。

10月2日(月曜)は149.43円でオープン。東京時間朝に149.37円まで少し下げて安値をつけたあとは緩やかに上昇を続けた。明け方には149.88円をつけて、昨年10月以来の高値を更新した。終値は149.86円(前日比+0.50円)。

レジスタンス:

149.88円(10/02)

151.95円(22/10/21)

159.00円(1990.04)

サポート:

149.37円(10/02)

148.49円(09/29)

148.24円(09/25)

円安が止まらない。週明けのドル/円は149.71円まで上昇して11カ月ぶりの高値(円の安値)を更新した。ただこの日の値幅は約0.50円と、介入警戒感の強まりとともに円安への動きは鈍くなっている。警戒感というのは、高値で掴みたくないということだ。介入でドル/円が下げたらそこは買いたいと思っている投資家は多いだろう。

口先介入の効果は失せている。このまま150円台にのせたらいよいよ「実弾介入」の出番だろう。しかし日銀とFRB(米連邦準備制度理事会)の政策スタンスが修正されない限り150円は通過点だ。来年前半には160円台の可能性もある。

2023年のドル/円は、円高になった月もあるが、平均すると毎月2円ずつ円安が進んでいる。このペースを保てば年末の155円到達は現実的である。

日本の金融政策が変わらなければ、ドル売り/円買い介入の費用対効果は低いことは、昨年の介入でも明らかだ。ドル/円を買い逃した人には、「口先介入」は財務省が親切にも用意してくれる敗者復活戦だ。一時的にも下がるチャンスを今か今かと待っているだろう。

介入の目的は、円安を生かさず殺さず長続きさせることだ。日銀は円高を止めるために、金融政策を変更することはしないだろう。「円安」は「利上げ」に比べると国民生活への直接的影響が見えにくい分、批判が少ない。それに円安による輸入インフレは日銀の目的にかなっている。

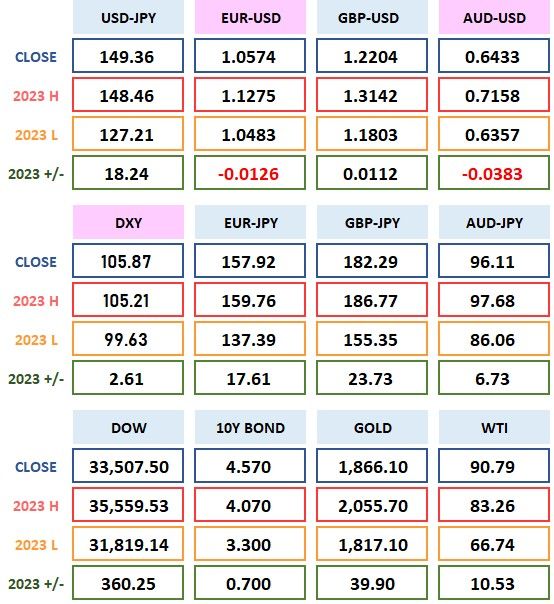

主要指標 終値

今日の為替ウォーキング

今日の一言

食べるために生きず、生きるために食べろ

Don't Answer Me

為替介入はいつあるのか?鈴木財務相は、為替介入のタイミングに関して「特定の水準を念頭に置いているわけではない」と述べている。しかし150円を本格的に超えてくるようであれば、可能性はかなり高くなるだろう。

間違えてはいけないのは、為替介入は「円安を止める」ために行うのではない。「円安が悪い」とは、誰も一言も言っていない。政府・日銀にとっての理想は、「安定的な円安」だ。急激な円安は困るが、急激な円高はもっと困る。円をゆでガエルにするように、できるだけゆっくり、そしてできるだけ長い期間、円安を持続させる。それが為替介入の目的だ。

日本の輸出企業にとっては、円安はかつてのような利益をもたらしていない。製造業のほぼ4分の1はすでに海外に移転し、かつて密接だった為替レートとの関係も今や破綻している。それでも政府・日銀が円安にしたい理由は、円安が外国人観光客による日本国内での消費(インバウンド消費)を増加させ、また輸入物価の上昇を通じて国内インフレを上昇させる一石二鳥の効果を持っているからだ。

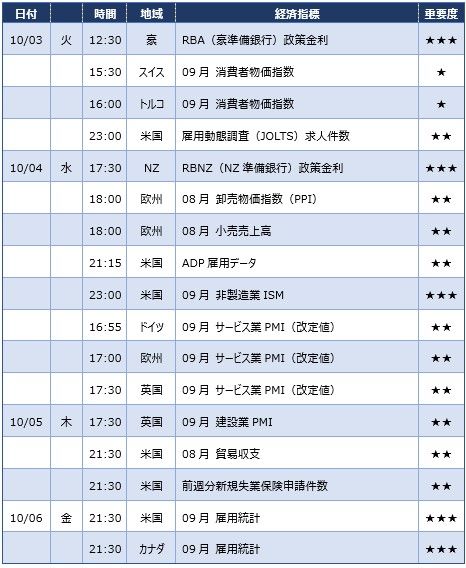

今週の注目経済指標

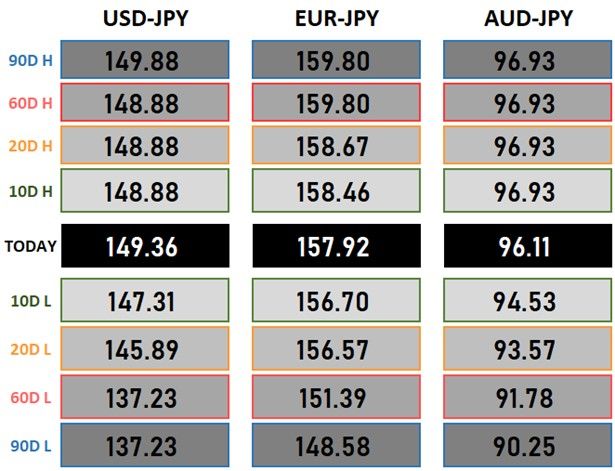

今日の重要ブレークアウトレベル

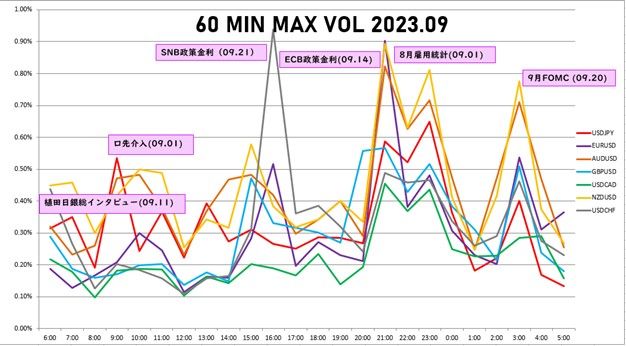

タイムゾーン 分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。