先週末20日(金)の日経平均株価は3万1,259円で取引を終えました。前週末終値(3万2,315円)からの下げ幅は1,056円安です。

週足ベースでも、再び下落に転じたわけですが、ここ数週間の週末比の推移を辿っていくと、先ほどの1,056円安から、1,321円高、862円安、544円安、1,130円安、926円高といった具合に、値動きの振れ幅が大きく、落ち着きがなくなっています。

さらに、今週の株式市場も、数多くのイベントや材料が予定されています。

日米の企業決算が相次ぐこともあり、日米決算をにらみながらの展開が基本的な想定シナリオになりますが、相場環境を見渡すと、不透明な中東情勢が与える影響や、先週に再び上昇し始めた米金利と今後の金融政策への思惑、臨時国会の召集と、衆参議員の補欠選挙の投開票の結果を受けて迎える国内政治など、これらの動向次第でムードが変わってしまう不安定な状況でもあります。

相場の動きについて行くだけでもかなり「しんどい」展開になるかもしれませんが、まずはいつものように、足元の相場状況を確認し、今後の展開について考えて行きたいと思います。

先週の日経平均は「迷い」の中で揺れ動く展開

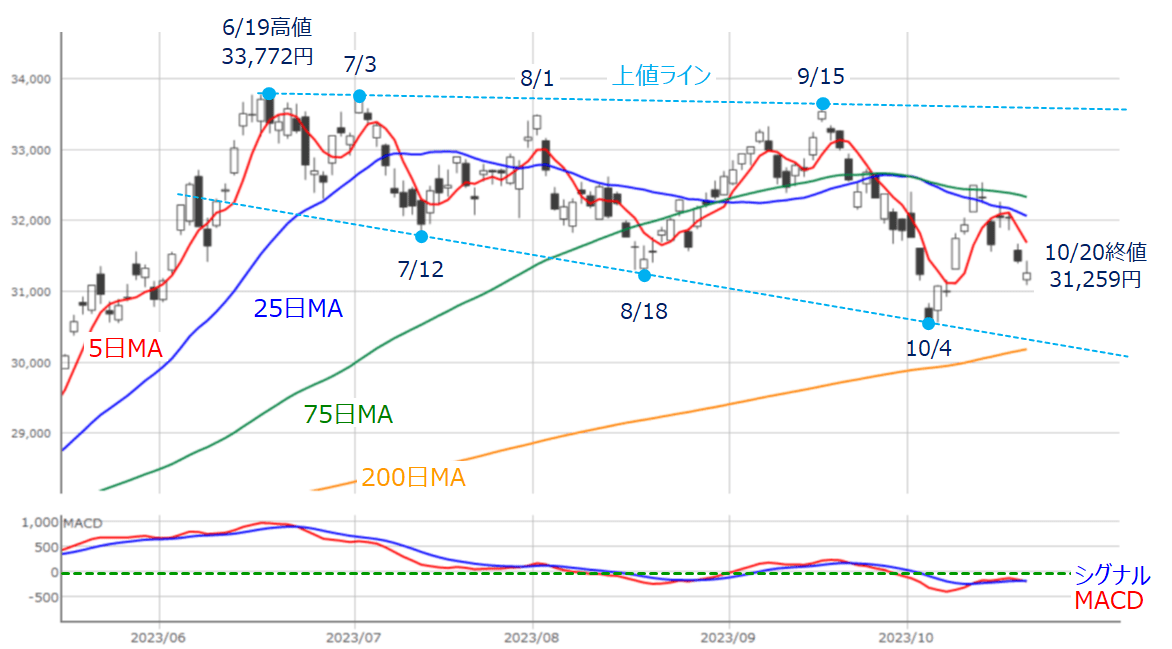

図1 日経平均(日足)とMACD(2023年10月20日時点)

あらためて、先週の日経平均の値動きを振り返ると、「迷い」の中で揺れ動いていたような印象でした。

具体的に追っていくと、まず週初の16日(月)は、前週に意識されていた75日移動平均線から下放れる格好で一段安のスタートとなりました。

続く17日(火)と18日(水)については、株価が反発して持ち直す動きとなったものの、25日移動平均線を上抜けできなかったほか、ローソク足も、実体(ローソク足の箱の部分)が短い「十字線」が連続して出現し、買いの勢いに乗れず、週末にかけて再び失速していきました。

下段のMACDも、「0円」ラインを回復できない状況下で、シグナルを下抜ける「クロス」が出現しています。

とはいえ、株価の下げ方としては、積極的に下値をトライしているような印象はなく、目先の日経平均は節目の3万1,000円台水準で下げ止まることができれば、株価は反発していくと思われるものの、先週の25日移動平均線、前週の75日移動平均線が上値の抵抗(レジスタンス)となっていたことを踏まえると、上値についてもハードルが横たわっています。

目先の日経平均の予想レンジは3万2,780円~3万0,587円

そのため、今週の日経平均は先週に続き、ある程度のレンジ幅を想定して、短期的に株価の上下についていくという値動きとなりそうです。

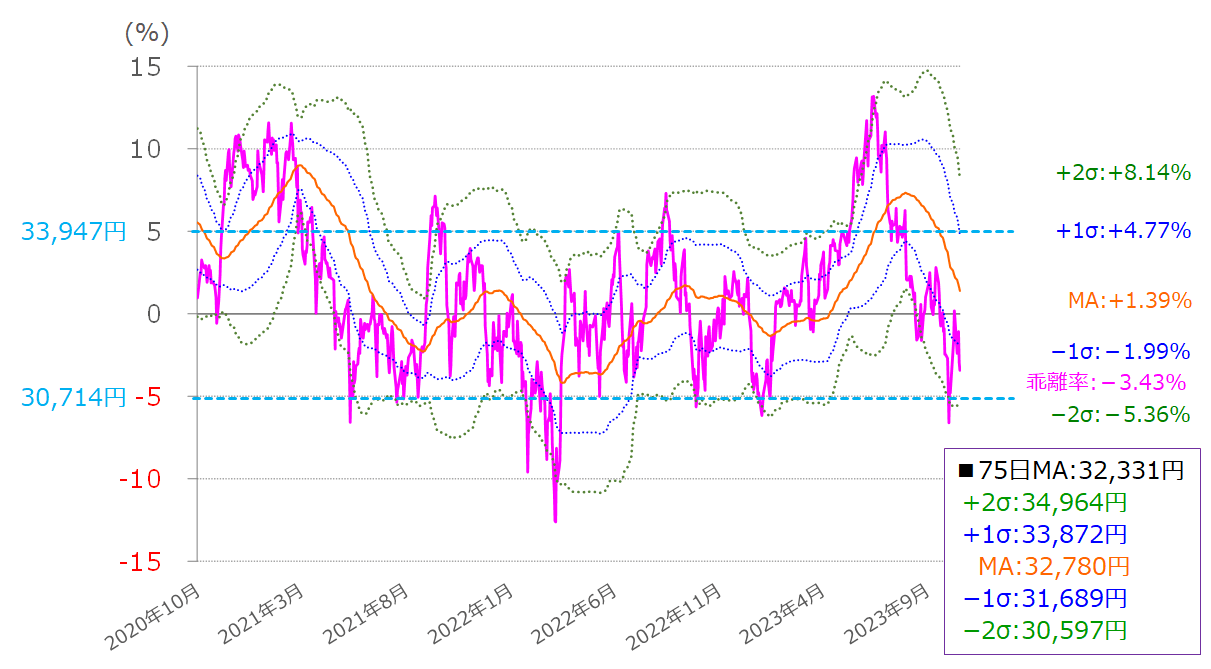

図2 日経平均75日移動平均線乖離率のボリンジャーバンド(2023年10月20日時点)

上の図2は、前回のレポートでも紹介した、75日移動平均線乖離率の推移をボリンジャーバンド化したものです。

ピンク色の線が乖離率の推移を示していますが、夏場にプラス10%を超えるところから、最近はマイナス5%を超えるところまで一気に低下していることが分かります。

チャートを過去に遡ると、マイナス5%あたりで底打ちし、その後は中心線(MA)のところでもたつく場面が多いため、当面の上値の目安として考えることができます。

先週末時点の75日移動平均線が3万2,331円でしたので、この値を元にボリンジャーバンドのMAからマイナス2σ(シグマ)を計算すると、3万2,780円~3万0,587円あたりが想定されるレンジ幅となります。

なお、75日移動平均線やボリンジャーバンドの値は日々変わって行くため、あくまでも先週末時点の予想レンジになりますが、大まかな目安にはなると思います。

米株市場はテクニカル分析の節目まで下落。決算で流れが変わるか?

続いて、先週の米株市場の動きについても確認していきます。

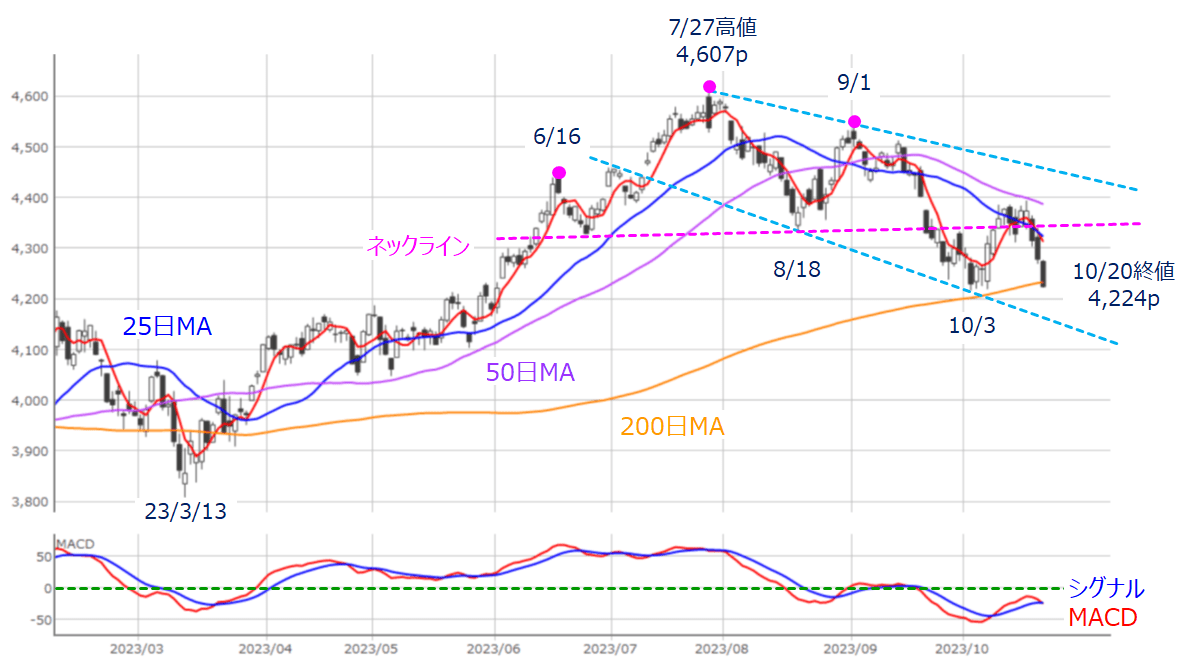

図3 米S&P500(日足)とMACD(2023年10月20日時点)

先週末20日(金)の米S&P500の終値は4,224pで、前週末終値(4,327p)からは103p安(2.43%安)と下げ幅が大きめとなりました。

10月3日の直近安値や200日移動平均線を下回ったほか、下段のMACDもシグナルを下抜けるなど、下方向への意識を強めつつあります。

さらに、チャートの形状では、6月・7月・9月の戻り高値を頂点とする「トリプル・トップ」の完成からの持ち直しの動きを見せつつも、25日と50日移動平均線が抵抗となって先週の下落につながる「リターン・ムーブ」となっているため、ちょっと警戒が必要な状況です。

図4 米NASDAQ(日足)とMACD(2023年10月20日時点)

また、先週の米NASDAQも下落が目立つ展開となっています。

先ほどのS&P500では、「トリプル・トップ」がいったん完成しましたが、NASDAQについては、まだ「ネックライン」を下抜けておらずに持ちこたえています。

ただし、下段のMACDがシグナルを下抜けクロスしているほか、50日移動平均線が抵抗となる「リターン・ムーブ」によって、ネックライン付近まで下落しており、株価が下振れる節目の攻防で今週の取引を迎えます。

特に、今週の米国では、アルファベットやマイクロソフト、メタ・プラットフォームズ、アマゾンといった「GAFAM」銘柄の一角や、インテルなどのハイテク関連など、NASDAQに上場する企業の決算発表が控えているため、決算を受けてNASDAQがどう動くかが今週最大の焦点になりそうです。

また、米国ではビザやマスターカードの消費関連をはじめ、シェブロンやエクソン・モービルなどのエネルギー関連など、他業種にわたる企業の決算も予定されているため、米企業全体の温度感が見え始めてくるタイミングとなります。

もちろん、地政学的な問題に対する情勢は流動的で不安定で、市場のムードを一気にリスクオフに転じさせかねない要素ではありますが、決算の内容が悪くないのであれば、目先で株価が大きく下落する場面があったとしても、そこは「買いのチャンス」ということになります。

ただし、リスクオフによる株価下落は、以前のレポートで紹介した、「テクニカル的な下値の目安を探りながら下落」して行くパターンもあれば、「とにかく売らなければ」というパニック的な下落もあるため、買い場の判断は、株価の下げ方そのものに注目する必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。