先週末13日(金)の日経平均株価終値は3万2,315円でした。前週末終値(3万0,994円)からの上げ幅は1,321円と大きくなったほか、週足ベースでも4週ぶりの上昇に転じています。

前回のレポートでは、「前週に見せた株価下落は、テクニカル分析的な目安を意識しながらの下落だったため、意外と株価は戻りやすい」と指摘していただけに、先週の動きはおおむね想定内だったと言えます。

こうした流れを受けた今週は、引き続き株価の戻り期待を維持するのか、それとも再び下落してしまうのかが試されることになりそうですが、まずは、いつものように先週の値動きを確認し、それから今後の展開などについて考えて行きたいと思います。

先週の日経平均は、ひとまず「戻ってきてほしい」ところまで上昇

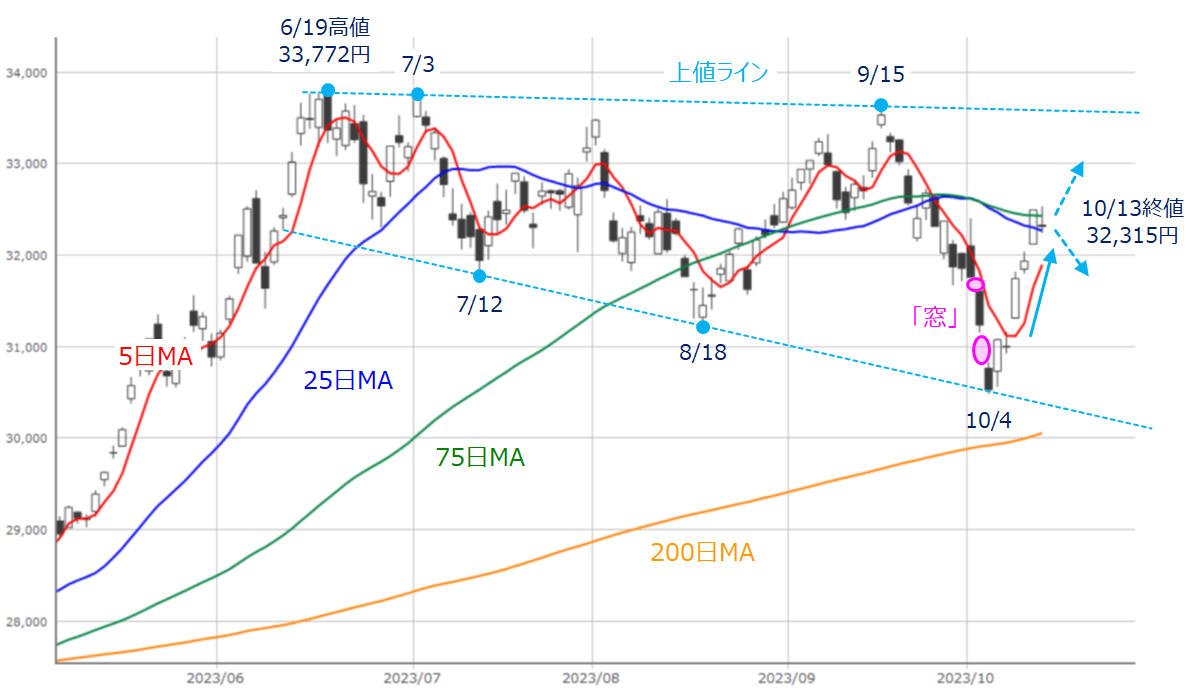

図1 日経平均(日足)の動き(2023年10月13日時点)

あらためて先週の日経平均の値動きを振り返ると、上の図1のように、株価は週を通じて戻り基調を描いていきました。

その中でも特に注目されるのは、週末における12日(木)・13日(金)の2日間のローソク足と、移動平均線との関係性です。

両日ともに2本の移動平均線(25日・75日)が意識されていたことが分かりますが、より細かく見て行くと、12日(木)のローソク足は大きな陽線で2本の移動平均線をまたいで上抜ける格好、13日(金)のローソク足は2本の移動平均線に挟まれる狭い値動きで、「十字線」に近い陰線となっています。

一般的に、前者(12日)は株価の上方向を意識する形、後者(13日)は相場の迷いやトレンドの転換を示唆することが多く、下方向を意識する形です。

つまり、先週の株価上昇は急反発に近いものとなりましたが、とりあえず「戻ってきてほしい」ところで上昇がストップし、次の展開を見据えていったん様子を見始めたと考えられます。ここで言う「戻ってきてほしい」ところとは、75日移動平均線が該当します。

ですので、今後はこの75日移動平均線をベースに、株価が上方向を目指して行くのであれば、6月以降の戻り高値を結んだ「上値ライン」、反対に下落していくのであれば、7月・8月・10月の安値同士を結んだ「下値ライン」へ向かっていくことになります。

また、図1からは、上値ラインと下値ラインの距離感が次第に拡大しながら「保ち合い」を形成しつつあるようにも見えます。これは、6月以降の日経平均の株価の振れ幅が大きくなっていることを意味しますので、しばらく値動きの荒い展開が続くかもしれません。

日経平均の予想レンジは2万9,200~3万3,200円。中期的な見通しは前回と変わらず

続けて、この75日移動平均線を中心に、今後の日経平均の値動きや予想レンジについて考えて行きたいと思います。

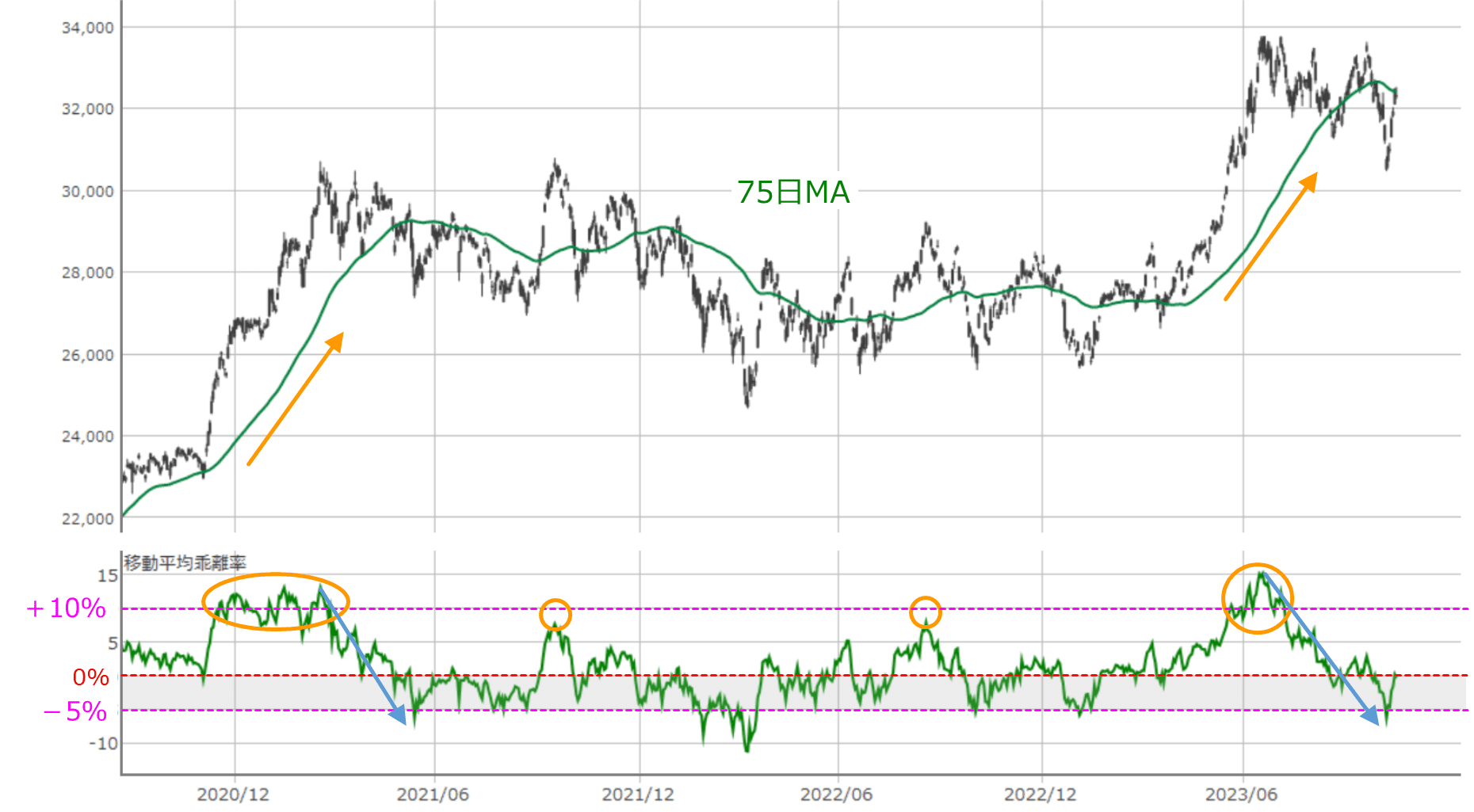

図2 日経平均75日移動平均線乖離率の推移(2023年10月13日時点)

といっても、何か特別な分析をするのではなく、前回のレポートでも紹介した「移動平均線乖離(かいり)率」を使います(上の図2)。

前回のレポートでは、直近の日経平均が75日移動平均線からの乖離を久々にマイナス5%まで拡大したことを指摘しましたが、今回注目するのは、図2の左側にある2020年12月あたりから2022年にかけての動きとの類似性です。

当時の日経平均は、75日移動平均線との乖離率をプラス方向に10%以上乖離する場面を見せながら強い上昇トレンドを描いていたのですが、株価が天井を迎えた後の乖離率は、ほぼ一本調子の右肩下がりでマイナス5%まで低下させていきました。こうした動きは足元の状況と似ている面があります。

さらに、その後の日経平均の動きをたどっていくと、乖離率が0~マイナス5%の間を往来しながら、株価のもみ合いが続いていました。必ずしも歴史が繰り返されるわけではありませんが、今回も同様に、株価の上値が重たくなる展開を想定しておく必要はありそうです。

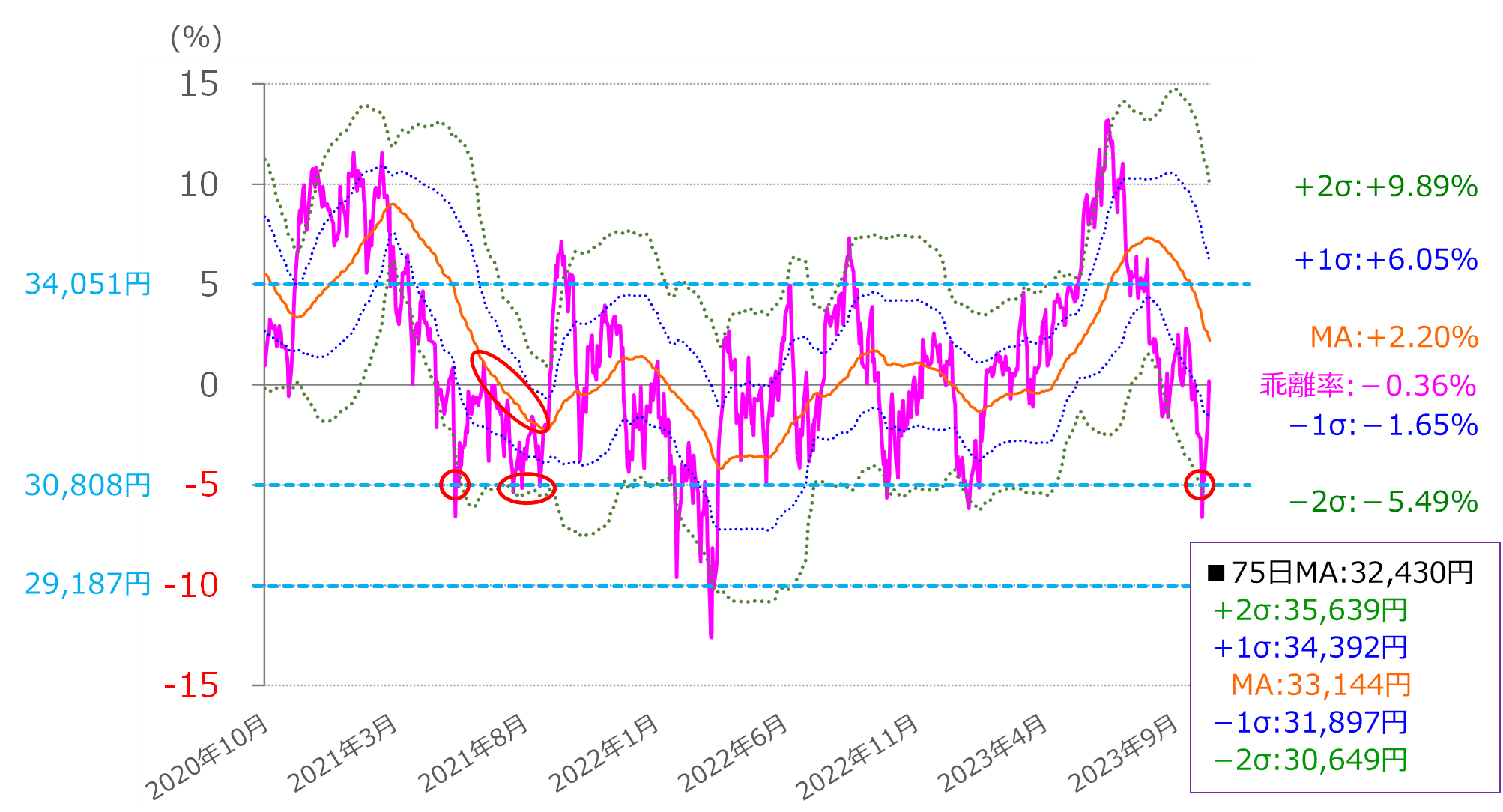

図3 日経平均75日移動平均線乖離率のボリンジャーバンド(2023年10月13日時点)

さらに、当面の日経平均のレンジについても探っていきます。上の図3は先ほどの移動平均線乖離率の推移をボリンジャーバンド化したものです。

こちらも2020年12月から2022年にかけての乖離率の推移を確認すると、マイナス5%あたりで底打ちし、ボリンジャーバンドの中心線(MA)あたりまで戻すという展開が繰り返されていたことが分かります。

これを踏まえ、先週末13日時点の75日移動平均線の値で計算すると、目先の日経平均の予想レンジは2万9,200~3万3,200円になります。ちなみに今週の株価が、先ほどの図1で紹介した上値ラインまで上昇したとすると、3万3,500円あたりになります。

なお、75日移動平均線やボリンジャーバンドの値は日々変わって行くため、あくまでも先週末時点の予想レンジになりますが、大まかな目安にはなると思います。

株価の動きがテクニカルの「節目」でいったんストップする意味

ここで話を少し戻したいと思います。先ほどは、先週の日経平均が「戻ってきてほしい」節目とされる75日移動平均線のところで上昇がいったんストップしたことについて述べましたが、ここで重要になるのは、「なぜ節目で株価の動きが止まるのか?」です。

その理由として、以下が挙げられます。

- テクニカル分析で意識される節目は、値動きの目標や目安になる

- まだ、見極めるべき材料があり、ひとまず様子をうかがっている

まず、1についてですが、キリの良い株価水準をはじめ、テクニカル分析の移動平均線やトレンドラインなどの節目は、多くの投資家が意識する目標や目安の地点となります。そのため、株価が節目に到達することで、反対売買が出やすくなることが考えられます。

こうした反対売買を消化し、節目を突破できれば、「新たな相場入り」となって、トレンドの方向感を強めて行くことになりますが、節目を突破できなければ、節目は引き続き、サポート(支持)やレジスタンス(抵抗)として機能することになります。

次に、2については、結果や動向次第で相場の地合いがガラリと変わりかねない、イベントや材料を控えているため、とりあえず様子見という状況です。足元の相場は、1よりも2の要素が強いと思われます。とりわけ、今週の株式市場は、イベントが多い海外市場のムードに左右されやすい地合いが想定されます。

今週の注目点1:米国の決算動向

10月相場は中盤に入り、企業決算シーズンが本格化しつつありますが、米国では今週も企業決算が相次ぎます。

具体的には、ゴールドマン・サックスやモルガン・スタンレーをはじめとする大手金融機関、EV(電気自動車)のテスラ、動画配信サービスのネットフリックス、P&GやJ&Jなどの生活関連株などが注目され、台湾の半導体受託製造企業のTSMCも決算を予定しています。

ちなみに、ここではチャートを紹介しませんが、テスラの日足チャートを見ると、先週末時点では25日・50日移動平均線のところに株価が位置し、「三角保ち合い」を形成しつつある状況であるほか、ネットフリックスのチャート(日足)も、200日移動平均線や、2021年の高値と2022年の安値の下げ幅に対する38.2%戻しの水準に株価が位置しているなど、テクニカル分析の節目を意識しながら決算の発表を待っているような印象です。

TSMCも株価が75日移動平均線のところに位置しているため、決算後に株価が大きく動き出す可能性があります。

今週の注目点2:米国の金利動向と地政学的リスク

また、先週の株価上昇の主因として、米国の金利低下傾向が挙げられます。

前週末に公表された米9月雇用統計では、非農業部門雇用者数が予想以上の増加となったものの、平均時給が予想よりも伸びなかったことで米金利の上昇が限定的にとどまったほか、中東で発生した、パレスチナのイスラム勢力とイスラエルとの武力衝突をきっかけとするリスクオフムードが金利の低下材料となり、そして、最近になって米FRB(連邦準備制度理事会)高官からタカ派姿勢の後退を示唆する発言が相次いだことも重なって、「足元の金利上昇がピークアウトしていくのでは?」との見方が強まった格好です。

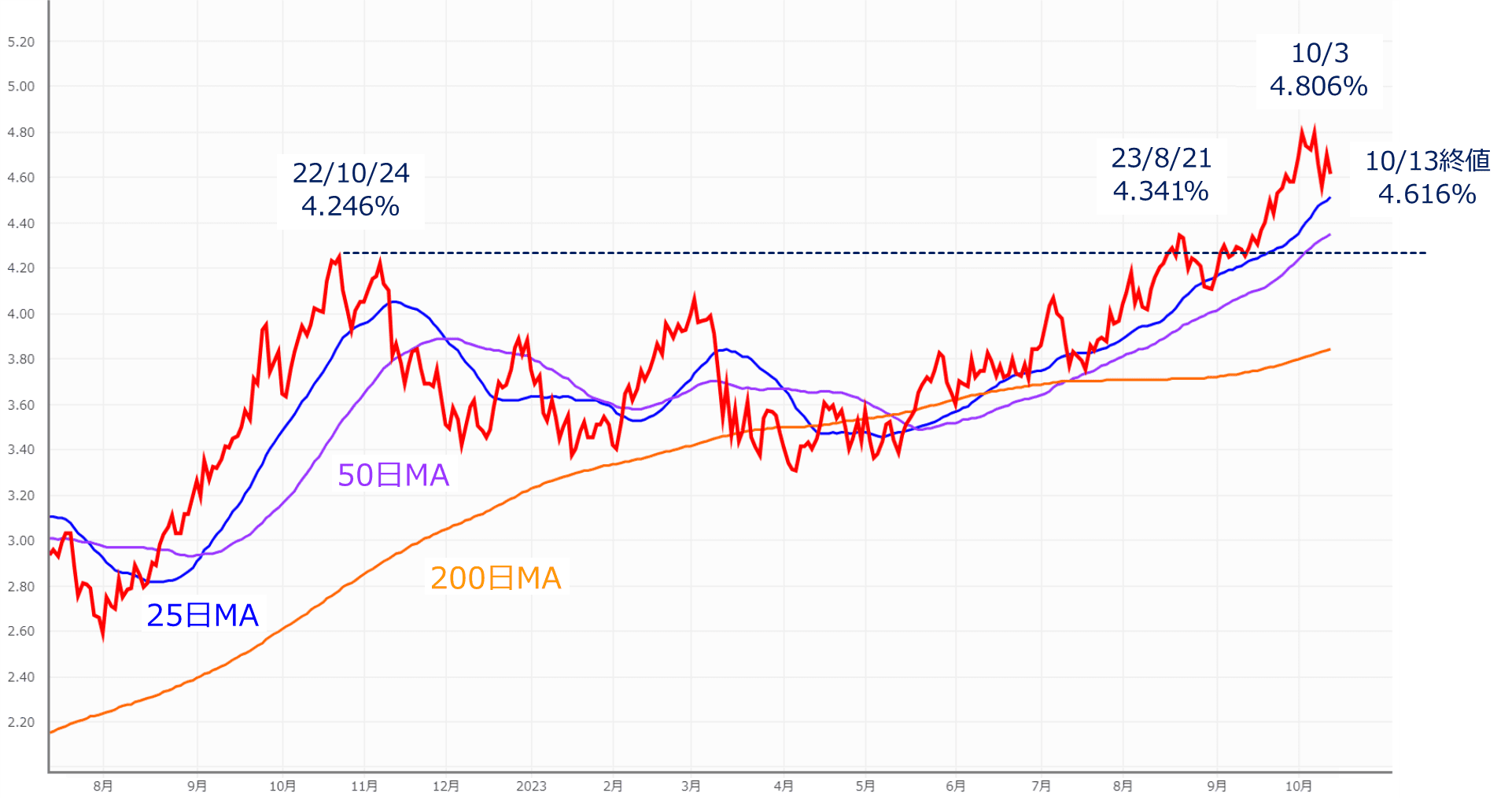

図4 米10年債利回り(日足)の動き(2023年10月13日時点)

上の図4で、米10年債利回りの推移を確認すると、確かに10月3日をピークに低下していることが分かりますが、金利の水準自体はまだまだ高いですし、25日移動平均線が今のところサポートとして機能しており、金利上昇のトレンドは依然として継続していると言えます。

また、米金利動向に影響を与えるものとして注目された、9月分の米CPI(消費者物価指数)は、前年比で3.7%上昇と、市場予想を上回る結果となりました。

今回のCPIの結果は、米FRBによる利上げ観測を大幅に高めるほどではなかったものの、賃金や住居費などの高止まりによって、インフレの減速傾向が順調ではないことが確認されました。

これまでのインフレ率の低下は、高騰していたエネルギー価格の下落が寄与してきましたが、中東の地政学的問題が他の産油国まで拡大してしまった場合には、原油価格が上昇してしまうことも考えられるため、インフレの再燃には注意が必要です。

今週の注目点3:中東情勢、中国の経済指標、国内政治

そして、この中東の地政学リスクが不確定な材料として大きな存在となっています。ガザ地区での地上戦への移行をはじめ、イスラエル北部では、レバノンのイスラム組織「ヒズボラ」の参戦警戒や、他のアラブ諸国を巻き込む状況など、今後の状況が拡大する事態となれば、収束への道筋が見えにくくなってしまう懸念がくすぶっています。

また、今週は中国で7-9月期のGDP(国内総生産)や、9月分の経済指標が18日(水)にまとめて公表される予定です。中国では最近でも、不動産大手の碧桂園の外貨建て債務の支払いが不履行の見込みとなったり、電気自動車(EV)メーカーの威馬汽車科技集団の経営破綻観測が報じられるなど、同国の景気動向には要警戒です。

このほか、日本の国内政治についても、今週20日(金)に臨時国会が召集され、経済対策の中身や解散総選挙をめぐる思惑などが関心を集めそうです。

したがって、今週の株式市場は、株価の戻り期待は一応継続してはいるものの、相場の地合いはかなりナーバスになっており、状況によっては、「はしご外し」的な株価の急落の可能性もあるため、仮に株価が上昇した場合でも、早い段階で利益確定売りも出やすく、先週に見せたような力強い株価上昇はあまり見込めないかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。