今日のレンジ予測

[本日のドル/円]

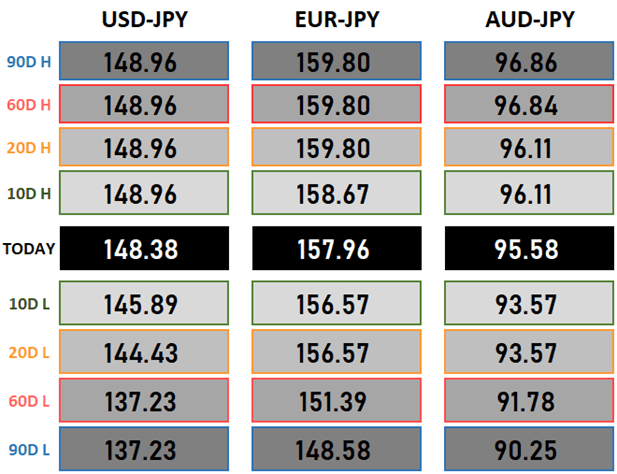

↑上値メドは149.20円

↓下値メドは148.30円

日本経済:早くも失速。失業率 2.7%に上昇、賃金上昇も鈍化

中国景気:新型コロナ後の中国経済再開は不発、不動産不況はさらに悪化。

中国経済:中国株式市場は、もはやハイグロース市場ではなくなった

欧利上げ:9月利上げはECBの「政策ミス」、欧州景気はすでに悪化

BRICS:参加国拡大で、2040年には世界経済の44%占める

市況

2023年191営業日目のドル/円は、前日比「円安」。

9月25日(月曜)は148.28円でオープン。東京時間朝に148.24円までわずかに下げた後はじりじりと上昇を続けた。夜遅くに148.96円まで上昇して、昨年10月以来ほぼ1年ぶりの高値をつけた。終値は148.89円(前日比+0.52円)。

レジスタンス:

148.96円(09/25)

148.42円(09/22)

148.46円(09/21)

サポート:

148.24円(09/25)

147.70円(200時間移動平均)

147.50円(09/22)

147.32円(09/21)

円安が止まらない。今週のドル/円は148.96円まで上昇した。年初来高値を更新しながら円安街道を北上している。日本のファンダメンタルズ(金融政策)が変わらなければ、介入があったとしてもその効果は長続きしないからだ。「口先介入」は財務省が用意してくれるボーナスチャンスだ。ドル/円を買いたい人は今か今かと待っているだろう。

マーケットは、150円以下では「実弾介入」はないと考えている。しかし日銀とFRB(米連邦準備制度理事会)の政策スタンスが修正されない限り、150円も通過点で、来年前半には160円台の可能性もある。

160円は、それほど遠いわけではない。今年のドル/円は、毎月平均すると2円ずつ円安になっている。このペースでいけば、年末にはもう155円だ。

政府・日銀も、「利上げ」するよりも、「円安」の方がまだ国民の不満が少ないという考えだろう。少なくともインバウンド関連企業は円安を大歓迎している。「緩やかな円安」と「マイナス金利」。これをできるだけ長期間続けることが日銀の政策目標だ。

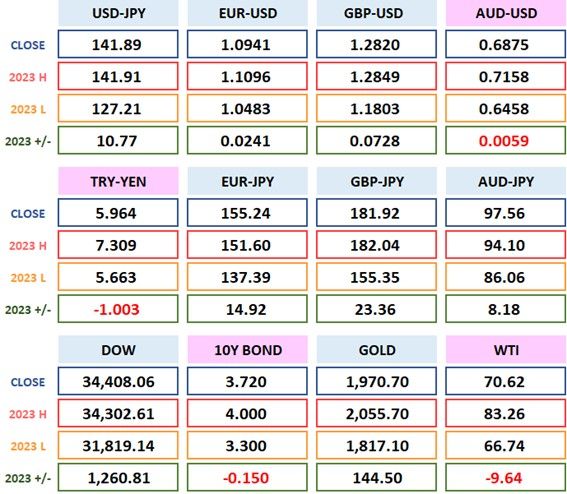

2023年 騰落表

今日の為替ウォーキング

今日の一言

「怯えたお金」とは、トレードでつかうべきではない金である

Higher Love

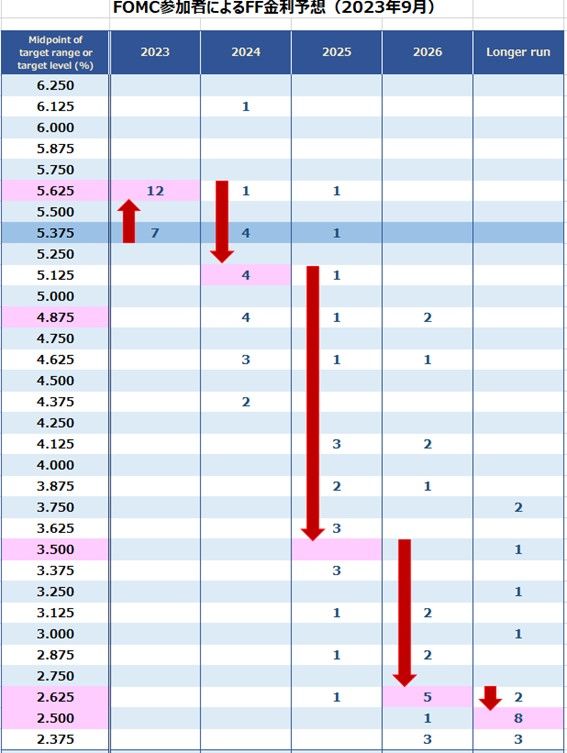

FOMC(米連邦公開市場委員会)は9月19日と20日に開催した定例会合において、主要政策金利であるFF(フェデラルファンド)金利の誘導目標レンジを5.25%から5.5%に据え置くことを決定した。予想されていた結果であり、FOMCショックと呼ぶほどのサプライズではなかった。

ただ、今回の決定は「タカ派的据え置き」と評された。その理由は、FOMC会合後に公表された「経済見通しの要約」(Summary of Economic Projections: SEP)に掲載のドットチャート(FOMC参加者による政策金利の予想散布図)が、参加者の半数以上が2023年末の水準を5.75%と予想しているからだ。年内追加利上げの可能性がまだ「50%」あるということで、かなり強気な金利見通しといえる。パウエルFRB(米連邦準備制度理事会)議長も記者会見で「年内あと一回の利上げを行う可能性が高い」との見解を示した。

さらに、6月時点では1.0%あった2024年の利下げ幅の予想中央値は0.5%にとどまった。1.0%以上を予想する参加者はわずか5人になり、0.25%は4名で1名は2024年利下げゼロを予想している。2026年末が2.5%から2.9%まで引き上げられて、FRBの高金利が「少なくとも3年間」は続くことを示唆した。金利市場が考える最初の「利下げ」時期は、来年8月まで後退している。

FOMCの声明文とSEP(経済予測)では、FOMC参加者が、6月時点やその前年に比べて「さらに長期にわたり、さらに引締め的な政策」に傾いていることがはっきり読み取れる。パウエルFRB議長は中立金利(インフレにもデフレにもならない金利水準)が高くなったことを、今回の記者会見で初めて公式に認めた。金利水準がまだ十分に引締め的ではないというで、まだ利上げ余地があることを意味する発言である。このような理由から、マーケットは9月のFOMCを「タカ派的据え置き」と位置づけたのだ。

今週の注目経済指標

今日の重要ブレークアウトレベル

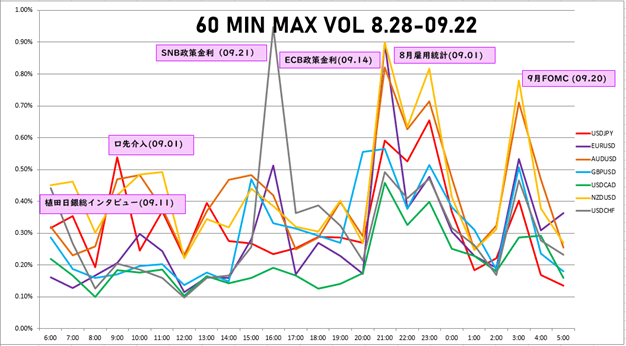

タイムゾーン 分析

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。