※この記事は2019年11月12日に掲載されたものです。

投資をしてみようかな。と思っても、「いくらから投資を始めたらいいだろう」「この先何かあるかもしれないし…」と投資に使う金額は大きな悩みです。今回は具体的にいくらから投資を始めればよいかを考えていきましょう。

投資初心者はいくらからはじめる?

実際に投資を始めようとした場合、「お金持ちじゃないけれど、いくらから投資できるの?」「最初の投資額はいくらが目安?」と、いろいろな疑問が出てきませんか。

まず、「いくらから投資できるの?」という疑問に対する答えは、「100円から」。投資信託という商品でスタートできます。株式投資の場合は、投資する会社によって変わりますが、安いものなら1万円くらいからできます。

そして、「投資額はいくらが目安?」に対する答えは、「自分次第」が正解。とは言え、それが分からないから、スタートできないんですよね。実はシンプルに、「ある目標のために毎月○円貯金する」を、「ある目標のために毎月○円投資する」に転換するだけで、いいのです。投資する金額の目安は、「なんとなく、老後のために少しずつ」や、「再来年ハワイ旅行するために○円貯めたい」など、目標やきっかけ次第と言えるかもしれません。

では、具体的に目標設定をして、投資する金額を出してみましょう。

「将来のために投資を始めてみたい」人をモデルに、35歳未満で投資を開始する条件で、投資額の目安を出します。

投資額の目安

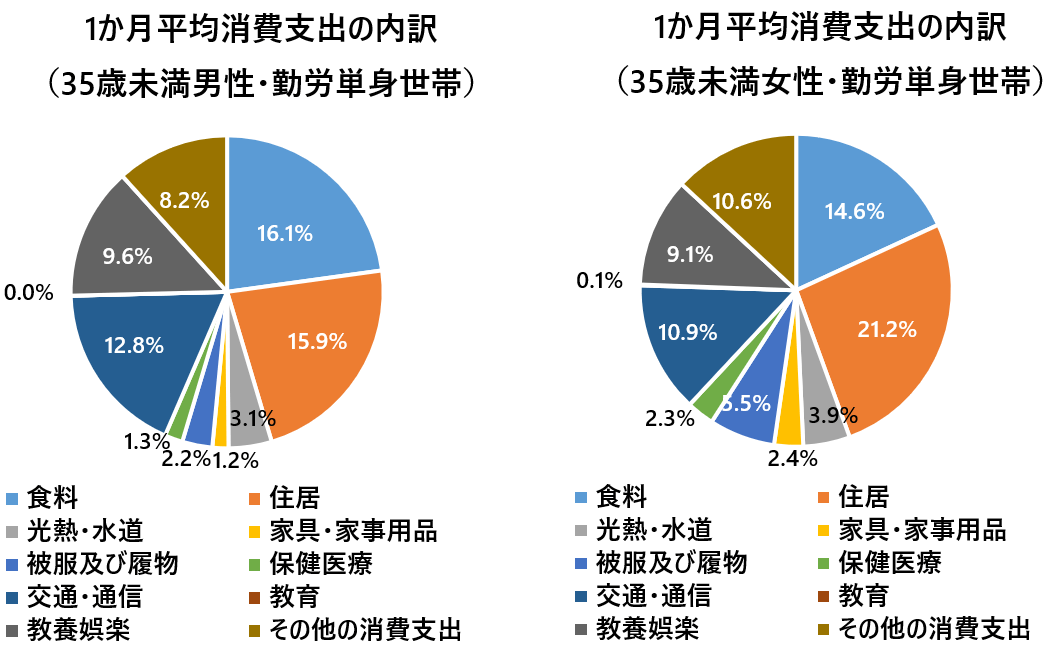

最近の日本人の収入は、35歳未満の一人暮らしの人で毎月25万3,217円(男女平均)、年収に直すと303万8,604円です。この月収のうち税金を除いた、手取り収入は毎月22万89円で、その中で16万5,167円、消費しています(参考:総務省「平成26年全国消費実態調査」)。

このモデルケースでは毎月の手取り収入から、実際に消費している分を引くと、5万4,922円が残りますね。

「よし、分かった! この残った5万4,922円を全部投資しよう」という方、早まらないでください。前回の「投資でお金は増えるの?」でも触れましたが、「投資は必ず利益が出る」ものではなく、タイミングや投資先によっては投資した資金が減ることがあります。

お金は、「お金が減らない預金」※と「お金が変化する投資」で資金を分け、投資を続けることが重要です。

年収300万円であれば、「毎月2万円を投資して、残りの3万4,922円を貯金」というふうに分けていいかもしれませんね。目安として、毎月の自由に使えるお金のうち、約10%は投資できる可能性があると考えてください。

※預金保険制度によって、1,000万円までの銀行預金は元本保証されます。

単利と複利ってなに?

ところで、投資をするときに覚えておいて損はない知識は、「複利」という計算式です。かの天才物理学者アインシュタインが「人類最大の発明」と呼んだことでも知られています。文字を見れば分かるかもしれませんが、「複利」の対になるのが、「単利」です。両方を簡単に説明してみます。

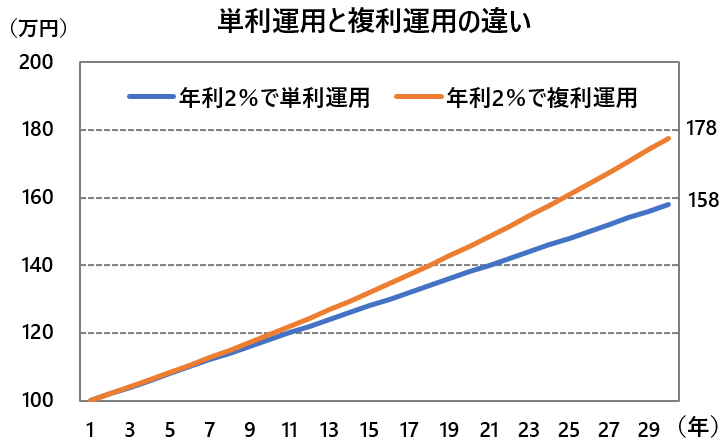

まず、単利から。1年間で金利が2%増える単利の金融商品を例に説明します。

元本100万円が、1年後には元本、金利含めて102万円になります。2年目以降も、1年間で元本100万円が2%増えます。あくまで元手は元本だけで増やすので、1年後は元本、金利含めて102万円、2年後は104万円、3年後は106万円、4年後は108万円と、毎年2万円ずつ増える仕組みです。これが単利です。

一方の複利。同じように1年間で金利が2%増える複利の金融商品を例にします。

元本100万円が、1年後には元本、金利含めて102万円になります。これが2年目以降は、元本と金利を足した金額が元手になります。単利では元手は変わらず100万円ですが、複利は毎年、元手が増えていくのです。2年後は104万400円、3年後は106万1,208円、4年後は108万2,432円と、単利と比べると、増える金額に差が出てきます。

下のグラフを見てください。運用スタートから数年はそれほど大きな差はありませんが、30年後には同じ年利で運用をしても、20万円もの差が生じています。

投資では複利が基本

複利の魅力が分かったところで、「投資の基本は長期にわたってする」と心得てください。長期で投資をすればするほど、複利の効果が得られやすくなるからです。つまり、一度投資を始めたら、長く続けることが重要なのです。

相場が下落したりするなどして、投資額が減った恐怖で投資をやめてしまったり、投資をして利益が出た分をその都度引き出したりすることは、複利効果のメリットを消してしまうため、極力避けたほうがいいでしょう。

結局、いくらを投資すると、どれぐらいになるの?

最後に、「実際どれぐらい投資をすれば、どうなるのか」という疑問の答えに回答したいと思います。

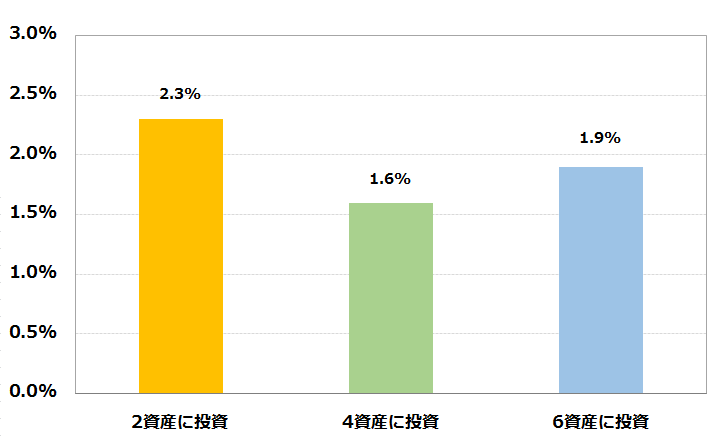

下図は過去5年間にさまざまな組み合わせで分散投資をしていた場合の年間リターン、つまり投資額に対して、年間いくら儲かったかの実績になります。この5年間、国内の株式と債券に半分ずつ投資をしていたとすると年利2.3%、また、米国などの先進国の株式や債券、ブラジルなどの新興国の株式や債券などを追加して分散する資産を増やしても、多少の差はあれど、どのケースも年利が約2%になっていたことが分かります。

分散投資をした場合の年間リターン(2014~2018年平均)

注:2資産は国内株式(TOPIX)、国内債券(日本ガバメント・ボンド指数)、4資産は2資産に先進国株式(MSCIコクサイ除く日本)と先進国債券(MSIS世界債券指数)、6資産は4資産に新興国株式(MSIS新興国株式指数)と新興国債券(MSIS新興国債券指数)を追加したもの。投資配分は均等としている

先ほどの35歳未満のモデルケースの場合で考えます。

毎月2万円、毎年24万円を年利2%で30年間投資したとすると、投資の元手720万円が、なんと974万円にもなります。現金のまま、または銀行口座に黙って置いていたら、720万円なのに、投資をしたことで254万円も上乗せされることになります。

また、年収が前述のモデルの300万円よりも多く、毎月自由に使えるお金が倍の45万円あるよ、という方はそのうちの10%、つまり毎月4.5万円を投資した場合で考えてみましょう。そうなると、年利2%でも30年後には2,191万円となり、こちらも無事に2,000万円問題を解消できる数字になります。

このように、まず、自分の自由に使えるお金から消費する分を差し引き、残った額の中で、投資できるお金と、貯金できるお金を分けます。

そして、老後の必要額を試算して、老後までの年数と毎月の投資額から、どれぐらいの年利を期待できる金融商品を選ぶことも大切なポイントです。

【試算の例1】毎月の投資額から年利を出す

【試算の例2】投資の年利から毎月の投資額を出す

>株と投資信託はじめるならどっち? に続く

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。