金利上昇と景気低迷の間には、しばしばラグ効果と呼ばれるズレが生じる

米国の金利が高止まりしているにもかかわらず、今のところ金利が経済活動を阻害したり、借り手の間に苦境をもたらしたりしている動きは明確に見られていない。

これほどレバレッジを高めてきた経済にとって、金利上昇が問題にならないのは不思議に思える。しかし、安心するのはまだ早いだろう。なぜなら金利上昇と景気低迷の間には、しばしばラグ効果と呼ばれるズレが生じるからである。

金利変動に直接的な影響を受けるのは新規の借り手だけである。したがって、金利の上昇は、満期を迎えていない固定金利の債務を持つ債務者には影響しない。ズレが生じるのは、新たな債券発行が景気を減速させるのに十分な重荷となるまでに時間がかかるためだ。

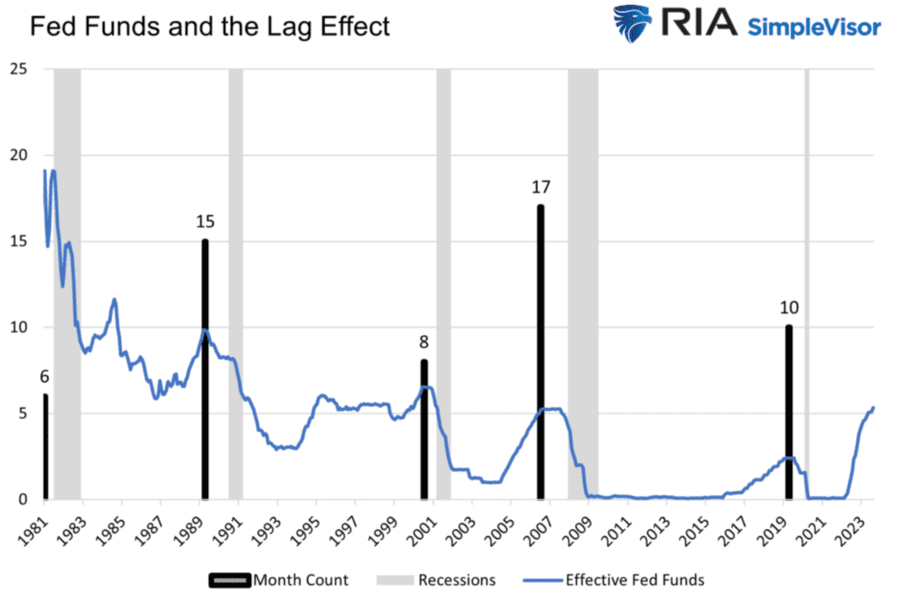

FF金利とラグ効果

この金利上昇に遅行する景気後退について、リアル・インベスト・マネジメントの記事「The Lag Effect Unveiled(ラグ効果)」から一部を抜粋し、ひもといていきたい。

上のグラフは、1981年以降のそれぞれの不況に先立つ一連の利上げのうち、最後の利上げからどのくらいで景気後退に陥ったのかを示したものとなっている。最後の利上げから景気後退までの平均的なズレは11カ月である。

20日のFOMC(米連邦公開市場委員会)でFRB(米連邦準備制度理事会)は金利据え置き、過半数が年内あと1回の追加利上げを想定していることが明らかになった。FRBは過去の経験則に基づき、来年11月の大統領選挙までに景気後退が到来しないように金融政策を調整しているように思える。

FOMCでは、2024年中の利下げ幅の見通しを前回の1%から0.5%に縮小させた。過去の利下げ局面で起きた株式市場の大暴落を回避したい思惑も透けて見える。

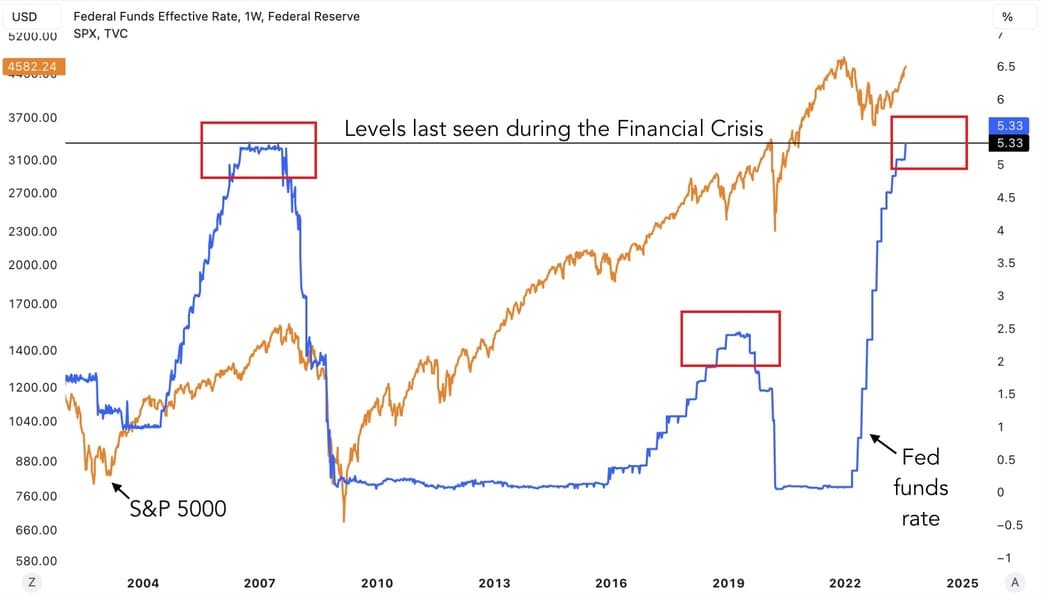

現在の金利は、2007~2008 年の金融危機のピーク時に見られた水準にある

現在の市場の予想通り、FRBの利上げが2023年11月で最後になると仮定すると、最後の利上げから景気後退までの平均的なズレの11カ月を考慮した場合、景気後退を引き起こすのは2024年10月ごろと想定される。米民主党政権が来年の選挙で勝つには、大統領選挙の6~3カ月前の株式市場が高いことが必須となるので、年内あと1回の利上げがありそうだ。

米国債の発行残高は33兆ドルに達している。単純に計算すると、金利が1%上がるごとに政府の利払い費は3,300億ドル増えることになる。しかし、現実には、ある月に満期を迎え、再発行しなければならない債務はごく一部にすぎない。

さらに問題を複雑にしているのは、満期を迎える国債の中には、金利が現在の水準と同じか、それよりも高かった時代に発行されたものがあることだ。

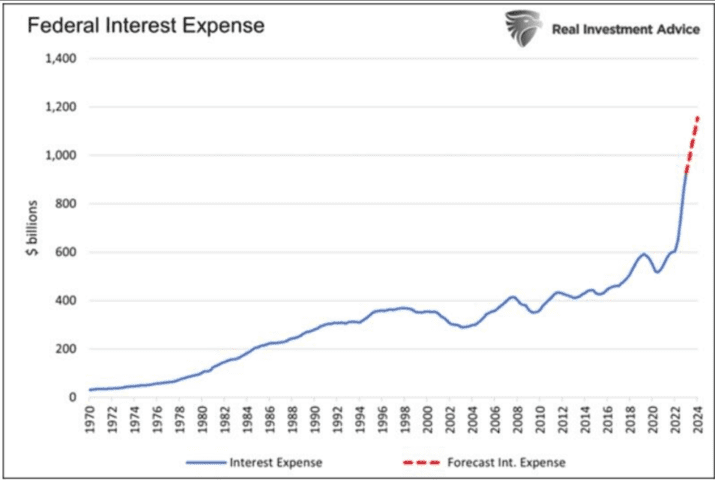

以下は金利上昇が政府による利払いにどのような影響を与え、また今後与えるかを数値化したものである。2022年から2024年にかけての3年間の利払い費は、それ以前の51年間の合計よりも増加することが想定されている。

連邦政府が負担する利払い費用の推移

月日がたつごとに利払い負担が赤字の大部分を占めるようになり、他の分野に向けた政府支出は鈍る可能性が高い。金利上昇は政府にとって持続不可能である。FRBの試算では米国債が50兆ドルに達するかもしれない2026年の金利は3%になる。つまり、米国債の利払いは現在の2倍の2兆ドルになるということだ。

記録的なレベルで歳出を削減することが必要だが、政治的日和見主義者にとっては選挙結果を台無しにするので、民主党だろうが共和党だろうが歳出が削減されることはない。

巨額の赤字を垂れ流し続けるには、支出を減らすよりも、インフレを抑えることによって金利を大幅に下げて、多額の利払い費が発生しないようにする方が簡単だ。これが過去30年の間、特に日本が取り組んできた方法(金融抑圧政策)であり、米国もそうせざるを得ない状況に直面している。

だが、インフレ退治がうまくいくとは限らない。著名投資家ピーター・シフは、「現在の価格インフレの急増は2008年の金融危機に起源がある。その危機に対応して政府がしたこと、QE1、QE2、QE3、QE4、その全てに加えて、COVIDの間に私たちがしたことは全てのインフレの原因だ。そして、私たちがこれらの大規模な赤字垂れ流しを実行し続ける限り、それは悪化し続けるだろう」と述べている。

金利上昇が企業債務に与える影響は?

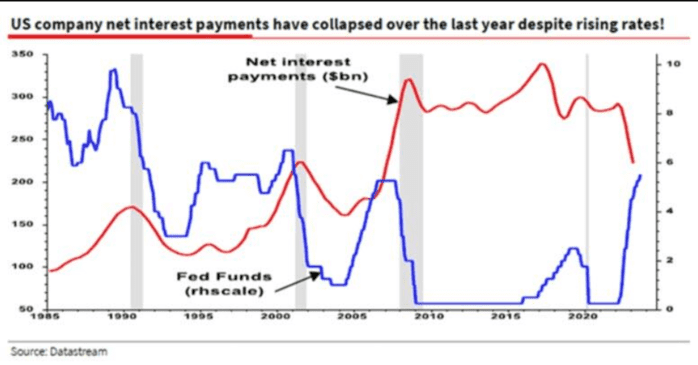

金利上昇は現在、借り手の一つの主体である企業にとってはフォローとなっている。以下のグラフが示すように、米国企業による純利払いは減少しているが、FF金利は大幅に上昇している。いったい何が起きているのだろうか。

推測するに次のようなからくりだろう。2020年から2021年にかけて多くの企業が超超低金利で多額の借り入れを行った。その資金が企業の預金口座に残っている。そこに付加される金利が現在、負債に伴う利払いを上回っていると考えられる。このため、ネットでの利払い額が減少しているのである。

金利が上昇しているにもかかわらず企業の利払い負担(赤)は低下している

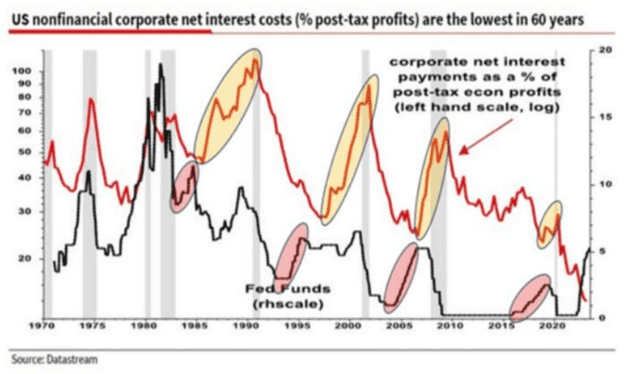

FRBが政策転換を行い利上げに踏み切った過渡期にある場合、こうした状況がたびたび起こることを示しているのが次のグラフである。

赤い丸は、FRBが利上げを行っている期間であるにもかかわらず、利益に占める支払利息の割合が低下した4つの例を示している。黄色の丸は、FRBが利上げを中止した後、利払い費が遅れて上昇したことを示している。これが企業の債務に与えるラグ効果である。

企業の利払い負担と金利上昇のギャップ

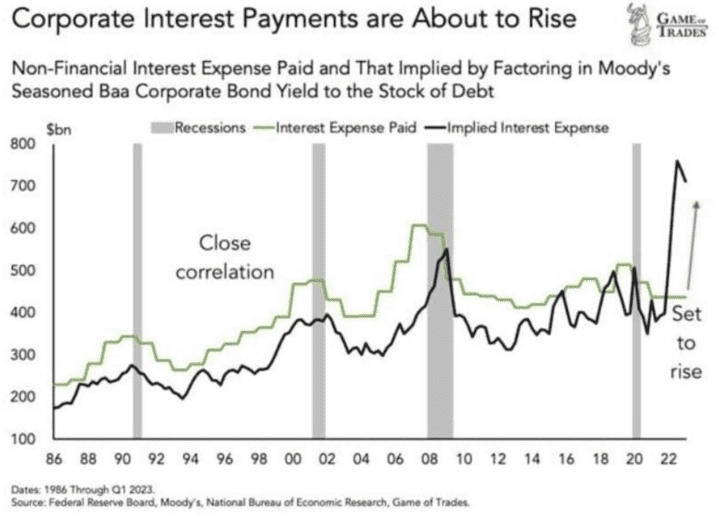

企業の利払い負担額は上昇する傾向にある

上のグラフは、金利が現在の水準にとどまった場合、企業の支払利息が長期的にどのように推移するかを示したものである。グラフが示すように、企業の支払利息は今後3倍になることが想定される。

また、2050年5月に満期を迎える表面利率1.25%の30年国債は現在、価値が50%も下落している。これらの債券を多額の損失を抱えて保有している銀行や年金基金は多い。

ラグ効果は時限爆弾であると言えるだろう。日が経過するごとに別の借り手が金利上昇の影響を感じ、さらに次の借り手が金利上昇の影響を受ける。財務上の影響は、ゆっくりではあるが着実に大きくなっていく。

パンデミックが終わり、経済活動が正常化するとともに、緩やかではあるが着実に経済にはズレが蓄積している。車、住宅ローン、クレジットカードに至るまで金利コストは高騰しており下がる気配はない。経済がレバレッジに依存していることを考えれば、何かが壊れるのは時間の問題かもしれない。

【私たちは、持続不可能な新封建的経済と崩壊した統治機構を変革するための犠牲と挑戦に直面するよりも、むしろ社会崩壊のリスクを冒すだろう。

私たちは、インフレはすでに後退しているという考えに固執する。私たちはデータ(「食料品、燃料、中古車、住居、医療、育児、接客、外食などを除けば、インフレ率は低下傾向にある!」)をいじくりまわして、進歩と成長は依然として前向きなどという別の現実を思い浮かべる。

もちろん、この戦略はひどく見当違いだ。現実を否定しても脅威は消えないどころか、崩壊のリスクを拡大させてしまうからだ。というのも、現実を否定することは脅威を遠ざけるのではなく、崩壊のリスクを拡大させるからだ。

否定とは、頑なに真実を語ろうとしないことであり、それは生活の基盤が崩れてコントロールを失うことへの恐怖があまりに大きく、否定と空想にしがみつかざるを得ないからである】

出所:『否定の特異な力』 (9月20日 ゼロヘッジ)

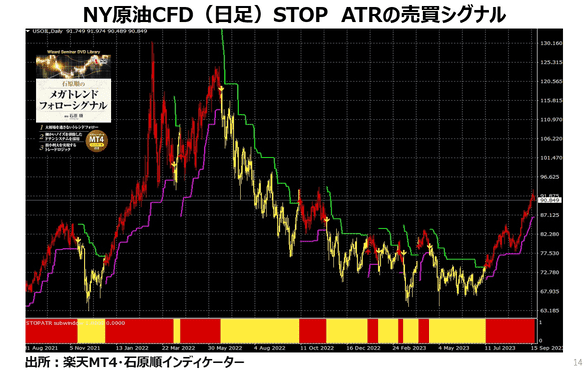

9月20日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

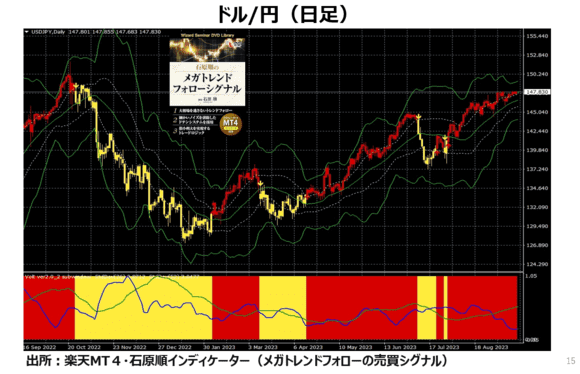

9月20日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、荒地潤さん(楽天証券FXアナリスト)をゲストにお招きして、「グローバリゼーションから分断の時代への移行で金利が上昇」・「債券で多額の損失を抱えて保有している銀行や年金基金は多い」・「為替相場の行方は日米の選挙日程が決める!?」・「バブル相場の賞味期限は米大統領選挙まで」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

9月20日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。