今回のサマリー

●ドル/円相場は米金利に沿って動き、長短金利がそろって上がる間は上値トライを続ける

●米政策金利(短期金利)は間もなく上げ止まると見られ、ドル/円相場にも潮目が来そう

●ただし、米景気・金利の先行きについて、市場では上、中、下で見方が分かれたまま

●米景気シナリオの分かれ道にまず反応するのは長期金利で、ドル/円も敏感に追随する公算

●長期金利低下なら、米株式は最初好感し、慢心でリスクを見損なう可能性がある

●長期金利低下に伴うドル/円下落に切実な日本投資家は、世界のリスクを冷静に見る目を期待

ドル/円相場の分かれ道

ドル/円は今、最も金利動向に敏感な投機筋が集まる市場です。米国の景気、インフレに軟化の兆しが出て、FRB(米連邦準備制度理事会)の利上げもそろそろ打ち止めかという微妙なステージです。ドル/円相場の潮目の変化が、内外市場の変調を知らせる「炭鉱のカナリア」になるかもしれません。

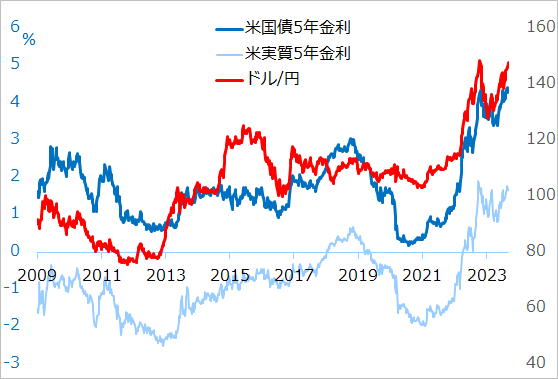

それにしても、ドル/円はどこまで続くのかという上値トライを繰り返しています。この場面のドル/円の変動メカニズムは非常にシンプルで、米長短金利がそろって堅調なら、ドル/円も上方動意を続けるというだけです(図1)。

このうち、政策金利(短期金利)は、2023年の残りの期間にもう1回利上げがあるかというのが、市場では主流の見方になっています。景気とインフレに軟化の兆しがチラホラ出ており、これまでの利上げによる累積的な金融引き締め効果を確認する期間が必要になりそう、という見立てです。

もし金利に天井感が出るなら、早期に長期金利が低下し、ドル/円市場の投機筋には動揺が走り、ドル/円も反落するでしょう。しかし、目下この局面判断は少々悩ましいものになっています。

図1:ドル/円は米金利に沿う

米景気の3シナリオ

米景気について、市場の予想シナリオは、上にも下にも広く分かれているのです。市場も、FRB当局者も、現時点でこのシナリオだと決めつけることができず、今後の経済指標次第で判断を下せるかと観察を続けているところです。

米景気シナリオをざっくり3論に分けると以下のようになります。

(1)ソフト・ランディング:市場の織り込み度60%

景気は、ずっと堅調だったサービス業況、個人消費に軟化の兆しがあり、景気は底浅の調整に。インフレはやや高めでも、やはり軟化の兆しがじわり。これなら、雇用へのダメージも少なく、経済は軟着陸できそう。政策金利は、インフレ先行でここまで来たため、「政策金利-インフレ率」の実質金利がようやくプラスに転じたばかり。この程度の引き締め効果なら、今後の政策運営で軟着陸可能。

(2)ハード・ランディング:市場の織り込み度20%

景気では、サービスも個人消費もいよいよ陰りが見え、債務引き締まりの影響が出てくるステージに。インフレが高止まれば、金融引き締めも長引き、インフレが軟化すれば、実質金利がプラス幅を広げて、一層の金融引き締め効果を強めていく。既に、高金利で逆イールドになっており、銀行貸出は頭打ち。今後、景況悪化とともに、企業の借り換え困難や、家計の債務状況の悪化が目立っていく恐れがある。

(3)ノー・ランディング:市場の織り込み度20%

そもそも経済の成長軌道は従来の想定より力強く高い。米国の景気中立金利は2.5%より高く、現在程度の金利水準でも、景気には耐性がありそう。既にインフレは軟化しており、景気のジャマにもならないため、景気は永らえることが可能。

市場の織り込み度は、筆者の主観的なイメージではありますが、(3)のノー・ランディング的発想は、少し株高が続くだけで、株式市場の人たちが相場追認でこうした声を強めがちです。他方、債券市場では、高金利、逆イールド、銀行貸出頭打ちなどの金融指標を見て、先行きに警戒的な(2)のハード・ランディング論が一定の支持を保っています。

もっとも、(3)であっても時間差でやはり軟化・悪化へ向かうのではないか、(2)のリスクが念頭にあっても、この高金利で景気が堅調を保っている事実はある、と迷いを伴います。織り込み度60%のソフト・ランディング論にしても、その実は判断を下すまでに少なくとも数カ月の猶予はあるだろうと、とりあえず(1)を基本シナリオにしておいて、これからの経済指標を観察してから、(1)、(2)、(3)のどれに近い道をたどるかを見いだせれば良い、といったところでしょう。

ドル/円は、(1)なら比較的高めで波乱も折々、(2)なら急落、(3)なら上値トライ継続、と整理できます。ただし(1)、(2)、(3)それぞれの中にも、それぞれの間にも、程度の差があります。筆者もまた、とりあえず(1)に立って10~12月期に景気の軟化具合を探る構えです。実際に軟化の兆候がしっかり確認されると、市場はいったん(2)の下方リスクの余地を意識し、それが限定的と確認したら、(1)と(3)の底堅さを見直す流れを想定しています。

ドル/円の潮目シグナル

つまり、ドル/円は10~12月にはやや波乱気味に140円方向への反落場面があり、その上で一段の下落を継続か、140円台で一進一退か、再び140円台後半、150円を目指すかを探る、という場面をイメージしています。

これだと、ドル/円の中期シナリオは、下も中も上もありで何も答えになっていないと思う読者がいるかもしれません。しっかり理解してほしいのは、相場の多くの場面では、明快なズバリ予想のような解答はないということです。

まして、来る場面は、間延びするサイクル天井圏において明快な上、中、下の方向観を抱けない以上、その結果としてのドル/円相場についても、中長期トレンドを決め打ちすることは適いません。市場には、ズバリ予想のように語る人もいるでしょうが、それを裏付ける技術は存在せず、ということをご留意ください。

なお、ドル/円相場の潮目の変化を捉える上で、最も早い指針になるのは長期金利でしょう。短期金利が高止まっている期間でも、先行きに景気軟調の兆しが強まれば、長期金利もまた軟化します。構造的な景気の強さがより強く認識されるなら、長期金利の堅調として現れます。そして、ドル/円はその長期金利の方向を志向するでしょう。

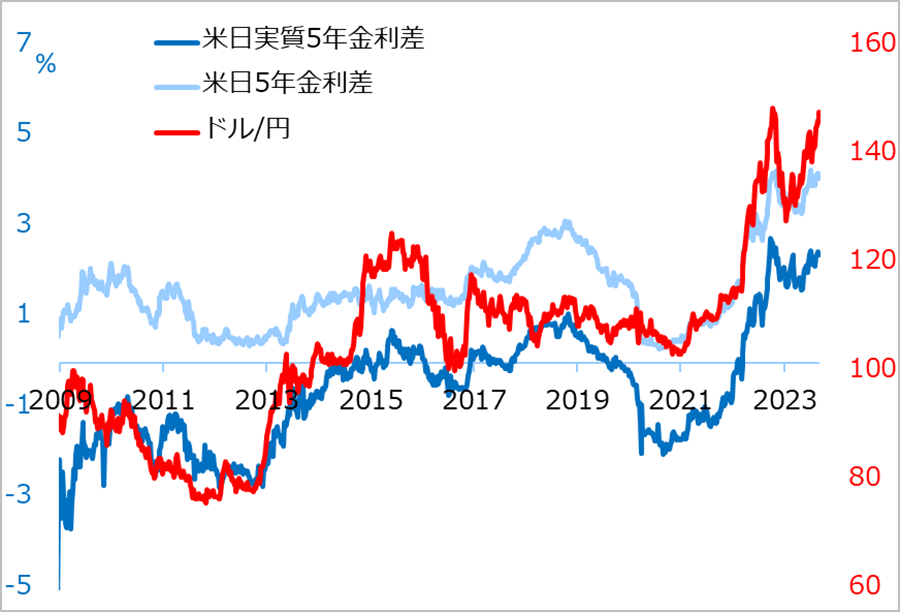

現在のドル/円相場の局面は、金利に敏感な投機筋が主なドライバーです。彼らは、まずシンプルに米金利の動向、特に短期金利より先に動く長期金利を見て、動きます。このシンプルな構造ゆえに、為替の専門家は、専門家らしい視点として、米日金利差、米実質金利(=名目金利-インフレ率)、米日実質金利差(図2、図3)などで解説することがあります。

しかし、日本の金利は動いても微々たるもので、米日金利差は事実上、単に米金利です。また、相場を動かす主流の投機筋は、実質金利でなく、まず普段目にする名目金利の変化を見て、判断し、行動を起こすので、まずは市場に日々掲示される長期金利の推移をチェックすれば良いでしょう。

なお、投機筋が主導する相場は、何かのショックで下落して、手ひどいダメージを被ると、ささいな悪材料にも過敏になり、売り逃げに走って暴落症状を招くことがあります。2022年10月の日本当局のドル売り介入、12月の日本銀行のYCC(イールドカーブ・コントロール)見直しは、米長期金利の低下に伴うドル/円反落場面と重なることで、増幅的なイベントショックになりました。しかし2023年7月のYCC見直しは、米金利上昇場面で、ドル/円反落の作用はほとんどありませんでした。

つまり、日本側の為替介入とか日本銀行政策の微調整の相場インパクトは、米金利の変化がドル/円にもたらす実質的、持続的影響に比べると、相対的に小さいと言えます。しかし、投機筋にとってのサプライズの程度によって、米長期金利に対するドル/円の感応度を増幅させたり抑制させたりすることがあるので、米金利の動向とセットで、きちんと注意を払っておく必要があります。

図2:米名目・実質金利差とドル/円

図3:米日名目・実質金利差とドル/円

ドル/円は「炭鉱のカナリア」か

ドル/円は、米金利、特に長期金利の動向に敏感な投機筋が集まって、現在の上値トライの相場を形成しています。米景気が先述の3シナリオのどれに向かうかを、最も早くシグナルするのは、やはり長期金利だろうと見ています。

通常の景気と市場のサイクルにおいては、最も先行性があるのは株式です。しかし、現在の米株式相場は、大きくは金融引き締めからの圧迫を受けているのに、金利上昇を嫌う逆金融相場が一服し、次の経過悪化に伴う逆業績相場への懸念がまだ見えない中間反騰ステージにあります。このため、長期金利低下を、まずは好感して株高になりやすく、慢心から景気悪化シグナルを見逃す恐れがあります。

これに対して、ドル/円の下落は、まず日本株を圧迫し、日本投資家の皆さんはいち早くリスクを意識させるでしょう。その後、米長期金利の低下が、景気悪化の先取りと認識され、米株に逆業績相場の様相が出るまでになると、ドル/円の下落には一段の弾みが付き、日本株は米株安と円高の相乗作用でアンダーパフォームする恐れがあります。当然、日本銀行の超金融緩和見直しもいったん棚上げになるでしょう。

2022年10月からのドル/円反落は、その後2023年にかけて、米国の株式市場が慢心に走る中で、3月の銀行危機に至る金利リスクを垣間見せました。そこから、景気サイクル天井圏の間延びで、米長短金利もドル/円も再び反発し、次に反落があるとすれば、2度目の警鐘と言えます。

炭鉱で働く人たちが鉱道の変調や空気の有無に敏感なカナリアを持ち込んでいたという話から、金融の世界ではリスクをいち早く察知する金利を「炭鉱のカナリア」と呼ぶことがあります。来る場面では、金利の低下をリスクと見る目が、株高反応によって曇らせられる可能性があります。ドル/円相場を身近で切実に感じられる日本の投資家には、ドル/円反落を「炭鉱のカナリア」かもしれないという目で、リスク観察のバランス感覚をキープしてほしいと願います。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。