今回のサマリー

●9月は、遅くて緩慢な雇用、サービス業、消費、インフレの陰り具合をFOMCに集約して読む

●9月の株式相場は、ファンダメンタルズの方向に結論を出せないまま、秋相場への浮上リズムを模索

●景気の(1)堅調、(2)軟化、(3)悪化のシナリオ分岐は早ければ10-12月期に前倒しも

●筆者は(2)から(3)への進行に重きを置いて、長期金利が株式、ドル/円への影響を捉える鍵として注視

9月相場への視点

米国の景気は、陰りが見られる一方で、依然堅調です。インフレは、落ち着く兆しが出ている一方で、FRB(米連邦準備制度理事会)が目標とする年+2%には程遠い水準で高止まることへの懸念がくすぶっています。米政策金利は、9月は据え置かれ、11月に0.25%引き上げを50%ほど織り込んで、ここで打ち止めと見られているものの、その後どのくらい高く保たれるかが焦点になってきています。

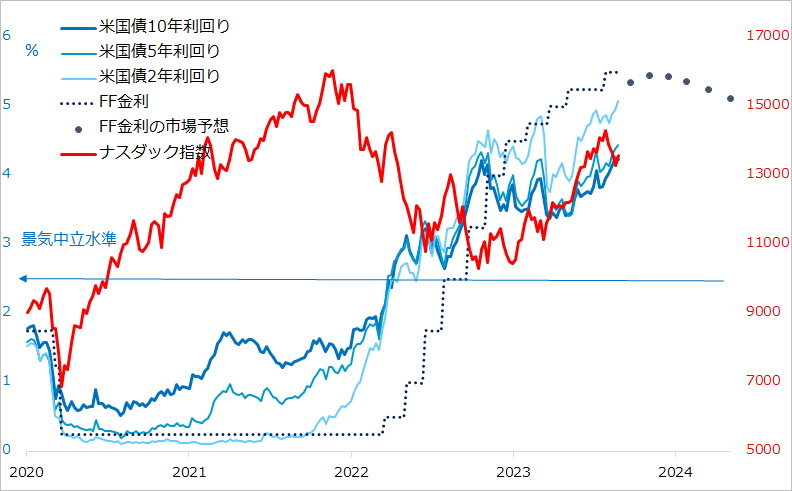

この景気、インフレ、金利というファンダメンタルズの基本観は、7月、8月とそう大きな変化はありません。しかし、市場は7月には楽観に傾き、8月には不安にさいなまれました。これは、ファンダメンタルズの冷静な判断によるものではなく、相場の値動き(図1)を追認する心理の表れです。

7月の株式相場は、6月からのAI(人工知能)テーマに先導されたサマーラリーの後半戦でした。株高が続く間は、なぜ株高かを説明する材料ばかりが取り上げられがちです。結果として、株が高い以上は、景気はしっかり、他方でインフレはいよいよ軟化、金利は引き上げられても年内1~2回で打ち止めとなり、相場への脅威にはならないという慢心が強まっていきました。

8月は、株式のサマーラリーが自律反落場面に移りました。今度はなぜ株安かを説明する材料ばかりが強調されるため、景気指標に陰りが見られると先行きを不安視し、強い景気指標が出ると金利先高感を恐れ、インフレ指標は落ち着いているのに、先行きの高止まりリスクを言い出す始末。中国債務問題も、7月の株高時には主には国内問題としていたのが、8月には折々に株安材料として騒がれました。

8月の悪材料への不安心理は、株安のみならず、債券安によってもあおられた面があります。インフレ鈍化で利上げ停止間近という観測から、短期金利はほとんど上がらないのに、中長期金利が上昇、すなわち中長期債が売られたのです。8月上旬には、米国債の格下げと四半期入札での大幅増発が嫌気され、次には景気の強さが懸念され、さらに落ち着いているインフレも高止まると不安視されましたが、それもこれも、債券が売られていたからです。

この背後では、中国が人民元安阻止のドル売り介入をするための資金確保で、米国債を大量売却しているとの観測も出ました。あまりに長期金利が上がるので、そもそも米国の景気中立金利は2.5%よりも高く、長期金利の上昇余地は大きいという警戒にまで至りました。

投資家として9月への視線は、以下3つを心しています。

1.相場の動きにゆがめられた強気・弱気観を正して、冷静に景気・インフレ・金利を見直すこと

2.短期的には、8月に調整された株式市場の揺り返しが秋相場につながるリズムを見いだすこと

3.中期的には、景気・インフレ・金利サイクルがいよいよ天王山を迎える可能性に構えること

図1:8月は株安、債券安が不安論調を招いた

9月にはコレを見る

景気・インフレ・金利は陰るにしても、緩慢なほふく前進になる公算です。一般的な見方がそうである分、予想以上に陰ると、市場は株高、中長期金利低下、ドル/円反落へ強めの反応を示す可能性があります。強めの経済・インフレ指標の場合は、それぞれ逆の相場動意を呼ぶでしょうが、FRBの利上げスタンス、中立金利観がどうなるかに集約させて解釈するのが良いでしょう。

以下では、具体的に9月の相場材料について、現時点での市場予想とポイントを整理します。

1.雇用

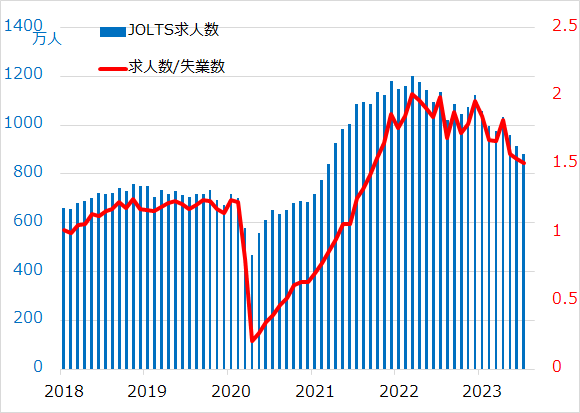

9月1日公表の雇用統計(市場予想は、雇用前月比+17万人、失業率3.5%、賃金前月比+0.3%と控えめに堅調)に向けて、前哨戦として出るのは、8月29日JOLTS求人数、30日ADP雇用者数、31日失業保険申請のデータです。このうち、JOLTS求人数は予想より大きく減少し(図2)、これを受けて、株高、中長期金利低下、ドル/円反落へ強めの反応が実際に表れました。

しかし、留意すべき点は、求人数は鈍化していてもまだ高水準であり、雇用悪化には程遠いということです。求人数の減少も、景気悪化で求人を取りやめるより、雇用確保できたことの表れとすれば、雇用者数は高い伸びにもなり得ます。市場は、これら個々の労働データの強弱に一喜一憂するでしょう。大きな流れは労働市場の需給緩和の方向ですが、景気悪化に至るかどうかの分水嶺(ぶんすいれい)は、まだもう少し先と考えられます。

図2:JOLTS求人数は減少しつつも高水準

2.サービス業

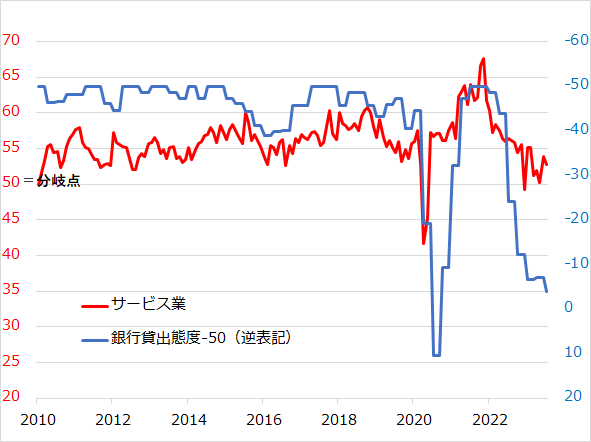

9月6日に公表されるISM(米サプライマネジメント協会)サービス業景況指数は、景気分岐点50%以上ながら小幅軟化して52.3(前月52.7)の予想です。サービス業の雇用の強さは、賃金高を継続させ、粘着インフレの高止まりを招くと、市場は昨年来ずっと警戒をくすぶらせています。サービス業は景気サイクルにおいては、緩慢で遅行的にしか変化しません。

現局面ではさらに、コロナ禍からの回復途上であること、ビジネス正常化の過程で雇用を十分に確保できていないこと、が業況の堅調さを支えています。しかし、ISMサービス業景況指数は50%に接近しており、金融面での圧迫もじわり効いてくる過程にあります(図3)。

図3:堅調なサービス業を金融引き締めが圧迫

3.インフレ

9月13日にCPI(消費者物価指数)(市場予想は、前月比+0.6%、コア部分+0.2%)、14日PPI、15日ミシガン大学インフレ期待指数と公表が続きます。CPI全体の予想が高いのは、ガソリンや食品の価格上昇によるもので、市場の関心はこれらを除くコア部分の落ち着き具合になるでしょう。7月、8月公表分はインフレ鈍化へ良好な内容でした。

依然として高い帰属家賃も、関連データからは中期的に沈静化に向かうと見られます。インフレは、一本調子でなくても鈍化に向かうと想定しています。9月の問題は、単月の数字でも上振れると、9月か11月のFOMC(米連邦公開市場委員会)での利上げの可能性に結びつけられて、相場を動揺させ得ることです。

4.個人消費

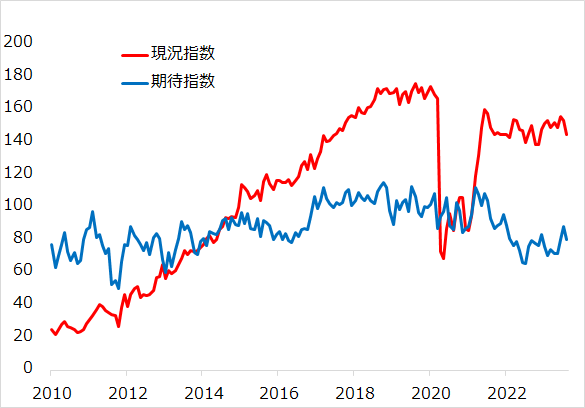

9月14日に小売売上が公表されますが、まだ市場予想を算出できる段階ではありません。コロナ禍に抑えられていたレジャーのリベンジ消費が、最近の消費を強振れさせてきた面があります。しかし他方で、インフレ、コロナ禍給付金使い切りなど、圧迫要因もじわり効いてきており、コンファレンスボード消費者信頼感指数で現況と期待の両方が直近値で反落しました(図4)。

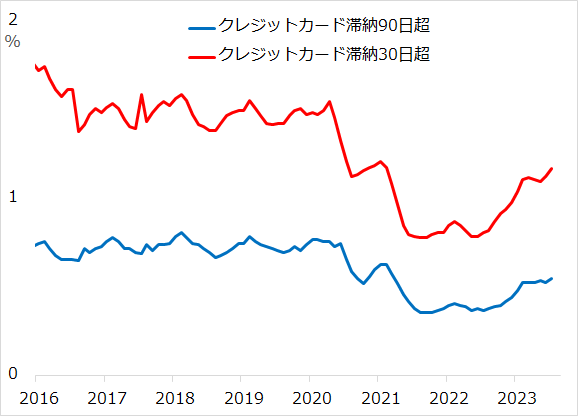

クレジットカード返済遅延率もじわり高まっています(図5)。それでも、これら悪化気味の指標は景気悪化への分水嶺からはまだほど遠い水準にあります。今秋から学生ローン返済が再開されるなど、いくらかの懸念がクリスマスセールへとくすぶる見込みながら、今後指標をチェックする流れは順に、「サービス業景況→雇用・賃金→消費支出」と考えています。

図4:消費者信頼感も堅調の中に陰りがちらほら

図5:クレジットカード滞納増もまだほどほど

5.FOMC

9月19~20日開催です。市場は、9月の利上げは見送られ、11月に最後の0.25%利上げを50%ほど織り込んでいます。パウエルFRB議長は、今後の利上げは指標次第という姿勢を変えていません。このため、市場は重要指標の一つ一つを意識し、相場の反応次第で強気にも弱気にも誇張的な解釈をしがちでしょう。

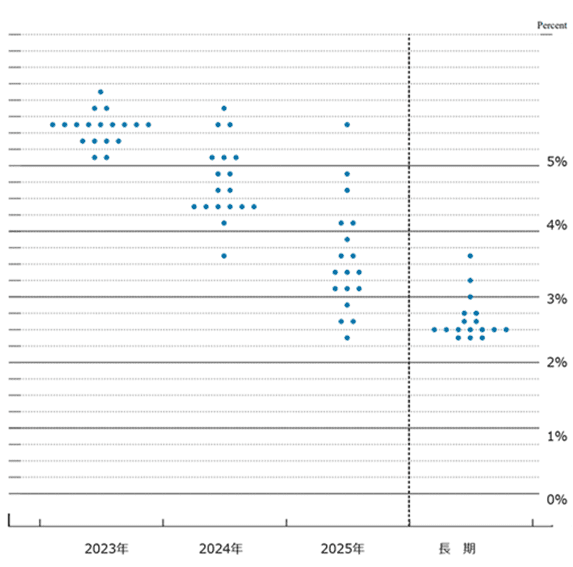

FOMCに関して、市場が神経質になるかもしれないもう1つの焦点はドットチャート(図6)です。ドットはFOMCメンバー個々が、今後の各年末と「長期(=経済がバランスの良い状態にある時)」の政策金利水準をどう予想しているかを示しています。このうちの「長期」の中央値(現在2.5%)が市場の景気中立金利のコンセンサスになります。

実は「長期」のドットの平均値はじわり上がりつつあり、数名が見通しを上方修正すると、中央値も2.5%から上がることになります。市場では、中立金利の水準についていろいろな議論が出ています。しかしその結論が出なくても、ドットの配置がいくつか動くだけで、中立金利の水準観はなし崩しでシフトしていきます。9月、12月のFOMCでは、市場は利上げの有無ばかりでなく、ドットチャートに神経質になると見込まれます。

図6:FOMCドットチャート(2023年6月分)

サイクル天王山は10~12月?

9月の市場では、米株式が8月の調整を経て、秋相場へ再浮上できるかを模索する場面と見ています。前段で見てきた指標やイベントに一喜一憂しながらも、ファンダメンタルズの行方について結論を得られる段階ではないでしょう。そのため、7月サマーラリー、8月調整反落と同様に、相場自体がファンダメンタルズの解釈を偏らせて、自律的に秋相場に向けて動く余地があると想定しています。

短期金利は、11月FOMCでの利上げの可能性に応じて動くものの、年内2回利上げ見通しにならない限りは、0.25%1回利上げの50%織り込みの残り50%の変動余地しかありません。ポイントになるのは、長期金利です。景気が(1)堅調、(2)軟化、(3)悪化と3方向に広がるシナリオのどれに沿って動くのかが、株式相場にとっても、ドル/円相場にとってもサイクル投資の天王山になるかと、注目しています。

株式投資は、景気指標が陰ると金利先高観の後退として好感するステージを経て、(3)の景気悪化ケースに向かうと、逆業績相場への懸念に転じかねません。10-12月期では、サービス業、雇用、消費支出の変化自体はまだ緩慢かもしれません。しかし、金融引き締めの累積効果が信用問題を引き起こすリスクは、唐突かつ急速に現れる性質があります。その場合、長期金利の低下にたじろぐドル/円も、反落するでしょう。

現時点で(1)(2)(3)のどれか1つをメインシナリオとして決め打ちするのは尚早でしょう。FRB当局でもできない相談と言えます。しかし、サイクル投資が3方向のどこに分岐するかの天王山は、早ければ10~12月になるリスクを踏まえておく必要があります。

筆者は(2)から(3)へ軸足を移せるかという目線でいます。(1)の場合も2024年に(2)(3)が先送りされるだけと想定しています。その上で、9月の重要指標とイベントの観測を10~12月にも引き継ぎながら、どこに分岐しても柔軟に対応できるよう、9月からの投資のポジショニングを思案していく構えです。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。