8月雇用統計の予想

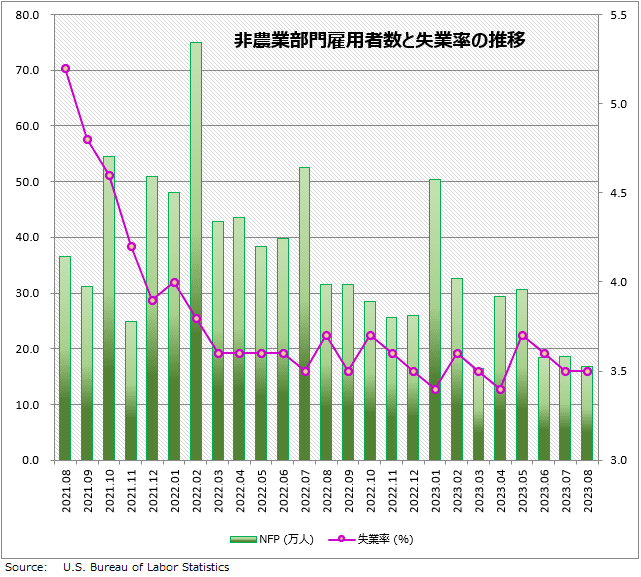

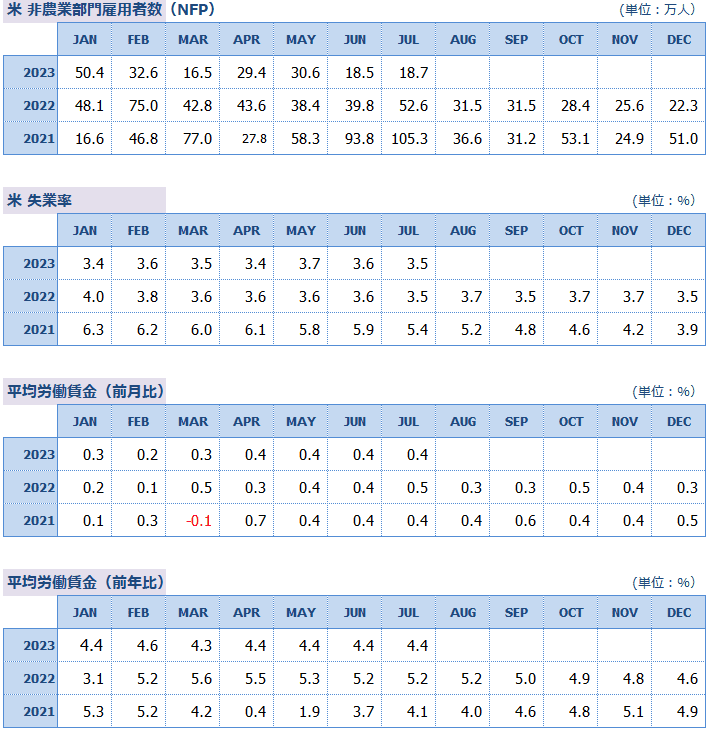

BLS(米労働省労働統計局)が9月1日に発表する8月の雇用統計では、NFP(非農業部門雇用者数)が+16.8万人の予想となっています。増加数が20.0万人より少ないのは3カ月連続となり、直近3カ月の平均+22.6万人を6万人近く下回る見通しです。

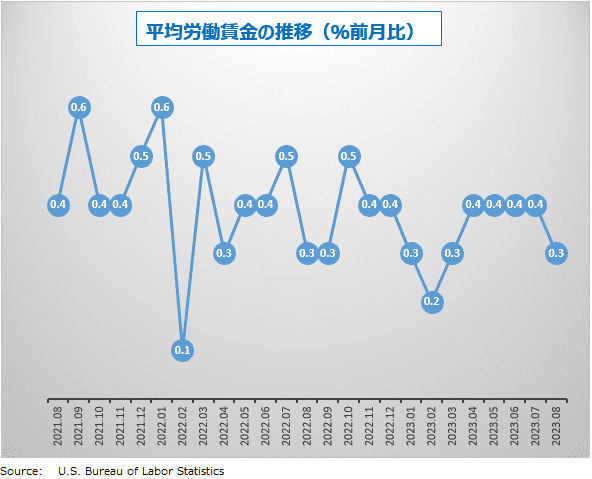

失業率は前月比横ばいの3.5%。平均労働賃金は、前月よりも上昇率が鈍化して前月比+0.3%、前年比+4.3%の予想です。

7月雇用統計のレビュー

前回7月の雇用統計は、ひとことで言うと「This is 最高にちょうどいい」結果でした。一段のインフレ上昇を心配するほど強くもなく、雇用市場の悪化を心配するほど弱くもなかったからです。

NFPは、事前予想の+20.0万人に対して +18.7万人にとどまりました。また前々回(6月)は、+20.9万人から+18.5万人に下方修正。

就業者が2カ月連続で18万人台の状況というのは、雇用市場の減速を反映したものですが、10万人から20万人というのは、おそらくFRB(米連邦準備制度理事会)が求めているレンジであり、NFPがこの水準で安定してくれることをFRBは望んでいるでしょう。

NFPは、予想より結果が多い「アップサイド・サプライズ」が、これまで1年以上も続いていました。ところが、2カ月前から予想より結果が少ない「ダウンサイド・サプライズ」へと逆転しています。

雇用市場減速がそろそろ始まったと考えることもできます。今回の雇用統計は、予想と結果のギャップの大きさよりも、その方向(増えたか減ったか)が重要となります。

7月の失業率は3.5%で、前月より0.1ポイント改善して7カ月ぶりの低水準でした。この水準は過去50年間で最も低く、働きたい人がほぼ全員仕事に就くことができる「完全雇用」状態です。

しかし、インフレ率をFRBの目標値である2.0%以下に抑えるためには、4.3%かそれ以上の失業率を、最低でも2年間続ける必要があるといわれています。現在の水準から4.3%に上昇するのに相当する雇用喪失は100万人を超えるとの試算があります。

パウエル議長の理想は、労働者(供給)の増加による失業率の上昇です。しかし金融引き締めが行き過ぎれば雇用(需要)の減少による失業率の上昇を招く可能性があります。インフレ率が下がらないまま、失業率が上昇すれば、スタグフレーション(景気後退の中での物価上昇)という最悪の事態になります。

また、平均労働賃金の伸びは、前月比+0.4%、前年比+4.4%で前月比横ばいでした。平均労働賃金は2022年3月の5.6%をピークとして緩やかな下降傾向にありましたが、2023年に入ってからは4%台半ばで下げ止まっています。

FRB議長「このままだと、また利上げするしかない」

パウエルFRB議長が8月25日にジャクソンホール会議で行った講演に、マーケットは「ハト派」的との第一印象を持ちました。

ここ数カ月インフレ率が下落していることもあり、FRBは利上げの累積効果が米経済にどのように反映されるかを見極めるモードに切り替わり、今後の利上げは慎重に進めることをより強く意識しています。パウエルFRB議長は9月か11月に利上げがあるかどうかは明示せず、データ重視の姿勢を強調しました。

とはいえ、全体的なメッセージは依然として「タカ派」的だったといえます。FRBはインフレ率2%を短期間で達成した後の副作用の大きさを考えると、3%を下回ればよしとの考えに傾いているといわれていましたが、ジャクソンホールの講演で、パウエル議長はこの考えを強く否定しました。

最近のインフレ低下を示す経済データはまだ始まりにすぎず、インフレ率が持続的に「2%に戻る」ことを確実にするために、FRBは必要な限り、金融引き締めを維持するつもりだと、パウエル議長は強調しました。またインフレ率はピークからは下がってきているが「なお高過ぎる」と指摘し、必要と判断すれば追加利上げに動く用意があると述べています。

インフレ目標の安易な変更は中央銀行に対する信頼を損なう危険性があり、マーケットの利下げ期待をけん制するためは強気な発言を続けなくてはいけない事情もあります。しかし、それをある程度差し引いたとしても、利上げが終了したと決めるのはまだ早いようです。

FRBは、コアインフレ率がまだ高い水準に居座っていることを懸念しています。コアPCE指数の半分を占める、ヘルスケア、食品サービス、運輸、宿泊施設などの、いわゆる「非住宅サービス部門」が問題で、昨年から利上げにもかかわらず、インフレ率がほとんど下がっていないのです。

金利感応度が低いとこともありますが、大きな理由は賃金コストの上昇の影響を強く受けているためです。

パウエルFRB議長は、家計が支出を抑制する水準まで債務返済コスト(金利)を引き上げることで「総需要と総供給を均衡させる必要がある」との考えを示しています。

非住宅サービス部門のインフレが高止まりしている状態で、金利感応度が高い住宅セクターもが回復し始めているため、インフレ再燃のおそれがでてきました。これをFRBはなんとしてでも防がなくてはいけないわけで、再利上げの強い理由となりえます。

利上げにもかかわらず米経済は減速せず、個人消費は増加し、雇用市場は依然として過熱状態にあります。FRBは引き締め状態まで金利を引き上げたと考えていたが、実際は、緩和状態から中立状態に戻ったにすぎない可能性があるということです。

これが意味することは、FRBは中立金利(デフレにもインフレにもならない金利)の適正水準が分かっていないということです。

パウエル議長がジャクソンホールで示したFRBの金融政策の見通しをまとめると、「インフレ圧力が続く限り、引き締めペースを維持する」というものです。しかし、インフレ率が目標の2%に近づくかどうかは不確実であり、金利水準も中立金利の推計に依存するため、今後の経済指標や当局者の発言に注目する必要があります。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。