お盆直撃!ガソリン小売価格が大幅上昇

ガソリン小売価格の大幅上昇がお盆の日本を直撃しました。資源エネルギー庁のデータによれば、ガソリン価格(全国平均)は、今年5月22日の週以降、12週連続で上昇しています。上昇幅は12円に達しました(8月7日時点、原則毎週月曜日に調査、水曜日14時過ぎに公表)。

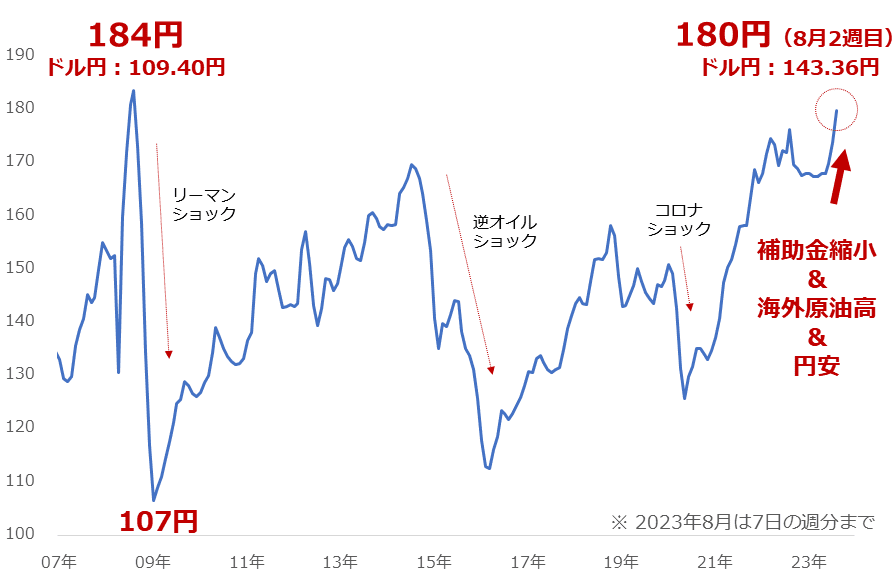

以下は、ガソリン小売価格の推移です(月間平均)。8月7日調査分の価格は1リットルあたり180円を超えました。

図:国内のガソリン小売価格(月間平均) 単位:円/リットル

過去の高値はリーマンショック直前の2008年8月の184円です。この水準に到達しそうな勢いです。5月下旬以降の価格上昇は、三つの要因が重なったためだと、筆者は考えています。補助金の縮小、海外原油高、円安です(「重なった」ことが重要。重なっていなければ、ここまでの上昇は起きていなかったと考える)。

ガソリンは今でも、多くの国民や企業が大量に消費する、日本における最重要物資の一つです。個人や企業の活動に大きな影響を及ぼすガソリン小売価格。今後、どのように推移するのでしょうか。

195.5円は既定路線なのか!?

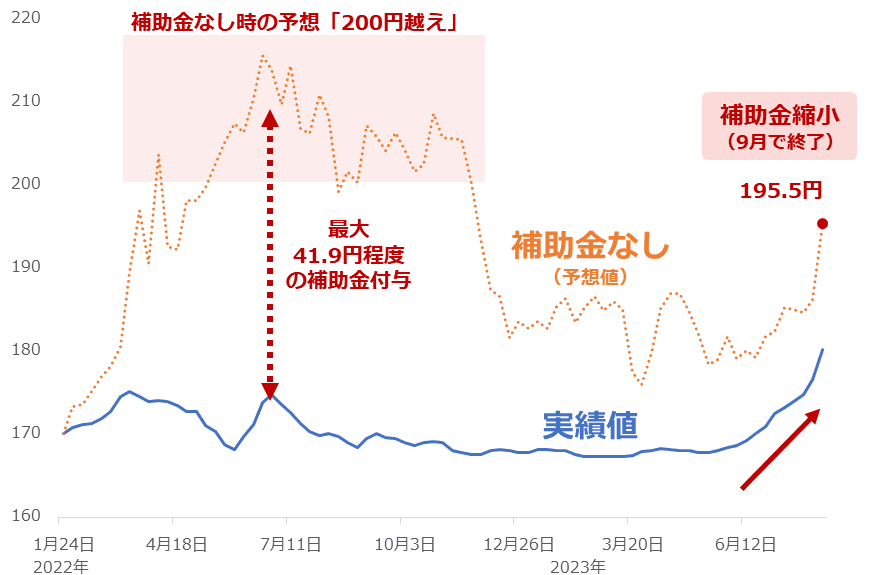

資源エネルギー庁は、補助金がなかった場合の予測値を算出しています(補助金の効果を示すことが目的とみられる)。この予測値によると、8月7日時点で補助金がなかった場合のガソリン小売価格は195.5円です。同時期の実績値(補助金ありの全国平均)が180.3円だったため、補助金の効果は15.2円(195.5円-180.3円)だったことになります。

図:国内のガソリン小売価格(週ごと) 単位:円/リットル

この補助金は、6月以降、段階的に縮小しており、9月で終了する見通しです。補助金の終了は、補助金の効果がゼロになることを意味します。仮に補助金の効果がゼロになったことが直ちに反映した場合、小売価格は今よりも15円以上高い、195.5円になるとみられます(数週間から数カ月の時間差は発生し得る)。

すでに、政府からの補助金を受け取り、小売価格の高騰を抑える燃料油価格激変緩和対策事業に参加している大手石油関連会社30社超に属さない(補助金の影響が及ばない)ガソリンスタンドや、人件費が一般のスタンドに比べて割高な傾向がある高速道路のスタンドなどでは、200円を超えているところがあります。

足元、「全国平均価格が200円」に達するかどうか、固唾(かたず)をのんで見守っているドライバーの方々も、おられるのではないでしょうか(筆者も生活のため、自家用車を利用している。最近、国道沿いのガソリンスタンドの看板を見るたびに、さまざまな思いに駆られている)。

原油98ドルで200円という試算

冒頭で、三つの条件が重なったことが、足元のガソリン小売価格上昇の要因だと、述べました(補助金の縮小、海外原油高、円安)。補助金の縮小は先述の通り、段階的に廃止される方向であるため(現時点)、時差はあれども、近い将来、さらなる価格上昇を後押しすると考えられます。以下は、海外原油高と円安に関わるグラフです。

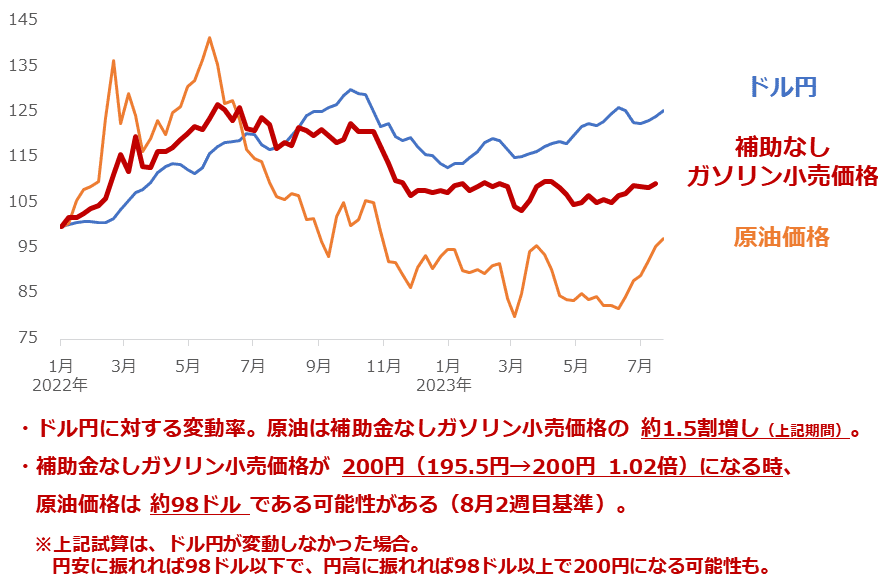

図:ガソリン小売価格、ドル/円、原油価格の推移(2022年1月16日を100として指数化)

ガソリン小売価格が明確に170円超え、補助金が出される条件を満たした2022年1月下旬以降の推移を振り返ると、補助金なしのガソリン小売価格が、原油(WTI)とドル/円相場の影響を強く受けていることがわかります。

原油価格がガソリンの原材料価格にあたること、原油を輸入する際にドル/円の動向が輸入コストを増減させることが、その要因です。

ドル/円が動かないと仮定して、ガソリン小売価格の全国平均が200円を超えるための条件を考えます。ドル/円に対する変動率について、原油は補助金なしガソリン小売価格の 約1.5割増し(上記期間)であるため、補助金なしガソリン小売価格が 200円(195.5円→200円 1.02倍)になる時、原油価格は約98ドルだと推測されます(8月2週目基準)。

あくまで上記推測は、ドル/円が変動しなかった場合ですが、98ドルを中心とし、ドル/円が変動することを考えれば、ドル/円が円安に振れれば98ドル以下で、円高に振れれば98ドル以上で200円になる可能性があります。

原油相場は今後、下落圧力低下へ

補助金の縮小、海外原油高、円安の三つが重なったことで、足元のガソリン小売価格は上昇したとみられますが、今後もこの三つは引き続き、ガソリン小売価格の動向を左右し得る要因であると考えられます。では原油価格は、先ほど推測した98ドルになり得るのでしょうか。

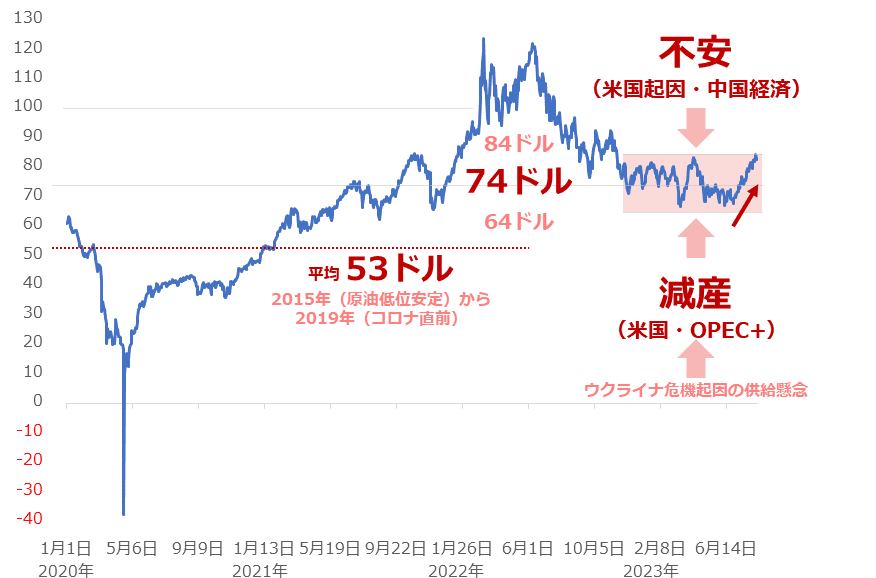

以下は、原油価格の推移です。昨年11月下旬以降、74ドルを挟んでプラスマイナス10ドル程度のレンジで、「高止まり」しています。2015年(原油低位安定)から2019年(コロナ直前)までの平均価格が、53ドル程度だったことを考えても、現在の水準が高いことがわかります。

一定の高値と安値に挟まれたレンジ相場は、下落圧力と上昇圧力の両方が同時にかかっている状態が続いていることを意味します。昨年11月以降で言えば、米国や中国起因の「不安」が下落圧力を、米国やOPECプラス起因の「減産」、ウクライナ危機起因の長期視点の供給懸念が、上昇圧力をかけてきたと考えられます。

今後、上記に挙げた材料はどのように変化するのでしょうか。例えば、米国では将来的に利上げの温度感が低下し、景気が回復する期待が浮上しつつあります。中国でも景気刺激策が講じられる期待があると、言われています。これらは、下落圧力が低下することを意味します。

図:NY原油先物価格(日足終値) 単位:ドル/バレル

また、米国やOPECプラスの減産は、まだまだ継続する可能性があります。米国ではシェール主要地区における開発状況を示す指標が複数(井戸を掘るために稼働しているリグの数である稼働リグ数、リグによる掘削が終わった井戸の数を示す掘削済井戸数、掘削後に生産開始に向けて最終的な作業がほどこされた仕上げ済井戸数、いずれも)、開発鈍化を示しています。

米国のシェール主要地区の開発鈍化は、バイデン民主党政権が発足して以降、目立ちはじめました(原油価格が急反発しても開発指標が伸びなくなった)。地球温暖化対策でリーダーシップを発揮すると述べた同政権下では、自然な流れかもしれません。

OPECプラスは、2024年末まで現在実施している減産を延長することを表明した上で、盟主であるサウジアラビアやロシアが自主減産を延長することを表明し、需給を引き締める姿勢を崩していません。

米国も、OPECプラスも、文脈は違えども、「減産」を実施しており、それが今後も長期的に続く可能性があります。全体的には、米国や中国の不安が後退して下落圧力が弱まり、米国とOPECプラスの減産やウクライナ危機起因の上昇圧力が継続することが想定されます。

その結果、長期視点では、原油価格はこれまでのレンジの上限である84ドルを超える可能性があると、筆者は考えています。そしてその延長線上に、日本のガソリン小売価格が200円に到達するカギとなる「98ドル」に到達する可能性があるとみています。

米国起因の不安は、国債の格下げ、銀行の連鎖破綻、債務上限問題のような、「単発の不安」は今後も何らかの形で発生する可能性がありますが、あくまで単発で終わる可能性の方が高いと考えます。来年の米大統領選の候補者らは、不景気の状態で選挙戦に突入したくないと、考えているのではないでしょうか。

(ただし、ドル/円が急激に円安方向に推移した場合は、98ドル手前で200円に到達、同円高方向に推移した場合は、98ドルを超えても200円に到達しない場合も想定されます。また、このシナリオは、補助金が再開されないことを前提としています)

まだまだ、原油相場から目が離せない状態が続きます。原油相場の動向については、楽天CFDなどの当社サービスでご確認いただけます。ご活用ください。

[参考]エネルギー関連の投資商品例

国内株式

国内ETF・ETN

NNドバイ原油先物ブル

NF原油インデックス連動型上場

WTI原油価格連動型上場投信

NNドバイ原油先物ベア

外国株式

エクソン・モービル

シェブロン

オクシデンタル・ペトロリアム

海外ETF

iシェアーズ グローバル・エネルギー ETF

エネルギー・セレクト・セクター SPDR ファンド

グローバルX MLP

グローバルX URANIUM

グローバルX 自動運転&EV ETF

ヴァンエック・ウラン+原子力エネルギーETF

投資信託

UBS原油先物ファンド

米国エネルギー・ハイインカム・ファンド

シェール関連株オープン

海外先物

CFD

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。