はじめに

今回のアンケート調査は、2023年7月31日(月)~8月2日(水)の期間で行われました。

7月末の日経平均株価は3万3,172円で取引を終えました。前月末終値(3万3,189円)からは16円ほどの小幅安にとどまったものの、月足ベースでは2023年相場で初めて前月比マイナスとなりました。

あらためて月間の値動きを振り返ると、月初の日経平均は、日本銀行の短観で企業の強い景況感が確認されたことを受けて一段高のスタートとなりました。

しかし、国内ETF(上場投資信託)銘柄の決算に伴う分配金の捻出売りや、米金利上昇で株安となった米国株市場の流れなどが重しとなって上値を伸ばすことができず、月の半ばにかけては売りに押される展開へ転じ、節目の3万2,000円台を下回る場面も見られました。

その後は、米金融政策の引き締め緩和観測や、好調な滑り出しとなった企業決算、そして、米FOMC(連邦公開市場委員会)や日銀金融政策決定会合といった金融政策イベントを通過したことによるアク抜け感を背景に、月末に向けての相場は持ち直していき、3万3,000円台を回復して月間の取引を終えました。

また、月間を通じて堅調さを保った格好ではありますが、日々については株価の振れ幅が大きく、とりわけ、月の半ばは「値動きの割に方向感に欠ける」局面が続いたことで、積極的な売買を手掛けづらく、売買代金が低調だった日も多くありました。

このような中で行われた今回のアンケートは、2,900名に近い個人投資家からの回答を頂きました。前回調査よりも回答者は減少しましたが、日経平均のDIについては前回よりも株高の見通しが強まる結果となりました。一方、為替市場のDIについては、円安進行が一服したことを受けて、やや円高方向に傾く見通しとなりました。

次回もぜひ、本アンケートにご協力をお願いいたします。

日経平均の見通し

「下値の堅さを受けてDIの改善続く」

楽天証券経済研究所 シニアマーケットアナリスト 土信田 雅之

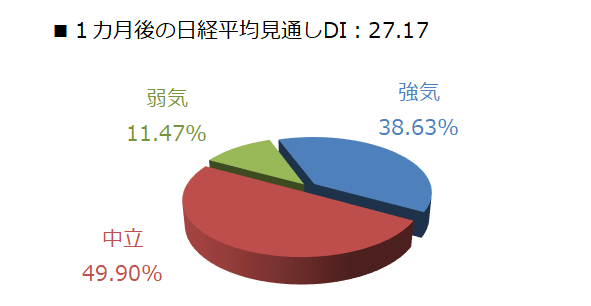

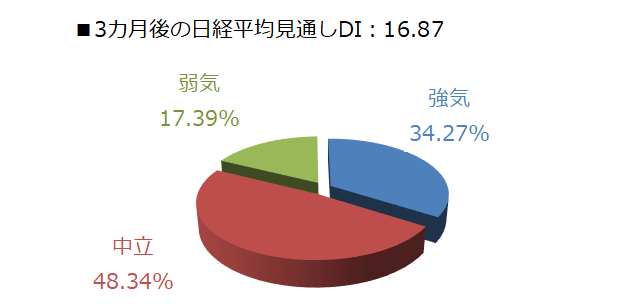

今回調査における日経平均の見通しDIは、1カ月先が27.17、3カ月先はプラス16.87となりました。前回調査の結果がそれぞれ、プラス12.39とプラス5.95でしたので、そろってDIの値を改善させたことになります。

さらに、回答の内訳グラフで細かい状況を確認すると、弱気派の減少が目立ち、とりわけ1カ月先の弱気派の割合が11.47%と、かなり小さくなっていることが分かります。

ここまで弱気派の割合が小さくなったのは、2017年の10月調査(10.67%)以来となります。

当時は、国内企業の業績改善期待が高まっていたほか、衆議院選挙が10月10日の公示日、22日に投開票日というスケジュールで行われ、政権与党の勝利による政治の安定と経済政策への期待も追い風となり、日経平均が16連騰という記録を打ち立てるなど、大きく上昇していた時期にあたります。

なお、このときの強気派の割合は46.72%を占めており、当時は株価の先高観がかなり強かったことがうかがえます。

そこで、あらためて今回調査の強気派の割合を確認すると38.63%となっており、2017年10月の値に届いていないほか、今年(2023年)の強気派の割合が大きかったのが、前々回調査(5月)の45.65%でしたので、今回の割合自体は大きいと言えるものの、株高期待への高揚感はやや落ち着いてきた印象となっています。

そのため、今回調査における弱気派の小ささは、株高期待の裏返しというよりは、7月の日経平均の下値がおおむね3万2,000円水準で踏みとどまったことによる下値の堅さを反映したものと考えることができそうです。

そんな中で迎えた8月相場ですが、国内株式市場は前月からの流れを受けて、初日の1日にTOPIX(東証株価指数)がバブル経済崩壊後の高値を連日で更新するなど、上昇してスタートしたものの、翌2日から3日にかけては、米国債の格下げが報じられたのをきっかけに急落するなど、値動きの荒い序盤戦となっています。

相場のタイミング的には、「夏枯れ相場」とか、「サマーラリー」といった季節的な相場格言が意識されやすい状況ですが、これまでの相場が見ていた上方向への意識が変化しつつある兆しも出始めています。

まず、日本株については、6月上旬からの日経平均の週末終値の推移をたどってみると、上昇と下落が繰り返されていて、相場の方向感を探る展開が2カ月近く続いています。円建てで日本株を取引している海外投資家が、相場の高値圏で利食い売りしていることが考えられます。

気掛かりなのは、「いったん日本株を売った海外投資家が再び日本株に戻ってくるか?」という点です。日本株を売った海外投資家は売却代金の円貨を手にすることになりますが、この資金で再び日本株を買う以外に、外貨に戻して他の資産に振り向けるという選択肢もあります。

例えば、米2年債利回りは先週末時点で4.76%もあり、今後の日本株の上昇に対する期待値がこれよりも上回ってこないと、日本株に向かう資金が増えてこないことが考えられます。

また、米国株については、堅調な景況感と順調なインフレ鈍化を背景に高値圏を維持しています。これまで根強くくすぶっていた景気後退懸念も、パウエル米FRB(連邦準備制度理事会)議長の記者会見や、米大手金融機関の見通し修正などにも見られるように、景気後退の確率が低くなっていると言えます。

ただし、今後も景況感の強さが際立ってくると、米金融政策の利上げ観測が再燃するほか、インフレ鈍化も進みにくくなること、そして、景気の悪化を織り込んで「逆イールド」となっている米債券市場が修正されて、長期国債が売られて金利が上昇してしまう可能性もあります。

また、足元の米国株の強さの根源である、景気への楽観的な見通し自体が、株価の上昇を抑制してしまうという「危うさ」を抱えている面があります。

さらに、米国の金利上昇については、今後の米国債の発行規模が拡大する見込みであることや、米金融政策のQT(量的縮小)継続による買い需給の低下なども想定されるなど、株式市場にとってネガティブに働きやすい金利の上昇圧力となる材料が増えてきています。

したがって、「夏枯れ相場」か、「サマーラリー」かという視点では、現時点では前者がやや優勢であると思われ、今後の日米株式市場が上昇しにくくなるかもしれないシナリオを想定しておく必要がありそうです。

今月の質問

楽天証券経済研究所 コモディティアナリスト 吉田 哲

ここからは、テーマを決めて行っている「今月の質問」について、書きます。今回は「かぶミニ、はじめていますか?」でした。

質問は四つあり、質問1は「かぶミニ」を、知っていますか? 質問2は「かぶミニ」で、株を買ったことはありますか? 質問3は「かぶミニ」のすぐれていると感じる点をすべてあげてください(複数回答可) 質問4は「かぶミニ」で取引したい銘柄を、ひとつだけ教えてください、でした。

「かぶミニ」は、楽天証券の単元未満株取引のサービスです(4月より開始)。通常は1単元(100株)での売買単位での取引ですが、「かぶミニ」は1株から売買することが可能です。売買できる銘柄数は1,602、中でもリアルタイム取引ができる銘柄数は546に上ります(7月31日時点)。

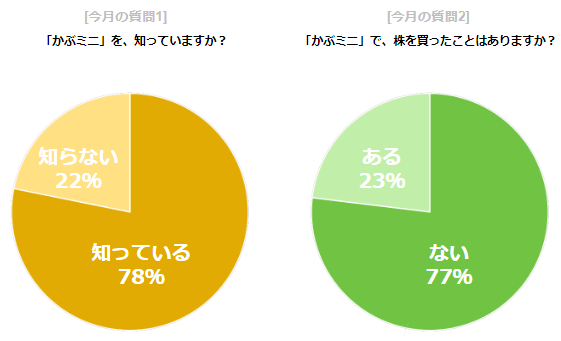

・質問1

図:質問1・2の結果

回答者の四分の三以上(78%)が、「かぶミニ」を知っていると回答しました。たくさんのお客さまに認知されていることがうかがえます。「かぶミニ」で株を買ったことがある方は、回答者の四分の一弱(23%)でした。

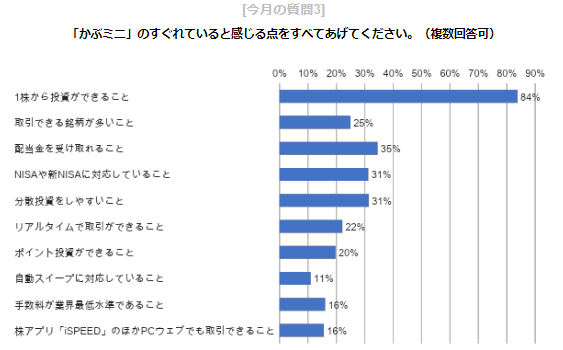

・質問3

図:質問3の結果

「かぶミニ」のすぐれていると感じる点で最も多く選ばれたのは「1株から投資ができること」でした(回答者の83.7%が選択)。「配当金を受け取れること」(同34.5%)、「分散投資をしやすいこと」(同31.4%)、「NISAや新NISAに対応していること」(同31.2%)が続きました。

1株から投資ができることが「かぶミニ」のすぐれている点であり、大きな魅力です。こうした点が、次の質問「「かぶミニ」で取引したい銘柄を、ひとつだけ教えてください」の結果にも、表れていました。

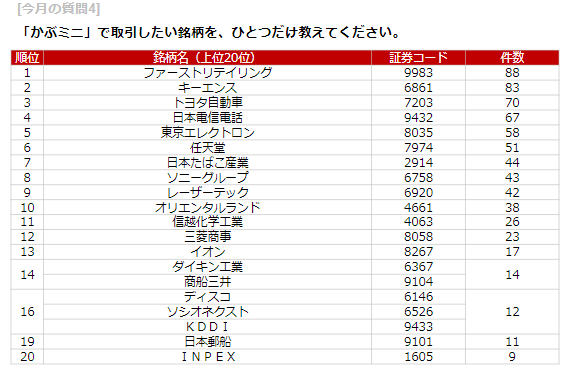

・質問4

図:質問4の結果

株価が1万円を超える株を買う際、100株単位であれば、100万円以上の資金が必要です。8月9日の終値で計算すれば、ファーストリテイリングは約338万円、キーエンスが約600万円、東京エレクトロンが約207万円、ソニーグループが約129万円、レーザーテックが約227万円、ダイキン工業が約250万円、ディスコが約262万円、ソシオネクストが約177万円、必要です。

ところが「かぶミニ」は、1株で購入できるため(上記20銘柄はいずれも「かぶミニ」で取引可能)、ファーストリテイリングは約3万3,880円、キーエンスが約6万円、東京エレクトロンが約2万0760円、ソニーグループが約1万2,985円、レーザーテックが約2万2,750円、ダイキン工業が約2万5,020円、ディスコが約2万6,265円、ソシオネクストが約1万7,750円あれば、購入することができます(8月9日の終値で計算)。

例えば、トヨタ自動車や任天堂、JT(日本たばこ産業)、オリエンタルランド、イオンなど、身近で見聞きする会社で、株価が1万円以下の銘柄であれば、数千円で購入できます。「かぶミニ」が、多額の資金が必要であることが理由で手が出にくかった銘柄を、格段に身近にしたと言えるでしょう。

今回は、「かぶミニ、はじめていますか?」というテーマで行った各種質問の回答結果をまとめました。今後もさまざまなテーマを用意し、個人投資家の皆さまのお考えを、伝えていきたいと思います。

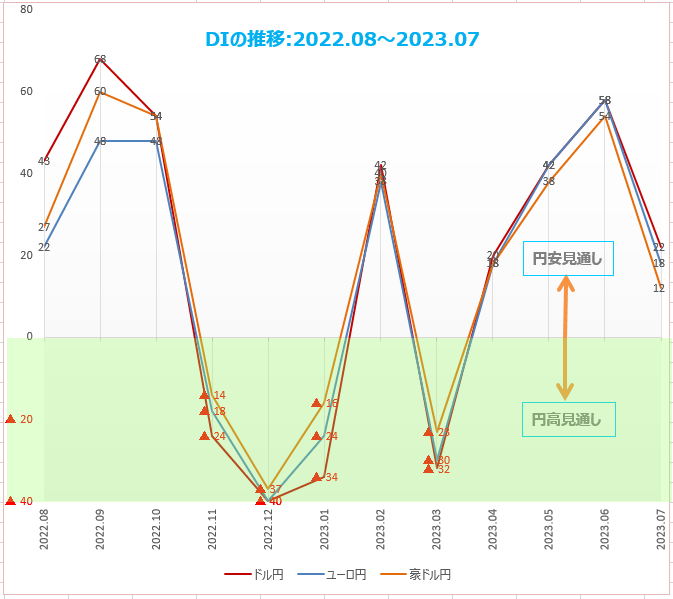

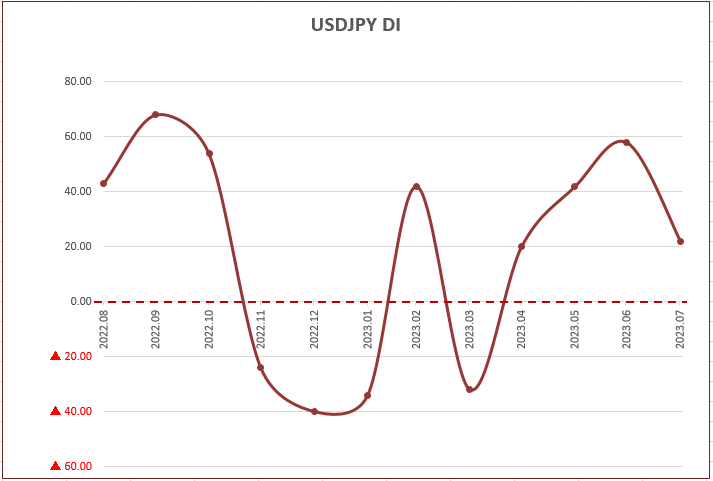

為替DI:8月のドル/円、個人投資家の予想は?

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル/円、ユーロ/円、豪ドル/円それぞれの、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円安」見通し、マイナスの時は「円高」見通しで、プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強いことを示します。

DIは「強さ」ではなく、「多さ」を測ります。DIは、円安や円高の「強さ」がどの程度なのかを示しているわけではありませんが、個人投資家の相場観が正確に反映されていると考えるならば、DIの「多さ」は同時に「強さ」を示すことになります。

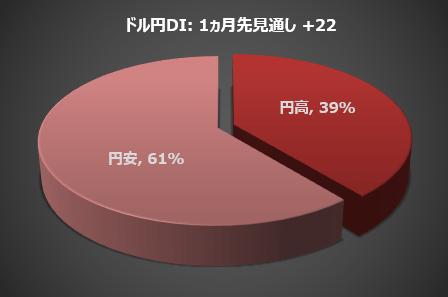

「ドル/円は、円安、円高のどちらへ動くと予想しますか?」

楽天証券がドル/円相場の先行きについて個人投資家にアンケート調査を実施したところ、7月に比べて「円安/ドル高」見通しが大きく減り、全体の61%になりました。7月は79%でした。円安見通しから円高見通しを引いたDIは、前月から36ポイント減少して+22になりました。

FRBはインフレに勝利したのか?

FRBが金融政策の運営にあたって課せられている法的使命は「物価の安定」と「最大限の雇用」を達成することです。これはFRBのデュアル・マンデートと呼ばれています。

デュアル・マンデートを具体的な数字で示すならば、「物価の安定」とは、コアPCEで2%です。PCEとは個人消費支出の略で、米国の家計が購入した財やサービスを集計した経済指標のことです。

そのうち変動の激しい食品とエネルギーを除いた数字をコアPCEといいます。「雇用の最大化」とは、失業率がNAIRU(非加速的失業率)の水準で、FRBはこれを4%と見積もっています。

パウエルFRB議長の理想は、失業者を出さずにインフレ目標を達成することです。失業率は自然な人口動態と労働力の変化によって上昇させます。しかし、この理想の実現は非常に困難です。

FRBは「雇用の最大化」を達成しました。あと残るのは「物価の安定」、すなわち労働市場を動揺させることなくインフレ率を下げることです。

CPI(消費者物価指数)は、昨年6月のピーク時から1/3に低下しました。しかし、下落の大部分はベース効果とエネルギー価格の下落のおかげです。ベース効果は1年後には消えているし、エネルギーが今後も低価格で推移するという保証はありません。

一方、6月のコアPCEは前年比4.1%で、1年前の4.8%と比べてほとんど下がっていません。賃金上昇率は4.0%以上で高止まり、賃金と物価のスパイラルの脅威にも直面しています。FRBはインフレとの戦いに勝利したのか? もしFRBがコアPCEに注目しているならば、決してそうではありません。

CPIの低下を受けて、利上げ終了との見方が強まっています。たしかに政策金利はピークに達したと思われます。注意しなくてはいけないのは、利上げ終了と利下げは全くの別物であるということです。長期間にわたる高金利の維持と、労働市場の大幅な調整の必要性が残っています。FRBの仕事はまだ終わっていません。

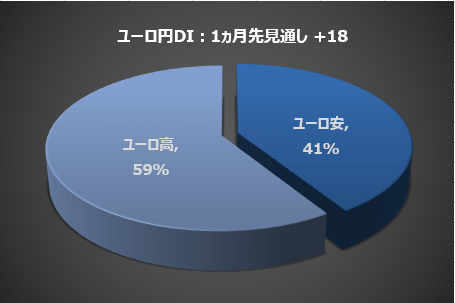

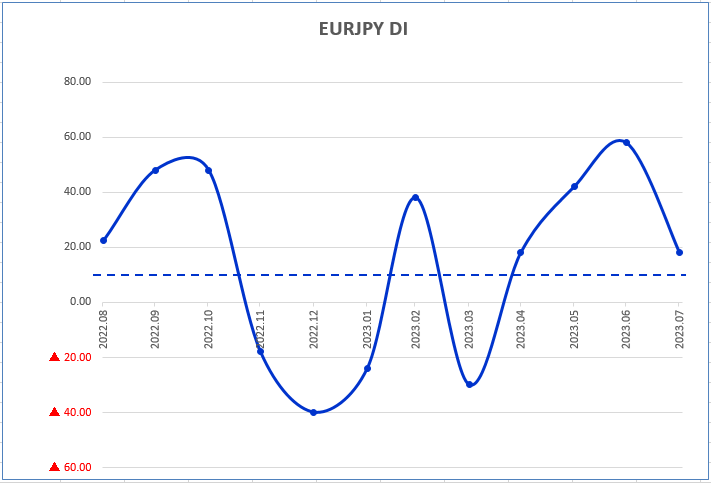

ユーロ/円

楽天証券が8月のユーロ/円相場の先行きについて個人投資家にアンケート調査を実施したところ、「円安/ユーロ高」の予想が大きく減り全体の59%になりました。前月は79%でした。円安見通しから円高見通しを引いたDIは、前月から40ポイント減少して+18になりました。

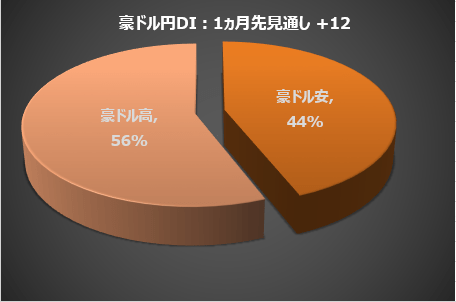

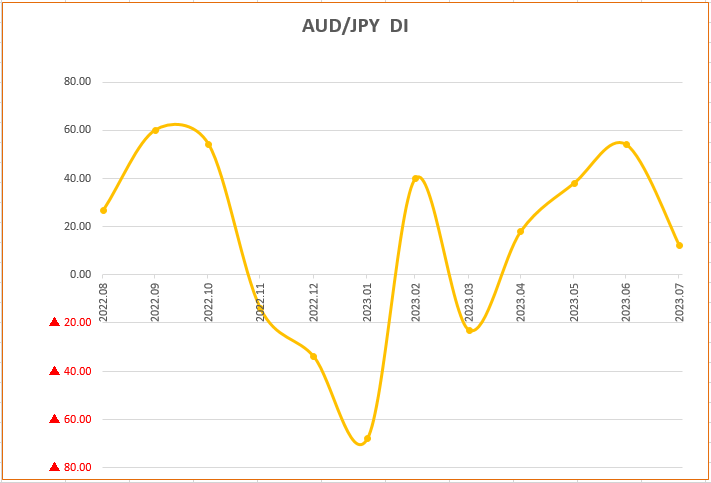

豪ドル/円

楽天証券が8月の豪ドル/円相場の先行きについて個人投資家にアンケート調査を実施したところ、「円安/豪ドル高」の予想が大きく減り全体の56%になりました。前月は77%でした。円安見通しから円高見通しを引いたDIは、前月から42ポイント減少して+12になりました。

今後、投資してみたい金融商品・国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

今回は、毎月実施している質問「今後投資してみたい国(地域)」で「日本」と「アメリカ」を選択した人の割合に注目します。各質問の選択肢は、ページ下部の表のとおり、13個です(複数選択可)。

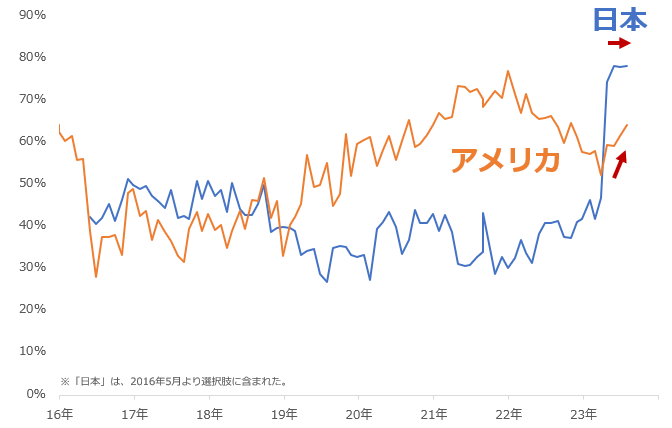

図:「日本」「アメリカ」を選択した人の割合の推移

2023年7月の調査で、「日本」を選択した人の割合は78.17%(前回比+0.16%)でした。また、「アメリカ」は64.07%(同+2.63%)でした。「日本」は、選択肢に採用された2016年5月以降の最高水準を維持、「アメリカ」は今年3月を起点とした反発が続いているなど、ともに強い状態にあります。

インバウンド需要増や、日銀の植田和男総裁が緩和的な金融政策を継続し、景気の下支えが続くことなどへの期待が、「日本」固有の要因だと考えられます。

また、「アメリカ」においては、各種経済指標がほどよく鈍化していることを受け、FRBによる利上げが打ち止めになる観測が生じ、景気回復へ期待が浮上していることが主な要因だと考えられます。

「日本」と「アメリカ」がともに強い状態であることについては、上記のようなそれぞれが有する要因だけでなく、市場全体を取り巻くムードが改善していることも、大きく貢献していると考えられます。

前回の本欄で触れた、積極的に選択したい選択肢がない場合に選択される傾向がある「特になし」は、7月の調査で4.09%と、記録的な低水準を維持しました。

「特になし」が低水準であることは、多くの回答者が、いずれかの国(地域)に投資する価値を見いだしていることを意味します。物色する意思が浮上するほど、市場全体を取り巻くムードが改善していることがうかがえます。

今後も、それぞれが有する要因に加え、市場全体を取り巻くムードが改善すれば、「日本」は高止まり、あるいはさらに上昇し、「アメリカ」はなお反発する可能性があります。

逆に言えば、これらが引き続き強い状態である場合、市場全体のムードは改善しているとも言えます。市場全体のムードのバロメーターになり得る、「日本」「アメリカ」の今後の動向に、注目していきたいと思います。

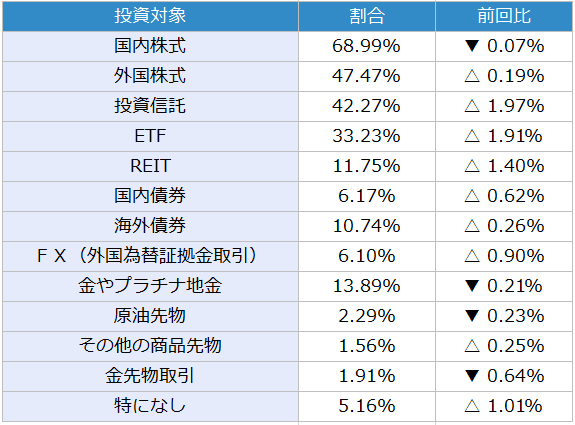

表:今後、投資してみたい金融商品 2023年7月調査時点 (複数回答可)

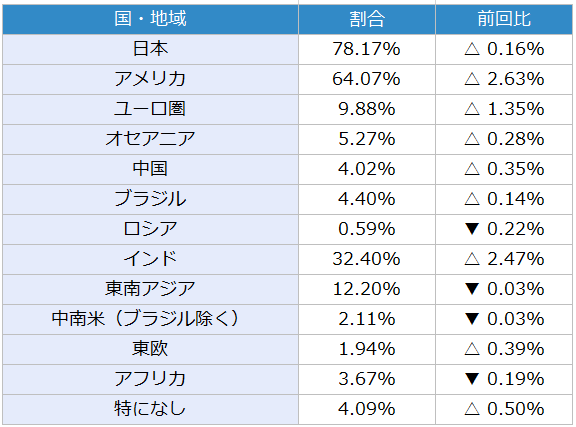

表:今後、投資してみたい国(地域) 2023年7月調査時点 (複数回答可)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。