三菱UFJ・三井住友の「買い」継続

三菱UFJフィナンシャル・グループ(以下「三菱UFJ」と表記)、三井住友フィナンシャルグループ(以下「三井住友FG」と表記)の2社について、筆者は2019年以降、一貫して「強い買い推奨」を継続してきました。その投資判断は今も変わりません。

買い推奨の理由は以下3点。

【1】2社とも配当利回りの高いディープ・バリュー株(株価指標で見て極めて割安な株)であること。

【2】2社とも海外事業拡大・ユニバーサルバンク経営によって安定的に高収益をあげるビジネスモデルができあがっていると考えること。

【3】国内商業銀行業務に収益回復期待が出ていること。国内商業銀行業務は、長年にわたり長期金利をゼロ近辺に固定する日本銀行のYCC(イールドカーブ・コントロール)政策で大きなダメージを受けてきたが、日銀がYCC政策を修正し始めていることが追い風に。

三菱UFJはM&A巧者

三菱UFJ・三井住友FGはともに「買い」判断ですが、両社を比較すると、三菱UFJの方がより投資価値が高いと考えています。海外展開・ユニバーサルバンク経営(投資銀行業務・証券・信託・リース業などへの多角化)でより大きな成果を出していると考えているからです。

三菱UFJはM&A(買収や合併)巧者です。リーマンショック時に経営危機に陥っていた米モルガンスタンレーに出資して、その後巨額の利益を得たことは有名です。

私が注目するのは、「買い」だけでなく「売り」も巧みなところです。三菱UFJは2021年に米国カリフォルニア州の地銀MUFGユニオン銀行の売却を決定しました。米地銀危機の直前で売り抜けたことは見事です。もし、今売ろうとしたら、地銀危機の影響で大幅に低い価格になったでしょう。

「従来型の商業銀行業務を展開する米国の地銀を保有する意義が薄れた」「デジタルバンキングへの投資に振り向けた方が良い」という判断から売却しました。今起こっている地銀危機を予見していたわけではありませんが、結果的にきわどいタイミングでうまく売り抜けました。

三菱UFJが、タイのアユタヤ銀行およびインドネシアのバンクダナモンを完全子会社としていることにも期待しています。この2銀行の買収では減損も出ました。今後、東南アジア経済のさらなる発展において、三菱UFJの戦略拠点となると考えています。

2社ともディープ・バリュー株

2022年12月以降、三菱UFJと三井住友FGの株価が大きく上昇しました。それでもなお、株価指標で見て極めて割安なディープ・バリュー株であることに変わりありません。したがって、「買い」判断は変わりません。

8月2日時点で、以下の通り、PER(株価収益率)・PBR(株価純資産倍率)が低く、予想配当利回りが高い、ディープ・バリュー株です。

2社の株価バリュエーション:2023年8月2日時点

| コード | 銘柄名 | 株価:円 | 配当利回り | PER:倍 | PBR:倍 |

|---|---|---|---|---|---|

| 8306 | 三菱UFJ FG | 1,128.0 | 3.6% | 10.4 | 0.78 |

| 8316 | 三井住友 FG | 6,470.0 | 3.9% | 10.5 | 0.68 |

| 出所:両社決算資料より楽天証券経済研究所が作成。配当利回りは2023年3月期1株当たり年間配当金(会社予想)を8月2日株価で割って算出。1株当たり配当金は、三菱UFJ41円、三井住友FG250円。PERは、8月2日株価を2024年3月期1株当たり利益(会社予想または会社目標)で割って算出 | |||||

金利が下がる都度、売られてきた銀行株

三菱UFJ、三井住友FGが、株価指標で見て極めて割安なのは、これまで高水準の利益をあげてきたにもかかわらず、株価が長期にわたり低迷してきたからです。両社の株価が過去どう推移してきたかご覧ください。

日経平均および三菱UFJ、三井住友FG株価の動き比較:2007年1月~2023年8月(2日まで)

両社とも2008年以降、金利低下とともに売られてきました。金利が低下している間は、日経平均を大幅に下回るパフォーマンスとなっていました。

株式市場で「金利低下→銀行(金融業)の収益悪化」というイメージが定着しているので、金利が低下する都度、世界中で銀行株をはじめとして金融株が売り込まれました。

日米の長期金利(10年国債利回り)推移:2007年1月~2023年8月(2日)

三菱UFJ・三井住友FGは、日米の長期金利が低下する過程で売られました。日本の長期金利がゼロ近辺に低下すると、国内商業銀行業務の収益低下が懸念されて、さらに売り込まれました。

銀行株が世界的に反転上昇に入るのは2021年からです。ドルの長期金利が上昇し始めると、世界的に金融株が見直され、日本のメガ銀行株も上昇しました。さらに2022年12月に、日銀が日本の長期(10年)金利の上限を0.25%から0.5%に引き上げると、国内銀行業務の利ザヤ拡大の期待から、日本の銀行株の上昇が加速しました。

2023年3月に欧米で金融不安が起こると、世界的に銀行株が売られ、日本のメガ銀行株も売られました。米国でシリコンバレー銀行などが破綻、欧州でクレディスイスの経営危機が表面化した影響が出ました。ただし、米国およびスイスの金融当局が迅速に対応を取り、金融危機の拡大を抑えると、もともと財務的に健全だった日本の銀行株は再び上昇に転じました。

日銀は7月、長期金利の上限を事実上1.0%まで引き上げました。日本の長期金利は8月2日時点で0.6%台まで上昇しています。長期金利の上昇で、日本国内の商業銀行業務に収益改善期待が高まっています。

金利低下でも高水準の利益を維持、第1四半期(4-6月)も好調

三菱UFJ、三井住友FGとも、金利低下期でも、安定的に高収益を稼いできました。「金利が下がると銀行の収益が悪化する」というイメージは、この2社には当てはまりません。

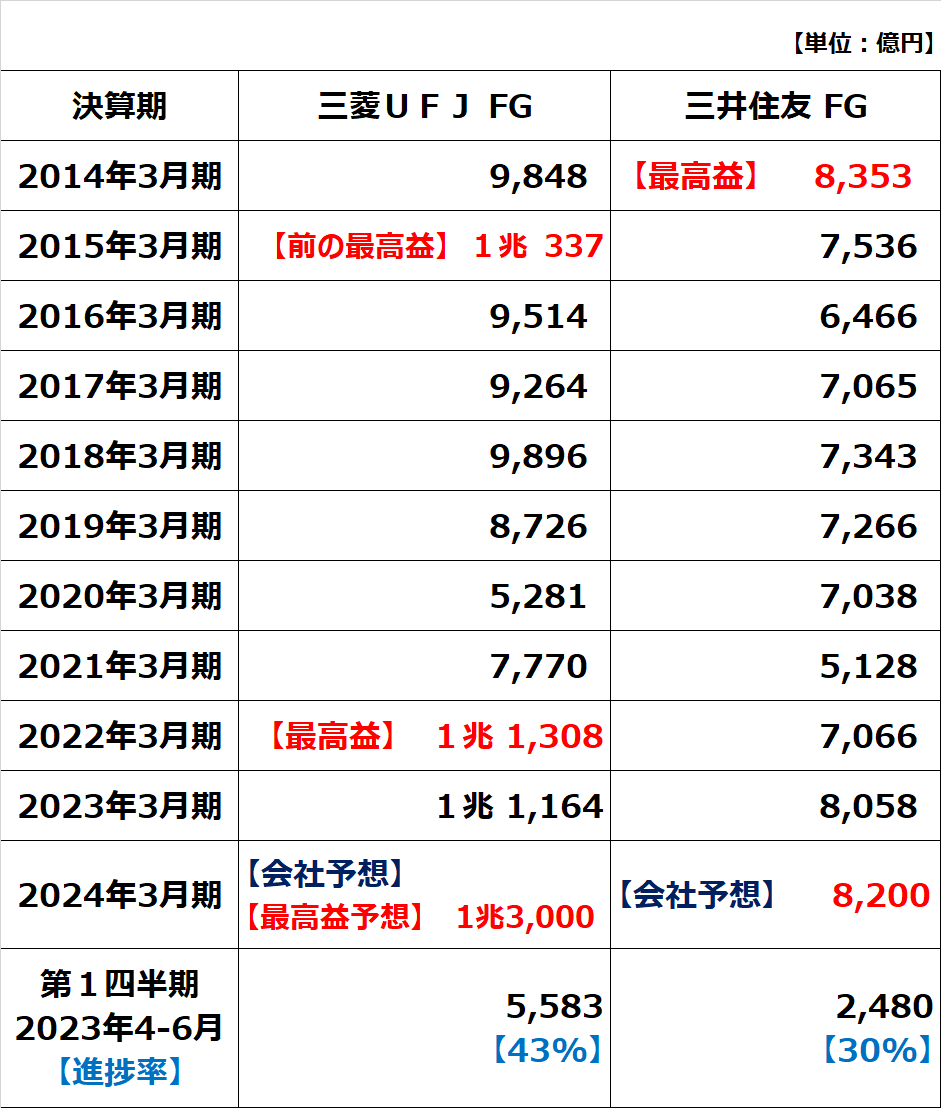

三菱UFJ、三井住友FGの連結純利益:2014年3月期~2024年3月期(会社予想)

三菱UFJの2022年3月期の連結純利益は、7期ぶりに最高益を更新。2024年3月期も過去最高益を上回る見通しです。

発表されたばかりの今第1四半期(2023年4-6月期)業績も好調でした。三菱UFJは、最高益更新を見込む今期の純利益予想1兆3,000億円に対し、第1四半期だけで5,583億円【注】を計上しました。通期目標に対する進捗(しんちょく)率は43%でした。

【注】三菱UFJの第1四半期は、持分法による投資損益が前年同期比768億円増だが、それは主にモルガンスタンレーの持分法適用決算期を変更した要因である。ただし、その要因を除外しても、第1四半期の業績が好調だったという評価は変わらない。

三井住友FGは進捗率30%でした。両社とも、通期の見通しを修正しませんでしたが、増額修正含みと考えています。

上の表をご覧いただくと、「金利が下がると銀行の利益が出なくなる」という株式市場の思い込みが誤りであることがわかります。両社の連結純利益は、2019年3月期まで、長期金利がどんどん低下していく中でも安定的に高水準を保っています。

2020年3月期・2021年3月期はコロナ禍で信用コスト(貸倒償却および貸倒引当金繰入額)が増加したことによって利益水準がやや下がりました。それでも、「コロナ禍にもかかわらず高水準の利益を維持していた」と評価できます。

2022年3月期、2社ともコロナ前の水準に利益が戻りました。三菱UFJは、2015年3月期にあげた最高益を更新しました。想定されたほど貸倒れが発生しなかったことから、貸倒引当金の戻入益が大きくなったことが貢献しました。低金利でも稼ぐメガ銀行の姿がよく表れています。

2022年3月期には、ロシアによるウクライナ侵攻が起こりましたが、この期のうちにロシア関連の与信について貸倒引当金を十分に積んだので、今後、ロシア関連与信で大きな損失が発生することはないと予想されます。

このように、三菱UFJと三井住友FGは、海外収益の拡大とユニバーサルバンク経営によって、低金利でも高収益を稼ぐビジネスモデルを確立していると考えています。今後、国内の長期金利の上昇が続けば、国内商業銀行業務の利益も拡大するので、さらに投資価値が高まります。

前期に続いて今期も増配

両社とも株主への利益配分に積極的と評価できます。以下の通り、両社とも、コロナ禍で配当を据え置いた2021年3月期を除けば、安定的に増配を続けています。

三菱UFJ、三井住友FGの1株当たり配当金:2017年3月期実績~2024年3月期(会社予想)

両社とも、さらに自社株買いを積極的に行っていることが高く評価できます。ともに株主への利益配分に積極的です。

2社とも保有する有価証券に巨額の評価益、ただし外債には評価損

ドル金利急上昇で、米国ではシリコンバレー銀行など地方銀行3行が破綻しました。金利上昇ピッチが急過ぎたため、米国の銀行が保有する米国債に巨額の評価損が発生したことが、米国の地方銀行の財務悪化につながりました。

日本の銀行も、ドル金利急上昇で、保有する外国債券に巨額の評価損が発生しています。

三菱UFJ、三井住友FGの「その他有価証券」の評価損益:2023年6月末時点

三菱UFJ・三井住友FGも保有する外債に巨額の評価損があります。ただし、保有する国内株式に巨額の評価益があるので、財務上の問題はありません。両社とも、国内株式・外国債券の評価損益を合わせた「その他有価証券」トータルでは、巨額の評価益を有します。

保有する外国債券に巨額の含み損が生じたことを、ネガティブにコメントするメディアもありますが、私はそうは思いません。金利上昇によって、将来外債投資で得られる利回りが拡大する効果、預貸金利ザヤが拡大する効果を勘案すると、金利上昇のトータル効果は、銀行業にとってプラスの方が大きいと考えています。

実際、ドル金利の上昇に加えて、円の長期金利も上昇してきたことによって、国内海外とも預貸金利ザヤ(貸出金利と預金金利の差)が拡大しつつあります。

両社とも、不良債権比率は低水準にとどまり、財務良好と評価しています。PBR1倍を割れている両社の株価は過小評価で、中長期での投資価値は高いと判断しています。

最後に告知事項です。筆者は過去に三井住友銀行に勤務したことがあり、三井住友FG株を9,000株保有しています。

日本株で積み立て投資ができるようになりました

楽天証券では6月1日より、日本株の個別銘柄で積み立て投資ができる「かぶツミ」サービスを開始しました。「毎月3,000円ずつあるいは毎月1株ずつ」など積み立て方法を決めて、積み立てていくことができるようになりました。対象銘柄は、「かぶミニ」の対象となっている1,602銘柄(7月31日時点)です。

詳しくは以下を参照してください。

これまで日本株の積み立て投資というと、日経平均インデックスファンドなどの投資信託が中心でした。これからは、投資信託だけでなく、予想配当利回りが高く、株価が割安と私が判断している三菱UFJ FG(8306)などの個別銘柄にも、積み立て投資を考えて良いと思います。

株価の急な変動時はテクニカル分析が有効

株価が過去のトレンドを脱して新しいトレンドに入る時、ファンダメンタルズ分析だけでは投資判断が遅れることがあります。そういう時は、ファンダメンタルズ分析とテクニカル分析を併用して判断することが必要です。

テクニカル分析を書籍で勉強したい方に、私が2021年12月にダイヤモンド社から出版した「株トレ」をご紹介します。出版後1年半で10万部を超え、初心者にわかりやすいと好評です。

「2000億円超を運用した伝説のファンドマネジャーの株トレ」

私が25年の日本株ファンドマネジャー時代に得たテクニカル分析のノウハウを初心者にもわかりやすく解説しています。クイズ60問を解いて、トレーニングする形式です。株価チャートの見方がわからなくて困っている方にぜひお読みいただきたい内容です。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。