毎週金曜日午後掲載

本レポートに掲載した銘柄:アドバンテスト(6857、東証プライム)、ディスコ(6146、東証プライム)

アドバンテスト

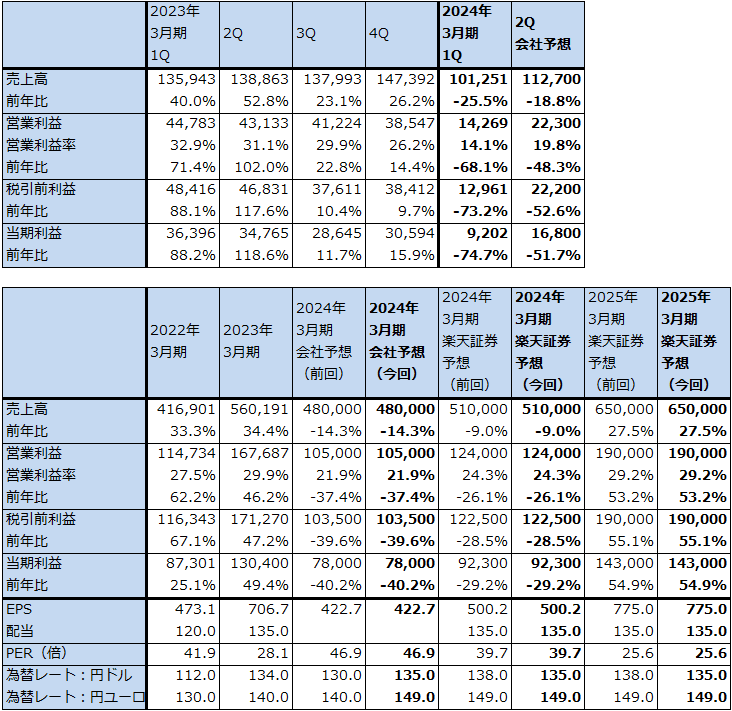

1.2024年3月期1Qは、25.5%減収、68.1%営業減益

アドバンテストの2024年3月期1Q(2023年4-6月期、以下今1Q)は、売上高1,012.51億円(前年比25.5%減)、営業利益142.69億円(同68.1%減)となりました。2023年3月期4Q決算時の会社予想通り今1Qは半導体テスタの需要が急減し、前年比でも前4Q比でも大幅減収減益となりました。

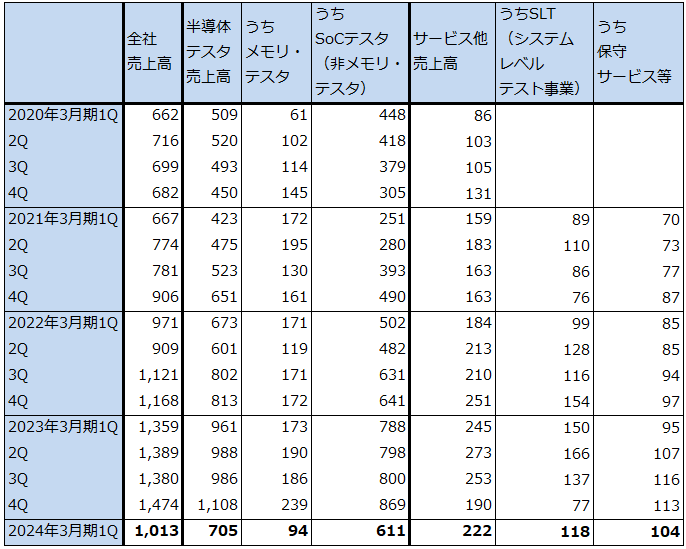

製品・サービス別売上高を見ると、SoCテスタ(非メモリ・テスタ)は前3Q800億円、前4Q869億円から今1Q611億円へ大きく落ち込みましたが、半導体景気が好調だった2022年3月期下期の水準は維持しました。メモリ・テスタは前3Q186億円、前4Q239億円、今1Q94億円とこれも今1Qに大きく落ち込みました。SoCテスタ、メモリ・テスタともに大幅減収となったことで今1Q営業利益は急減しました。

一方で、サービス他売上高は前3Q253億円、前4Q190億円、今1Q222億円と今1Qは回復しました。システムレベルテスト事業が前3Q137億円、前4Q77億円、今1Q118億円と回復しました。ただし、保守サービス等は前3Q116億円、前4Q113億円、今1Q104億円と減少しました。テスタ売上高の減少が影響しました。

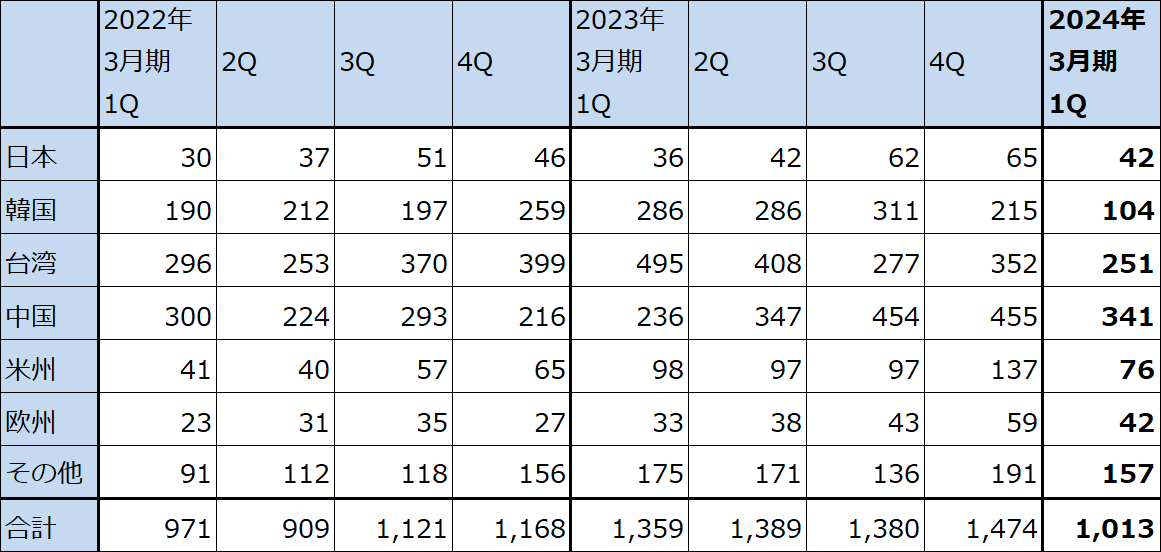

地域別売上高は、今1Qは全ての地域向けが前4Q比で減少しました。ただし、台湾向けは前3Q277億円、前4Q352億円、今1Q251億円、中国向けは同454億円、455億円、341億円と前4Q比で減少しましたが高水準を維持しました。

表1 アドバンテストの業績

発行済み株数 184,512千株

時価総額 3,659,796百万円(2023/7/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

表2 アドバンテストのテスタ売上高

出所:会社資料より楽天証券作成

表3 アドバンテストの地域別売上高

出所:会社資料より楽天証券作成

2.会社側は今2Qからの業績回復を予想。AI半導体の業績寄与は今4Qからか

1)会社側は今2Qからの業績回復を予想

今1Q業績は、主力のSoCテスタ売上高が幅広いユーザー向けに大きく落ち込んだため、前年比、前4Q比ともに売上高、営業利益ともに急減しました。ただし、会社側は2024年3月期通期業績予想2023年3月期4Q決算時の売上高4,800億円(前年比14.3%減)、営業利益1,050億円(同37.4%減)を今回も維持しました。

また会社側は、今期業績予想、売上高4,800億円、営業利益1,050億円に至る道筋も提示しました。それによれば、今1Qの売上高1,012.51億円、営業利益142.69億円に対して、今2Q会社予想は売上高1,127億円(前年比18.8%減)、営業利益223億円(同48.3%減)、今下期会社予想は売上高2,660億円(同6.8%減)、営業利益684億円(同14.3%減)となる見込みです。今下期は前年比では減収減益予想ですが、今上期比では増収増益に転じる見通しです。

アドバンテストの業績は今1Qに大底を付けて今2Q以降順調に回復すると予想されます。今下期会社予想は前年比で減収減益予想ですが、前下期は産業向け、自動車向け、高級スマートフォン向け、HPC(パソコン、サーバー、ゲーム機等)向け、AI関連向け(データセンター用GPU向けと思われる)が順調で業績は高水準でした(2023年3月期通期で過去最高業績)。それに対して、今下期は産業向け、自動車向けは堅調と思われますが、今年9~10月に発売されると予想される最新の3ナノチップセット搭載の新型iPhoneによるテスタ需要に関しては、アドバンテストはほとんど関係ないと思われます。アップル向け半導体用のテスタはテラダインが強いと言われています。

2)今下期会社予想は意外に強い予想?

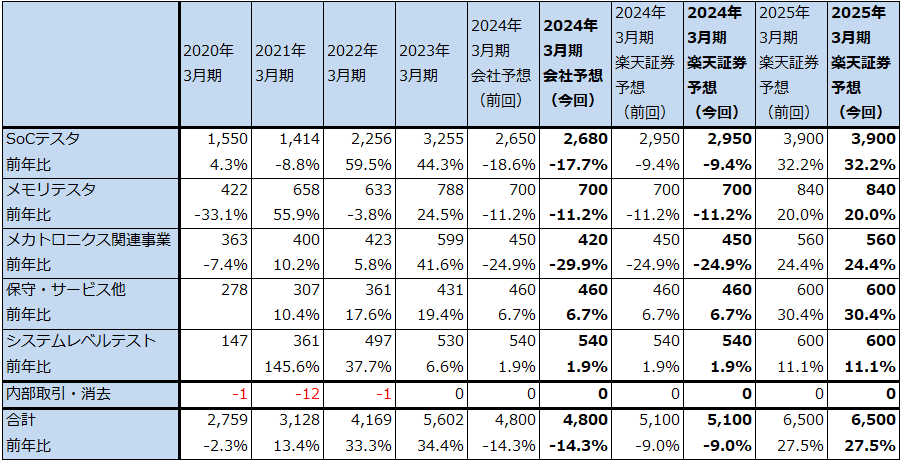

会社側は期初予想よりもテスタ需要は弱いとしており、会社側の今下期会社予想は減収減益予想です。ただし前述したように見ていくと、今下期会社予想は意外に強いものであると言えます。私見ですが、円安効果が期待できること(今期為替レート前提は、前回会社予想1ドル=130円から135円に、1ユーロ=140円から149円に円安方向に修正された。営業利益に対する為替感応度は1ドル1円の円安で11億円のプラス、1ユーロ1円の円安で3億円のマイナス)、今1Qに売上高が減りすぎた反動が2Q以降にあると思われること、産業向け、自動車向けが堅調であること、会社側は今4Qから生成AI向けの業績寄与を見込んでいる模様ですが、生成AI向けの中でHBM(AIサーバーにGPU、CPUとともに組み込む特殊メモリ)やメモリ向けで高性能DRAMへのメモリ・テスタ投資が今4Qから活発になると会社側は考えています。また、データセンター用GPU、CPUを含む生成AI向けの業績寄与が前倒しになる可能性もあると思われます。

このように考え、楽天証券では2024年3月期を前回予想と同じ売上高5,100億円(前年比9.0%減)、営業利益1,240億円(同26.1%減)、2025年3月期も前回予想と同じ売上高6,500億円(同27.5%増)、営業利益1,900億円(同53.2%増)と予想します。早ければ今2Qから会社予想に対して少しずつ上方修正が有り得ると考えています。

会社側は生成AI向けの業績寄与について今4Qからとしていますが、AI半導体の中で最も重要なエヌビディアのデータセンター用新型GPU「H100」については、エヌビディアのこれまでの業績と会社側ガイダンスを見るとすでに大きな量産が始まっています。「H100」はダイサイズが大きく、一度にテストできる個数が他のロジック半導体に比べて少なく、チップの回路も複雑なのでテスト時間も長くかかると思われます。そのため、他のロジック半導体に比べてSoCテスタの所要量が増える傾向があると思われます。足元では民生品用ロジック半導体向け、メモリ向けともテスタ需要が弱いため、業績は前年水準を下回っていますが、「H100」の需要の強さによっては今2Qから少しずつ会社予想に対する上乗せが有り得るというのが私の考えです。

表4 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注:四捨五入のため合計が合わない場合がある。

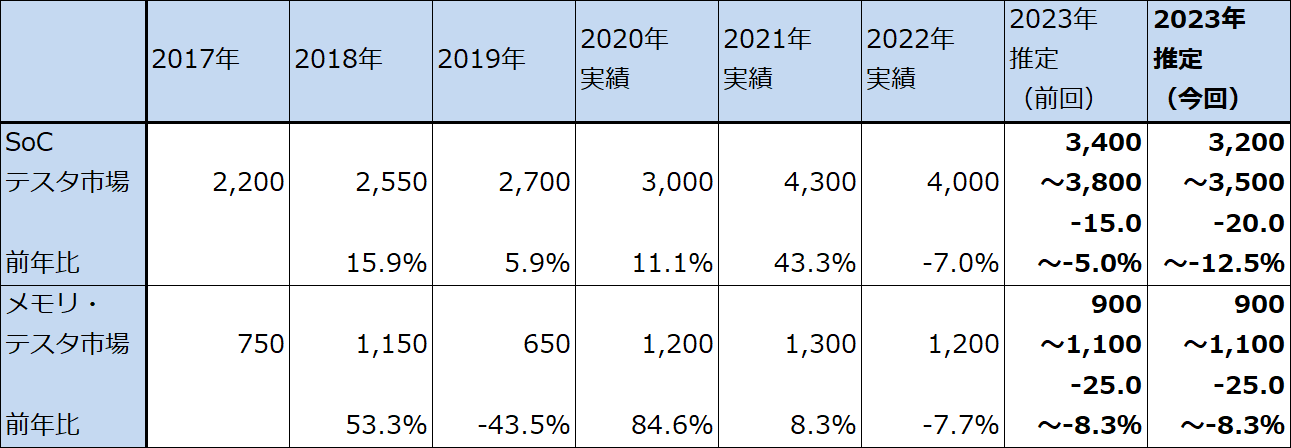

表5 アドバンテストの半導体テスタ市場予想

出所:アドバンテスト資料より楽天証券作成

3.今後6~12カ月間の目標株価は前回の2万6,000円を維持する

アドバンテストの今後6~12カ月間の目標株価は、前回の2万6,000円を維持します。2025年3月期の楽天証券予想EPS(1株当たり利益)775.0円に、前回と同じ想定PER(株価収益率)30~35倍を当てはめました。

引き続き中長期で投資妙味を感じます。

ディスコ

1.2024年3月期1Qは、9.7%減収、21.4%営業減益

ディスコの2024年3月期1Q(2023年4-6月期)は、売上高539.61億円(前年比9.7%減)、営業利益169.72億円(同21.4%減)となりました。2023年3月期4Q決算発表時会社予想の売上高533億円、営業利益165億円をやや上回りました。

一方で今1Qの連結出荷額は677.81億円となり、前4Q709.01億円から減収となったものの、会社予想の622億円を上回りました。

製品別、分野別に見ると、民生品向け半導体の需要が弱いため、集積回路向けの需要も弱い状態が続いています。当面は集積回路向けは需要が弱い状態が続くと思われます。消耗品は前4Qから今1Qは回復しており、会社側では前4Qで底打ちしたとしていますが、今後の回復は緩やかともしています。

これに対して、ダイサ、グラインダともその他半導体向け(主にパワー半導体向け)の出荷額が強く、今1Qは前4Qを上回っています。パワー半導体向けは特に新型のSiCパワー半導体の増産が世界的に続いているため、当面は需要が強い状態が続くと思われます。

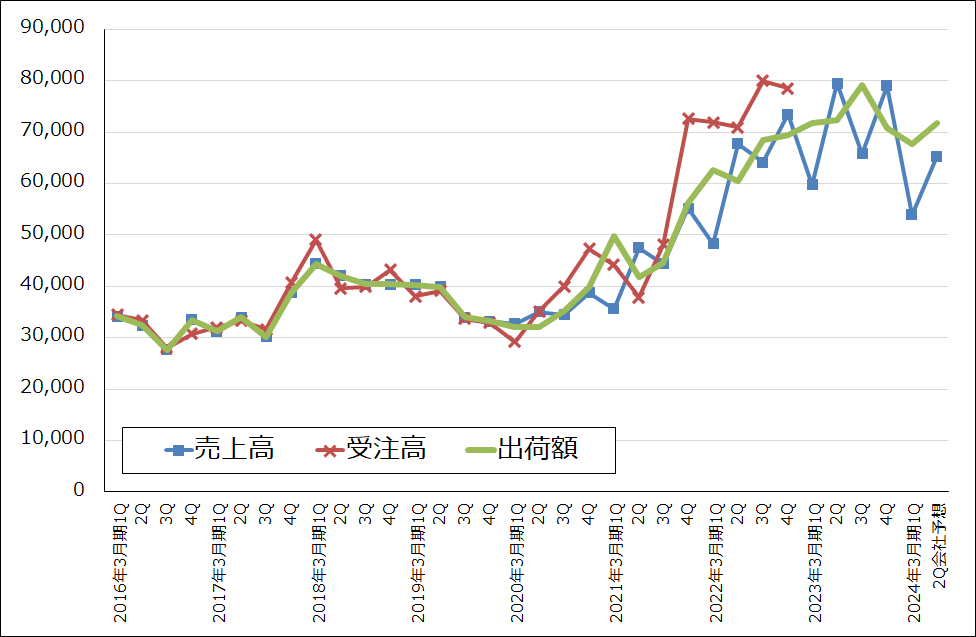

ディスコのダイサ(回路を描き込んだシリコンウェハを四角いチップに切り出す)、グラインダ(シリコンウェハの底面を削り薄くする)は世界シェア70~80%であり、世界中の半導体工場、OSAT(後工程専門業者)の工場のほとんどにディスコ製品があります。そして、半導体工場の稼働率が上がれば消耗品(ブレード:刃)の需要が増え、ダイサ、グラインダの更新需要、増設需要が発生するため、ディスコの連結出荷額は半導体セクターの生産、稼働率の動きとほとんど同じ動きになると考えてよいと思われます。過去の動きは概ねそうなっています。

このことを考えると、年度決算期である前4Qに対して今1Qは検収(収益認識)が少なかった模様なので、今1Qは前4Q比で大幅減収減益となりましたが、ディスコの連結出荷額を見る限り、半導体セクターの生産水準と工場稼働率、ディスコの連結出荷額と実質的な業績水準は高水準であると言えます。

表6 ディスコの業績

発行済み株数 108,332千株

時価総額 2,841,007百万円(2023/7/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

グラフ1 ディスコ:売上高、受注高、出荷額(連結ベース)

表7 ディスコ:連結受注高、売上高、出荷額

出所:会社資料より楽天証券作成

注:受注高は2023年3月期より非開示。

2.楽天証券は2024年3月期、2025年3月期業績予想を上方修正する

楽天証券では、2024年3月期、2025年3月期業績予想を各々上方修正します。2024年3月期予想は前回の売上高2,550億円、営業利益860億円から売上高2,660億円(前年比6.4%減)、営業利益920億円(同16.7%減)へ、2025年3月期は前回の売上高3,200億円、営業利益1,180億円から売上高3,400億円(同27.8%増)、営業利益1,290億円(同40.2%増)と予想します。

楽天証券業績予想では、足元の出荷水準が高いこと、会社側によれば早ければ今3Qに生成AI向けの出荷が始まるということを重視しました。生成AIの駆動に使うデータセンター用GPU、CPU、周辺のASICは、特にデータセンター用GPUの増産が活発なので、今3Q以降業績寄与が増える可能性があります。また、パワー半導体向けが持続的に増えることも評価しました。

3.今後6~12カ月間の目標株価は前回の2万7,000円から3万2,000円に引き上げる

ディスコの今後6~12カ月間の目標株価を、前回の2万7,000円から3万2,000円に引き上げます。2025年3月期楽天証券予想EPS856.6円に今後の成長性を評価して想定PER35~40倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アドバンテスト(6857、東証プライム)、ディスコ(6146、東証プライム)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。