※この記事は2022年2月25日に掲載されたものです。

資産形成の正解は人それぞれですが、一方で、多くの人が失敗してしまう考え方や、やり方があるようです。このシリーズでは、資産形成を始める人が陥りがちな失敗事例を取り上げ、やってはいけない行動をわかりやすく解説します。

お悩み

積立投資をしている友人からレバナスを勧められたが本当に大丈夫なのか?

吉本雄一さん(仮名)会社員・40歳(既婚、子ども2人)

吉本さんは、同僚の川田さんからレバレッジ投資の魅力について話を聞いていました。

友人の川田さんは、「これから将来の貯蓄をしていくなら少しでも多く資産を増やしたい、そう思っていた時にレバレッジ投信で米国のNASDAQの2倍の動きをする商品を見つけたんだ。NASDAQのインデックス積立投資でも数倍になるところが、レバレッジで2倍の値動きとなると20倍以上の成果が期待できるんだよ!」と熱く語っています。

「そんなうまい話はないだろう」と吉本さんは考えつつも、「確かに米国株式市場は長い目で見れば右肩上がりに推移している。積立投資は長い時間をかけて行う投資だし、余裕資金でやっているから値動きがあっても普段の生活には支障はない。

もともとは最近人気になっている米国S&P500に連動した投信でインデックス投資を考えていたんだから、レバレッジをかけたNASDAQもいいかも…」、と考えるようになりました。

吉本さんは、レバレッジ投資がハイリスク・ハイリターンであることを理解しつつも、長期投資で積立をするのだから許容できるだろうと、川田さんと一緒にレバレッジ投信で積立投資を始めることにしました。

はたして、吉本さんの決断は長期投資として、積立投資として良かったといえるのでしょうか??

初心者が積立投資をレバレッジ投信だけですることはおすすめしない

レバレッジ投資はリスクがかなり高い投資であること、手数料もインデックス投資に比べると高いことなどは分かっていることだと思います。それでも積立投資にレバレッジ投信を選ぶ人がいます。

「長期積立投資をしても人生が変わるほどの資産が積み上がるわけではない」

「レバレッジ積立なら少額から積み立ててもひと財産を築ける可能性がある」

「どうせ長期投資ならリスクがあってもおきっぱなしでいい」

「積み立てすることで分散して買っているので、値動きがあっても心配していない」

あなたの周りでも同じような理由でレバレッジ積立を始めた人はいませんか?

アドバイザーとして、多くの方から資産形成の相談にのってきた経験上、私が積立投資で最も重視することは「継続し続けること」、そして最も難しいのは「投資をやめて、うまく現金にすること」です。この2点を実践するためにも、レバレッジ投信をおすすめしていません。

レバレッジ投信の大きすぎる値動きは、せっかく積み立てた資産が大きく目減りするタイミングが必ずきます。その時に精神的に大きな負担となり、継続することが困難になります。

また積立投資の特徴として、継続すればするほど投資資金が増えていくので、値動きの幅も大きくなります。

いざお金が必要な時期がきたときに、たまたま相場が大きく下落するタイミングと一致してしまった場合は、インデックス投資であっても衝撃は大きなものですが、レバレッジ投資はその比ではありません。場合によっては、生活設計そのものを見直す必要がでてくるでしょう。

そこで、私なりにレバレッジ投信での積立投資をおすすめしない理由を詳しくお伝えしたいと思います。

おすすめしない理由1:過去のシミュレーションは積立を開始した時期で結果が大きく違う

そもそも積立投資は、主に現在まとまった資金がない人が、毎月数千~数万円の貯蓄をしながら同時に運用をすることで、効率的に資産形成を目指す投資です。資産形成では「長期分散積立」の投資がよくおすすめされていますが、最も重要なことは長期積立することで「投資に回せるお金」を増やしていくことです。

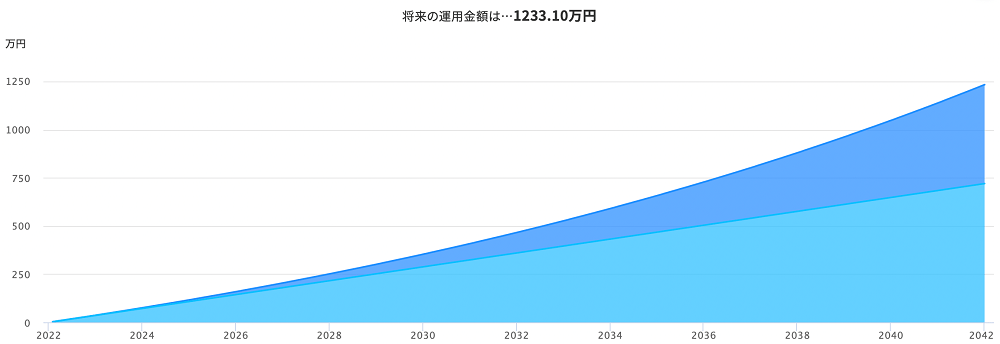

仮に「毎月3万円積立、年率5%で運用」でシミュレーションをした場合、以下のようになります。

5年目:運用総額 159万447円(積立金額144万円+運用益15万447円)

10年目:運用総額 465万8,468円(積立金額360万円+運用益105万8,468円)

15年目:運用総額 727万7,949円(積立金額504万円+運用益223万7,949円)

20年目:運用総額 1,233万1,010円(積立金額720万円+運用益513万1,010円)

※楽天証券の積立かんたんシミュレーションより

もちろん運用は毎年同じ年率でまわるわけではありませんが、積立金額が増えると同時に運用益が増えることで「投資に回しているお金」自体が増えていることでより大きな運用成果となっています。もちろん運用益が増えるほど、資産は増えます。

うまくいけば大きな運用益が狙えるレバレッジ投信は魅力的に感じる方も多いでしょうし、自己責任で選択することも自由です。ただし、相場が良い時は高いリスクであっても気づかず、相場が悪くなってから後悔する人をたくさん見てきました。

これは投資信託の過去のシミュレーションすべてに共通しているといえますが、「いつの時点」から運用を始めたかによって結果は大きく変わります。販売する側や商品を作った側の資料では、当然ですが見栄えが良いように投資期間を考えてグラフが強調されていますが、注目するべきは価格が上昇している相場時ではなく、むしろ下落している相場時の値動きです。

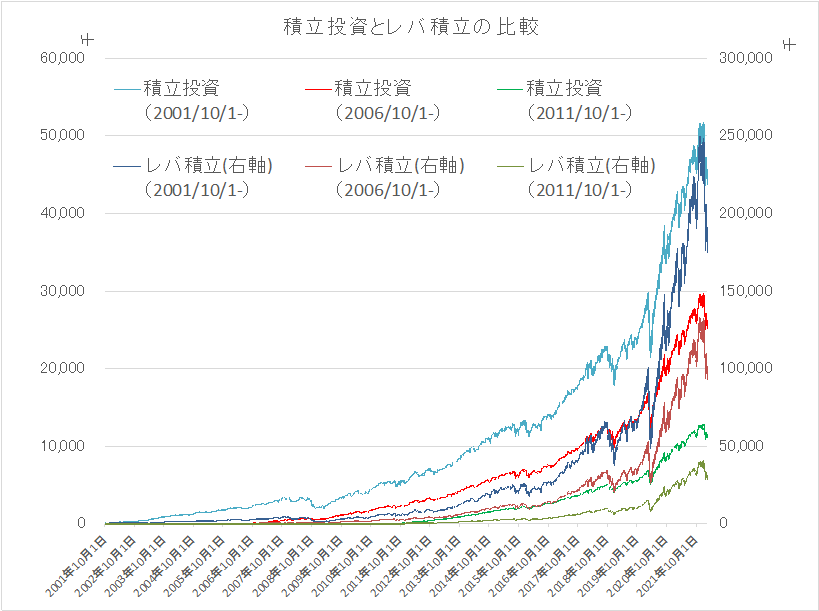

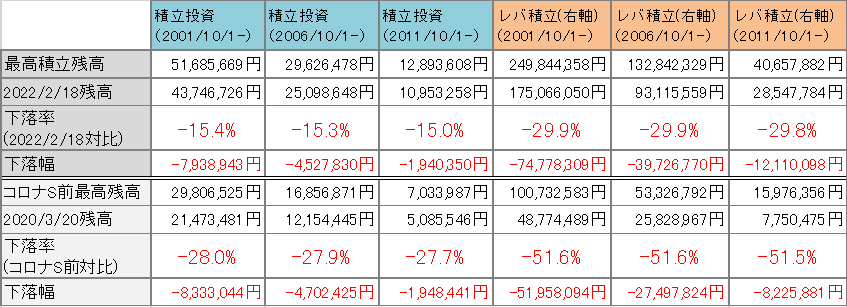

では最近はやりのレバレッジNASDAQで「積立」をしながら「運用」した場合のシミュレーションはどうなるのでしょうか? 毎月3万円ずつNASDAQ100に投資をした場合と、レバレッジNASDAQに投資をした場合をグラフにしてみました。

グラフでは投資を続けていれば、どの期間から始めたとしても、大きく利益が上がっていることがわかります。しかしよく見ていただきたいのは、下落局面時の金額の下落幅です。2022年になってから株式相場は下落基調が続いていますが、まだ暴落といえる水準ではありません。

2020年に起きたコロナショックは大きな下落でしたが、各国の金融緩和によってわずか1カ月程度で元の株価水準に戻っていきました。2009年のリーマンショック前後の相場を経験した人であれば、下落相場が続く時にレバレッジ投資を続けることの精神的な辛さを理解しやすいのではないでしょうか?

積立を継続すればするほど、投資金額が大きくなるので、運用の後半になればなるほど相場が下落した時の影響も大きくなります。継続ができれば良いですが、その時の下落があなたのリスク許容範囲を超えていれば継続できず、投資をやめてしまう可能性が高いでしょう。

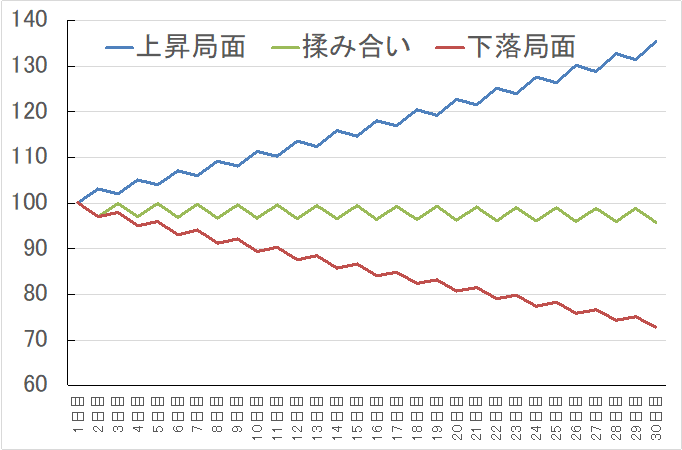

おすすめしない理由2:上昇相場以外に弱い、特に下落相場では資産が急減する

レバレッジ投信は、日々の上下率が何倍にもなる値動きをするので、複利効果で右肩上がりの相場では驚くほど資産が増えていきます。もちろん下落相場ではあっという間に資産が目減りすることになりますが、一定のレンジで価格が上下するもみ合い相場にも弱いという特徴があります。

もちろん相場で、このようにきれいに、上がって下がって…と動くことは考えづらいので、もみ合い相場では価格が減価するイメージです。

ただし、実際の運用では、投資信託には運用手数料が発生しています。最近人気となっているNASDAQのレバレッジ投信では1%程度の年間費用が日々引かれているようです。そうなるともみ合い相場が続くだけでも、手数料負担が重くのしかかってくることになります。

ご存じの通り、相場は良い時だけではありません。悪い時もあれば、あまり動きがない時もあります。長期投資であるならどの相場も経験することになりますので、レバレッジ投信は上昇局面だからこそ、生きる仕組みということを理解しておくべきです。

どんなハイリスクな商品でも良い結果が出ている時はリスクを感じにくくなります。相場が悪い時を想定せずに投資していては、気づいた時には手遅れになってしまい、投資を継続することが難しくなるでしょう。

おすすめしない理由3:高すぎるリスク(大きな価格変動)が継続を困難にする

積立投資をやめてしまう人の理由には、「経済的に続けるのが難しくなった」「まとまったお金が必要になった」など、生活する上でお金が必要なことが原因であることもしばしばです。

しかし、私の経験上だと初心者が積立投資をやめてしまう理由は、「毎月積み立てたお金が減ってしまうことに耐えられない」というものです。特に株式市場では年間で10%以上の値動きは珍しいものではありません。

例えば、毎月3万円ずつ積み立てた金額が50万円を超えてきた時に、たった1カ月で40万円以下になってしまったらどう感じるでしょうか?「3カ月分以上がなくなった」「もっと下がってしまったらどうしよう」など悲観的になってしまう方が多くでてきてもおかしくありません。

これが、1年間ぐらいかけて10%下がった場合だと、時間が緩やかな分精神的なダメージも少なく済みやすい上に、積立投資であるので「ドルコスト平均法」の効果で市場全体に比べれば軽微な損失で済むでしょう。

心理的にみても、行動ファイナンス(行動経済学に基づく投資理論)の中心的な理論であるプロスペクト理論の一節では、投資家は「資産が増えていく喜びよりも、減っていく苦痛」のほうがはるかに大きいということを示しています。

積立投資を始めるためには、大前提として「毎月余裕資金をつくれる家計」が必要ですが、継続するためには「日々の価格変動に左右されない環境づくり」が重要です。そのためには、自分の投資経験や知識の範囲で許容できるリスクで投資先商品を決めましょう。

積立投資で大切なことは、「継続できる」やり方かどうか

運用益の追求を第一ではなく、自分にあった資産形成を目指そう

レバレッジ商品自体が投資商品として悪いとは全く思っていません。リスクや仕組みを理解した上で投資するタイミングを暴落時などに限定して購入したり、どんな相場でも気にせずレバレッジ投信に託して積立投資を続けたりすることができるなら大きなリターンを得られるかもしれません。

しかし、短期的な売買は個人投資家がやってしまいがちな失敗ですし、投資経験の少ない人がレバレッジ投信のような値動きの激しい投資を継続できるかは疑問です。

もし、それでもレバレッジ投信での積立投資をやってみたいという人は、金額を少なめにするか積立投資の一部をレバレッジ投信にするなど様子を見ながら始めることをおすすめします。

■著者・西崎努氏の著書『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、本連載「やってはいけない資産形成」を筆者が解説する動画が視聴可能!

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。