毎週金曜日午後掲載

本レポートに掲載した銘柄:ASMLホールディング(ASML、アムステルダム、NASDAQ)、TSMC(TSM、台湾、NYSE ADR)、マイクロソフト(MSFT、NASDAQ)、アドバンテスト(6857、東証プライム)、メタ・プラットフォームズ(META、NASDAQ)、AMD(AMD、NASDAQ)、アップル(AAPL、NASDAQ)、レーザーテック(6920、東証プライム)、東京エレクトロン(8035、東証プライム)、エヌビディア(NVDA、NASDAQ)

1.半導体セクターの現状

今回は、半導体セクターの現状と先行きを概観し、7月第3週から本格化する2023年4-6月期、5-7月期のハイテク株決算の見所をアメリカ株中心に探りたいと思います。

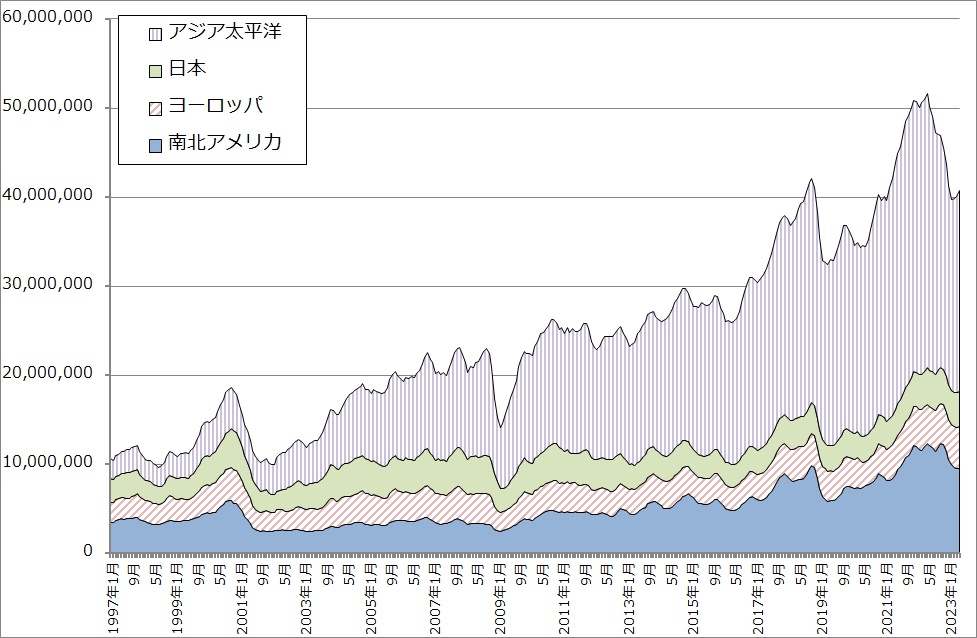

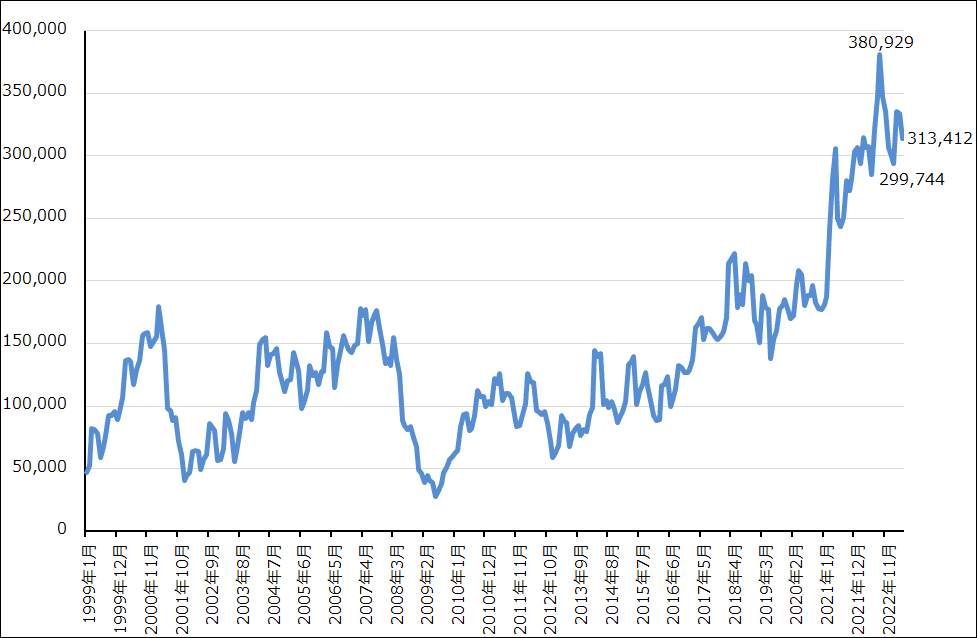

まず、世界のハイテクセクターの中核である半導体セクターの現状を概観したいと思います。グラフ1は世界半導体出荷金額(3カ月移動平均)のトレンドを見たものです。2022年5月にピークを付け、2023年2月を底として5月はやや回復したところにあります。

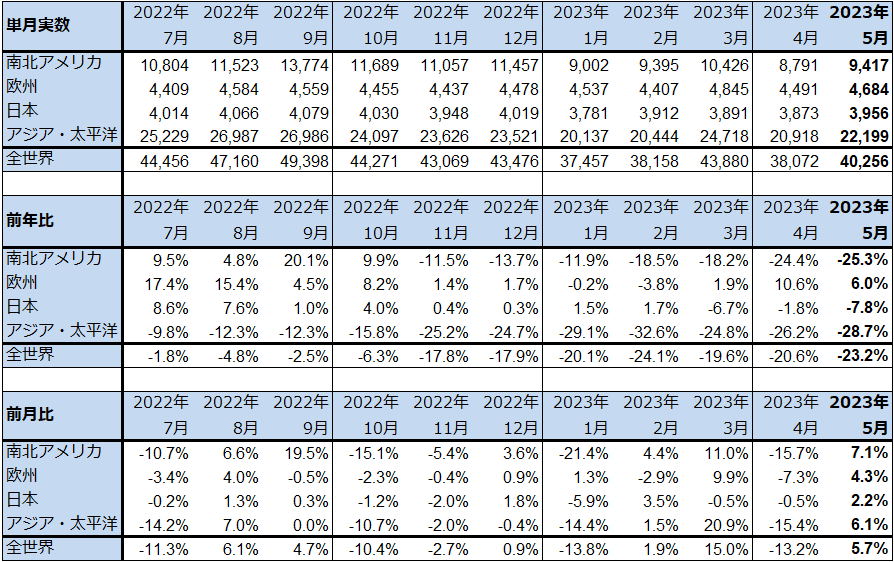

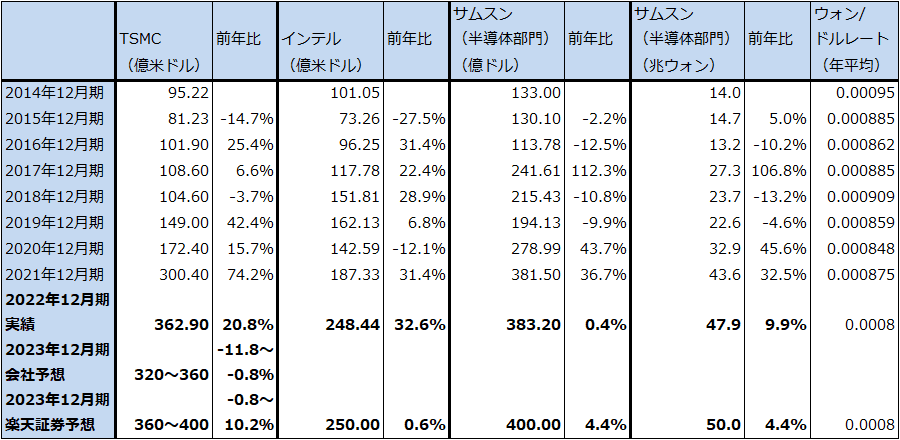

表1の世界半導体出荷金額(単月)を見ると、直近ピークは2022年3月545.49億ドル、底は2023年1月374.57億ドルであり、2023年5月402.56億ドルはそこからやや回復したところです。

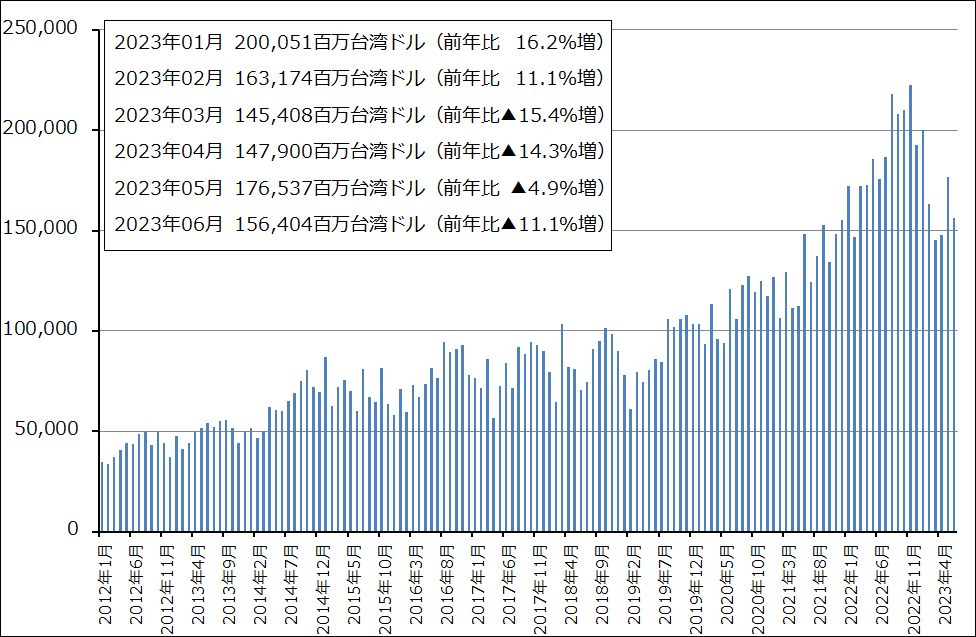

また、TSMCの月次売上高を見ると、2022年11月2,227.06億台湾ドルをピークとして、その後急速に出荷金額が減少しています。直近の底は2023年3月1,454.08億台湾ドルですが、2023年5月には1,765.37億台湾ドルへ急回復しました。6月は再び1,564.04億台湾ドルへ落ちましたが、私はTSMCの売上高は2023年4-6月期で大底を打ち、回復に向かうと予想します。この見方が外れても、7-9月期には大底を打つと予想します。過去のTSMCの月次売上高が大底を打った時期を見ると、大底圏で売上高が急回復している場面が共通してあります。5月の急回復はAI半導体の出荷増加が寄与した可能性がありますが、2023年7-9月期を見ると今年9~10月発売と予想される新型iPhoneに搭載される3ナノチップセットの出荷が2023年7-9月期に始まると思われます。

新型iPhone向けと、すでに大きな増産が必要になっているエヌビディアの「A100」「H100」を始めとするAI半導体の生産、出荷の増加を合わせて考えると、TSMCの月次売上高は2023年7-9月期には底離れして再成長に向かうと考えられます。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

2.今回の半導体ブームの牽引役は、AI、データセンター、EV、新型iPhoneなど

このように、私は2023年4-6月期または7-9月期に半導体デバイス市場は大底を打ち、その後回復に転じると考えています。半導体製造装置市場も同様ですが、1四半期後ずれすることもありうる思います(すなわち7-9月期または10-12月期が半導体製造装置市場の底になるという見方です)。したがって、遅くとも2023年7-9月期には半導体デバイスが、10-12月期には半導体製造装置が底を打ち、その後は遅くないスピードで、回復、再成長へ向かうと予想します。

ただし、今回の半導体セクターの成長は、牽引役が生成AI、あるいはAI全般、データセンター、EV、新型iPhoneなどに大きく偏った成長になる可能性があります。企業や投資家、アナリストの持つ視点によって景況感が大きく変わる可能性があります。分野によってはハイテク景気の見え方が正反対になる場合もあると思われます。

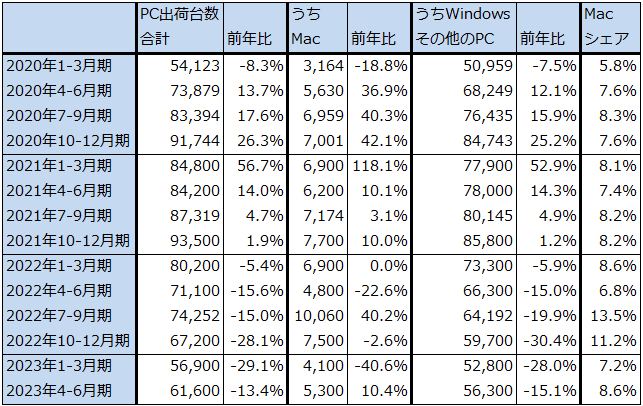

まず、民生品向け半導体は悪化が続いています。パソコンは2022年1-3月期から世界出荷台数が前年割れしています(表2)。足元でも弱い状態が続いています。ただし、アップルのMacは他のパソコンほど弱くはありません。映像系クリエーターが好んで使うようなMacの上級PCはコンスタントに売れています。WindowsPCでもゲーミングPCの高級機で同様の傾向があります。

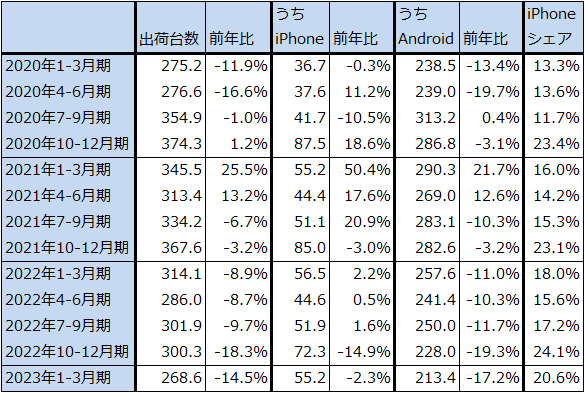

スマートフォンもiPhoneを除くと出荷台数は前年割れの状態が続いています(表3)。要するに一部の高級機以外は売れないということです。スマートフォンは普及台数がほぼ上限に達した可能性もあるため、個別製品の成長はあっても分野としての大きな成長は望めなくなることもありうると思われます。

ところが、民生品向けでもアップル向けを取り出してみると、決して悪い状況ではありません。むしろ、9~10月に発売されるであろう新型iPhoneに3ナノチップセットが搭載されるであろうことを考えるとその売れ行きには期待を持ってもよいと思われます。これは、新型iPhoneの後に発売されるであろう「M3」チップ搭載のMacについても同様です。

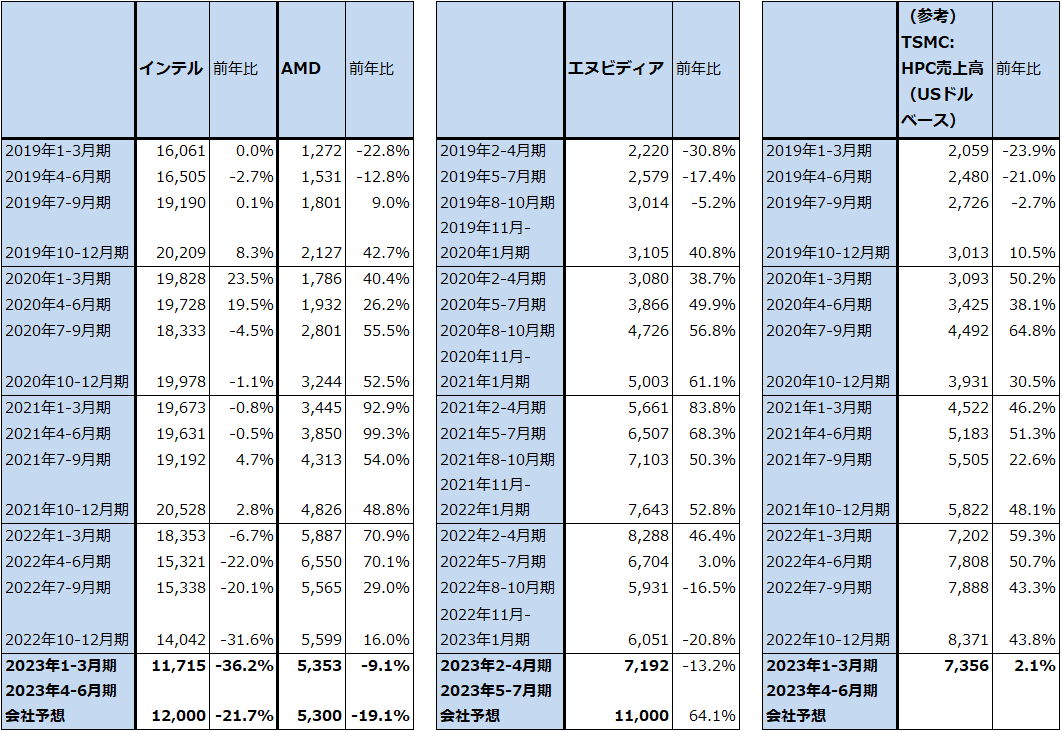

同じ問題は、データセンター向けの比重、特にデータセンター向けAIサーバーの中に搭載されるGPU、CPU、その他の半導体の比重がその半導体メーカーの中でどの程度なのかにもよります。表4はインテル、AMD、エヌビディアの全社売上高と、TSMCのHPC向け売上高を四半期ごとに並べたものです。生成AIが大きなブームになってからデータセンター用GPU(AI駆動用GPU)の定番である「A100」「H100」を持つエヌビディアと、パソコン用、サーバー用CPUが主力のAMD、インテルと業績成長率に大きな差がついています。4-6月期、5-7月期決算と7-9月期、8-10月期見通しにおいてもこの成長率格差が開いたままであるなら、インテル、AMDへの投資を縮小し、エヌビディアのポジションを増やすことを検討する投資家が増える可能性があります。

ましてや、H100がAIの「推論」へ進出することが明確になり、AIサーバーに搭載されるGPUの個数は増え続けるが、一方でCPUの搭載個数は大きく増えない場合(今のハイエンドAIサーバーのスペックの1例は、高性能CPU(AMDのGenoa、インテルのサファイア・ラピッズ)を最大2個搭載し、H100を8個搭載する)、さらにAMDが今年後半に出荷開始する予定のデータセンター用チップセット「Instinct MI300」でも大きなシェアを獲得できない場合は、この成長率格差は今回の半導体ブームを通じて続く可能性もあります。

このような見方から、2023年4-6月期、5-7月期決算と各社の7-9月期、8-10月期見通しは半導体セクターへの投資にとって極めて重要な決算であると言えます。

表2 世界パソコン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

表3 世界スマートフォン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

表4 インテル、AMD、エヌビディアの四半期売上高

出所:会社資料より楽天証券作成

注1:AMDの2022年1-3月期からはザイリンクスを含む。

注2:会社予想は予想レンジの中心値。

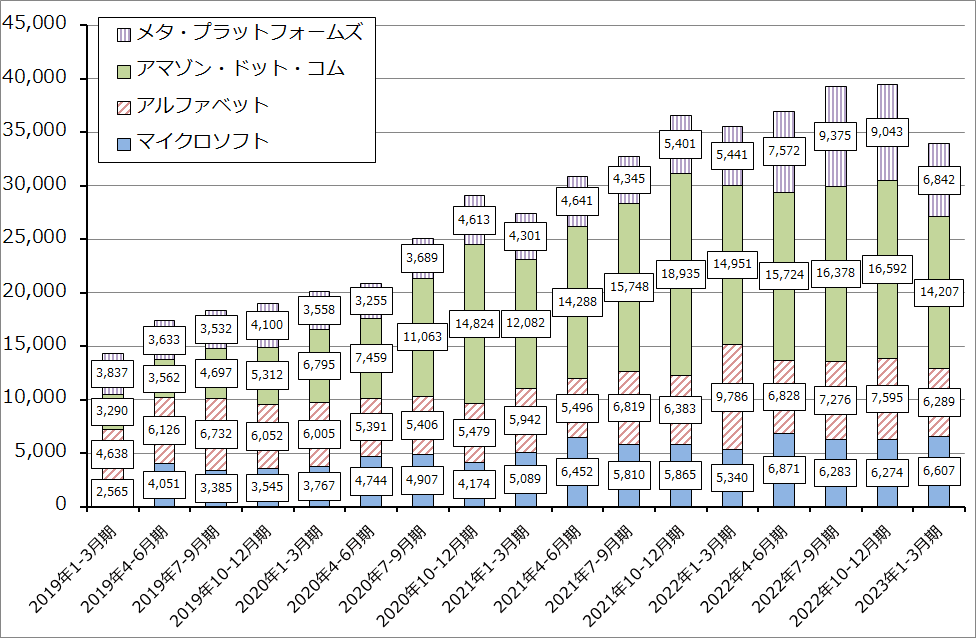

3.生成AIがハイテク景気に与える影響をどう見るか。GAFAMの設備投資動向に注目したい

半導体設備投資、半導体製造装置を見る上で重要なのは、まず、生成AI関連の投資が大手クラウドサービス会社、アマゾン(AWS)、マイクロソフト(Azure)、アルファベット(Google Cloud)において、2023年4-6月期に増加したのかどうかです。2023年1-3月期決算において、アルファベットとアマゾンは、ネットワークと情報システム投資は今後増加するとコメントしました。メタ・プラットフォームズも大型投資を続行するとコメントしました。マイクロソフトは設備投資についてコメントしていませんが、他社が増強する場合は増強すると思われます。各社が1-3月期決算においてコメントされたことが実行されているのか、まず確認する必要があります。

次に生成AIに対する積極的な態度は変わらないのか、変わらないとすれば、積極的な設備投資を7-9月期も続けるのかどうかです。大手クラウドサービス会社が生成AIあるいは幅広くAIに対する積極姿勢を失っていないのであれば(失っていない場合は、その背景には顧客の生成AIあるいはAI全体に対する熱意があります)、大手以外のクラウドサービス会社やSAP、オラクル、セールスフォースなどの大手ITにもその熱意が波及していると思われます。

ただし、注意したいのは、GAFAMの中でアップルを除く4社の設備投資拡大が、半導体デバイスメーカーの設備投資や半導体製造装置メーカーの見方にそのままつながることもあれば、タイムラグが生じる場合もあるということです。その意味では、GAFAMと大手ITの決算から半導体設備投資の大きな方向性を把握したいと思います。

グラフ3 アメリカの大手IT設備投資動向:四半期

グラフ4 日本製半導体製造装置販売高(3カ月移動平均)

表5 大手半導体メーカーの設備投資

注:1ウォン=0.0008ドル。

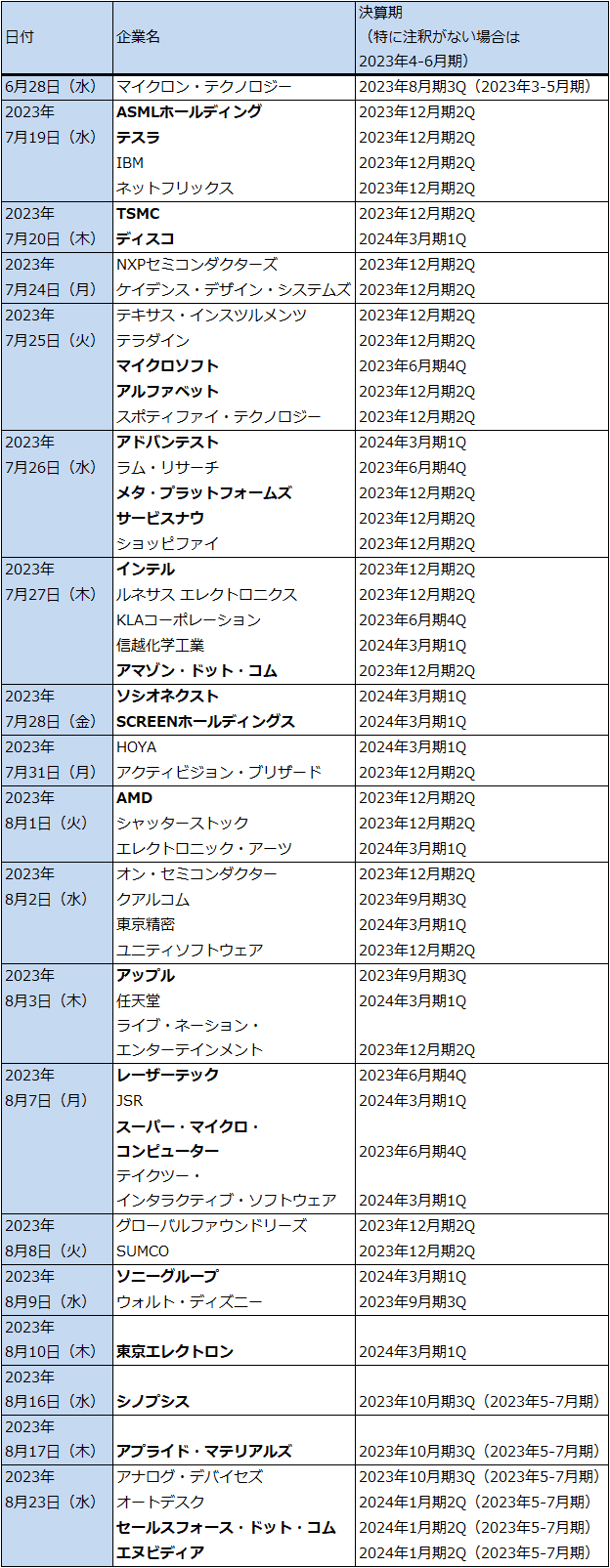

4.2023年4-6月期、5-7月期決算の見所

まず、半導体デバイス、半導体製造装置の両方に密接にかかわる企業として、7月19日のASMLホールディング、7月20日のTSMCに注目したいと思います。ASMLホールディングは半導体製造装置の中で最重要製品である露光装置の最大手、TSMCはファウンドリ(半導体受託製造業者)最大手であり、最先端の3ナノ半導体の量産に着手しています。両社とも、最先端の3ナノ、先端の5ナノ、4ナノ、7ナノ、6ナノ(特にAI半導体とサーバー用高性能CPUの生産ラインである5ナノ、4ナノ)、20ナノ台から昔の成熟半導体の動きを知るのに重要な会社です。

次に、7月27日のインテル、8月1日(推定)のAMDです。両社とも昨年後半から今年前半にかけて発売したサーバー用高性能CPUの売れ行きが注目されます。AMDについては、今年後半発売と言われるデータセンター用APU(GPU、CPU、メモリを組み合わせたもの)「InstinctMI300」の引き合いが注目されるところです。

また、半導体デバイスでは、7月28日に日本のソシオネクストの決算発表があります。

半導体製造装置では、7月20日にディスコがあります。ディスコの出荷金額は半導体セクターのトレンドをよく表しているため、実績と次の四半期見通しに注目したいと思います。7月26日のアドバンテスト、7月28日のSCREENホールディングス、8月7日のレーザーテック、8月10日の東京エレクトロン、8月17日のアプライド・マテリアルズも重要です。

世界のハイテク景気を把握するには、GAFAMとテスラの各決算を分析する必要があります。7月19日のテスラ、7月25日のマイクロソフト、アルファベット、7月26日のメタ・プラットフォームズ、7月27日(推定)のアマゾン・ドット・コム、8月3日のアップルに注目したいと思います。

このほか、AIサーバーを販売する、8月7日(推定)のスーパー・マイクロ・コンピューターの決算にも注目したいと思います。

最後に、今決算シーズンの最重要決算が、8月23日のエヌビディアです。今回のAIブームと半導体ブームは、エヌビディアに始まりエヌビディアに終わると言っても過言ではないでしょう。

表6 2023年4-6月期、2023年5-7月期決算発表スケジュール

注:表中の予定は予告なく変更されることがある。

本レポートに掲載した銘柄:ASMLホールディング(ASML、アムステルダム、NASDAQ)、TSMC(TSM、台湾、NYSE ADR)、マイクロソフト(MSFT、NASDAQ)、アドバンテスト(6857、東証プライム)、メタ・プラットフォームズ(META、NASDAQ)、AMD(AMD、NASDAQ)、アップル(AAPL、NASDAQ)、レーザーテック(6920、東証プライム)、東京エレクトロン(8035、東証プライム)、エヌビディア(NVDA、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。