エコノミック・モートとは?

著名投資家のウォーレン・バフェット氏が大切にしている概念として、「エコノミック・モート」があります。モートとは、城の周りにある「堀」のことです。エコノミック・モートとは、企業が競合他社を寄せ付けず、長期にわたって経済的利益を生み出すことを可能にする「競争優位性」のことをいいます。日本語では「経済的な堀」と訳されます。

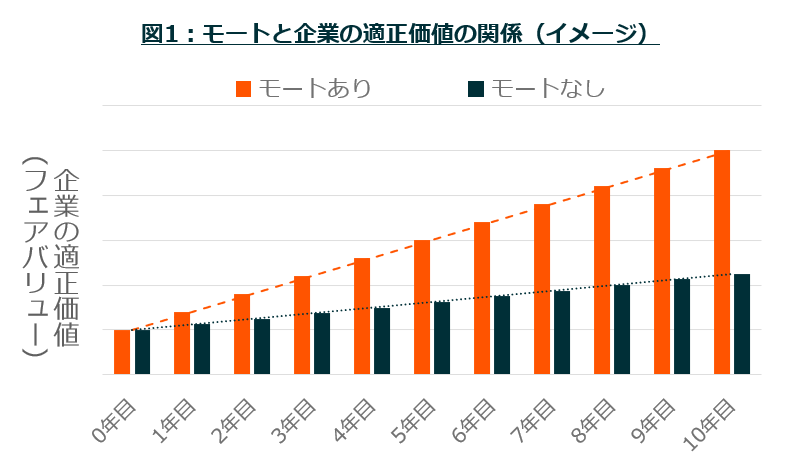

エコノミック・モートを持つ企業は、事業に高い参入障壁を有していたり、製品・サービスで高いシェアを誇っていたりします。それらの企業は市場並みかそれ以上の成長を長期間持続でき、かつ安定してキャッシュフローを生み出すことができるため、モートがない企業に対して将来の企業の適正価値(フェアバリュー)が高くなると考えられるのです(図1)。

(出所)MorningstarよりGlobal X Japan作成

モートを持つ企業は相場下落時に強みを発揮

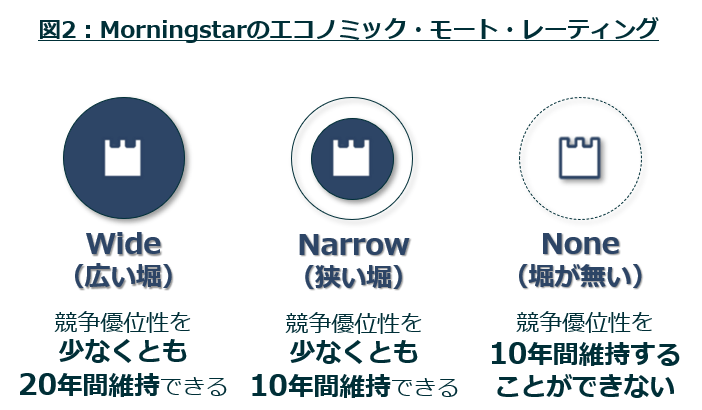

米国の投資調査会社Morningstarは、エコノミック・モートの考え方を用いて企業に3段階のレーティング(Wide、Narrow、None)を付与しています(図2)。

エコノミック・モートの評価においては、競争優位の五つの源泉、「無形資産」、「スイッチング・コスト」、「ネットワーク効果」、「コスト優位性」、「効率的な規模」のいずれかを享受していることが基準になります。

例えばアップルはWideモートが付与されており、製品の強固なブランド力とアンドロイドスマートフォンへ乗り換えにくいという点から、無形資産やスイッチング・コストなどが評価されています。

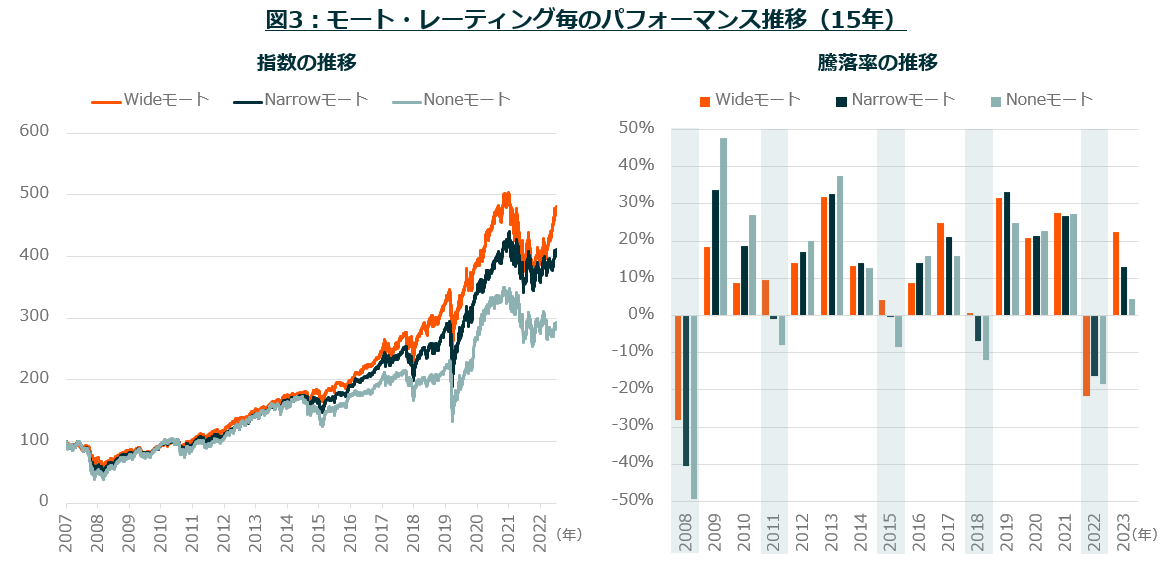

モート・レーティングごとに指数化したパフォーマンスを確認すると、WideとNarrowを持つ銘柄が長期にわたって良好なパフォーマンスを記録しています(図3左)。特に強みを発揮するのは相場下落時です。競争優位性をもつ企業はさまざまな事業環境の変化に強いため、2022年を除き下落が抑えられています(図3右)。

(注)期間は2007年12月31日から2023年6月30日。それぞれ起点を100として指数化、配当込み、日次。(出所) BloombergよりGlobal X Japan作成。

投資アイデア 「モート×米国中小型株」

7月13日、東京証券取引所に「グローバルX Morningstar 米国中小型 Moat ETF(2252) 」が上場しました。当ETF(上場投資信託)は米国上場の中小型株から、MorningstarによってWideまたはNarrowモートが付与されている銘柄を選定し、株価が適正価値に対して特に割安な銘柄に投資します。

将来大型株となり得る米国中小型株のパフォーマンスは良好で、長期のパフォーマンスを比較すると米国中小型株は大型株をアウトパフォームしています。しかし、中小型株は銘柄数が多いため、成長確度の高い銘柄を自力で選定することは困難です。

そこで当ETFは米国の中小型株にモートの概念を合わせることで、競争優位性をもち持続的な成長が期待される米国中小型株への投資機会を提供します。

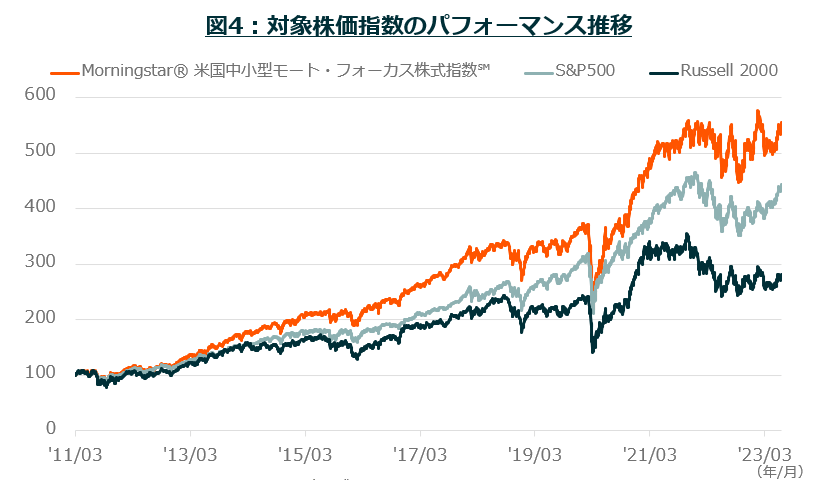

当ETFの対象株価指数(Morningstar(R) 米国中小型モート・フォーカス株式指数SM)は、米国の代表的な中小型株指数のRussell2000だけでなく、S&P500に対しても上回って推移しています(図4)。

(注)Morningstar米国中小型モート・フォーカス株式指数の算出開始日は2022年7月25日。算出開始日以前の指数に関する情報はすべて指数算出会社がバックテストしたデータ。期間はバックテスト開始日の2011年3月18日から2023年6月30日。起点を100として指数化(米ドル建て、配当込み、日次)。

(出所)BloombergよりGlobal X Japan作成

指数の組入上位銘柄は、ウォーレン・バフェット氏も投資しているドメイン管理企業のベリサインや、ハンドメイドやビンテージ、オーダーメード商品を中心に扱うEコマース企業のエッツイ、スポーツ・アウトドア向けスマートウオッチを手掛けるガーミンなどとなっています(2023年5月末時点)。

モートのある企業は景気悪化の影響を抑えるため長期投資に適しています。当ETFは1口約1,000円から投資できるため、楽天証券の国内株式積立サービス「かぶツミTM」を活用して、コツコツ長期で積み立てるのも良いでしょう。

ETFの詳細は以下の動画で解説しています。ぜひご覧ください。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。