今回のサマリー

●米株高追認で、景気・業績見通しまで楽観に傾くのは、おなじみの現象

●債券・金利市場からは景気後退確率の高まりを示すシグナル点滅

●それでも、今回の株式相場はサイクルパターンと異なるという理由も

●ファンダメンタルズの帰趨がすぐには定まらない可能性がある

●まずは、株高フィーバーの余勢で進む短期展開へ、クールに対処

株式楽観 vs 債券警戒

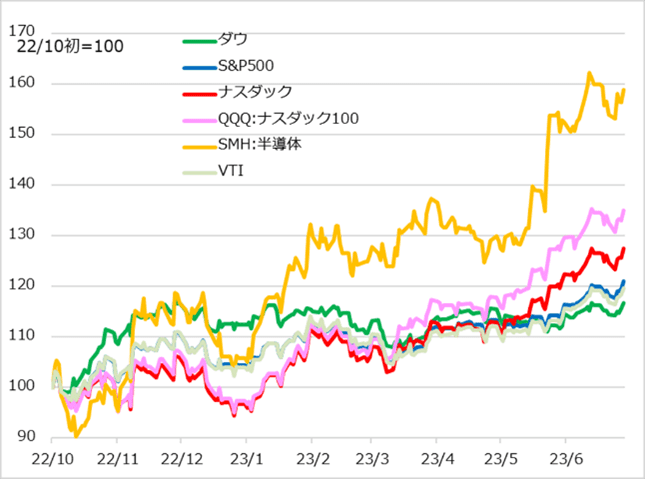

6月の米株式相場は、米政府債務上限問題のクリアと、エヌビディア社の好決算を契機にした生成AI(人工知能)フィーバーで、上伸しました(図1)。株式市場の情報解釈は、株高ならなぜ値上がりしているのかという視角で材料を解釈し、株安なら逆になぜ値下がりかの視角で解釈する、相場追認の論調がほとんどといって過言ではありません。

今回も、6月の株高を通じて、毎度おなじみの楽観傾斜が続いています。折々に株価が小さく調整反落を見せると、中国経済の悪化リスクなど悪材料が強調されるのもご愛嬌。結局は、AI相場のフィーバーに沿って、株高が継続したことで、相当に慢心したファンダメンタルズ感になっています。

あえて、相場の楽観に水を差す話をするのは、一つは、筆者のアプローチ法ゆえです。一方向の相場トレンドに乗ったらすぐ、それが裏切られるリスクを専ら注視します。そして、そのリスクが優勢にならない間はトレンドに乗り続けるというアプローチです。

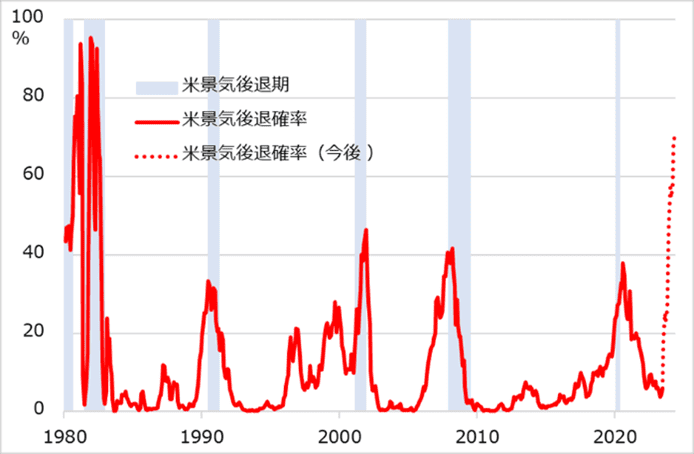

もう一つは、実は、債券・金利市場からは、先行き警戒のシグナルが強まり続けているのです。図2の赤点線部分は、ニューヨーク連邦準備銀行が算出している景気後退確率です。今後1カ月から12カ月先まで、それぞれに景気後退に陥る確率を評価しており、12カ月後では70%を上回っています。主には、昨今の金利状況に基づく計算です。

株式市場では、景気は底堅く、悪化しても底浅であろうと、もはや逆業績相場のリスクを気にしなくていいかの空気感が優勢になってきました。一方で、債券畑の専門家は、先行き悪化リスクを無視できないというスタンスで、悲観シナリオを継続している人も少なからずいます。株式市場と債券市場では、こうも経済・市場の景観が異なるのです。

図1:米株式主要3指数、QQQ、SMH、VTI

図2:NY連銀算出 景気後退確率

金利シグナルからの目線

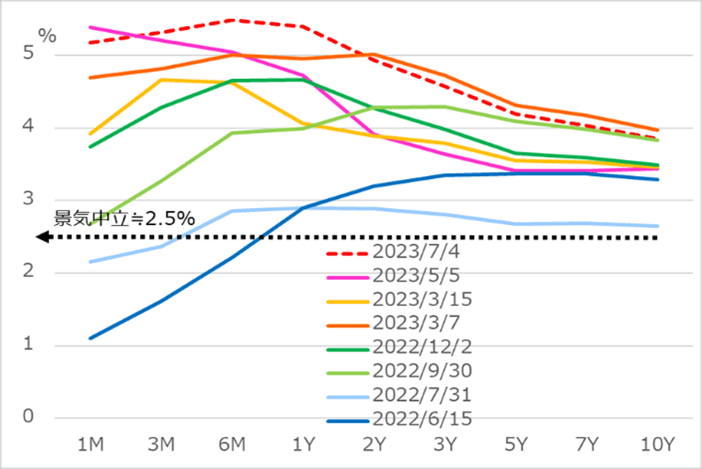

債券・金利市場では、やはり景気中立水準を超える高金利と逆イールドが発するシグナルを軽々には扱えないのです。図3は、米国債のイールドカーブの変遷です。既に、金利の景気中立レベルとしてコンセンサスになっている2.5%を大きく超えており、イールドカーブも長期金利の方が低い逆傾斜(逆イールド)になっています。

過去において、例えば10年金利と2年金利の間で逆イールドが発生すると、平均1年半で景気後退に陥りました。より短期で資金調達して、相対的に長く貸し出して利ざやを得る銀行は、逆イールドでは融資姿勢が後退します。また、銀行から借り換えを必要とする企業も、高金利に圧迫され、さらに今後景況悪化が見込まれるとなれば、銀行の融資態度はさらに厳しいものになります。

このため、債券・金利市場の専門家は、銀行融資残高が頭打ちになっていること、マネーサプライM2のマイナスの伸び率など金融指標を精査して、内実を探っています。もちろん株式市場の専門家も、そうした指標を見てはいます。それでも株式相場が上昇すると、その説明に不都合な材料は無視したり曲解したりする度合いが強いという心証を、債券・金利市場出身の筆者は長年にわたり抱いています。

この1年を振り返っても米株式市場の心理は、

・2022年6月悲観、7月慎重、8月楽観、9月悲観、10~11月改善、12月悲観

・2023年1月改善から慢心、2月慎重、3月悲観、4~5月慎重、6月楽観

と目まぐるしく変転しています。

金利が景気中立水準以上に高まり、逆イールド化が進むのを重視する債券・金利市場からは、株式相場の高下で、ファンダメンタルズ感まで明暗あっさり変えてしまうことにオイオイという思いが募るのです。もっとも、株式相場が夢を求めて試行錯誤すること自体は、相場の醍醐味(だいごみ)であり、それはそれで受け入れて、展開を解析して挑むのみです。

図3:米国債イールドカーブの変遷

市場ごとに情報目線が違う背景

なぜ市場ごとに、情報解釈が違うのでしょう。捉え方は一つではありませんが、筆者がトウシルでたびたび解説しているのが、市場ごとのサイクルに時間差があること、そして、相場の形成の仕方の違いです。

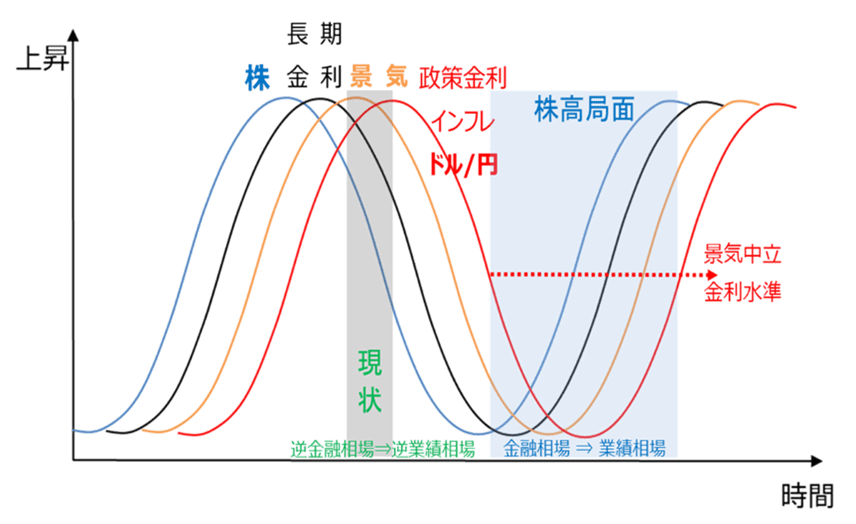

図4のように、景気の良しあしのサイクル変動に沿って、各市場も動きます。各相場変動の因果の要になるのは金利サイクルです。長期金利は長い先々までカバーしているので、景気の変化より先行して変化します。短期金利=政策金利は、中央銀行が景気データを精査して、そして景気に遅行しがちなインフレに対応して変更するので、景気サイクルに遅行します。

株式サイクルは、この金利の景気中立水準が変化の分かれ道になりがちで、景気中立以下なら上昇、以上なら下落がトレンドになる傾向があります。つまり金利サイクルの転換点ではなく、下降ないし上昇の途中で転換するため、最も先行的なサイクルになりがちです。

為替市場のドル/円は、長年にわたり日本の金利が0%近くで動かないので、専ら米短期金利サイクルに沿って動くため、景気に対して遅行的です。ただし、ドル/円サイクルの下2割、上2割では、先行して方向転換する長期金利をにらむかく乱が生じがちです。

この時間差サイクルの巡り合わせで、株式相場はサイクルが最も早い分、他指標に逆らって動くことに目が慣れています。このため将来の夢を語って、株高になり、突っ走りすぎて自律的に株安になると、悲嘆に暮れるという明暗をコロコロ変転させる展開が多くなりがちです。その分、想像力を働かせて相場に挑む醍醐味があります。

債券市場は、金利水準がマクロの経済成長とインフレによって強く規定されます。それだけに、夢で突っ走る要素は限られ、冷静な目線を保つとされます。ただし最近は、インフレ下げ渋りと、それゆえの金利高止まりがゆくゆくは景気悪化を招きかねないという、上下両にらみです。コロナ禍を通じて、この悩ましい状況下で、FRB(米連邦準備制度理事会)がインフレ見通しを後追いで修正してきたため、債券・金利市場もそろってFRB見通しになびいて誤ったり、軌道修正したりすることになりがちでした。

為替市場では、ドル/円はほぼ米金利で捉えることができるシンプルさがあります。しかしそのシンプルさゆえに、どうも専門家は余計な論点を言わずにおけないようで、本筋から離れた相場論調が多くなる傾向があります。主に内外格差で説明するべき為替変動のメカニズムが、広く理解されていないため、こうした筋違いの論調が淘汰(とうた)されないことも、情報環境を混迷させがちです。

今局面へのレッスン

以上を踏まえて、今回の相場に臨む上での留意点を整理します。

第1に、株式相場は6月以来の上昇で、ファンダメンタルズ観まで楽観に傾いているきらいがあります。年初来の株価上昇率がこんなに高いという論調は、勝ち組・負け組を印象づけます。速い株高展開は、買えていない人が多いことの表れでもあるのですが、買い遅れ焦燥を誘います。そして、今回は生成AIというサイクルを超越するかのテーマが重なっていて、夢を語るには事欠きません。

第2に、こうした楽観を見直しさせるファンダメンタルズの評価が、当面定まらない可能性があります。図4の「現状」部分で、景気、インフレ、金利の曲がり道が非常に間延びして、帰趨(きすう)が定まりにくい状況になっています。このため、株式相場は金利上昇を嫌う逆金融相場と、景気悪化に伴う逆業績相場のはざまで、中間反騰の株価持ち直し場面が同じく間延びしている格好です。

このため、株高が続くと、相場論調が株高を正当化する流れが強化され続けるリスクが高まります。短期投資を好む方にとっては、ワクワクする場面ですが、短期投資家であっても中長期投資家であっても、目線はクールに保って、債券市場からの警戒シグナルなど逆風要因にもきちんと目配せしてほしいというのが、当レポートの趣意です。

まずは、足元の短期相場が自律調整に入る可能性、その動意に注意を払います。相場は波動メカニズムが基本で、速く上がれば、早晩反落リスクを相場自ら生み出すものです。それはテクニカルな動意かもしれませんし、7月の景気・インフレ指標、企業決算発表、FOMC(米連邦公開市場委員会)、8月のファンド夏休み、ジャクソンホール会議かもしれません。

生成AIという大テーマには、いきなり投資家の熱が上がることがアダになる「人気テーマの罠」という問題がある一方、本当にサイクルの形状を変える可能性も排除はされません。それでも金利環境自体は、株式相場にとって40年来の逆風なのです。8~9月に調整があれば、市場も冷静に悪材料を見直すでしょう。押し目買いなのか、逆業績相場を警戒すべきかを、考える場面になり得ます。

決して簡単な相場ではないものの、筆者としては、サイクル投資のロジックをベースにして、順当に相場に乗るときは乗るし、ロジックから逸脱する展開になったときは乖離(かいり)部分を抽出して、一時的なアヤと、別の重要な変調とを区別して、やはり乗るときは乗るという「冷静と情熱のあいだ」をわきまえていただきたいと願います。

図4:景気と市場の時間差サイクル

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。