株価指数、ドル、国際商品は明暗分ける

先週、2023年が折り返しを迎えました。今回は上半期の動向を振り返り、それをヒントに、下半期の動向を展望します。以下は、主要銘柄の上半期の騰落状況です(2022年12月30日と2023年6月30日の終値を比較。暗号資産とコモディティ(国際商品)銘柄はドル建て)。

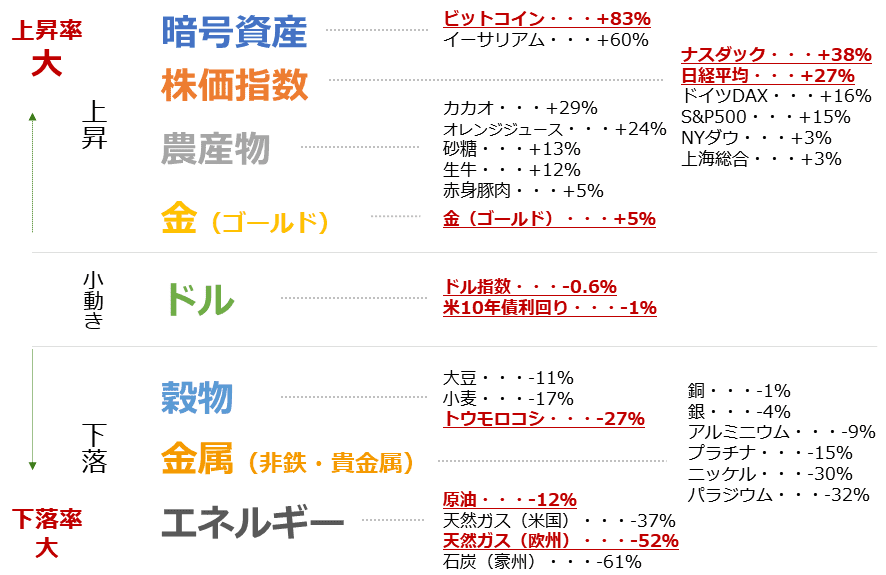

図:2023年上半期の騰落状況(概況)

ビットコインやイーサリアムを中心に、暗号資産の上昇が目立ちました。2022年11月にFTX(元暗号資産大手)が破綻したことが一因となり、年末にかけて暗号資産銘柄が全体的に下落したものの、今年に入り、反発色が鮮明になりました。

また、ナスダック総合指数や日経平均株価を中心に、株価指数の上昇が目立ちました。欧米で銀行の連鎖不安が生じた3月以降、不安定化する場面がみられたものの、5月ごろから堅調な動きになっています。加えて、カカオやオレンジジュース、砂糖、生牛、赤身豚肉などの農産物価格が上昇しました。そして金(ゴールド)価格も上昇しました。

反発色が鮮明になったり、堅調な動きになったり、上昇したりしていることについては、総じて、後に述べる米国の金融政策が関わっていると考えられます(米国の金融政策の影響を強く受けるドル指数(複数の主要国通貨に対するドルの総合的な強弱を示す指数)や、米国の10年債利回りは、小規模な動きにとどまった)。

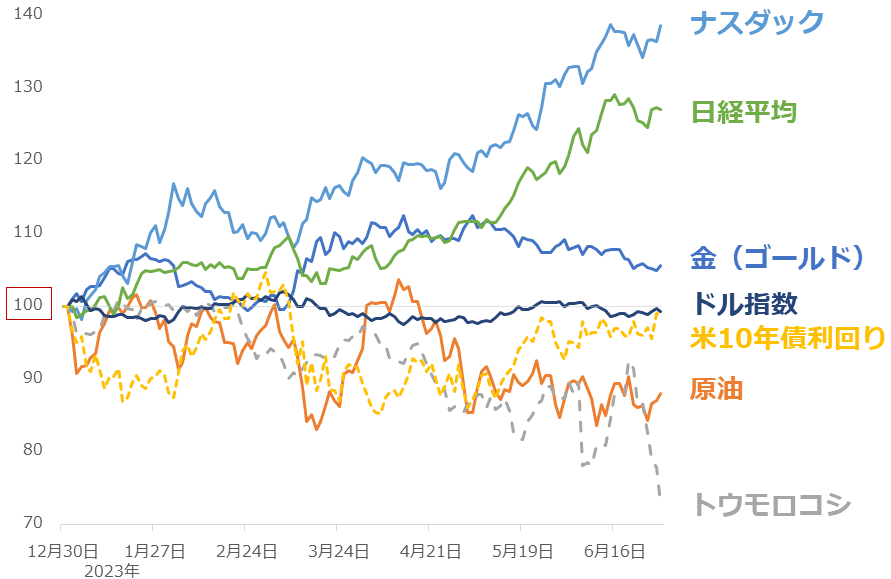

図:2023年上半期の主要銘柄の推移(2022年12月30日を100として指数化)

下落が目立ったのは、コモディティ(国際商品)銘柄でした。大豆、小麦、トウモロコシといった穀物、銅、アルミニウム、ニッケル、銀、プラチナ、パラジウムなどの金属、そして、原油、天然ガス(米国・欧州共に)、石炭といったエネルギー銘柄です。

下落した銘柄においても、総じて、米国の金融政策が関わっていると考えられます。同時に、米国国内に存在する銀行の不安連鎖も、下落の一因なったと考えられます。

2023年上半期を振り返れば、全体的には「強弱混合(上昇した分野も下落した分野も両方あった)」だと言えますが、分野ごとには明暗がはっきり分かれたと言えるでしょう。次より、こうした値動きの主因となったとみられる、2023年上半期に目立った米国発の材料を確認します。

米国発の「二つの綱引き」が市場を席巻

2023年上半期は、暗号資産、株価指数、農産物、金(ゴールド)が上昇、ドルに直接的に関わるドル指数と米10年債利回りは小規模な動き、穀物、金属、エネルギーが下落し、分野ごとの明暗がはっきり分かれたと書きました。こうした値動きの主因となったと考えられるのが、米国の動向です。

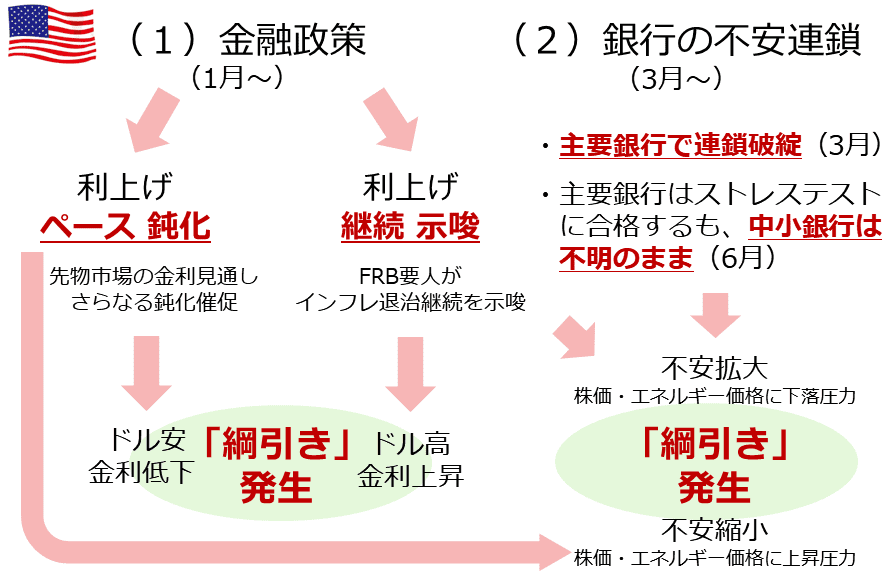

図:米国発の「二つの綱引き」(2023年上期)

上図のとおり、上半期、米国では「二つの綱引き」が起きていたと、筆者は考えています。一つ目は、利上げペース鈍化(ドル安・金利低下)と利上げ継続示唆(ドル高・金利上昇)の綱引き、二つ目は、利上げ継続示唆と銀行の不安連鎖が同時にもたらす不安拡大(株価・エネルギー価格下落)と利上げペース鈍化起因の不安縮小(株価・エネルギー価格上昇)の綱引きです。

ドルの動向は、コモディティ(国際商品。ほとんどがドル建て)価格の動向に影響を与えます。おおまかに言えば、ドル安(高)・コモディティ高(安)です。ドルが安い(高い)時、ドル建てのコモディティに、他の通貨建ての同じ商品と比較した割安感(割高感)が生じるためです(一因)。

上半期、ドルは騰落状況上、大きな動きにはならなかったものの、期間中は小規模な波が生じていました(図:2023年上半期の主要銘柄の推移を参照)。この点は、一つ目の綱引きが生じていたことを裏付けるものです。この波はコモディティ市場に、上昇・下落の圧力を交互にかけ続けたと、考えられます。

二つ目の綱引きは、不安拡大と不安縮小との間で起きたと考えられますが、騰落状況から逆算すると、不安拡大が穀物、金属、エネルギーなどのコモディティ銘柄に下落圧力を、不安縮小が株価指数に上昇圧力をかけたと考えられます。

金(ゴールド)相場が小幅に上昇したのは、一つ目の綱引きのドル安の部分と、二つ目の綱引きの不安拡大の部分による上昇圧力が、下落圧力(ドル高・不安縮小)に勝ったことが大きいと、考えられます。

金(ゴールド):利上げの温度感低下で上昇

ここからは、金(ゴールド)市場の状況に注目します。上半期に金(ゴールド)相場が受けた圧力の多くは「一つ目の雛引き」の最中に発生した、ドルの小規模な波がきっかけだったと考えられます。

そのドルの動向を説明する上で欠かせない、米国の中央銀行の政策金利であるFFレート(フェデラル・ファンドレート)の動向です。年8回開催されるFOMC(米連邦公開市場委員会)で、FRB(米連邦準備制度理事会)が決定・公表します。以下は、FFレートの推移です。

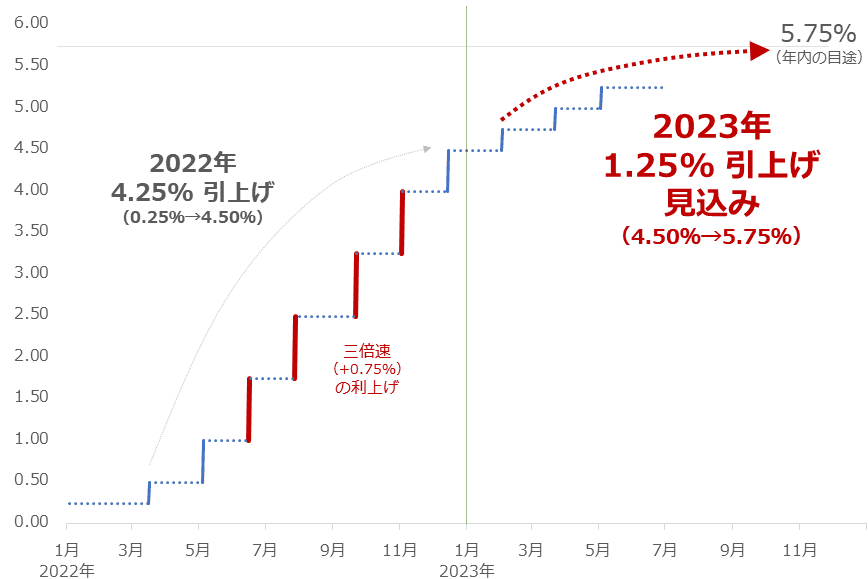

図:FF金利誘導目標(2022年から2023年)

昨年、インフレ退治を強化するため、FRBは「三倍速」と揶揄(やゆ)された、急激な利上げを実施しました(一度に0.75%の利上げ。通常は0.25%とされる)。しかし、今年に入り、利上げの幅は0.25%に縮小(2月0.25%、3月0.25%、5月0.25%)、6月は利上げが見送られるなど、利上げの温度感が低下しつつあります。

また、報じられているとおり、現時点で、年内に2回に分けて合計0.5%の利上げが行われることが示唆されています。このことを考慮すると、今年のFFレートは5.75%まで上昇する計算になります。年間で1.25%の引き上げです。2022年は年間で4.25%だったことを考えても、やはり利上げの温度感は低下しつつあると言えます。

こうした「利上げの温度感低下」は、一つ目の綱引きの「ドル安・金利低下」の主な根拠です。一方、FRBの要人たちは口頭で「まだインフレ対策は必要。だから利上げは続く」という趣旨の発言を繰り返しています。この点が「ドル高・金利上昇」の主な根拠です。

上半期、こうした綱引きが行われてきましたが、下半期は上図のとおり、利上げの温度感は低下する可能性があり、それに伴い、綱引きは「ドル安・金利低下」に軍配があがる可能性があります。この点は、金(ゴールド)相場を押し上げる、強力な材料になり得ます。

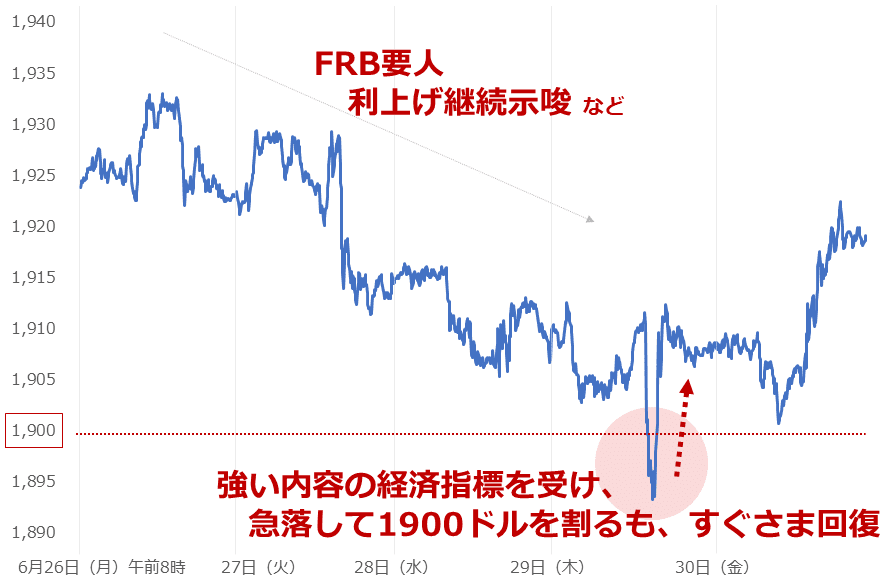

こうした展開を見越してか、足元、金(ゴールド)相場は底堅く推移しています。強い経済指標を受けて短期的にドル高が進んだ影響で、金(ドル建てスポット)価格は一時、節目となる1,900ドルを割り込みました。しかし、1時間半たらずで元の水準に回復しました。回復の際、ドル指数が上昇していたにもかかわらず、です。

節目を割ったことにより割安感が生まれたことも一因となった可能性はありますが、足元の金(ゴールド)相場を見ていると、「きっかけがあれば反発する用意がある」という気配を感じます。

図:スポット金(ゴールド)価格(5分足終値)(2023年6月最終週 日本時間) 単位:ドル/トロイオンス

下半期、目先は底堅く、利上げの温度感低下(FRBの要人が利上げ打ち止めを強く示唆した時にはなおのこと)を背景に、上値を切り上げる展開となると、筆者は考えています。

原油:米国国内の動向をきっかけに上向く

原油は上半期、一つ目の綱引きのドル安とドル高に揺られながら、二つ目の綱引きの「不安拡大」に強く押され、下落しました。こうした中、米国のシェール主要地区では、昨年の終わりごろから起きていた変化が加速しました。

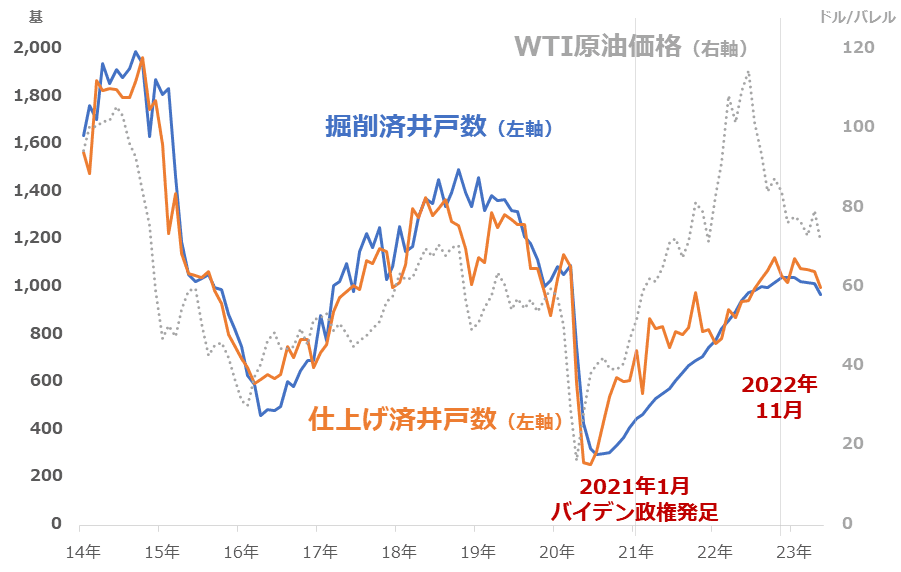

以下は、米シェール主要地区における、リグを使って掘削が完了した井戸の数(掘削済井戸数)と、掘削が完了した井戸に対して生産に向けた最終的な作業が施された井戸の数(仕上げ済井戸数)、そして原油相場の推移です。

図:米シェール主要地区の掘削済・仕上げ済井戸数とWTI原油価格

バイデン政権が発足したのは2021年1月でした。すぐさまパリ協定に復帰し、「環境問題」を改善するべく「脱炭素」を再開させました。同月以降の掘削済井戸数と仕上げ済井戸数は、それ以前と異なり、原油相場が上昇してもその上昇に追随していません。

追随していないのは、追随すると石油産業を活性化させようとしている(石油の消費を増やし、二酸化炭素の排出量を増やそうとしている)と社会に認識されてしまうためだと、考えられます。

特に米国国内をメインに操業している石油会社は、ESG(環境・社会・ガバナンス)のどの点からも、原油価格の上昇に追随して生産に向けた活動を活発化させることができないもようです。以前は、原油価格が上昇するとシェールの生産は増えるといわれていましたが、現在はそうではありません。

例えば、コロナショックの直前(2020年2月)と足元(2023年5月)を比べると、WTI原油価格は41%上昇(50.54ドル→71.58ドル)しましたが、米国の原油生産量は3.3%減少(1,284万バレル/日量→1,242万バレル/日量)しています。

こうした状況の中、原油相場の反落が目立ち始めたことをきっかけに、昨年の終わりごろから掘削済井戸数、仕上げ済井戸数、ともに減少し始めています。長期視点では政策面で、短期視点では原油価格の下落によって、米シェールの生産増加は望みにくい状況にあります。これはまさに「米国発」の原油相場を支える要因だと言えるでしょう。

世界がウクライナ危機下にある中で、原油生産シェアは世界1位の米国(2023年5月 ライスタッドエナジーのデータより)は、大きな頼みの綱です。しかし、長期・短期両面で供給を拡大できずにいます。

先述の通り、二つ目の綱引きは不安拡大→景気後退懸念→原油需要減退懸念→原油相場下落、という連想を生んで、原油相場に下落圧力をかけています。しかし、その下落圧力を相殺し得る上昇圧力の一部を「米国」自身が生んでいるわけです。

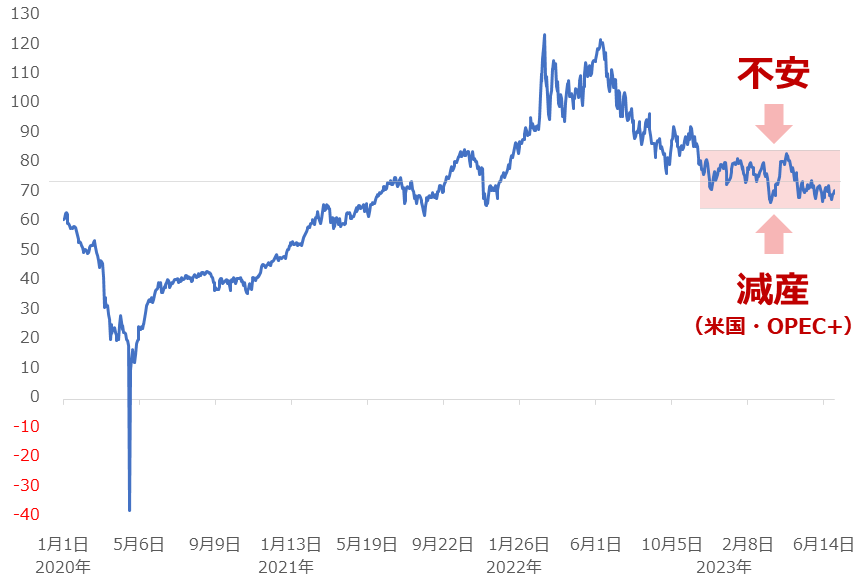

図:NY原油先物価格(日足終値)

あえて「シェールの減産」と呼ぶとすると、OPECプラス(石油輸出国機構と加盟国以外の産油国、合計23カ国)が行っている減産と相成り、世界の需給は緩むどころか引き締まる可能性が出てきます(米国とOPECプラス内で減産をしている20カ国の生産シェア合計は66%。2023年5月。ライスタッドエナジーのデータより)。

昨年終わりごろ以降、原油相場が74ドル、プラスマイナス10ドル程度のレンジ相場で推移しているのは、不安起因の下落圧力がかかる中で、「主要産油国」の減産が下支えしているためだと、言えるでしょう。原油相場が急上昇しない限り、米シェールの生産量が増えることは期待できないでしょう。

また、金(ゴールド)の箇所で述べたように、下半期、米国で利上げの温度感が低下した場合は、ドル安によって原油相場が押し上げられる可能性もあります。

本レポートを通じ、金(ゴールド)も原油も、米国の動向が強く関わっていることを再認識しました。年末ごろ、金は2,000ドル超え、原油は現在のレンジの上限を超えた85ドルに到達していると、筆者は考えています(現時点)。下半期も、コモディティ相場から目が離せません。

[参考]コモディティ関連の具体的な銘柄

投資信託

iシェアーズ コモディティ インデックス・ファンド

ダイワ/「RICI(R)」コモディティ・ファンド

DWSコモディティ戦略ファンド(年1回決算型)Aコース(為替ヘッジあり)

DWSコモディティ戦略ファンド(年1回決算型)Bコース(為替ヘッジなし)

eMAXISプラス コモディティ インデックス

SMTAMコモディティ・オープン

ETF

iPathピュア・ベータ・ブロード・コモディティETN (BCM)

インベスコDB コモディティ・インデックス・トラッキング・ファンド (DBC)

iPathブルームバーグ・コモディティ指数トータルリターンETN (DJP)

iシェアーズ S&P GSCI コモディティ・インデックス・トラスト (GSG)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。